估值1500亿美金 全球最大独角兽IPO成谜

来源丨投资界

作者丨Yorke Rica

打破阿里巴巴记录的人,还是马云?

显然,马云的筹码是估值超过1500亿美元的蚂蚁金服。从一个单纯的支付宝做起,如今蚂蚁金服已经成长为一头超级巨兽,不但业务遍布全球50多个国家和地区,还对外投资了150多家企业。

想当初,马云将支付宝从阿里剥离出来备受抨击,甚至后来还被王兴在采访中指责其有“诚信问题”。但在当时,软银和雅虎才是阿里的大股东。

这一页已成往事。种种迹象表明,蚂蚁金服早已为上市悄悄铺路。毫无疑问,这家巨无霸将缔造新的IPO神话。

估值超1500亿美元,社保基金投资3年赚4倍

即便放在全球范围内,蚂蚁金服都算得上是一个恐怖的“庞然大物”。

16年前,淘宝成立了一个支付部门,其推出的支付宝模式开创了国内第三方支付的主流模式,这是蚂蚁金服的起源。在中国电商史上,支付宝的担保交易的模式从根本上突破了网上购物信任缺失的瓶颈。

2013年3月,阿里成立了一家小微金融服务集团,这是支付宝的母公司,也是蚂蚁金服的前身。直到2014年10月,蚂蚁金服正式成立,一个帝国悄然崛起。

谁也不会想到,支付宝从当初一个简单的支付工具,如今成长成一个估值超1500亿美金的“巨无霸”。

如今,蚂蚁金服的业务已不仅仅局限于支付,其覆盖行业非常广泛,包括银行、股票、证券、保险、基金、消费金融等金融领域,还涉及人工智能、企业服务、汽车出行、餐饮、媒体、影视等非金融领域。蚂蚁金服将自己定位为互联网金融服务生态系统,并逐步形成了五大业务板块:支付、理财、融资、综合金融与金融基础设施。

5月15日晚,阿里巴巴发布了2019财年的财报,显示蚂蚁金服支付给阿里巴巴集团的利润为5.17亿元。按照阿里巴巴和蚂蚁金服此前约定的37.5%的分润协议计算,蚂蚁金服税前利润约为13.79亿元。

在蚂蚁金服的发展历程中,风投的力量功不可没。据投资界(微信ID:pedaily2012)统计,蚂蚁金服成立至今,已经获得过多轮融资,其股东阵容的豪华程度令人咂舌。

其中,全国社保基金2015年7月在蚂蚁金服的A轮融资中以5%的比例战略入股,在当时被称作“大象恋上蚂蚁”。这是全国社保基金首次直接投资创新型民营企业。自此,社保基金成为蚂蚁金服在公司团队之外、自外部引入的第一大股东。

据悉,全国社保基金入股蚂蚁金服实际出资70多亿元,当时蚂蚁金服的估值为350亿至400亿美元。

圈内流传,此次融资蚂蚁金服在当前市场估值的基础上对入股者给予了一定比例的折让,相当于给估值打了折(6.25折),而在折扣基础上又专门针对社保基金又进行“折上折”。 随着蚂蚁金服的估值上涨,从投资时的约350亿美元,到去年超1500亿美元,社保基金不到3年就赚了4倍。

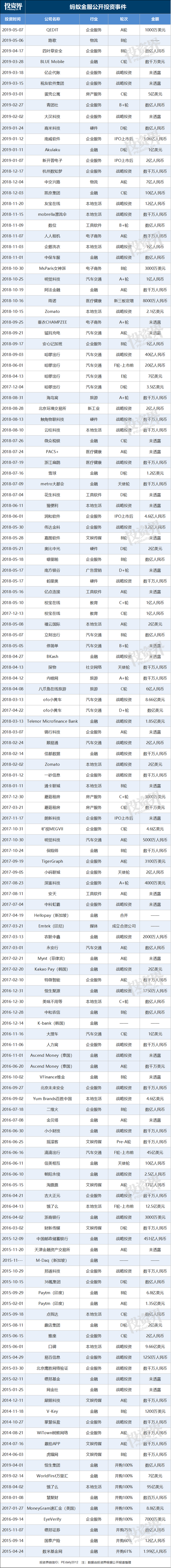

隐秘的投资版图:8年投出超150个项目

野心不止于此。这些年,蚂蚁金服对外渐渐筑起了自己的投资版图。

早在2011年,时任支付宝CFO的井贤栋认为需要关注投资,于是由阿里投资部和B2B部门各推荐人选,由井贤栋带队组成了原始班底。在外界看来,阿里的意志似乎代表了所有阿里系的投资,但随着案例数量增长,蚂蚁金服正在成为一级市场不可忽视的力量。

8年来,蚂蚁金服出手密集且思路清晰。据投资界不完全统计,成立至今,蚂蚁金服已完成超150起对外投资,涉及金融、企业服务、汽车交通、本地生活、文娱、医疗健康、人工智能等多个行业,出手并不逊色于国内一线VC/PE机构。

2013年10月,蚂蚁金服以11.8亿元人民币认购天弘基金管理有限公司2.623亿元的注册资本,持51%股份,成为天弘基金最大控股股东。天弘基金的余额宝为支付宝盘活资金起到了关键作用,日后也成为蚂蚁金服理财业务板块的核心支柱。天弘基金亦是蚂蚁金服在未正式成立之前,做过的两起重要对外投资之一。

另一个则是蚂蚁2014年4月对恒生电子(600570.SH)的投资。恒生电子是中国最大的面向金融行业的IT解决方案提供商,金融机构的IT系统早期很多是恒生电子开发的,蚂蚁成为恒生电子第一大股东。这两起投资帮助蚂蚁金服搭建了底层基础。

在蚂蚁金服成立的前两年,对外投资更多围绕金融切入。2015年,蚂蚁金服共投出18个项目,金融就占了13个;2016年,投资范围扩大,但金融领域仍然占了一半。

2016年是蚂蚁金服投资的分水岭。2016年以前,蚂蚁主要围绕金融场景做投资布局,2016年以后更多投资在综合场景,而对技术的投资则贯穿始终。

根据图表,金融行业的42次投资属于金融主航道投资,而唯一的环保行业投资是投资的北京环交所——实际上是环境权益交易服务平台,唯一的农业行业投资是农联中鑫科技,是农村金融服务提供商,也是围绕金融主航道。

而文娱传媒、批发零售、医疗健康、房产家居、教育、户外旅游、电子商务、生活服务、餐饮、企业服务、汽车交通等行业的投资基本上都是围绕着金融综合场景的投资,或者说是金融生态环境投资。

除了直接投资场景外,蚂蚁还投了一系列比场景更底层的SaaS型公司,比如八爪鱼、校宝在线等公司,赋能小B。这些投资与蚂蚁金服的主营业务看似无关,但其首要意义在于布局场景,以此带动主营业务的增长。

与此同时,蚂蚁金服也开启了全球“买买买”的步伐。

2015年,蚂蚁金服连投两轮印度最大电子钱包Paytm的母公司One97,投资金融约为8亿美元。投资完成后,阿里系成为第一大股东,据说在Paytm占股高达40%。阿里巴巴不仅向Paytm投入了资金,还试图将中国第三方支付的成长经验传输到印度。在支付宝团队的建议之下,Paytm对产品进行了改进,不仅仅是支付,还加入餐饮、团购、打车、电影票等生活服务场景。

在投资Paytm模式被证明可行之后,蚂蚁金服在全球各个市场挑选像Paytm一样的项目。随后,蚂蚁金服又在印尼、泰国、马来西亚、菲律宾等东南亚国家进行了大笔投资。此外,韩国、美国也成了蚂蚁金服进军的市场。

从图表可以看出,在2015年和2016年,蚂蚁金服的国际化推进都相对比较低调,两年之内仅仅投资了3个项目。但进入2017年以来,投资速度在加速推进,仅仅三个月内,便已在韩国、菲律宾、印尼、马来西亚、新加坡完成至少5个项目的投资或合作布局。

值得一提的是,在蚂蚁金服的多起海外投资并购中,都有其关联公司阿里巴巴的身影:在对印度版“支付宝”Paytm的投资中,蚂蚁金服和阿里巴巴同时参与,此外阿里巴巴还投资了Paytm的母公司One97。在投资泰国支付企业Ascend Money之后,蚂蚁金服表示希望最终促进泰国人实现“全球收全球付”,参与全球贸易。

这意味着,蚂蚁金服的出海,除了自身发展需要,一个很重要的使命是为阿里巴巴的电商业务出海提供便利。

马云最终的目标,或许是在海外再次复制阿里巴巴和蚂蚁金服。

是时候IPO了 蚂蚁金服去哪儿?

迈过第五个年头,蚂蚁金服也许是时候IPO了。有媒体报道,蚂蚁金服拟2020年实现海外和科创板上市。据报道,蚂蚁金服当时确实考虑过登陆科创板。只是上市后外资股东退出,会涉及外汇储备问题,所以未确定是否要选择科创板。选择海外和科创板两地上市,将有助于解决这个问题。

蚂蚁金服对此的回应是:暂无具体的上市时间表。

其实早从2016年起,蚂蚁金服的上市传闻就被外界不断提起,但又被一一否认。2016年,有市场传闻蚂蚁金服借壳恒生电子在A股上市开始,此后每年都会有不同版本的蚂蚁金服上市消息传出,但蚂蚁金服的回应都和对本次上市传闻的如出一撤。

虽然上市的计划一再被否认,但是蚂蚁金服对于上市的准备一直没有停歇。

2018年2月1日,阿里巴巴与蚂蚁金服联合宣布,根据2014年双方签署的战略协议,阿里巴巴将通过一家中国子公司入股并获得蚂蚁金服33%的股权。这意味着蚂蚁金服有了更为确定的股权结构,同时二者将终止高达37.5%的税前利润分享,这意味着蚂蚁金服有了更充沛的现金。

2018年4月9日,彭蕾卸任蚂蚁金服董事长,蚂蚁金服CEO井贤栋将兼任董事长一职,井贤栋的财务背景更符合市场要求,这一人事变动被外界解读为蚂蚁金服在为上市铺路。

同一年的6月8日,蚂蚁金服对外宣布新一轮融资,融资总金额140亿美元。本轮融资被视为蚂蚁金服的Pre-IPO轮融资,同时还传出蚂蚁金服有望在A股、H股同时上市的消息。种种迹象表明,蚂蚁金服已经有上市的计划,但是对于上市的地点还未确定。

此前,错失阿里巴巴的港交所在2018年做出重大改革,允许同股不同权的企业在港交所主板上市;证监会正在考虑为部分国内最大的科技公司上市提供快捷通道,国务院也对同股不同权的创新企业放宽了上市条件。如今,蚂蚁金服上市地点成为中国互联网圈最大的谜团。

编辑 | 希言

此文版权归原作者所有,其内容不代表铅笔道观点,如需转载请联系原作者。

创业者报道通道: wujinna1015 (添加微信请注明项目名称、职位)

项目融资加速通道: jiazongchaopku (添加微信请注明项目名称、职位)

评论