半导体行业专题报告:半导体封测景气回升,先进封装需求旺盛

获取报告请登陆未来智库www.vzkoo.com。

一、半导体封测产业基本情况

1. 半导体封测基本概念

半导体产业链包括芯片设计、芯片制造、封装测试等部分,其中下游涵盖各种不同行业。此外,为产业链提供服务支撑包括为芯片设计提供 IP 核及EDA 设计工具公司、为制造封测环节提供设备材料支持的公司等。

集成电路封装测试包括封装和测试两个环节,封装是保护芯片免受物理、化学等环境因素造成的损伤,增强芯片的散热性能,实现电气连接,确保电路正常工作;测试主要是对芯片产品的功能、性能测试等,将功能、性能不符合要求的产品筛选出来。

目前封装技术正逐渐从传统的引线框架、引线键合向倒装芯片(FC)、硅通孔(TSV)、嵌入式封装(ED)、扇入(Fan-In)/扇出(Fan-Out)型晶圆级封装、系统级封装(SiP)等先进封装技术演进。芯片的尺寸继续缩小, 引脚数量增加,集成度持续提升。而针对不同的封装有不同的工艺流程,并且在封装中和封装后都需要进行相关测试保证产品质量。

2. 半导体封测产业发展趋势

半导体器件有许多封装形式,按封装的外形、尺寸、结构分类可分为引脚插入型、表面贴装型和高级封装三类。从 DIP、SOP、QFP、PGA、BGA 到 CSP 再到 SIP,技术指标一代比一代先进。总体说来,半导体封装经历了三次重大革新:第一次是在 20 世纪 80 年代从引脚插入式封装到表面贴片封装,它极大地提高了印刷电路板上的组装密度;第二次是在 20 世纪 90 年代球型矩阵封装的出现,满足了市场对高引脚的需求,改善了半导体器件的性能;芯片级封装、系统封装等是现在第三次革新的产物,其目的就是将封装面积减到最小。

封装主要分为 DIP 双列直插和 SMD 贴片封装两种。从结构方面,封装经历了最早期的晶体管 TO(如 TO-89、TO92)封装发展到了双列直插封装,随后由PHILIP 公司开发出了 SOP 小外型封装,以后逐渐派生出 SOJ(J 型引脚小外形封装)、TSOP(薄小外形封装)、VSOP(甚小外形封装)、SSOP(缩小型 SOP)、 TSSOP(薄的缩小型 SOP)及 SOT(小外形晶体管)、SOIC(小外形集成电路) 等。从材料介质方面,包括金属、陶瓷、塑料、塑料,目前很多高强度工作条件需求的电路如军工和宇航级别仍有大量的金属封装。

2.1 传统封装

1、SOP/SOIC 封装

SOP 是英文 Small Outline Package 的缩写,即小外形封装。SOP 封装技术由 1968~1969 年菲利浦公司开发成功,以后逐渐派生出 SOJ(J 型引脚小外形封装)、TSOP(薄小外形封装)、VSOP(甚小外形封装)、SSOP(缩小型 SOP)、 TSSOP(薄的缩小型 SOP)及 SOT(小外形晶体管)、SOIC(小外形集成电路) 等。

2、 DIP 封装

DIP 是英文 Double In-line Package 的缩写,即双列直插式封装。插装型封装之一,引脚从封装两侧引出,封装材料有塑料和陶瓷两种。DIP 是最普及的插装型封装,应用范围包括标准逻辑 IC,存贮器 LSI,微机电路等。

从下图可以看到采用此封装的 IC 芯片在双排接脚下,看起来会像条黑色蜈蚣,让人印象深刻,此封装法为最早采用的 IC 封装技术,具有成本低廉的优势,适合小型且不需接太多线的芯片。但是,因为大多采用的是塑料,散热效果较差,无法满足现行高速芯片的要求。因此,使用此封装的,大多是历久不衰的芯片,如下图中的 OP741,或是对运作速度没那么要求且芯片较小、接孔较少的 IC 芯片。

3、 PLCC 封装

PLCC 是英文 Plastic Leaded Chip Carrier 的缩写,即塑封 J 引线芯片封装。PLCC 封装方式,外形呈正方形,32 脚封装,四周都有管脚,外形尺寸比DIP 封装小得多。PLCC 封装适合用 SMT 表面安装技术在 PCB 上安装布线,具有外形尺寸小、可靠性高的优点。

4、 TQFP 封装

TQFP 是英文 thin quad flat package 的缩写,即薄塑封四角扁平封装。四边扁平封装(TQFP)工艺能有效利用空间,从而降低对印刷电路板空间大小的要求。由于缩小了高度和体积,这种封装工艺非常适合对空间要求较高的应用,如 PCMCIA 卡和网络器件。几乎所有 ALTERA 的 CPLD/FPGA 都有 TQFP 封装。

5、 PQFP 封装

PQFP 是英文 Plastic Quad Flat Package 的缩写,即塑封四角扁平封装。PQFP 封装的芯片引脚之间距离很小,管脚很细,一般大规模或超大规模集成电路采用这种封装形式,其引脚数一般都在 100 以上。

6、 TSOP 封装

TSOP 是英文 Thin Small Outline Package 的缩写,即薄型小尺寸封装。TSOP 内存封装技术的一个典型特征就是在封装芯片的周围做出引脚,TSOP 适合用SMT 技术(表面安装技术)在 PCB(印制电路板)上安装布线。TSOP 封装外形尺寸时,寄生参数(电流大幅度变化时,引起输出电压扰动) 减小,适合高频应用,操作比较方便,可靠性也比较高。

7、 BGA 封装

BGA 是英文 Ball Grid Array Package 的缩写,即球栅阵列封装。20 世纪 90 年代随着技术的进步,芯片集成度不断提高,I/O 引脚数急剧增加,功耗也随之增大,对集成电路封装的要求也更加严格。为了满足发展的需要,BGA 封装开始被应用于生产。

2.2 先进封装

先进封装包括倒装芯片(FC)、硅通孔(TSV)、嵌入式封装(ED)、扇入(Fan-In)/扇出(Fan-Out)型晶圆级封装、系统级封装(SiP)等先进技术演进形式,相较于传统封装技术能够保证质量更高的芯片连接以及更低的功耗。

1、晶圆级封装(WLP)

晶圆级封装(WLP)就是在封装过程中大部分工艺过程都是对晶圆(大圆片) 进行操作,对晶圆级封装(WLP)的需求不仅受到更小封装尺寸和高度的要求,还必须满足简化供应链和降低总体成本,并提高整体性能的要求。晶圆级封装提供了倒装芯片技术,倒装芯片中芯片面抄下对着印刷电路板,可以实现最短的电路径,保证了更高的速度和更少的寄生效应。另一方面,降低成本是晶圆级封装的另一个推动力量。

WLP 技术有两种类型:扇入式(Fan-in)和扇出式(Fan-out)晶圆级封装。传统扇入 WLP 在晶圆未切割时就已经形成在裸片上,最终的封装器件的二维平面尺寸与芯片本身尺寸相同。器件完全封装后可以实现器件的单一化分离, 通常用于低输入/输出(I/O)数量(一般小于 400)和较小裸片尺寸的工艺当中。扇出 WLP 初始用于将独立的裸片重新组装或重新配置到晶圆工艺中,并以此为基础,通过批量处理、构建和金属化结构,如传统的扇入式 WLP 后端处理,以形成最终封装。

扇出式 WLP 可根据工艺过程分为芯片先上(Die First)和芯片后上(Die Last),芯片先上工艺,简单地说就是先把芯片放上, 再做布线(RDL),芯片后上就是先做布线,测试合格的单元再把芯片放上去, 芯片后上工艺的优点就是可以提高合格芯片的利用率以提高成品率,但工艺相对复杂,eWLB 就是典型的芯片先上的 Fan-out 工艺。

2、2.5D/3D 先进封装集成

新兴的 2.5D 和 3D 技术有望扩展到倒装(FC)芯片和晶圆级封装(WLP)工艺中。通过使用内插器(interposers)和硅通孔(TSV)技术,可以将多个芯片进行垂直堆叠。TSV 堆叠技术实现了在不增加 IC 平面尺寸的情况下, 融合更多的功能到 IC 中,允许将更大量的功能封装到 IC 中而不必增加其平面尺寸,并且内插器层用于缩短通过集成电路中的一些关键电通路来实现更快的输入和输出。因此,使用先进封装技术封装的应用处理器和内存芯片将比使用旧技术封装的芯片小约 30%或 40%,比使用旧技术封装的芯片快 2~3 倍,并且可以节省高达 40%或者更多的功率。

3D 集成技术作为 2010 年以来得到重点关注和广泛应用的封装技术, 通过用3D 设备取代单芯片封装,可以实现相当大的尺寸和重量降低。这些减少量的大小部分取决于垂直互连密度和可获取性(accessibility)和热特性等。 据报道,与传统包装相比,使用 3D 技术可以实现 40~50 倍的尺寸和重量减少。

3、三维高密度系统级封装(SiP/SoP)

SiP 是 IC 封装领域的最高端的一种新型封装技术,将一个或多个 IC 芯片及被动元件整合在一个封装中,综合了现有的芯核资源和半导体生产工艺的优势。近年来,随着消费类电子产品(尤其是移动通信电子产品)的飞速发展,使得三维高密度系统级封装(SiP,System in Package/SoP, System on Package)成为了实现高性能、低功耗、小型化、异质工艺集成、低成本的系统集成电子产品的重要技术方案,国际半导体技术路线(ITRS)已经明确SiP/SoP 将是未来超越摩尔(More than Moore)定律的主要技术。

目前苹果产品在系统级封装领域已经走在了行业前列,其手机产品中采用到系统级封装的元器件几乎占到了整个产品的一半,剩下的一半为晶圆级封装。模块化产品设计已经成为苹果公司的标配;他的这一动作,为封装行业的发展指明了道路,也影响了行业的产品设计走向,目前三星、华为、索尼、小米等企业也在慢慢往系统级封装领域靠拢。

系统级封装技术可以解决目前我们遇到的很多问题,其优势也是越来越明显, 如产品设计的小型化、功能丰富化、产品可靠性等,产品制造也越来越极致, 尤为重要的是,提高了生产效率,并大幅降低了生产成本。当然,难点也是存在的,系统级封装的实现,需要各节点所有技术,而不是某一技术所能实现的,这对封装企业来说,就需要有足够的封装技术积累及可靠的封装平台支撑,如高密度模组技术、晶圆级封装技术等。

二、投资看点: 半导体封测景气回升,先进封装需求旺盛

1. 新应用需求快速增长,半导体行业迎来景气度回升

全球半导体产业发展总体上可以划分为三个时代:1960s-1980s 计算机时代,随着技术的发展,摩尔定律得到快速验证,使得计算机尺寸缩小,并能够广泛普及;1990s-2010s 移动时代,笔记本电脑、智能手机等消费电子的大面积推广,使半导体工业进入了新的移动时代;2010s 以后将进入数据时代,智能化是未来产业发展的方向。

除了当前消费电子等,未来人工智能(AI)、5G 移动通信、无人驾驶、物联网(IoT)等行业应用的发展,将人类社会推向真正的智能化世界,真正形成万物互联,这其中将带来对半导体行业带来前所未有的新空间,全球半导体产业有望迎来新一轮的景气周期。

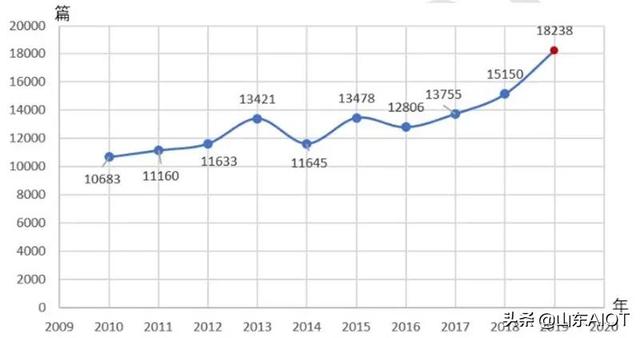

半导体行业随着新兴应用的不断出现,不断推动半导体行业的向前发展,根据全球半导体贸易统计组织(WSTS)数据,半导体销售额从 1999 年的1494 亿美元增长至 2018 年的 4688 亿美元。2020 年随着下游新应用的产生,包括存储、面板显示、传感器等子板块景气度回升,全球半导体行业有望重新恢复增长。

中国半导体产业保持高速增长,IC 设计、封测、晶圆制造以及功率器件是为 4 大推动主力。其中,封测行业在过去十多年中,因成本比较高,主要靠量推动发展,并是过去我国半导体产业 4 大推动力中产值最高的一块。我国集成电路封测行业整体上与我国集成电路一起保持快速增长,但是在 2012 年以后封测产业的同比增速要明显低于整个集成电路产业,封测产业的占比也从 2004 年的 51.82%下降至 2018 年 33.59%。封测产业规模从 2004 年的 282.60 亿元快速增长至 2018 年的 2193.90 亿元。

2. 摩尔定律接近极限,先进封装需求旺盛

摩尔定律及先进制程一直在推动半导体行业的发展,封装行业也需要新的技术来支持新的封装需求,如高性能 2.5D/3D 封装技术、晶圆级封装技术、高密度 SiP 系统级封装技术、高速 5G 通讯技术以及内存封装技术等,这些将会成为接下来封装行业跟进产业潮流的主流技术及方向.

在大数据、AI 和 IoT 的加持下,全球科技产业进入了一个裂变式发展阶段,5G 终端、高性能计算(HPC)、智能汽车、数据中心等新兴应用正在加速半导体产业供应链的变革与发展,为先进半导体封装测试产业注入新动力。先进的半导体封装可以通过增加功能和保持/提高性能,来提高半导体产品的价值,同时降低成本。各种多芯片封装(系统级封装)解决方案正在开发,用于高端和低端,以及消费类、性能和特定应用。

根据 Yole 最新预测,从 2018-2024 年,整个半导体封装市场的营收将以5%的复合年增长率(CAGR)增长,而先进封装市场将以 8.2%的复合年增长率增长,市场规模到 2024 年将增长至 436 亿美元。另一方面,传统封装市场的复合年增长率仅为 2.4%。

在各种先进封装平台中,3D 硅通孔(TSV)和扇出型(Fan-out)封装,将分别以 29%和 15%的速度增长。而占据先进封装市场主要市场份额的倒装芯片(Flip-chip)封装,将以约 7%的复合年增长率增长。与此同时,扇入型晶圆级封装(Fan-in WLP)主要受到移动市场驱动,也将以 7%的复合年增长率增长。先进封装技术将继续在解决计算和电信领域的高端逻辑和存储器方面发挥重要作用,并在高端消费/移动领域进一步渗透模拟和射频应用。所有这些先进封装平台,都在关注着不断增长的汽车和工业领域所带来的新机遇。

在应用方面,2018 年,移动和消费类应用占据先进封装市场总量的 84%。2019 年~2024 年期间,该应用市场预计将以 5%的复合年增长率增长,到2024 年占先进封装总量的 72%。而在营收方面,电信和基础设施是先进封装市场增长最快的细分领域(约 28%),其市场份额将从 2018 年的 6%增长到 2024 年的 15%。与此同时,汽车和交运细分领域的市场份额预计将从2018 年的 9%增长到 2024 年的 11%。

3. 我国晶圆厂建设迎来高峰,带动封测直接需求

我国晶圆厂建设迎高峰,带动下游封测市场的发展。据 SEMI 报告预测,到2020 年,全球新建晶圆厂投资总额将达 500 亿美元,预计 2019 年芯片投资总额将增长 32%。SEMI 称,到 2020 年,将有 18 个半导体项目投入建设,高于今年的 15 个,中国大陆在这些项目中占了 11 个,总投资规模为240 亿美元。随着大批新建晶圆厂产能的释放,带来更多的半导体封测的新增需求,引领我国半导体封测产业的复苏

集成电路行业属于国家鼓励发展的高技术产业和战略性新兴产业,受到国家政策的大力扶持。中国政府大力主导推动整体产业发展,先后颁布了《国家集成电路产业发展推进纲要》、《集成电路产业“十三五”发展规划》、《关于集成电路生产企业有关企业所得税政策问题的通知》等政策。2019 年以来中美贸易摩擦的持续,美国政府持续打压华为公司,华为事件更加突显在集成电路领域的自主可控的重要性,并促进我国在集成电路产业的大力投入与国内企业的发展。

4. 半导体代工企业产能利用率提升,封测产业迎来新的成长周期

台积电、中芯国际等代工厂营收、产能利用率不断提升,利好封测厂商。从台积电月度数据来看,台积电营收保持快速增长趋势,主要得益于公司先进制程工艺的营收占比提升以及产能利用率的提高。同时从中芯国际、华虹半导体的产能利用率来看,两大代工厂的产能利用率都有了明显提升,主要由于 5G 新应用带来的需求好转,代工厂的营收及产能利用率的提升将带动其下游封测厂商发展。

我国封测企业三季度营收同比、环比增长,封测产业有望迎新景气周期。2019 年 7 月份开始长电科技、华天科技两大国内封测厂商都处于满产状态。晶方科技已进入满载运行状态。从国内长电科技、华天科技、通富微电等国内封测领军企业的季度营收数据也能够发现,三季度开始各大公司营收增长明显,产能利用率不断提升。从台湾封测龙头日月光的营收数据来看, 2019 年营收同比下降明显,侧面印证了国内厂商封测转单。我国封测产业有望摆脱低迷,迎接新一轮的景气周期。

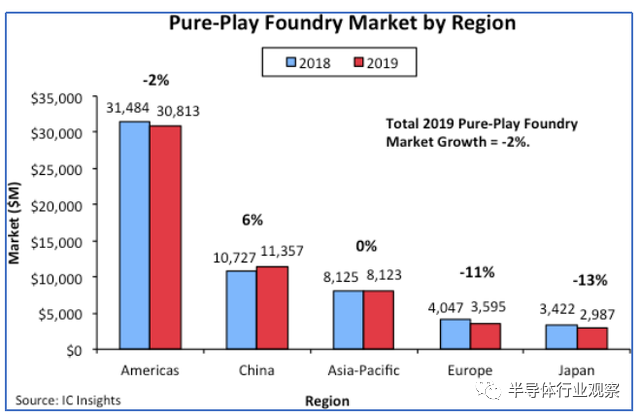

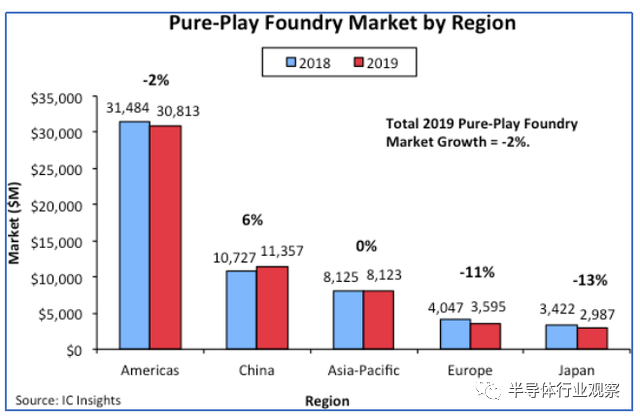

三、市场及竞争格局:全球封测达 560 亿美元,我国封测市场快速增长

根据 Yole 统计数据,2018 年全球半导体封测规模达到 560 亿美元,占全球半导体市场 4688 亿美元的 11.95%,同比增长 5.10%。中国台湾日月光公司(不含矽品精密)营收达 52.50 亿美元,居全球半导体封测行业第一名,市场占有率达18.90%。美国安靠、中国长电科技分居二、三位,分别占15.60%、13.10%。前十大封测厂商中,包含三家中国大陆公司,分别为长电科技、通富微电、华天科技。

半导体封测行业毛利率要低于半导体代工企业,近几年全球半导体封测企业整体上毛利率呈现一定下滑趋势。日月光毛利率从 2013 年的 19.48%下降至 2018 年 16.48%,长电科技毛利率由 2013 年 19.80%快速下滑至2018 年 11.43%,明显低于其他龙头封测企业,主要由于公司近期资产并购导致费用开支增加所致。总体上封测行业毛利率维持在 16%左右,而代工龙头台积电毛利率达 48%,显著高于封测行业。

封装和组装业务曾经是 OSAT 和 IDM 的传统领域,如今正在发生商业模式的转变。代工厂、基板/PCB 供应商、EMS/DM 等不同商业模式的厂商正在进入并蚕食 OSAT 的市场份额。2018 年OSAT、IDM 企业市场占比分别为61%、23%,而以台积电等为代表的代工企业封测收入占全球封测市场的16%,台积电(TSMC)引领了扇出型封装和 3D 先进封装平台的创新,提供各种产品,例如 InFO(及其变种)、CoWoS、WoW、3D SoIC 等。

联华电子(UMC)是 2.5D 封装硅中介层的主要供应商,最近与 Xperi 合作,为各种半导体器件优化并商业化 ZiBond 和 DBI 技术。同时,武汉新芯(XMC)为图像传感器和高性能应用提供 3D IC TSV 封装。总体来说,这些厂商在将封装从基板转移到硅平台方面发挥了重要作用。

另一方面,三星电机(SEMCO)、欣兴电子(Unimicron)、AT&S 和新光电气(Shinko)等 IC 基板和 PCB 制造商正利用面板级扇出封装和有机基板中的嵌入式芯片(和无源元件)进入先进封装领域,正在蚕食 OSAT 的市场份额(尤其是涉及先进封装的业务)。为了保持竞争力,未来几年内在OSAT 领域我们预计将看到大量的并购交易,包括各个层级之间的交易:大企业之间的合并,业务具有互补性的中型企业之间的合并或收购(如纯封装和测试企业之间),以及大型企业收购小体量 OSAT(或 WLP 厂)。

我国封测行业规模保持稳定增长,2018 年我国半导体封测市场达 2193.40 亿元,同比增长 16.10%,2013 年以来我国封测行业增速保持较高水平。集成电路封测企业数量也由 2014 年的 85 家逐渐增长至 2018 年 99 家。随着 5G 应用、AI、IoT 等新型领域发展,我国封测行业仍然有望保持高增长。

四、国外封测典型公司

1. 日月光(2311.TW)

日月光半导体制造股份有限公司(“日月光”)成立于 1984 年 3 月,是全球半导体封装与测试制造服务的领导厂商,持续发展并提供客户包括前段工程测试、晶圆针测以及后段之半导体封装、基板设计制造、成品测试的一体化服务。日月光全球封装、测试与材料厂及系统组装厂共有 17 座。技术研发方面,铜制程、晶圆凸块、铜柱凸块、覆晶封装、晶圆级封装、堆叠封装、系统级封装、感测器封装、扇出型封装解决方案、2.5D/3D IC 封装、绿色环保封装以及 300mm 后段一元化技术方案,日月光处于领先地位进入量产。

日月光公司 2015 年营业收入整体保持缓慢增长趋势,2018 年总计实现营业收入 2932.21 亿新台币,同比增长 0.96%。2018 年公司净利润总计151.13 亿新台币,同比下降 34.26%。2018 年日月光完成与全球第四大封测公司矽品并购重组,市场第一地位得到进一步巩固,强强联合有利于公司的长期发展。

2. 安靠(AMKR.O)

Amkor Technology, Inc. 成立于 1968 年,它的前身是 ANAM Industries。作为全球最大型的外包半导体先进封装设计、组装和测试服务的供应商之 一,安靠提供超过 1,000 种不同的封装格式和尺寸,并且在全世界范围内拥有二十二家组装与测试制造工厂。其产品涵盖通孔及表面贴装的传统引脚框架 IC 到最新的芯片尺寸封装 (CSP),以及适用于多引线数量和高密度应用球栅阵列 (BGA) 解决方案。产品组合包括堆叠晶粒、晶圆级、MEMS、倒装芯片、硅通孔 (TSV) 和 2.5/3D 封装。

安靠公司营业收入从 2015 年的 28.85 亿美元快速增长至 2018 年的 43.16 亿美元,2018 年公司营收同比增长 3.10%。但是从净利润角度来看,安靠公司的营收近两年呈现明显的下滑趋势,2018 年公司实现净利润 1.27 亿美元,同比下滑 51.25%。2019 年前三季度,公司营收及净利润分别为 28.74 亿美元、0.22 亿美元,分别同比下滑 11.16%、77.99%。

3.力成科技(6239.TW)

力成科技成立于 1997 年,是全球排名第五名的外包封测厂商,在全球集成电路的封装测试服务厂商中位居全球领导地位。总公司座落于台湾新竹湖口工业园区内,并在台湾证券交易所挂牌上市。主要业务为晶圆针测、封装、测试、预烧至成品的全球出货。

力成科技公司 2015 年至今营收、净利润持续保持快速增长势头。营业收入由 2015 年 400.39 亿新台币增长至 2018 年 596.32 亿新台币,公司净利润有 2015 年 32.40 亿新台币增长至 2018 年的 58.49 亿新台币。截止 2019年前三季度,公司已实现营业收入 680.39 亿新台币、净利润 62.34 亿新台币,分别同比增长 14.10%、6.58%。

五、国内封测典型公司

我国 A 股中有多家上市公司处于半导体封测领域,典型公司包括长电科技、华天科技、通富微电、晶方科技、环旭电子等典型公司,其中长电科技、华天科技、通富微电处于全球封测企业前十名,具有较强的综合实力。

1. 长电科技(600584.SH)

公司全球知名的集成电路封装测试企业。公司面向全球提供封装设计、产品开发及认证,以及从芯片中测、封装到成品测试及出货的全套专业生产服 务。公司生产、研发和销售网络已覆盖全球主要半导体市场。公司具有广泛的技术积累和产品解决方案,包括有自主知识产权的 Fan-out eWLB、WLCSP、Bump、PoP、fcBGA、SiP、PA 等封装技术,另外引线框封装及自主品牌的分立器件也深受客户褒奖。

公司营业收入由 2015 年 108 亿元增长 2018 年 239 亿元,但是 2018 年公司整体上净利润亏损 9.39 亿元,主要是由于公司 2015 年开始筹划对新加坡星科金朋公司的收购工作,进而导致公司的财务费用等支出大幅增加,影响了公司的近些年业绩,同时 2017 年以来全球半导体市场明显下滑,影响到整个封测行业的发展。根据公司最新业绩公告,2019 年公司预计实现盈利 8,200 万元到 9,800 万元。

2. 华天科技(002185.SZ)

公司主要从事半导体集成电路、MEMS 传感器、半导体元器件的封装测试业务。目前公司集成电路封装产品主要有 DIP/SDIP、SOT、SOP、SSOP、TSSOP/ETSSOP、QFP/LQFP/TQFP、QFN/DFN、BGA/LGA、FC、MCM(MCP)、SiP、WLP、TSV、Bumping、MEMS 等多个系列,产品主要应用于计算机、网络通讯、消费电子及智能移动终端、物联网、工业自动化控制、汽车电子等电子整机和智能化领域。公司不断加强先进封装技术和产品的研发力度,加大研发投入,随着公司进一步加大技术创新力度, 公司的技术竞争优势将不断提升。

公司 2015 年至 2018 年营收快速增长,2018 年公司营收达 71.22 亿元,同比增长 1.60%。2018 年公司归属母公司股东的净利润 3.90 亿元,同比下降21.27%。截止 2019 年前三季度公司,公司实现营收 61.07 亿元,同比增长 9.85%,实现归属母公司股东的净利润 1.68 亿元,同比下滑 48.81%。

3.通富微电(002156.SZ)

公司是由南通华达微电子有限公司和富士通(中国)有限公司共同投资、由中方控股的中外合资股份制企业,专业从事集成电路封装测试。公司目前的封装技术包括 Bumping、WLCSP、FC、BGA、SiP 等先进封测技术,QFN、QFP、SO 等传统封装技术以及汽车电子产品、MEMS 等封装技术;测试技术包括圆片测试、系统测试等。

公司 2018 年实现营收 72.23 亿元,同比增长 10.79%,实现归属母公司股东的净利润 1.27 亿元,同比增长 3.94%。2019 年前三季度公司实现营收60.55 亿元,同比增长 10.48%,实现归属母公司股东的净利润亏损 0.27 亿元。根据公司最新发布的 2019 年业绩预告显示,预计公司 2019 年全年将实现盈利 1334 万元至 2,000 万元,同比下降 89.49%至 84.24%。

4.晶方科技(603005.SH)

公司成立于苏州,是一家致力于开发与创新新技术,为客户提供可靠的,小型化,高性能和高性价比的半导体封装量产服务商。晶方科技的 CMOS 影像传感器晶圆级封装技术,彻底改变了封装的世界,使高性能,小型化的手机相机模块成为可能。这一价值已经使之成为有史以来应用最广泛的封装技术,现今已有近 50%的影像传感器芯片可使用此技术,大量应用于智能电话,平板电脑,可穿戴电子等各类电子产品。

公司近些年营收整体上保持平稳,2018 年公司实现营业收 5.66 亿元,同比下降 9.95 亿元,实现归属母公司股东的净利润 0.71 亿元,同比下降25.67%。2019 年前三季度实现营收 3.41 亿元,实现归属母公司股东的净利润 0.52 亿元。根据公司最新业绩预告,预计 2019 年度实现归属于上市公司股东的净利润约为 10,200 万元至 10,900 万元,同比增长 43.41 %至53.25%。

……

(报告来源:川财证券)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」

评论