说一个疫情受益机会

解读市场/梳理产业/分析公司

坚持做散户的朋友!

今天以一则周末消息为契机,说说芯片封测。

多字,但支持一拉到底。

中国台湾京元电子的竹南厂区发生群聚性传染事件,上周三-六企业快筛当中检出多达98例新冠确诊,累计达130例,周六1天就53例,占该地区确诊数超过8成。

6月4日,京元电子公告,因新冠疫情,自6月4日19:20开始,公司产线全面停工48小时,机台停机不关电,厂区进行全面消毒,6日晚班及以后是否持续停工仍待跟踪,成为了台湾这一轮疫情中首个停工的芯片大厂。

台湾半导体厂染疫已快速由京元电、超丰等半导体封测厂,蔓延到网络厂智邦科技,甚至与京元电往来的IC设计公司员工也被要求快筛,不仅将冲击苗栗竹南科学园区,恐将进一步影响位于竹科的厂商。

台积电也传出5日接获通报,新增1名员工确诊,其同住家人在京元电上班,自疫情扩大以来,台积电共已有3名员工确诊。

我们知道,一枚芯片从设计到出厂的产业链,大致包括:芯片设计、晶圆代工、芯片封测。

中国台湾对全世界半导体产业链的影响最大的环节是晶圆制造,单一家台积电2020年即占全球56%份额,此外台湾的联电排第三,仅次于三星。

其次是封测,全球龙头也是台湾的日月光,去年完成和矽品的合并(全案历时4年半),市占率提升至3成,这次出事的京元电排在全球第七,单论测试环节,能排到全球第二。

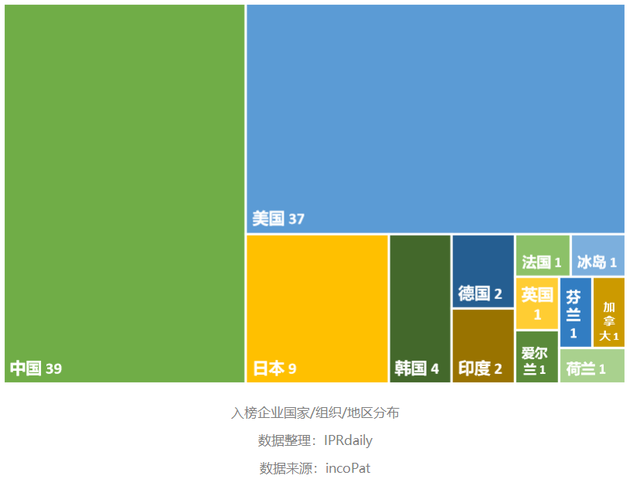

下表为全球封测前10大:

整个台湾的封测,合计占了全球一半份额。

台湾跌倒,哪里吃饱?必须是中国大陆。

短期由于疫情扰动产能供给,可能构成板块行情催化剂。

封测的三大看点:

5G、IoT、服务器、AI等领域带动存储器、HPC、基频等半导体芯片的需求,拉动封测新一轮景气周期,机会就集中在先进封装

晶圆厂产能的扩张将拉动下游封测(和上游设备)需求

疫情扰动封测的产能供给

首先看先进封装。

封测是封装Assembly+测试Test,前者为主后者为辅,价值比重约8:2,传统来看,整体属于芯片产业链的入门环节,技术门槛偏低。

不过,半导体行业逐渐步入后摩尔时代,先进封装技术不仅可以增加功能、提升产品价值,还有效降低成本,成为延续摩尔定律的关键。

比如,为了满足5G多芯片互联、低功耗、低成本及小尺寸的发展需求,晶圆制造厂提出了SoC(系统级芯片)解决方案,但成本太高,于是SiP应运而生,从封装的角度出发,将多种功能芯片(如处理器、存储器等)集成在一个封装模块内,成本相对SoC大幅度降低。

根据最新研究预测,2018-2024年,先进封装将以8%的年复合成长率成长,同期传统封装市场仅以2.4%的年复合成长率成长。

长电科技全资子公司长电国际在韩国设立的全资子公司长电韩国,2019年积极布局高阶SiP业务,切入手机和穿戴式装置等终端产品(*),客户以韩国品牌厂为主,包括三星和LG等。

*基于毫米波技术的5G手机对SiP的需求量增大,而苹果AirPods在继Apple watch以后,也将采用SiP封装技术。

通富微电的崇川总部注重先进封装技术,是全公司营收的重要来源,拥有包括像联发科、英飞凌等优质客户。

华天科技在天水、西安、昆山三地全面布局主基地,分别主攻中低端、中高端、高端,当前中高端为公司中坚力量,昆山2019年完成新建厂房建设,满足CIS产品扩产及FC产线建设需要,是公司未来发展的重点。

封装技术分层:

中低端:DIP、SOP、LED等

中高端:QFN/DFN、MEMS、SiP等

高端:TSV、Bumping、Fan-Out等

TSV硅通孔技术,是一种先进的CIS(CMOS图像传感器)封装技术,CIS主要受益于手机多摄趋势、汽车智能化趋势以及安防CIS市场的发展。

晶方科技为全球TSV行业龙头企业,市占率超过50%;并拥有全球第一条12英寸传感器用硅通孔晶圆级先进封装量产线,享有明显技术和成本优势。

公司超过85%的产品为晶圆级封测产品,相比于传统封测技术难度更高,盈利水平高于行业可比公司。

小结:长电/通富/华天封测三雄都在推进高端先进封装技术和提升产能,晶方体量较小,但在CIS封装领域占据绝对优势,此外,昆山华天也能和晶方掰掰手腕。

接着看晶圆厂产能扩张。

全球约四分之三的芯片生产集中在东亚地区,今年芯片短缺严重,各地向这个地区追加订单(主要是台积电)使得芯片制造业显得更加失衡。

虽然欧美极力寻求提高自身国内的芯片产能,减少对亚洲厂商的依赖,但代价高昂,美国的新半导体设施的制造和运营成本在十年内比中国台湾的类似设施高出约三分之一,比中国大陆更是高出60%-100%。

历史进程不可逆,美国在全球芯片制造产能中所占的份额从1990年的37%下降到了2020年的12%,中国大陆的市场份额从几乎没有扩大到15%,这一数字预计在未来十年将增长到24%。

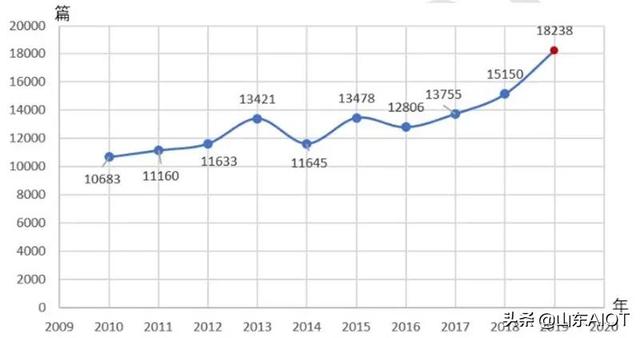

2019年,受到对面卡脖子的刺激,在产能扩张政策和新投资的推动下,中国大陆芯片制造增长了17%,到2021年将超过中国台湾,成为全球最大芯片制造产地。

中国大陆拥有世界上进行中最多的半导体晶圆厂建设项目,目前有57个晶圆厂正在运营,有26个晶圆厂正在建设或计划中。

目前国内半导体资本开支由原先的长江存储、中芯国际、华虹半导体等大厂主导拉动,转变为国内各类IDM/代工/特色工艺晶圆厂多方位共振。

这首先会带动半导体设备的景气,特别是国产化率提升:

清洗设备:至纯科技、盛美股份

涂胶显影设备:芯源微

刻蚀设备:中微公司、北方华创

测试设备:华峰测控、精测电子、长川科技

不过,设备股周期性比较强,与资本开支强相关,通常在两到三年增长后将出现一定的下滑。

晶圆厂产能的扩张也会拉动下游封测需求,而且国内封测厂也会受益国际晶圆厂的产能扩张。

比如通富微电半数业绩绑定AMD,AMD是设计公司,代工交给格罗方德和台积电(7nm)负责,封测环节则分给台积电、硅品精密和通富微电。

也就是说,台积电部分代工AMD业务的封测环节会落到通富微电这里,而台积电2021年的资本开支目标250亿-280亿美元,同比增45%-63%,这部分扩张的制造业务会让通富受益。(同时受益的内地公司还包括给台积电供高纯溅射靶材的江丰电子、供特种气体三氟化氮的南大光电)。

小结:晶圆厂扩张受益逻辑,设备股主要看国产化和周期爆发力,封测则在全球范围受到拉动。

最后,看疫情。

这次爆发集体疫情的京元电竹南厂,以晶圆测试和产品测试为主,部分封装产线现在竹南东琳精密,占整体业绩比重约1成。

京元电主要客户包括英特尔、高通、联发科、Nvidia、意法半导体、赛灵思、联咏、韦尔半导体等。

全球半导体封测的另一个中心马来西亚,单日新增病例最高纪录从5月下旬的6000例飙升至9000例以上,6月1日起实施“全面封锁”,封测业务也已经停摆。

马来西亚当地有超过50家大型半导体公司,包括AMD、恩智浦、英飞凌、意法半导体、英特尔、德州仪器和日月光等。

这波若衡量我国封测行业受益这些海外疫情的程度,其实也看国际客户的覆盖面了,这里把我国封测三雄再做个盘点:

长电科技:2019年全球前二十大半导体公司85%已成为公司客户,产能分布在中国、韩国、新加坡(后两者来自2015年收购星科金朋)

通富微电:半数业务来自AMD,另有3成左右来自联发科、英飞凌、博通、东芝、瑞昱等非中国大陆业务

华天科技:境外客户主要有聚积、意法半导体、美国芯源、PI等

做个总结,封测三大看点,如果主做先进封装的成长逻辑,则关注晶方科技这种的,主做晶圆厂扩产拉动和疫情刺激则关注长电、通富,而华天算是两头沾边。

我个人结合考虑业绩估值和弹性,缩小范围就看晶方和通富。

所述文章内容仅供参考,不构成买卖依据。投资有风险,入市需谨慎!

本号发展所需,会定期开展互推,不涉及任何收费,只是换粉,这些号都是老朱的朋友,或者是老朱挑选过的投资号,大家可以放心关注,谢谢支持!

评论