IPO|上海杨国福冲击“麻辣烫第一股”,加盟餐厅收入是业绩增长支柱

2月23日,资本邦了解到,上海杨国福企业管理(集团)股份有限公司向港交所提交上市申请,中信建投国际为其独家保荐人。若杨国福成功上市,将成为“麻辣烫第一股”。

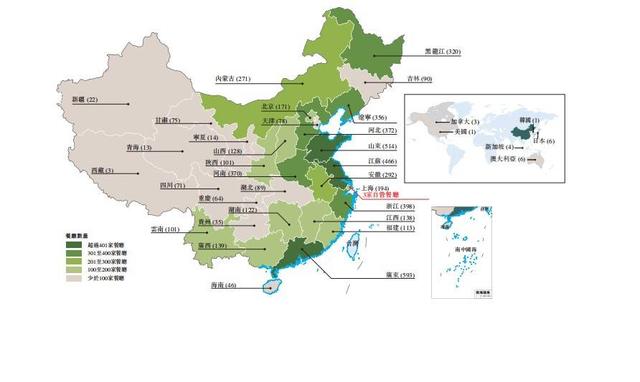

招股书显示,杨国福成立于2003年,是一家中式快餐品牌,以公司的品牌「杨国福」在中国及海外经营麻辣烫餐饮服务。截至2021年9月30日,公司的「杨国福」品牌旗下共有5783家餐厅,包含位于上海的3家自营餐厅,5759家遍及中国31个省市的加盟餐厅,以及布局在澳大利亚、加拿大、韩国、美国、日本和新加坡的21家海外加盟餐厅。

根据弗若斯特沙利文,按截至2020年12月31日止年度或截至该日期的商品交易总额以及餐厅数量计算,公司在中国的中式快餐市场中均排名第一。此外,按截至2020年12月31日止年度或截至该日期的收入、商品交易总额以及餐厅数量计算,公司在中国的麻辣烫市场中排名第一。

于往绩记录期,公司主要通过餐厅运营业务分部获得收入,其包括以下业务线:(i)加盟餐厅,为公司的主要收入来源;(ii)自营餐厅;及(iii)其他。公司的加盟餐厅业务线主要从公司收取的加盟费及系统维护费以及向加盟商销售货品产生收入。自2021年起,由于公司注意到零售渠道对公司方便快餐品及产品的需求不断增长,公司开始经营零售业务分部。

财务方面,于2019年、2020年以及截至2020年和2021年9月30日止九个月,公司的收入分别为人民币(下同)11.82亿元、11.14亿元、7.23亿元和11.63亿元;实现期内溢利1.81亿元、1.69亿元、9446.3万元以及2.02亿元。

负债方面,在2019年至2020年以及2021年前9个月,杨国福的负债总额分别是4.04亿元、4.6亿元、4.69亿元;资产净值分别为3.6亿元、5.28亿元、7.1亿元。

值得注意的是,公司的业务在很大程度上取决于加盟餐厅业务的运营。截至2019年及2020年12月31日止年度以及截至2020年及2021年9月30日止九个月,来自加盟餐厅的收入分别为10.36亿元、10.56亿元、6.67亿元和10.97亿元,分别占有关年度或期间总收入的87.6%、94.8%、92.2%和94.3%。

与此同时,公司身处餐饮行业会面临食品污染和责任申索的固有风险。在黑猫投诉平台中,截至发稿,投诉量达198条。其中大量消费者投诉杨国福麻辣烫存在卫生问题,吃出蟑螂、虫子、塑料纸、头发等食品异物,更有消费者因食用杨国福麻辣烫食物不熟导致肠胃炎、被异物刺伤嗓子等申请理赔。

招股书显示,杨氏家族、上海福果果和上海圣恩福于截至最后实际可行日期合共有权行使公司100%的表决权,因此为公司的控股股东。

关于募资用途,公司表示计划用于升级公司的生产设施,加强公司的研发能力,为公司在国内外市场的餐厅网络拓展计划拨资,全面升级公司的信息技术系统,提升品牌认知度,加强公司的供应链能力,用于未来潜在战略扩张机遇等。

本文源自资本邦

评论