资本 | 瑞幸、新城、拉夏贝尔,海通证券频繁“踩雷”谁之过?

文:刘青青 石丹

ID:BMR2004

频频“踩雷”的海通证券又“摊上事”了。

日前,中国证券业协会(下称“中证协”)公告称,因在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,协会对有关证券公司启动自律调查。其中,海通证券也卷入此次“低价抢食”风波。

值得注意的是,除了“低价抢食”风波,海通证券2020年上半年业绩出现下滑,未经审计的1-6月净利润同比下滑25.36%,营收更是同比下降53.45%。

此外,近年来海通证券表现亮眼的境外业务也“踩雷”。其所承销的美股IPO项目瑞幸咖啡成为2019年以来在纳斯达克上市的亚洲公司中发行规模第二大的IPO,但瑞幸财务造假问题却给海通证券蒙上一层阴影。此外,海通证券还“踩雷”新城控股、拉夏贝尔等。

《商学院》杂志记者就上半年业绩滑坡、境外业务、2020年分类评级、频频踩雷、业务风控等问题向海通证券发送采访函。不过,截止发稿对方并未作出回复。

卷入“低价抢食”风波,遭协会调查

7月19日,中证协发布《对参与中核融资租赁公司债券发行招标的有关证券公司启动自律调查》指出,近日关注到海通证券等8家证券公司在在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑,中证协已对相关事宜启动自律调查。

根据相关规定,协会已对相关事宜启动自律调查。若发现相关机构在开展业务过程中存在违反自律规则的情况,协会将依据有关规定对其采取自律措施。

(资料来源:中证协官网)

据了解,6月初,中核融资租赁公司发布总额21亿元的公司债项目招标,拟选取2家主承销商,这2家承销商原则上各自承担中期票据注册发行额度50%的承销工作。

6月24日,中核融资租赁公司债券承销项目公布中标候选结果,在参与竞标的8家券商中,国泰君安和中信证券分别以总费率0.015%和年化0.01%的承销费率,进入了中标候选名单。而如此低的报价引发市场质疑。

![]()

(图片来源:中核集团官网)

对此,业内律师徐乾山表示,券商债券承销低价竞争,早已是行业常态,本次因受到证券业协会自律调查而引发市场关注。近年来,监管、协会等管理机构曾多次针对承销低价竞争行为进行过多次通报和处罚,特别是2019年广东证监局因广发证券存在低价竞争情形,对其采取责令改正的行政监管措施。

徐乾山进一步指出,券商低价争夺甚至是赔本承销债券,一方面是为了抢占市场份额,提高市场占有率,提升季度和年度排名,低价或赔本赚吆喝,便于下一年更好开展业务;另一方面可以争取为客户及其关联公司提供其他金融服务来弥补偏低的承销费。

“不管是整体的战略布局,还是当期的综合服务收入,都驱动券商低价抢占市场份额,而且相关监管机构处罚不足以震慑愈演愈烈的价格战。”徐乾山表示。

上半年业绩下滑,境外业务表现亮眼

《商学院》记者注意到,卷入“低价抢食”风波的海通证券,2020年上半年业绩也出现“退步”。

7月8日,海通证券披露2020年6月未经审计的主要财务数据表,其中海通证券营收为15.4亿元,环比增长38.1%;净利润为4.4亿元,环比却下降35.7%。

![]()

(图片来源:海通证券公告)

此外,通过海通证券披露的2020年前6个月未经审计的数据可知,2020年1至6月,海通证券营收为82.54亿元,较2019年上半年177.35亿元的营收,同比下滑53.45%;净利润为41.25亿元,较2019年上半年55.27亿元的营收,同比下滑25.36%。

![]()

(图片来源:海通证券2019年半年报)

值得一提的是,业绩方面,海通证券的境外业务飞速扩张,成为业绩亮点。数据显示,2017年,海通证券海外业务实现收入48.73亿元,占比17%;2018年其境外业务实现收入65.93亿元,占比28%;到2019年,其境外业务收入达到89.93亿元,境外业务收入占总收入比重达26.16%。

![]()

(图片来源:海通证券2019年财报)

徐乾山指出,海通证券2019年年报显示,其境外业务实现收入89.93亿元,占营业收入比重为26%。海通证券在美国、新加坡、印度、葡萄牙、西班牙等市场均有创收亮点,后续发展具有极大的想象空间。

“此外,2020年修订的《证券公司分类监管规定》规定:证券公司业务发展按以下原则给予相应加分:证券公司上一年度境外子公司证券业务收入占营业收入的比例达到 30%、20%、10%,且营业收入位于行业中位数以上的,分别加 2 分、1 分、0.5 分。纵观2019年营业收入,海通、中金、中信等海外耕耘多年的券商都能获得不同程度的加分。”

对于券商机构开展境外业务,徐乾山表示,在资本市场扩大开放和鼓励境内证券期货经营机构走出去的背景下, 摩根士丹利、高盛等国际投行已经成功控股国内证券公司,直接参与境内业务竞争,中信、海通、华泰等资本金实力雄厚的国内券商已经加快境外业务布局,呈现出国外投行走进来,国内投行走出去的竞争格局。

“因此,发展境外业务成为国内券商满足客户多样化需求,发展全球金融服务网络的必要路径,同时在境内业务竞争白热化的状况下,境外业务或将成为一个新的利润增长点。”

快速扩张的背后:境外业务为何频频“踩雷”?

值得注意的是,券商境外业务既可能成为新的利润增长点,也将面临更多风险和挑战。据了解,近年来境外业务发展快速的海通证券也扩张过程中频频“踩雷”。

海通证券2019年财报显示,其通过收购整合海通国际、海通银行等建立了国际业务平台。而旗下全资子公司海通国际也为境外业务的扩张立下了汗马功劳。

财报数据显示,2019年,在境外股权融资业务方面,旗下海通国际在全球市场共完成了49个IPO项目和58个股权融资项目。其中,在香港市场分别完成了44个IPO项目和48个股权融资项目,两项均位列香港全体投行第一。

此外,财报特别提到,“所承销的美股 IPO 项目‘瑞幸咖啡’成为2019年以来在纳斯达克上市的亚洲公司中发行规模第二大的IPO。”然而,被海通证券视为“高光”的瑞幸咖啡却曝出财务造假事件。目前,瑞幸咖啡已于6月29日在纳斯达克停牌,并进行退市备案。

徐乾山表示,境外国家、地区的政治经济法律环境各不相同,券商走出去面临更高的风控体系和风险管理、合规管理的挑战,主要体现在境外子公司的风险管控体系和业务风险管控两方面,如内部管控不足,包括财务、组织架构管控不力,风控系统未实现对境外子公司风险数据的全覆盖,新业务风险管控不足,合规管理存在缺陷,对子公司合规管理有效性缺乏监督等等。

除了一度震惊市场的瑞幸咖啡造假事件,海通证券还先后“踩雷”多家公司,包括持股暴跌、债券违约等。

据了解,2019年7月,新城控股(601155. SH)时任董事长王振华被曝猥亵行为,被上海警方采取强制措施。消息一出各关联公司股价急剧波动,作为新城控股大股东富域发展质押方,海通证券也卷入其中。

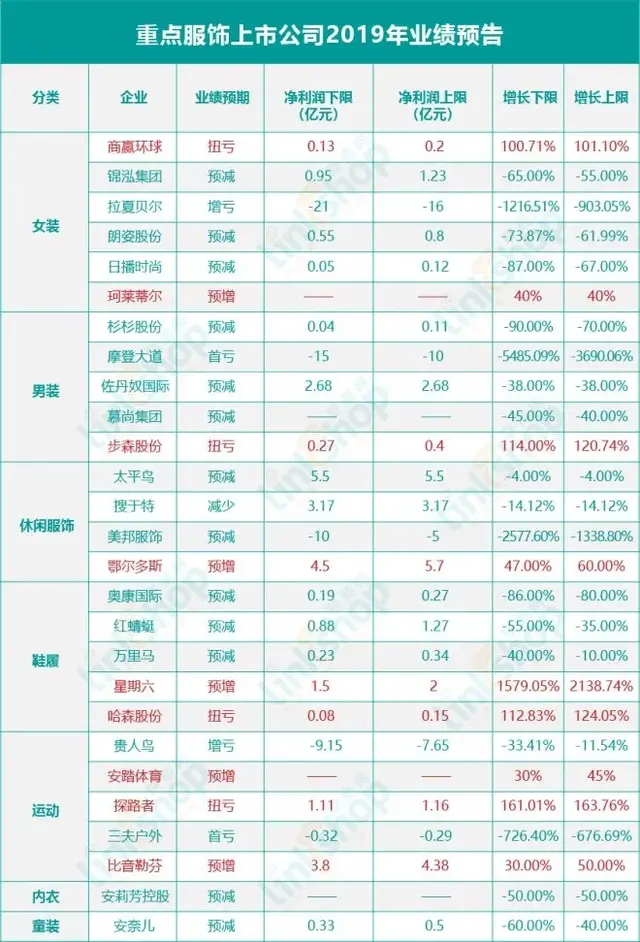

2019年8月,拉夏贝尔(06116.HK)公告称,控股股东、实际控制人邢加兴质押给海通证券的1.416亿股A股股份已低于最低履约保障比例,因未提前购回且未采取履约保障措施,已构成违约。随后,拉夏贝尔业绩滑坡、经营巨亏的现状等情况受到市场关注。

此外,由海通证券保荐的万里马(300591.SZ),上市3年,扣非净利润连年下降,整体股价持续下跌。相比于2017年3月的超70亿市值,如今万里马市值已经蒸发65%。

徐乾山认为,要做好“看门人”角色,各券商机构应该强化风控意识,矫正重业务轻风控的导向,切实履行风控在项目评估和立项中的职责,做好项目日常风险监测和排查工作,不触碰监管红线和监管底线; 勤勉尽责提升执业质量,严格按照《证券公司投资银行类业务内部控制指引》,完善业务部门、质量控制、内核和合规风控为主的“三道防线”基本架构,构建分工合理、权责明确、相互制衡、有效监督的投行类业务内部控制体系。

评论