比传统IPO更容易,更多教育公司将走“捷径”上市?

图源:pixabay

芥末堆 阿宅 2月24日报道

近日,美国在线培训公司Nerdy Inc.宣布将通过SPAC形式上市,SPAC这四个英文字母又一次出现在教育领域。

2020年,美国IPO总数为450家,其中248家是SPAC,占全年IPO总数的55%。但在教育领域,SPAC并不多见。2018年,EdtechX作为第一家教育科技SPAC上市,2020年美联教育与其先合并再上市。而如今,越来越多的SPAC开始关注教育科技这个在近些年才获得快速发展的领域。

据了解,自2020年下半年到今年2月初,共有6家关注教育领域的SPAC成立并寻求上市。对于教育公司来说,这正逐渐成为一条可行的上市道路。可以预见的是,未来将有更多教育公司通过这一“捷径”上市。

SPAC热潮向教育科技袭来

近年来许多大型教育上市公司完成私有化,其中包括2011年退市的补充教育提供商睿乐生(Renaissance Learning)和2010年退市的在线学习和问题方案管理网站Plato Learning(现名为Edmentum)。2020年,学习管理系统提供商Instructure和IT培训公司Pluralsight也相继退市。

从这种情况来看,教育上市公司的数量似乎在减少,不过这种趋势可能不会持续太久,原因之一是SPAC正在成为教育公司上市的新途径。

HolonIQ于1月5日发布的报告显示,全球共有5家关注教育领域的SPAC。紧接着在2月2日,名为Agile Growth的SPAC向美国证券交易委员会(SEC)申请IPO。据了解,Agile Growth主要关注软件和由软件支持的业务,其中也包括教育科技领域。

值得注意的是,这几家都是最近几个月刚刚成立的。SPAC如此密集地袭来,在教育领域还前所未有。

“一直以来,公共市场(public market)中的教育公司非常少。”苏珊·沃尔福德(Susan Wolford)指出。她在于1月中旬刚刚成立的空白支票公司Edify Acquisition担任主席一职。

沃尔福德表示,SPAC对教育行业来说是个新趋势,其中一个原因是教育行业本身相对年轻,在公共市场只有大约20年的历史。更重要的是,近10年来,科技才开始在教育中发挥重要作用。

EdtechX首席执行官本杰明•韦德伦•克洛奎特(Benjamin Vedrenne Cloquet)也赞同沃尔福德的观点,并表示全球教育或教育科技公司只占5万亿美元教育市场的5%,而医疗保健领域的上市公司占其所在市场规模的50%。

另一教育科技SPAC Class Acceleration的首席执行官迈克尔•莫(Michael Moe)则表示,教育领域落后于医疗保健领域,后者已于20世纪90年代实现数字化。但是学校,甚至是高校,多年来一直抵制科技。

比传统IPO更容易?

虽然SPAC对教育行业来说还是一个相对新鲜的名词,但它已经在公共市场掀起了风暴。2020年美国有248起SPAC IPO,而2019年只有59起,过去10年中大多数年份的SPAC IPO数量也均不超过20起。虽然已存在多年,但由于全球大流行在一定程度上造成了极端的市场波动,SPAC最近变得更加普遍。

这四个字母对应的英文为“Special Purpose Acquisition Company”,即“特殊目的收购公司”,其另外一个名字是“空白支票公司”(blank check company)。

据了解,通过SPAC上市的操作流程是发起人首先设立一个特殊目的收购公司,这个公司只有现金,没有实业和资产。发起人将这个“空壳公司”在纳斯达克或纽交所上市,并以投资单元(unit)形式发行普通股与认股权证组合给市场投资者,从而募集资金。

这个“空壳公司”上市后的唯一任务就是寻找一家有着高成长发展前景的非上市公司,与其合并,使其获得融资并完成上市,而发起人寻找并购目标的期限通常为24个月。

对发起人来说,SPAC成立手续简单、费用低、融资快,如果能成功并购,发起人可从分得的认股权证上获利。

对于私有企业来说,相比于传统上市方式,SPAC为其提供了一条捷径,使其不用受制于传统上市过程要求的公众监督和投资者路演。

而对于投资者来说,他们押注的是SPAC高管团队,而不是某一家公司,因此发起人多是著名企业家、私募投资机构和大型财团。因此,已有成功记录的机构投资者可以更轻松地说服投资者对未知的领域进行投资,这也是为什么SPAC经常被称为“空白支票公司”。

如今,SPAC也“盯”上了教育。

“当你审视整个教育行业时,它看起来就像一座冰山。”Class Acceleration的莫说,“位于水面之上的冰山顶端是数量非常有限的上市公司,而水面之下是数量巨大的私有公司。”他补充道,再加上投资资本都涌入了教育科技领域,这就为像他们这样的SPAC提供了时机。

“在COVID-19大流行期间,教育科技已经从金融市场的边缘位置发展到非常核心的地位。”战略咨询公司和投资银行Tyton Partners的董事总经理特雷斯•厄丹(Trace Urdan)表示,“现在这是许多公共市场投资者希望涉足的资产类别。”

虽然传统的IPO仍在发生,但厄丹补充道,这种方式成本高昂且耗时,成功上市的门槛和期望值也会更高。

哪些教育领域受青睐?

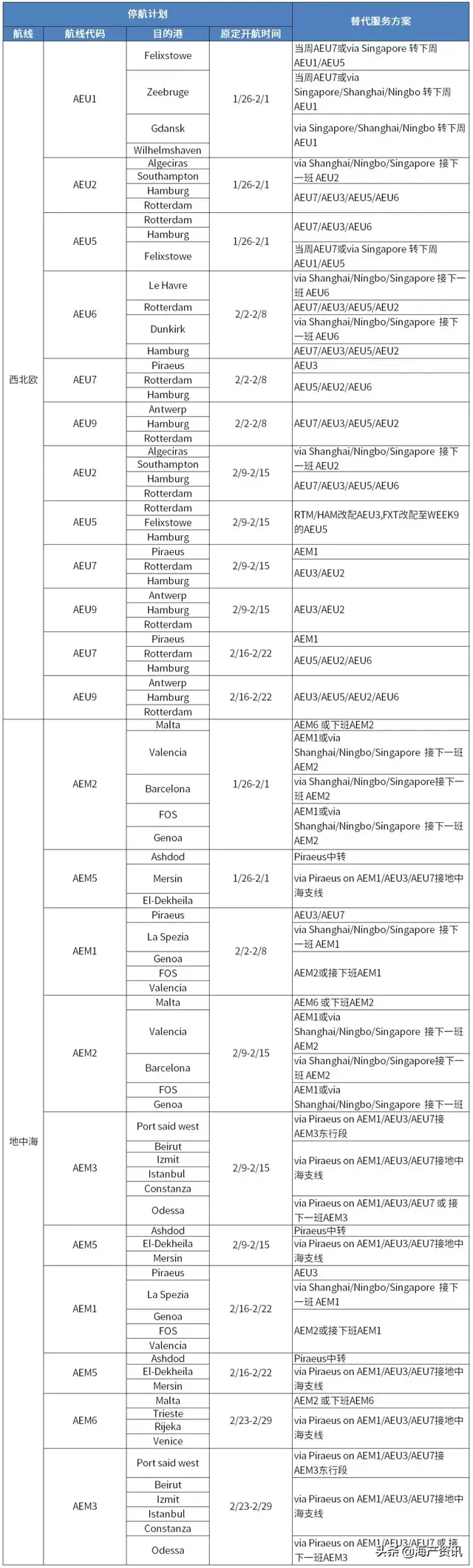

芥末堆制图

在上图所示的SPAC中,除了Agile Growth将教育科技列为其关注领域之一,其余几家都是将教育当作其主要目标领域。根据这几家的招股书,教育科技和数字学习是备受关注的领域。

Adit EdTech Acquisition在其招股书中写道,将关注教育、培训和教育科技公司,包括但不限于国际学校、替代教育、职业培训、企业培训和职业技能提升,而且将关注北美公司,但也会考虑有北美业务的全球公司。

上文提到的Class Acceleration的莫表示,他们将收购一家价值超过7.5亿美元的数字学习公司,已经确定了100多个目标。他说,除了美国,越南、中国、印度、印度尼西亚、菲律宾和新加坡都是重要市场,因为这些国家有重视教育的文化,而且经济在不断发展,青年人口众多。

他还提到了几个正在关注的主题,其中包括:人工智能本身以及它如何与学习融合以提供个性化学习体验、通过娱乐和讲故事的方式增强学习者参与度的这一理念,以及终身学习领域。

Edify Acquisition则主要瞄准学习和人才管理领域,包括教育、教育科技、劳动力发展和HCM(Human Capital Management,人力资本管理)。

警惕泡沫?

虽然已有少数几家教育公司通过SPAC完成上市,但迄今为止,并不是所有公司的表现都令人乐观。

企业学习平台Skillsoft于去年10月通过Churchill Capital Corp II这家SPAC完成上市,截至1月26日,其股价为10.50美元,略高于开盘价。去年,美联教育与首家教育科技SPAC EdtechX Holdings并购然后上市。不过,截至1月26日,其股价已下跌80%。

然而,投资者的热情并没有因此降低。事实上,EdtechX Holdings在去年12月推出了其第二家教育SPAC,这也证明投资者对教育科技行业持续抱有兴趣。

“未来24个月,你将看到更多数字学习领域的公司上市。”莫预测,“这将令人震惊。”

教育SPAC如火如荼之时,包括高盛在内的机构投资公司却警告称,SPAC的激增显示出了泡沫迹象,但莫并不反对这一观点,他表示“毫无疑问,这种情况在今后3年不会像过去6个月那样一直持续下去。”

作为硅谷的乐观主义者,莫相信所有的泡沫都是巨大变化即将到来的迹象,无论是90年代末的互联网初创公司还是如今的加密货币。“历史表明,事情过热总是有原因的,那是因为人们对变化和未来感到兴奋。”

部分资料来源:

[1]Tech-focused SPAC Agile Growth files for a $300 million IPO, Renaissance Capital.

[2]Edtech The New Kid In SPAC Class, Forbes.

[3]Public Edtech Companies Have Been Rare. These SPACs Will Change That., EdSurge.

[4]What You Need to Know About SPACs, SEC.

[5]What is a SPAC? Explaining one of Wall Street’s hottest trends, CNBC.

评论