IPO雷达|市值千亿、负债千亿,粮油巨无霸金龙鱼为何选择创业板?

记者 | 袁颖琪

编辑 | 陈菲遐

创业板又要迎来一只“巨无霸”。

益海嘉里金龙鱼粮油食品有限公司(下称“金龙鱼”)有些意外地出现在创业板注册制首批32家受理企业名单中。

营收规模超过1700亿元的金龙鱼,用了短短4个月就完成了上市辅导,去年7月首次向证监会递交招股书。不过,自带“大白马”光环的金龙鱼资本市场之路并不顺利。2019年末,证监会回复了金龙鱼一份包括62个问题的反馈意见。今年6月22日,金龙鱼才再度更新了招股书,招股书也从613页增加到了872页。

金龙鱼虽然营收规模很大,但净利率却极低,这导致公司资金状况并不乐观。此外,关联交易也成了金龙鱼能否过会的关键。

负债率高企,短期债务快速攀升

金龙鱼的母公司益海(中国)集团是由美国ADM公司和新加坡WILMAR集团共同投资组建的。ADM是全球最大的农业生产、加工、制造公司,以生产油籽、玉米及小麦加工闻名于世界。目前在纳斯达克上市。ADM2019年的EV/EBITDA的估值为13.04倍。

金龙鱼上市之后估值多少,可以借用同行的估值作为参照。A股市场上,京粮控股(000505.SZ)和西王食品(000639.SZ)的EV/EBITDA的估值分别为18.03倍和12.83倍。

不难推测,如果金龙鱼成功过会,预计上市后EV/EBITDA估值在13倍-18倍之间,对应市值约在900亿元至1400亿元之间。如按照估值上限计算,金龙鱼上市市值将位列创业板第六,排在宁德时代(300750.SZ)、迈瑞医疗(300760.SZ)、爱尔眼科(300015.SZ)、智飞生物(300122.SZ)和东方财富(300059.SZ)之后。

值得注意的是,金龙鱼营业收入进入了增长瓶颈期。

从2017年至2019年,金龙鱼营业收入从1508亿元增加到1707亿元,年增速从12.9%下降到2.2%。金龙鱼的归母净利润增长也不乐观。2019年,金龙鱼归母净利润为54.1亿元,同比增长5.47%,连续两年保持个位数增长。

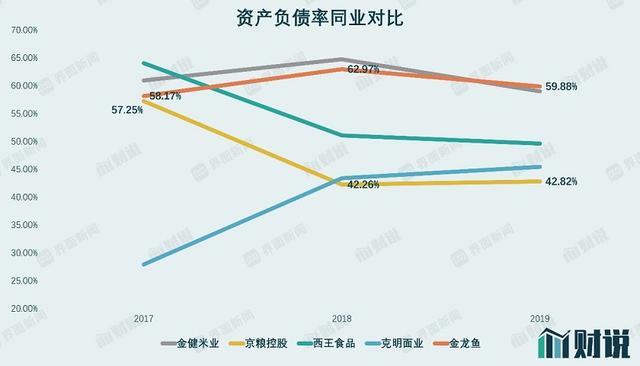

庞大的营收和极低的净利率,让金龙鱼背上了沉重的负债包袱。2017-2019年,金龙鱼资产负债分别为58.2%、63.0%和59.9%,在同业之中处较高水平。总体负债规模从2017年的794亿元增长到2019年的1022亿元。其中,占比最大、上升最快的是短期借款。2017至2019年,公司短期借款从547亿元上升到734亿元,增长34%。

对于近年来短期负债增长较快,金龙鱼给出的解释是:为减少与母公司丰益国际及其一系列关联公司的资金拆借,增加了部分银行借款,归还拆借资金所致。此外,招股说明书显示公司2016年末约有48.7亿元的关联方其他应付款,到了2017年该项目下只有5.2亿元,金龙鱼给出的解释是部分关联方其他应付款转增实收资本,金额为54亿元。股东将债转股足见金龙鱼资金压力之大。

关联方交易复杂

金龙鱼关联方交易涉及采购、运输、资金拆借等多个业务链条上的重要环节。不仅金额大,而且交易频繁。2019年金龙鱼关联交易总额达到306.8亿元。其中,占比最大的是关联方采购,2019年关联方采购额达到252.1亿元,占关联交易总额的16.7%,较2018年有所上升。

关联交易一向是发审委关注的重点问题。此前,在证监会反馈意见函中,也有多项问题需要金龙鱼补充资料。

金龙鱼的运输服务也有关联方身影。向金龙鱼提供运输服务的关联公司包括上海阔海投资有限公司(下称阔海投资)和丰益国际集团(下称丰益国际)。阔海投资及其子公司在2019年向金龙鱼提供运输服务10.7亿元,比2018年的11亿略有下降。丰益国际是通过子公司Raffles Shipping International(下称“Raffles Shipping”)向金龙鱼提供运输服务。2019年Raffles Shipping向关联公司支付的物流费用为9亿元,比2018年的16亿元缩减7亿元。2017年至2019年,以上两家关联交易公司合计收到金龙鱼的运输费分别为10.1亿元、16亿元和9亿元。

奇怪的是,2018年和2019年,金龙鱼关联方运费增长和关联方采购额增长的趋势相反。金龙鱼的采购方同时也提供运输业务,因此,可以判断金龙鱼关联方采购应该绝大部分由关联方提供运输。但2018年,金龙鱼关联方运输费增长39%,而同年关联方采购却下降13.4%。到了2019年,金龙鱼关联方运输费下降27%,同年关联方采购额上升16.1%。公司用业务量增长和运输单价增长,恐怕不足以解释上述趋势差异。

新增产能拖累资本使用效率

招股说明书披露,2019年金龙鱼平均产能利用率,除了小麦加工项目外,其他项目均不足80%,中小包装和精炼项目产能只有50%左右。而本次金龙鱼上市预计募资总额约138.7亿元,主要用于食用油、面粉、大米等厨房食品的新增产能项目。

对此,金龙鱼解释称粮油产品的销售旺季是在中秋、国庆和春节等节假日前。为了保证产品新鲜度,缩短出厂日到最终消费的时间,公司在临近出货时进行集中生产。因此,在临近销售高峰的月度,公司产能压力较大。通过本次募投项目,可缓解销售高峰期的公司产能不足问题。

但仅仅考虑高峰期却并不全面。目前,金龙鱼固定资产账面净值约为244亿元。而本次募资的138亿元绝大多数会投向固定资产。募资项目的建设期大多为2年时间。如果按期投产,新增固定资产折旧和无形资产摊销将大幅增加,预计短期内会对公司经营业绩产生一定影响。而且,尽管募资项目满足了生产高峰时期的产能需求,但无疑会拉低全年产能利用率,进一步降低公司净利率。

评论