意法半导体解读,厉害的不止MCU

来源:内容来自「国盛电子团队」,谢谢。

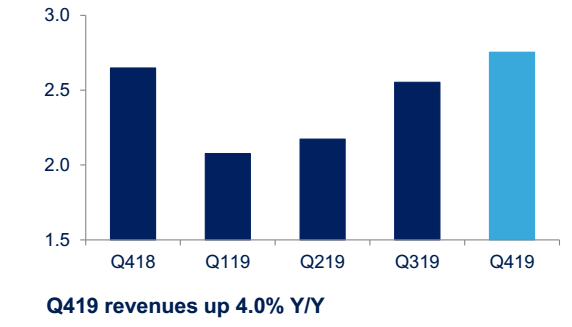

日前,意发半导体发布了最新财报。财报显示,2019年四季度净收入达到 27.5 亿美元,同比增长 7.9%,高于我们 5%的指导中点,我们所有的产品组都为增长做出了贡献。在模拟、微控制器、成像和微机电系统(MEMS)的推动下,第四季度收入同比增长4%,部分被汽车销售下滑所抵消。AMS增长了9.9%,MDG增长了7.6%,ADG下降了4.5%。第四季度收入环比增长了7.9%,比我们指导的中点高出了290个基点,我们所有的3个产品组都为增长做出了贡献。Ams在个人电子产品的关键产品需求强劲的情况下表现超出预期。其他两个业务小组的表现符合我们的预期,MDG中尤其是通用微控制器和数字ICS的稳步增长,以及在汽车和电源离散产品的增长。

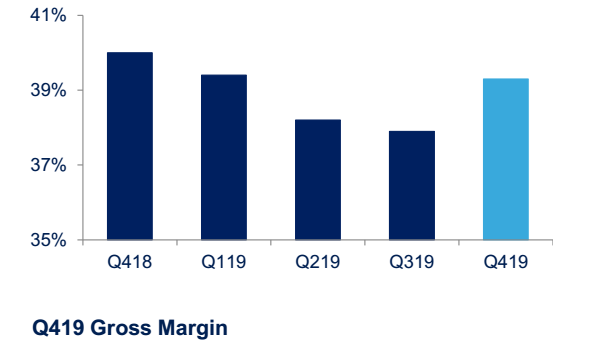

2019年四季度净利润为为 3.92 亿美元,毛利率为 39.3%,比我们的指导中点高出 110 个基点。这主要是由于制造效率高于预期和产品结构改善。营业利润率为16.7%,相应地上升了360个基点。与去年同期相比,第四季度业务利润率下降了10个基点,而医疗辅助队的业务利润率有所提高,但由于千年发展目标和加速发展目标的下降而被完全抵消。

2019年全年财务状况

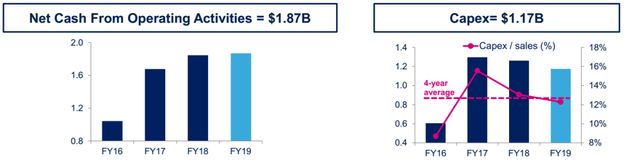

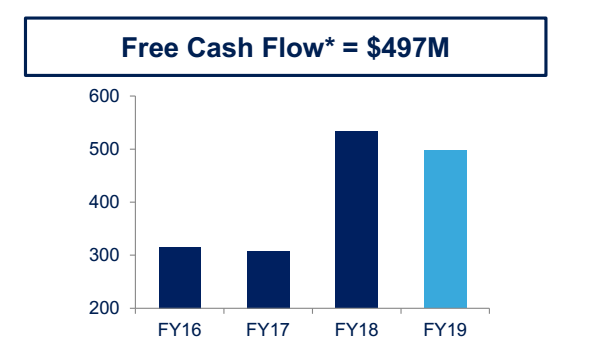

2019年净收入95.6亿美元,毛利率为38.7%,营业利润率为12.6%,自由现金流为4.97亿美元,包括资本支出11.7亿美元,净财务状况为6.72亿美元,营运现金净额为18.7亿元。

2020年一季度展望

预计第一季度净收入在中点将达到23.6亿美元,同比增长13.7%,同比下降14.3%。在环比基础上,所有3个产品组别的收入预计都将在这个较短、季节性中较弱的季度出现下降。预计个人电子产品20Q1会比通常更好。

与去年同期相比,个人电子产品、MEM成像和模拟产品、通用微控制器和碳化硅产品预计将成为主要的收入增长驱动力。

毛利率指导在中点是38%,包括大约80个基点的不饱和费用。毛利率的连续下降主要是由于通常的年度合同价格重新谈判和不利的产品组合的影响。同比下降主要是由于不饱和的费用和相关的生产效率低下,包括去年在新加坡收购的200毫米晶圆厂的启动和通常的价格下降,没有完全得到改善的产品组合和对冲的正面货币效应网络的补偿。

2020年全年展望

2020年意法半导体计划恢复稳定的收入增长,超过所服务的市场。意法半导体正在一个由电子系统的广泛长期趋势驱动的市场中运作。产品和解决方案是驱动需求的半导体内容,供应链现在已经从过剩库存的影响到基本正常化。目前对我们所服务的市场的看法是积极的,预计未来3个月将是确认这一动态的重要时期。

就资本支出而言,计划在2020年投资约15亿美元,以支持我们的战略计划和收入增长,从而实现120亿美元的中期收入目标。这个数额包括为现有技术和投资和200毫米晶圆厂的混合升级。它还将支持研发活动和维护所需的制造业务和基础设施。它还包括大约4亿美元的战略计划投资,继续投资于我们新的300毫米晶圆厂,这将支持我们在BCD、IGBT和其他电力技术方面的增长,氮化镓电力技术的研发和射频器件氮化镓生产的提高,以及对碳化硅的投资。其中包括对收购Nortel后的支持。他们也支持我们建立150毫米晶圆的内部制造和推动200毫米晶圆发展的计划。

产品结构情况

在汽车领域,一方面,由于汽车系统和平台的电气化和数字化,对智能移动应用的需求非常旺盛。另一方面,与全球汽车注册数量密切相关的传统汽车业务面临挑战, 2019 年全球注册数量下降了 5%。

在工业领域,自 2018 年第三季度以来, 工业市场和配送一直处于疲软状态。从 2019 年 3 月开始,我们在亚洲的分销商的销售点重新开始连续增长。第四季度经济增长加速,恢复了同比增长。自今年 3 月以来,美国经济也停止了下滑,但仍保持平稳。在欧洲,我们没有看到任何复苏,而且仍在下滑。在通用微控制器中,我们的分销商的库存修正在 2019 年第三季度完成,而一些过剩的库存仍然是一般的和非功率离散的。

在个人电子产品方面,对关键产品的需求是稳定的,在这一年里变得越来越强,并且在下半年超出了预期。所有设备:智能手机、配件、可穿戴设备,都有贡献,早期的一些贡献来自 5g 智能手机。

在通信、设备和计算机外围设备方面,如预期的那样,ARDIS 市场下跌, 2019 年下跌 13%,下半年有所回升。我们看到 5G 基础设施的增长弥补了我们原有业务和机顶盒业务的减少。

整体的经营结果与我们在 2019 年 4 月提供的全年预期相一致。净收入为 95.6 亿美元,同比下降 1.1%,在我们预期的范围内。我们的 H2-H1 业务增长强劲,约为 10 亿美元,这主要得益于客户项目和新产品的投入超出预期。对原始设备制造商的销售占 总收入的 70%,而分销占 30%。按照产地来源, 2019 年我们 38%的收入来自美洲,33%来自亚太地区,29%来自 EMEA。

按产品类别计算,其中 2 个增长,1 个下降。Adg 收入增长 1.4%。来自汽车产品的收入基本持平,反映了两个相反的动 态:ADAS 和微控制器在汽车数字化方面的增长和原有产品的下降。功率离散子群的收入增加,主要由碳化硅产品、功率 mosfet 和 IGBT 驱动,部分被非功率离散所抵消。AMS 的收入增长了 4.6%, 主要是由于个人电子产品的应用,部分被工业和其 他产品的销售下降所抵消。MDG收入下降了 10.3%,主要是由于我们经销商的库存修正,这影响了今年上半年的通用微控制器。毛利润率为38.7%,其中包括70 个基点的不饱和费用的影响。按照我们的模式 控制运营费用,我们实现了 12.6%的营业利润率。

按产品组别分析,AMS 的营业毛利率为 18.1%, MDG 为 13.4%,ADG 约为 10%。净利润超过 10 亿美元,摊薄后每股收益为 1.14 美元。

现在我们来看看其他的金融指标。营运现金净额增加 1.3%至 18.7 亿元。资本支出为 11.7 亿美元,符合我们的投资计划。第四季度的自由现金流为 4.61 亿美元,使全年的自由现金流达到 4.97 亿美元,其中不包括为收购Nortel支付的 1.27 亿美元。现金股利总计 2.4 亿美元。作为我们现有股票回购计划的一部分,我们在当年回购了总计 2.5 亿美元的股票。

从资产负债表的角度来看,我们 2019 年净财务状况为 6.72 亿美元,与去年相比基本稳定。

现在让我们看看 2020 年第一季度的展望和 2020 年 的全年。我们预计第一季度净收入在中点将达到 23.6 亿美元,同比增长 13.7%,环比下降14.3%。在环比基础上,我们所有 3 个产品组别的收入预计都将在这个较短、季节性较低的季度出现下降。我们预计个人电子产品的季节性会比通常更好。与去年同期相比,个人电子产品、 MEM 成像和模拟产品、通用微控制器和碳化硅产品预计将成为主要的收入增长驱动力。

毛利率指导在中点是 38%,包括大约 80 个基点的不饱 和费用。毛利率的连续下降主要是由于通常的年度合同价格重新谈判和不利的产品组合的影响。同比下降主要是由于不饱和的费用和相关的生产效率低 下,包括我们去年在新加坡收购的 200 毫米晶圆厂 的启动和通常的价格下降,没有完全得到改善的产 品组合和对冲的正面货币效应网络的补偿。

今年全年,我们计划恢复稳定的收入增长,超过我们所服务的市场。我们正在一个由电子系统的广泛长期趋 势驱动的市场中运作。这是驱动需求的半导体内容,因此,我们的产品和解决方案。我们还看到,供应链现在已经基本正常化,从过剩库存的影响, 我们看到去年。目前对我们所服务的市场的看法是积极的,我们预计未来 3 个月将是确认这一动态的重要时期。

就资本支出而言,我们计划在 2020 年投资约 15 亿美元,以支持我们的战略计划和收入增长,从而实现 120 亿美元的中期收入目标。这个 额包括为我们的现有技术和投资的一些能力的增加和我们的 200 毫米晶圆厂的混合进化。它还将支持研发活动和维护所需的制造业务和基础设施。它还包括大约 4 亿美元的战略计划投资,继续投资于我们新的 300 毫米晶圆厂,这将支持我们在 BCD、IGBT 和其他电力技术方面的增长,氮化镓电力技术的研发和射频器件氮化镓生产的提高,以 及对碳化硅的投资。其中也包括收购北电后的支持投资。他们也支持我们建立 150 毫米晶圆的内部制造和推动 200 毫米晶圆发展的计划。

2019 年的财务表现与我们在四月份提供的全年预期一致。收入保持在一定范围内。营业利润率在 12%以上。自由现金流覆盖了我们的现金股利和股票回购,保持了我们财务灵活性和稳定的净财务状况。与此同时,我们投资了 11.7 亿美元来支持短 期需求以及我们未来增长的战略计划。

2020 年,我们计划恢复稳定的收入增长,超过我们所服务的市场。智能移动、电源和能量管理、物联网和 5g 正在推动对半导体内容的需求。由于我们的产品组合,由于我们差异化的技术,ST 非常好地定位于支持其客户跨越这些趋势。我们继续朝着 120 亿美元的中期收入目标前进,并实现可持续的、有利可图的增长。

会议纪要

Q1:如何看待这个市场在 2020 年的增长?展望一下碳化硅项目?去年一个客户占了你们销售额的80%。在2020年,有多少客户将居住和驱动增长的汽车和工业?

A1:预计到 2020 年SiC收入将超过 3 亿美元,汽车转向电动动力系统或混合动力汽车或温和的混合动力汽车确实是一个可靠的趋势。我们的 14 纳米高级微控制器很可靠。如果按地区进行评估,在美国,热能燃烧发动机和电动汽车动力系统之间的愿景是稳定的。在亚洲,主要驱动力是中国。

我们在第四季度触底,我们会看到第一季度的稳定,我们预计,第二季度和今年剩下的时间会有些微的增长。欧洲更加复杂,因为你知道 WLTP 效应,监测的混合电动车、全电动汽车,混合动力汽车,轻度混合动力汽车,和汽油热燃烧发动机和经销商的趋势。这里的混合比较复杂。不过,我们相信去年第四季度已触底。

我们的SiC有 50 个项目与 26 个客户。其中 50%与汽车客户和 50%与工业客户。碳化硅的扩张在不断加速,我们在那里处于非常有利的位置。这与其他产品的普及率的提高相结合,以及电气化将帮助我们在今年实现增长。但是传统市场现在趋于稳定,我们看到它将如何发展。

今年该客户仍然是我们的主要汽车客户,主要的收入来源仍然是我们的主要客户。展望未来3年,我们相信这个客户的贡献将超过我们该业务总收入的50%,这要归功于其他汽车和工业客户的显著增长。

Q2:我们是否应该期待从第二季度开始生产线的利用率有所提高呢?微控制器业务从去年第三季度开始好转。通用模拟和离散库存仍然比预期或正常水平稍高一些。这两个产品的库存方面的渠道是什么?

A2:希望我们的库存天数有所增加,但肯定会低于去年的水平。去年一季度结束的时候手头上有一份存货清单,在125天的范围内。今年大概在110天左右。所以是增长,但不是巨大的增长。就不饱和度而言,实际上,我们在第一季度有一个不饱和度,影响了我们80个基点的毛利率。我们在这个阶段的能见度是多少?是的,第二季度不饱和也将继续。但是,我们的期望是,我们将大大减少。我们的工厂在今年下半年的工厂几乎完全饱和。所以我们会在上半年影响一些不饱和度,从第一季度下降到第二季度,然后在今年的下半年,我们可以看到这个水平实际上并不重要。

就渠道中的库存而言,供应链现在正常化了,免受库存过剩。唯一的例外是一些标准产品,如通用模拟和非功率离散。总的来说,我们再次看到供应链正常化。今年上半年的不饱和,超过了对我们库存的控制。我们看到一个相当重大的变化,在混合、加速需求的新技术,最先进的技术,和低需求的传统技术的变化。这个问题将在上半年得到解决,这也是为什么今年我们会看到不饱和度下降的原因之一。

Q3:过去一年资本支出增加是花费在功率晶体管上还是花费在光学和传感器上?光学传感器后续要用到什么地方?

A3:剩下的12.2亿美元,其中一部分用于研发,设备,为了更多的差异化,所以进购新材料。总的来说,比如说维护,继续保持高效的晶圆厂和组装工厂。现在关于产能的增加,我不得不说,这是由先进的技术推动我们的产品。因此,我想谈谈BCDA、BCD 9、40纳米、安全微控制器、28nm FDSOI、先进的图像传感器。所以它是真正的功率MOSFET,IGBT,低压MOSFET。因此,我们的产品组合受到差异化和先进技术的推动。所以----正如洛伦佐几分钟前提到的,增加额外产能以支持我们2020年下半年和2021年上半年的稳定增长的一部分,因为你知道在投资性消费支出和收入之间有一个交货期。另一个部分是我们工厂的混合改造,主要在新加坡,我们必须改造这个工厂,资本支出就是用来支持这种先进技术。为我们的测距传感器或自动对焦支持直接飞行时间(DTOF)等等。关于前端深度感知,ST将继续作为一个领导者解决面向人脸识别,无论是结构光和其他技术。同时,ST也是后置传感器市场的重要参与者,所以我们开发了一个强大的产品和技术来解决智能手机后置传感的问题。我们确实希望从明年开始,这项业务能够开始增长。

Q4:第一个问题是关于在碳化硅行业的长期可见性。你关闭了Nortel显然是想和罗马达成新的供货协议。也许你认为多年来设计的可见性赢得了硅碳化物?你需要多长时间才能将这些交易整合到供应中?

A4:我们的SiC业务目标,30%的市场份额和实现到2025年最低10亿美元的收入。显然,这就是为什么,为了确保短期、中期供应链的安全,我们增加了与Cristal的协议,并与水晶达成了一项战略协议。与此同时,我们已经投资了Nortel,一家欧洲原材料供应商,来建立一个内部供应链。我们将及时决定这个内部供应链的权重。但更重要的是,这种内部供应链也将成为研发的关键驱动力。所以这意味着转换成200毫米。当然,这也是提高原材料产量、效率和生产力的关键因素。所以最后,为了支持我们到2025年达到10亿美元的目标,我们将在两个关键参与者和Scistar之间有一个良好的分布和平衡的供应链,以及一个内部供应链,以确保我们从欧洲的供应,并推动我们的研发和转换为200毫米。这就是我们在碳化硅上的策略。

Q5:我们可以先谈谈OpEx吗?在第一季度,第一季度,你在哪里看到它?我们应该如何对今年剩下的时间进行建模?

A5:关于OpEx,你可以看到在第四季度OpEx基本上符合预期。你也注意到了,当我谈到运营费用时,我总是把对其他收入和支出的影响也包括在内。预计下一季度的支出将保持在6.2亿美元到6.3亿美元之间,包括其他收入和支出。这个季度比较短,所以你会看到,比如说,sg&a和r&d的成本降低,其他收入和支出的水平可能会降低一点。我们的开支会有所增加,在通货膨胀率的水平上。所以最后,包括这一年的其他收入和支出,我看到2020年全年的大约在6亿4千万到6亿5千万之间。

Q6:第一个问题只是回到这个15亿美元的新的资本支出指导。显然,这个数字比去年同期增长了不少,超过了一般人的预期。显然,您已经给出了一些您正在投资的具体技术的很多细节。但我只是想澄清一下,这在多大程度上是为了保护产品。当你发布120亿美元目标时,你已经设想了这些项目?最近有一些报道称,中国一家大型智能手机厂商的智能手机出货量可能低于预期。因此,考虑到这可能是ST一个巨大的增量机会,中国的这种情况对ST有多大的影响?你能在多大程度上在中国内部进行多样化投资,或者采取其他措施来减轻这种增加的机会带来的影响?

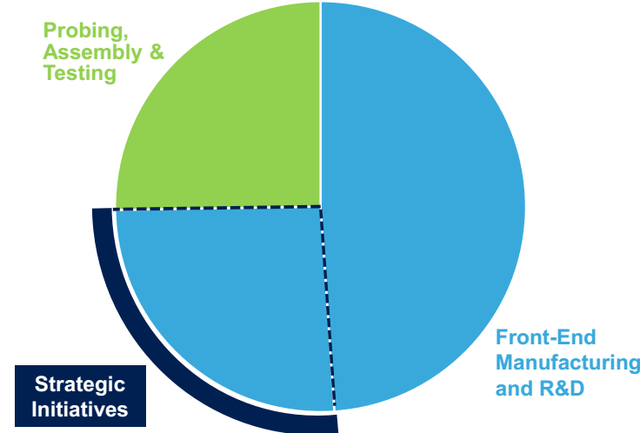

A6:关于资本支出,15亿美元其中有4亿美元用于我们的战略计划,这是300毫米晶圆厂。因为超过2021年,从2022年开始,好吧,我们需要先进的模拟和智能电源技术,到[90]纳米。所以我们必须做好准备。其次,这是一个关于氮化镓,对于我们的电源和能量控制策略都是如此,高压promos,低压Powermos,IGBT模块,碳化硅mosfet和很快的氮化镓mosfet。因此,我们拥有全方位的技术、软件包和模块,作为这个市场的领导者,抓住这个大趋势。剩下的资本支出是应对高端技术的需求加速。BCVA收缩,BCD 9,BCV 10,28 FDSOI,40纳米为安全解决方案,所有这些应用发生的能力增加。因此,我们的CapEx要么增加这项技术和应用的产能,要么适应我们晶圆厂的需求。基本上,你需要增加产能,维护你的基础设施,适应需求,把新设备投入研发,基本上,你需要花费你销售额的7%。由于我们与合作伙伴签订了分包合同,20%的生产用于铸造,约30%用于组装和测试。

2019年仍然是智能手机数量逐年下降的一年。预计到2020年,智能手机将再次增长。因此,手机内部ASP也增加。除此之外,对于你所询问的中国智能手机制造商来说,我们当然是在利用我们确实拥有的领先地位,例如无线充电或微机电系统(MEMS),我们预计将在这些产品中获得市场份额。

Q7:你期望什么时候团队开始运送硅上的氮化镓用于射频电源?在你所提到的动力方面,我们是否应该期待48伏特的汽车很快会有一些牵引力?

A7:这是一个非常技术性的问题。我们希望从2021年开始产生收入。对于电源设备,每一次,你需要增加频率,你需要有电源。这是一个很好的答案充电任何车载充电器为汽车或其他类型的设备充电器,你需要快速成长。有了射频电源,这项技术是伟大的。现在碳化硅,碳化硅是一个关键的成功因素。很明显,这个计划是为了提高我们在这个动力装置上的定位。我们预计这将有助于我们的3年计划,约120亿美元的收入。

Q8:今年花的钱比前两年多得多。关于战略计划,以及为什么他们需要投资。我只是想知道这个提升计划是不是一直都在你的计划中。或者事实上,你是否看到机会提前实现了,因此,你实际上已经不得不提前一些支出,以推动产品上升,推动收入?因此,相对于你设定的120亿美元的中期目标,这个高水平的资本支出是否意味着我们可以更早看到这一点而不是更晚?

A8:在我们的资本市场日,我们说了两件重要的事情。那么我们说说2019年,好吧,它正面临着全球市场疲软的状况。我们必须表现出色。在这段时间里,我们需要将资本支出控制在1.1到1.2之间,以支持下半年的增长,并支持战略主动性。但是,从另一方面来说,为了支持我们实现120亿美元的中期目标,我们清楚地知道并与你们分享我们的资本支出将在11亿到15亿美元之间。那是在五月。你们知道主要的结果。过去2019年的主要结果,这是一个真正的全球疲软的市场环境,但实际上有非常不同的动态。我再重复一遍。在传统汽车和工业市场上,很明显,我们看到地铁技术的淘汰在加速,但与此同时,我们看到对更复杂的技术、模拟或处理解决方案的需求在加速,以便能够生产更复杂的产品。这里,我们看到一个加速度。这需要产能,因为ST特别针对这类市场开发技术。

另一方面,我们评论个人电子产品。所以个人电子设备,无论是智能手机,可穿戴设备和配件,我们的半导体内容在增加。我们在铸造厂广泛分包。但是很明显,对于安全微控制器、汽车微控制器以及一些嵌入40纳米微控制器的特定系统芯片来说,新技术和新产品在加速。再次强调,我们一直瞄准代工行业20%以上的外包业务,这要归功于我们与台积电、三星等公司的主要合作伙伴关系,我们目前的外包业务远远超过30%。

Q9:今年下半年和明年上半年的增长,你没有指定一个你认为服务市场会增长的数字。这并不完全类似于你所服务的市场,但它们有相似之处。我的意思是你如何看待你的服务市场在2020年的增长?

A9:Wsts对我们所服务的市场的最新预测是,2020年左右,年增长率为7.5%。我们希望在接下来的3个月里能够证实这一动态,这是我们已经考虑到的数字,详细阐述了我们的业务和工业计划,以推动公司。

Q10:在AMS的第一季度趋势上,个人电子产品要比季节性产品好。你能告诉我们这是不是因为你最大的客户比季节性的好?或者这是因为你看到其他的产品,其他客户开始提高一点?就像射频功率放大器生意一样。然后是你们签署的各种碳化硅供应协议。你能不能帮助我们理解这些结构,或者这种安排是否具有灵活性?为了获得供应商对产能的承诺,你付出了什么?

A10:关于智能手机在淡季优于往常的表现,我们不能详细评论客户的理由,比通常的季节性要好。但是对于ST来说,它已经在我们的客户群很广泛。我们不区分客户是哪个国家的。现在关于碳化硅,你知道我不能评论战略协议和合同的细节。项目合作对象将ST视为一个战略合作伙伴,一个在碳化硅领域处于领先地位的关键角色。多亏了这51个项目,到2025年,我们将占据30%的市场份额和10亿美元的收入。所以我想这就是为什么这两家公司有兴趣和我们一起参与到我们的成功中来的原因。

Q11:关于晶圆的价格趋势有很多变化和预期。是否已经潜在地预先商定了一些事情,比如未来2到3年的定价?

A11::我们的目标是实现可持续的和有利可图的增长,所以我们一直在采取行动。

![]()

今天是《半导体行业观察》为您分享的第2208期内容,欢迎关注。

评论