把握金融科技脉搏!毕马威发布2017 Q3全球金融科技投资分析报告

近日,毕马威发布2017 Q3全球金融科技投资分析报告,在全球范围内,金融科技的投资活动仍然保持高速增长,尽管季度环比下滑。更重要的是,总交易额仍然表现强劲,即使交易量减少,总计也有82亿美元。

风险投资总量保持强劲

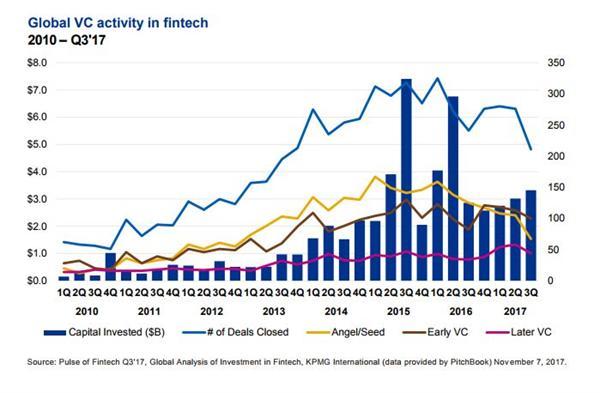

即使完成的金融科技企业风险融资数量大幅下降 —— 主要是天使和种子融资数量的下降 —— 第三季度投资总额仍然略高于第二季度,达33亿美元。第三季度是金融科技公司风险投资额第五高的季度。早期和后期风险投资活动水平的提高,说明了风险投资公司对新兴创业公司的投资兴趣,以及接触大型金融科技公司的重要性。

2010-2017 Q3 金融科技公司全球投资活动(VC,PE和并购)

尽管第三季度出现下滑,但风险投资公司的作用依然显著

企业参与全球所有风险投资交易继续有助于整体交易量,并有益于投资总额。金融科技几乎也不例外,尽管每季度都会波动,但企业参与的风投活动比例年均总量为18.4%,远高于2016年的16%。值得注意的是,鉴于金融科技领域的范围和规模,大型融资的发生率下降,相关交易价值相对于2015年和2016年下跌。

2010-2017 Q3 金融科技全球VC活动

2017年迄今为止超级交易数量较少,大型融资仍在发生

2017年需要强调的一个有趣的趋势是,大型风险融资能够在多大程度上支撑整体交易价值,甚至在一些地区的并购交易价值也相形见绌。这更多地证明了金融科技生态系统在全球范围内如何独立发展和成熟,其中一些在多样性方面比其他更为先进,而另一些则在关键领域增长得更快,例如伦敦看到金融科技网络安全初创公司获得大笔融资,而北京则是以消费者为中心的企业,投入数亿美元的资金。

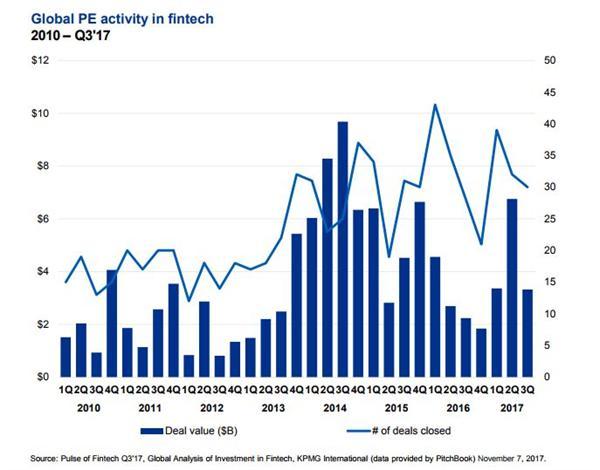

2010-2017 Q3 金融科技全球PE活动

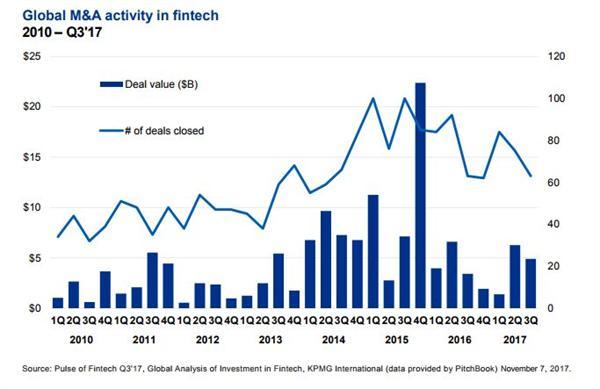

2010-2017 Q3 金融科技全球并购活动

随着行业成熟,后期估值相对前期高点仍然偏低

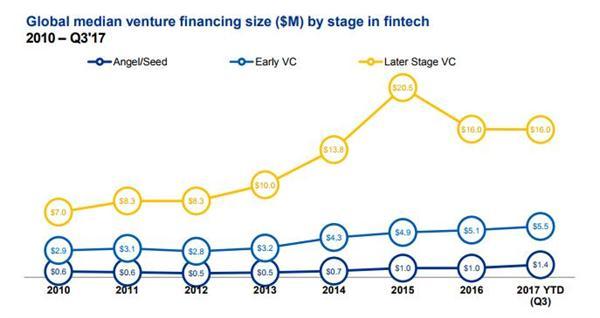

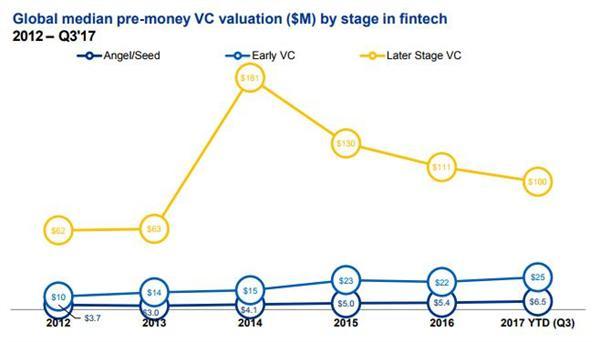

2010-2017 Q3 金融科技全球风投规模中位数,按阶段

后期全球VC投前估值中位数仍然低于三年前高点,但在1亿美元左右,给人并未留下太深的印象。总的来说,这个趋势更多的是由于整个行业的成熟,再加上整体风险投资活动的增加。随着更多轮次的发生,受较少数量的大型融资所影响,中位数必然下降。但值得注意的是,早期甚至是天使和种子投前估值也在一段时间内稳步上升,到2017年创下新高。部分原因在于,风险投资公司手握如此多的现金,但是仅仅在金融科技领域看到这一增长,这证明投资者愿意在安全、消费金融等关键金融部门内投下大笔资金。

2010-2017 Q3 金融科技全球VC投前估值中位数,按阶段

美国天使和种子融资进入停滞期

经过一个季度,VC投资额显著高涨,美国总体交易价值的下降只是典型的均值回归。也就是说,现在看来天使和种子的资金量在经历了几个季度的下滑之后进入了一个停滞期。这与发达市场金融科技中大部分可轻易实现目标的整体趋势一致,已被目前快速增长的大型企业如健康保险奥斯卡,新型汽车保险MetroMile等等抢走。

因此,天使和种子投资者纷纷降低了他们投资活动的频率,现在转而追求有利可图的金融科技来创下更具历史意义的合理水平。

金融科技在欧洲的投资仍然很大

自2016年下半年以来,经过稳步增长后,金融科技整体交易价值仍然相当高。重要的是,整个金融科技交易每个季度在欧洲将极度不对等,因为实际上全球的数字,仅仅是由于金融科技行业多年来的演变。目前,由于主要大都市创新温床的进展以及政策制定者参与度的提高,欧洲金融科技业景象仍然趋于成熟。

全球金融科技投资在第三季度总体投资大幅增长之后出现温和下滑。这一下降更加反映了交易环境的周期性特征,预计2017第四季度和2018年不会持续这一下滑。金融科技全球交易数量大幅下降,反映了更广泛的投资趋势,即投资者对金融科技的兴趣依然非常乐观。

在风险投资方面,金融科技投资继续稳步上升——连续第四个季度投资增速。与此同时,金融科技相关交易的总数在每个交易阶段都下降,天使和种子交易的下降最为明显。这一趋势并不仅限于金融科技交易,而是反映了风险投资市场的活动。

大宗交易推动了全球金融科技市场

大量的大宗交易推动了金融科技在2017年第三季度的投资。 Intacct(8.5亿美元),CardConnect(7.5亿美元),Xactly(5.64亿美元),Merchants的Choice Payments解决方案(4.7亿美元),Access Point Financial(3.5亿美元)和Service Finance Company(3.04亿美元)是本季度全球十大交易。来自四个不同地区的公司达成了顶级交易,其中包括德国的Concardis,英国的Prodigy Finance,加拿大的TIO Networks和中国的点融网。

早期阶段交易规模中位数增长

金融科技风险投资交易规模中位数相对于往年保持高位。截至第三季度,天使和种子期交易规模中位数达140万美元,而2016年为100万美元,同一时间早期交易规模中位数则从510万美元上涨到550万美元。对于后期交易,平均交易规模保持在1600万美元。

种子和天使交易的投资增加表明,投资者对金融科技有关的知识和理解正在增长,特别是在更加成熟的金融科技领域,如支付和贷款。因此,投资者对金融科技的投资比过去更大。涉及希望在其他市场发展金融技术的公司交易数量也有所增加。这些类型的投资对于投资者来说是非常有吸引力的,因为与其他潜在投资相比,它们被认为风险较低。

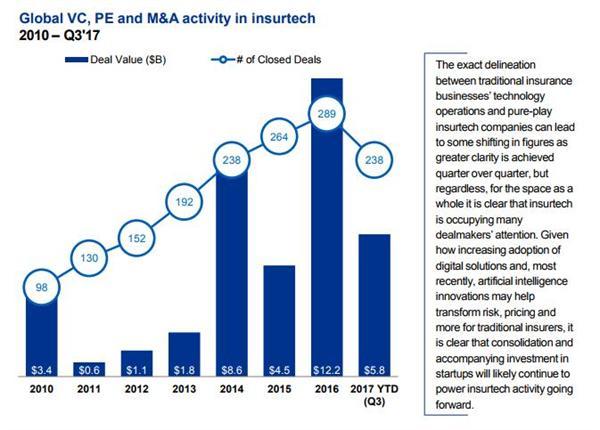

2010-2017 Q3 保险科技全球VC,PE以及并购活动

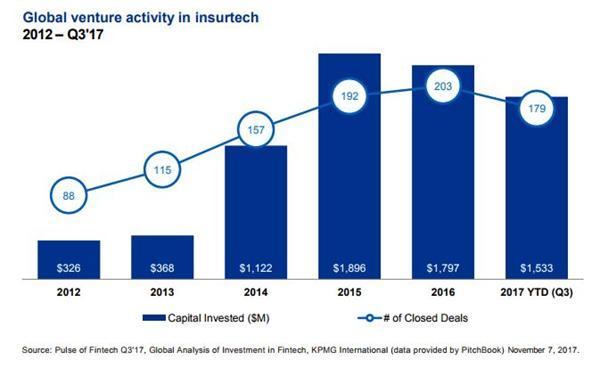

保险科技今年有望创VC投资纪录

保险科技活动在本季继续上升。保险科技风投总额及其交易数量都将在今年年底超过2016年的业绩,并有可能超过历史高点。截至2017年第三季度末,保险科技风投有179笔交易,总额达到了15.3亿美元,相比之下,2016年全年203笔交易,达17.9亿美元。

2010-2017 Q3 保险科技全球VC活动

与银行等金融服务领域相比,保险科技仍然是一个相对较新的行业,但正在迅速往上爬。 2017年第二季度,英国不起眼的创业公司Gryphon在该地区迄今为止最大的一笔交易中筹集了1.8亿英镑。 2017年第三季度,中国第一家网上保险公司众安在线赴港上市,募集资金15亿美元,估值达100亿美元。这些融资正在提升全球投资者对未来增长潜力的信心。

展望未来,人工智能、物联网(IoT)、机器人和区块链等都将成为保险投资的热点地区。与其他金融服务领域相比,企业对金融科技交易的参与预计也会在保险投资领域增加。这是因为传统的风险投资者认为保险生态系统是复杂的,因此希望包括对投资行业有更多了解的企业。

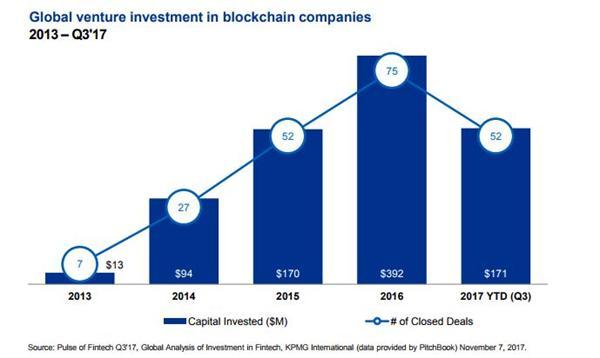

区块链的发展超越了有限的测试案例

在过去几个季度,区块链发展迅速,走出实验阶段,变得更加专注于开发强大的原型。也有一些迹象表明,一些公司正在开发生产区块链系统。虽然区块链上的直接投资依然强劲,但金融机构内部也在大力投资,积极参与区块链财团。

2010-2017 Q3 全球区块链公司风险投资

在全球范围内, R3集团仍然是同类中最大的银行业联盟。虽然R3的开发工作起初有相当多的变化,但它越来越关注区块链的具体领域,包括衍生品交易、支付和贸易结算。 R3的发展凸显了R3作为一个成熟财团,以及人们越来越认识到区块链发展需要很好地协调,以确保持续的发展进程,并希望快速商业化。

虽然不如银行业同行成熟,但保险业最大的区块链集团B3i正在快速增长,每季度都有新的参与者。虽然R3和B3i可能最为突出,但也有越来越多的小型集团专注于区块链解决方案,其中许多集中于金融服务。在全球层面,众多政府正在支持区块链发展和区块链中心的创建。特别是新加坡处于领先地位,但在阿联酋和哈萨克斯坦也有一些有趣的活动。其他国家也在区块链方面采取行动,西班牙最近引入了新的跨行业区块链联盟,旨在发展该国的区块链生态系统。

ICO逆势上涨

最近,对首次发行代币(ICO)兴趣激增,尤其是对于区块链公司而言,ICO作为筹集资金的一种替代方式。通过ICO筹集的资金在2017年初4个月期间呈指数增长,从4月份的1.03亿美元增加到7月份的5.74亿美元。随着ICO的迅速崛起,监管机构越来越关注ICO。在中国,ICO被完全禁止,而其他国家的监管机构也加大了对这些活动的审查力度。预计许多地区将对ICO采取刹车措施,直到能够更好地了解风险和机遇,从而提供更为一致的监管回应。与此同时,马耳他、毛里求斯、瑞士和直布罗陀等一些较小的地区已经把目光投向成为ICO相关的创新领导者。

成熟的保险科技注重提高客户价值

历史上,许多金融科技公司通过专注于改善单一领域的客户体验(例如支付,贷款)而获得成功。然而,过去几个季度,除了大型电子商务公司和技术参与者之外,更成熟的金融科技公司已经开始将其服务范围扩大到邻近地区,以扩大其覆盖范围并提供更多的客户价值。例如,在第三季度,PayPal和万事达信用卡在亚洲扩大了合作伙伴关系,以增加PayPal的销售点,同时为客户和小企业提供机会,用万事达借记卡套现资金。

零售银行业不断发展

尽管零售银行业十分复杂,但在近几个季度持续稳步增长,最近,越来越多的金融科技公司申请或获得了银行执照,如美国的Square和瑞典的Klarna。过去几个季度,挑战者银行产品的发展也有所增长,特别是在巴西和马来西亚。尽管全球有100多家挑战者银行,但迄今为止,大多数银行都专注于小众产品,而不是零售银行的整个价值链。虽然有一些不错的小众产品,未来可能会有一些整合,以打造更大的规模和提高竞争力。

一些传统银行也在扩大数字银行业务,引入灵活的数字银行,独立运营,不依赖于现有的遗留系统。例如,以色列的Leumi银行已经推出了Pepper,西班牙的Santander Group也推出Openbank,而新加坡的DBS已经在印度推出了Digibank。

全球监管机构也加大了对数字银行的关注力度,寻求鼓励创新和竞争的方法。例如,澳大利亚金融监管机构目前正在进行有关引入限制性许可证的磋商,以使金融科技企业更容易开展业务。

扩大金融科技中心的数量

全球金融科技活动的广泛性已经导致众多不同的金融科技中心的发展。虽然像美国、英国和以色列这样的传统枢纽继续占据主导地位,但其他地区正在努力成为金融科技独特子行业的领导者。例如,日本正在成为促进机器人过程自动化(RPA)参与的领导者,而台湾正在成为区块链中心,而马来西亚则将自己定位为网络安全创新中心。

观察全球趋势

在全球范围内,金融科技预计将在未来几个季度继续增长,且走向多元化。人工智能、保险科技、监管科技和区块链将成为投资热点。欧洲PSD2快速实施的最后期限,以及包括澳大利亚在内的其他市场类似制度的考虑将会越来越重视开放式银行业务。

随着时间的推移,特别是在传统企业眼中,亚洲金融科技中心(如新加坡保险科技创新中心)的重要性也有望增长。因此,看到来自北美的大批公司在亚洲进行投资,以获得更多的知名度和创新,一点都不奇怪。

评论