光净利润就126亿,这个雅诗兰黛之年离不开大中华消费者

雅诗兰黛总裁兼首席执行官Fabrizio Freda表示:“今年的业绩是十年战略和经营的成果。”

▶ 正 文 ◀

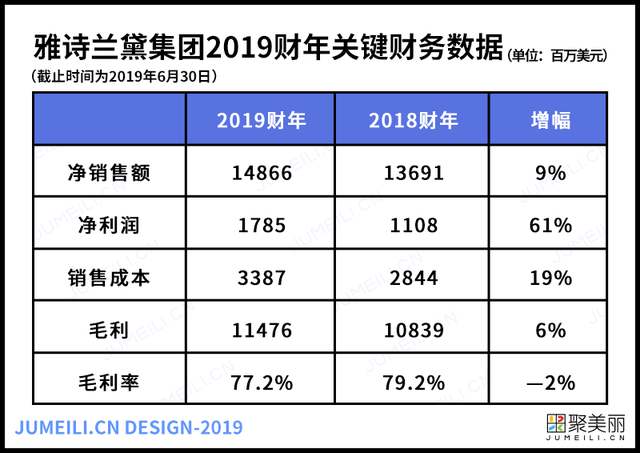

2019年8月19日,雅诗兰黛集团发布第四季度财报和截止2019年6月30日的财年报表,受海蓝之谜等高端护肤品需求激增和亚太业务支撑的推动,雅诗兰黛2019财年财报数据超过预期,且预计2020财年也将实现强劲增长。

雅诗兰黛财报显示,公司2019财年净利润17.85亿美元(约合126亿人民币),同比增长61.10%;净销售额148.63亿美元(约合1049亿人民币),同比增长8.62%。第四财季盈利1.57亿美元(约合11亿人民币),同比下降15.59%;营业收入35.9亿美元(约合253.6亿人民币),同比增长8.95%。

从各部门数据来看,皮肤护理部门还是雅诗兰黛规模最大、盈利性最强的部门,2019财年净销售额同比增长17%至65.51亿美元(约合461.8亿人民币)。彩妆部门销售同比增长4%至58.6亿美元(约合413亿人民币)。各部门合计全年净销售额增长9%。

针对2019财年数据,雅诗兰黛总裁兼首席执行官Fabrizio Freda表示:“2019财年对我们公司来说是一个出色的一年。我们通过对战略重点的投资推动了我们业务的强劲净销售增长,包括改进的数据分析,这有助于推动我们的创新和数字营销。我们的制胜战略导致全球声望美的持续增长。通过我们领先的美容先锋计划和整个组织的成本控制,我们的利润增长远远超过了净销售额的增长,同时也投资于我们的战略重点。

许多引擎推动了我们的增长。它们包括:亚太地区的几乎所有市场以及世界上许多其他重要的新兴市场;我们在每个地区的皮肤护理类别;全球旅游零售和在线渠道;以及引人注目的创新和高质量的产品,推动了强劲的重复购买。在全球范围内,我们四大品牌中有三个增长强劲,我们的许多中小品牌也是如此。鉴于几个关键市场的宏观波动和挑战,我们的业绩尤其令人印象深刻,这表明我们成功实施了多引擎增长战略,并灵活地将资源重新配置到最佳机会。”品牌矩阵增长强劲:四大品牌中三个增长在集团四大品牌:雅诗兰黛、海蓝之谜、魅可、倩碧中,前三者都实现了增长,此外还有汤姆·福特、祖·玛龙等其他品牌在矩阵中发挥重要作用。

在皮肤护理方面,在雅诗兰黛和海蓝之谜的带领下,大部分地区的护肤品净销售额都出现了增长,倩碧的护肤品净销售额也在不断增长。雅诗兰黛品牌在所有地区实现了两位数的净销售。在化妆品方面,化妆品的净销售增长主要得益于雅诗兰黛,魅可,汤姆·福特和海蓝之谜,倩碧和Smashbox的净销售额下降部分抵消了这些增长。

雅诗兰黛化妆品的净销售增长强劲,主要得益于其Double Wear粉底液系列和Pure Color口红系列产品的成功。

魅可的净销售增长则是由大中华区、日本和中东以及旅游零售带动。

汤姆·福特化妆品净销售额增长了两位数,主要得益于其在亚太地区和旅游零售渠道的唇部和眼影产品以及目标客户群扩大。在中国、以色列、印度和新加坡的推动下,汤姆·福特化妆品新兴市场的增长率超过了整个品牌的增长率。

海蓝之谜在国际市场上实现了两位数的强劲增长,主要得益于最近推出的Luminous Lifting Cushion Foundation气垫以及有针对性的扩大消费者覆盖范围。

此外,财报中提及的品牌还有奢华香水部门:祖·玛珑 、汤姆·福特化妆品、Le Labo和By Kilian。

除去约5,000万美元(约合35321万人民币)的不利外汇兑换影响,该部门净销售额有所增长,这反映了包括祖·玛珑 、汤姆·福特化妆品、Le Labo和By Kilian在内的奢侈品香水销量的增长。这些增长主要被某些品牌香水较低的净销售额所抵消。头发护理部门销售增加,则主要反映了Aveda品牌,尤其是线上销售的增长。

发力亚太,促成增长2009年集团总裁兼首席执行官Fabrizio Freda上任时,一个中长期的计划便是将雅诗兰黛的资源集中在最具成长潜力的市场。在接受《华尔街日报》的一次采访中,他表示公司的投资重点是全球产品的研发,重点区域则是以中国为代表的亚洲。

作为让雅诗兰黛在亚洲获得约14%增长的主要驱动力,中国的重要性已经被提升至了战略地位。Fabrizio Freda在公司内部创建了一个名为“中国2020”的内部组织,其任务是确保公司在中国拥有和美国同水平的管理、本地客户信息研究和运营。

在2010年中国已经超过日本成为了雅诗兰黛在美国之外的的第二大海外市场,次于英国。在2011财年的年报中,Fabrizio Freda称将把中国市场发展成为集团未来的“第二本土市场”。如今,2019财年亚太地区收入达72.9亿,同比增长27%,增长较快。

回首看,雅诗兰黛在包括中国的亚洲地区做了不少工作。

2005 年 ,为更好了解亚洲消费者的皮肤需求,雅诗兰黛公司建立了专门针对亚洲皮肤需求的研发团队,2010 年研发的红石榴系列就是针对亚洲肌肤缺水暗沉的问题设计。

2011 年,雅诗兰黛在上海设立了研发中心,专门为亚洲市场设计护肤产品。

此外,雅诗兰黛在电商布局也卓有成效。

目前雅诗兰黛公司旗下倩碧、雅诗兰黛、悦木之源、海蓝之谜、Bobbi Brown、Darphin、祖·玛珑等品牌相继进入天猫,均取得不错成绩。

在此次雅诗兰黛财报中,就提到天猫旗舰店对雅诗兰黛集团的拉动作用,其中提到了祖·玛珑和汤姆·福特化妆品。

2018年7月,祖·玛珑天猫旗舰店全面启动,并于2018年8月15日携手天猫超级品牌日开业。上线一天关注人数就达10万人次。

2019年4月,入华4年一直选择在北上广深等一线城市设有专柜和门店的汤姆·福特化妆品还是选择入驻天猫,此次2019财年汤姆·福特化妆品的净销售额增长的两位数中,就有该品牌在天猫成功推出的积极作用。

除了线上渠道发展以外,雅诗兰黛还抓住了中国消费者在全球旅行消费的重要机遇。雅诗兰黛发现,相比欧洲的游客喜欢到海边去晒太阳,海外购物则是中国消费者在境外旅行时的乐趣所在,针对这种特点,雅诗兰黛旗下的中高档品牌近年来重点开发了诸如机场、免税店等旅行零售渠道。2009-2019:数字化和年轻化转型

除了亚太地区发力以外,Fabrizio Freda 还察觉到年轻群体在护肤彩妆强大消费力,在他的带领下,雅诗兰黛集团开始大力进行数字化和年轻化转型。

2009年-2019年期间,雅诗兰黛收购和推出不少针对年轻群体的品牌和产品。

2010 年,雅诗兰黛收购针对年轻群体的新锐彩妆品牌 Smashbox,2014 年则收购好莱坞泥面膜品牌 GlamGlow。

2016 年,品牌针对千禧一代消费者推出了 Pure Color 唇膏系列和 Double Wear 粉底系列,推出之后两个产品的销量增 长带动了雅诗兰黛品牌保持两位数的销量增长。

2017 年,雅诗兰黛收购社交平台营销为主的彩妆品牌 BECCA 和汤姆·福特。

此外,雅诗兰黛还陆续收购了 Le Labo、Frédéic Malle、By Kilian 等香水和香氛品 牌。

针对年轻消费费群体,雅诗兰黛积极发力线上数字化营销:2016 年公司发布名为 Leading beauty forward 的重组计划。该计划的有效 实行可以削减成本,提高研发、供应链和电商业务能力,优化资源配臵,以投入到那些增长更快的领域。通过培训课研发,提升员工对数字媒体和零售活动的敏感度,建立灵活的组织结构,提升数字营销的灵活性。同时,雅诗兰黛调整组织架构,任命有数字化经验董事。2018年 4月,雅诗兰黛任命 Jennifer Hyman 和 Jennifer Tejada 为集团董事。Jennifer Hyman 为美国高档服饰租赁电商 Rent the Runway Inc.的联合创始人兼首席执行官,Jennifer Tejada 为企业数字运营管理平台 PaperDuty Inc.的首席执行官。

两位女性 CEO 在新零售、数字化以及年轻消费者洞察等 方面拥有丰富的经验。

此外,雅诗兰黛加大在社交平台的布局。在中国,雅诗兰黛瞄准了拥有10亿级月活用户的微信,为了能更快更精准的触达年轻消费者,2017年,雅诗兰黛在朋友圈投放了18次广告,2019年8月份,因为其新产品防蓝光小棕瓶的上市,不少女性用户打开微信朋友圈都收到了一条视频推送:“你是过度刷屏的‘蓝光族’吗?”

在国外,也有不少案例。如2017 年 MAC 推出围绕 Tumblr 内容的营销活动,由插画家 Hattie Stewart 设计城市图片,点击进入 MAC 的 Tumblr 账号,即可看到时装秀明星在幕后使用 MAC 产品的照片,营销活动使 MAC 的 Tumblr 流量增加 700%,同时在 Facebook、Instagram 和 Twitter 等其他社交平台,也同步推广此次活动,大获成功。

与此同时,雅诗兰黛也发展新技术。

2017年,雅诗兰黛在Facebook Messenger上线了聊天机器人“No.6 Mortimer”,据了解,这是美妆品牌在英国首次利用机器人售卖。尽管机器人No.6 Mortimer并不智能,只具备购买礼物、查看店铺信息和开店时间3个功能。

同年,雅诗兰黛与玩美彩妆(YouCam Makeup)共推出数字化虚拟彩妆体验服务。在英国塞尔福里奇百货商场、上海来福士广场等多个雅诗兰黛专柜均设有AR 虚拟现实技术,可以看到30 款不同颜色口红的上妆效果。

对于雅诗兰黛这十年转型发展路,Fabrizio Freda表示:“重要的是,今年的业绩是十年战略和经营的成果。自2009年启动目前的战略以来,我们已经实现了公司的多元化和实力的增强,为公司的持续增长打下了坚实的基础。我们以强劲的第四季度结束了今年,主要是受到全年相同增长引擎的推动。此外,尽管零售环境艰难,我们的美国业务仍有小幅改善。

在2020财年,我们计划继续投资于最具吸引力的机会,包括中国以外的新兴市场。我们预计,明年将出现强劲的净销售增长、利润率改善以及两位数的每股收益增长。”

阅读完莫急走

近期精彩回顾

![]()

社媒浪潮:红人凶猛之冲突界河与渡口

争鸣:留给化妆品大企业的时间不多了?

美妆品牌KOL合作热潮是虚假繁荣吗?

宝洁毕业生为什么获得更高的创业成功率?

化妆品上市公司盘点:丸美珀莱雅争顶

红人怎么挑产品 | 品牌如何选红人

美妆品牌与红人合作的九种主流模式

如何低成本快速启动新品牌

WIS完美日记HFP社交投放最佳实践

![]()

成分党深度研报:六问成分党(连载中)

现在做成分党品牌是不是太晚了?

OLAY/HFP/薇诺娜:成分党两大核心能力

深度:中美成分党对比报告

![]()

全球美妆DTC品牌研报(连载中)

值得关注的美妆DTC品牌榜 | 全球DTC研报②

不仅仅是直面消费者,DTC品牌崛起原因与特征

![]()

中国化妆品行业首份品牌KOL合作调查报告

KOL调查之品牌篇 | KOL调查之红人篇

意见领袖营销报告 | KOL趋势报告

全球美妆社交评估报告 | 天字一号网红报告

美妆社交营销秘籍再揭秘:红人时代的品牌增长

孵化加速器+流量赋能基金=下一代品牌成功密码

杨可逸 | 申晨 | 劳永玲 | MONICA

张大奕对话业内大咖 :红人品牌规模突破之道

破解新品牌的供应链难题 KOL如何高效赋能品牌

社交营销秘籍:打破护城河迎来品牌人格回归

杨可逸 | 徐扬 | 聂阳德 | Victoria | 方玉友

科技型KOL崛起,规模企业如何应对细分趋势

100+品牌400+观众,场面如此火爆

郝宇 | 陶子 | 陆昊 | 菊子

11家MCN8大国货品牌碰撞出最IN内容共创大赛

珀莱雅&洋葱视频 | 丹姿水密码

相宜本草&大禹网络

新锐品牌群星式崛起:八大品牌核心能力研究

气味图书馆 | 潘达DTC | FAN BEAUTY

深扒范冰冰品牌

起底HomeFacialPro 开扒完美日记

化妆品KOL评估方法与案例拆解

红人自创IP品牌调查 种草六大方法论

催火国外小众品牌的完整流程 | 互联网护城河

种草至高点 | 内容营销10+案例 | BRIEF该怎么写

关注大企业转型

滋源一叶子 | 片仔癀 | 欧诗漫 | 拉芳

大嘴博士起诉海蓝之谜 | 韩后的“关键人风险”

END

评论