化妆品行业专题研究:中国制造+中国美学,国妆扬帆时

(报告出品方/作者:华泰证券,孙丹阳、沈晓峰、梅昕)

国妆出海扬帆正当其时

美妆产业链=制造“硬实力”+文化“软实力”

美妆提供功能价值+情绪价值,美妆产业链=制造“硬实力”+文化“软实力”。美妆提供功 能价值和情绪价值,而后者往往在品牌溢价中扮演更重要角色,消费者不仅仅为了某种护 肤或装饰需求而购买,也为了品牌背后所传递的时尚潮流、审美文化乃至身份认同、价值 主张。分品类来看,护肤品一般为解决某种皮肤问题,更重功能价值;而彩妆一般是外在 呈现,往往与文化和审美联系更为紧密,情绪价值相对更突显。据花西子联合创始人飞慢, “妆容跟文化是紧密一体的,妆容来源于文化,并天然是一种与时尚和美不可分割、更能 够体现时代精神的文化形态。”美妆产业链承载了其背后所属国家或地区的制造实力与经济 /社会/文化影响力。

不同地区美妆产业链的全球化或存在“阶梯差异”。据欧莱雅集团总裁林赛欧文(1988 年 -2006 年在任),“随着全球经济变得越来越强大,所有国家都会致力于发展属于自己的美容 文化。但更重要的是这些新兴的美容文化能否能够让世界其他地方人们的心中产生共鸣。 美国和法国美容文化所拥有的优势,就在于它们总能够找到一种方式,在保持自我特征的 同时又能够让世界感受到这些文化与自身的相关性。” 而据 2011 年出版的杰弗瑞·琼斯的《美丽战争:化妆品巨头全球争霸史》:“战后日本经济 取得了飞速发展,许多本地公司也羽翼渐丰,但本土品牌从未能够在西方市场赢得更为强 大的地位,原因可能是因为日本公司受制于‘泡沫经济’崩溃后的本地经济状况,同时也 因为其经理人员普遍缺乏足够的国际视野……(韩国)爱茉莉和它的竞争对手也发现,要 在亚洲以外的国际市场推广韩国品牌,所面临挑战非同寻常。尽管在西方市场铩羽而归, 这些亚洲公司却在本国之外的其他亚洲市场赢得了全球化的成功”。

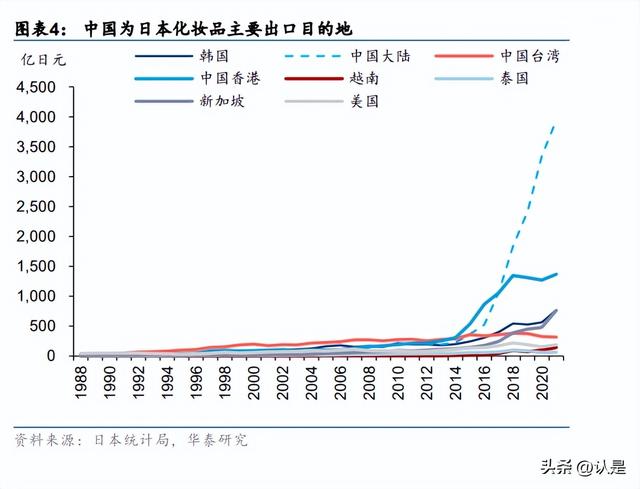

以日本市场为例:日本美妆产业链在 1970-80s 本土文化意识觉醒期发展壮大,2014 年起 文旅带动日妆出海加速,中国为主要目的地。二战后日本的化妆品消费主要受西方文化影 响,1970-1980 年代才成为日本本土品牌集中崛起的高光时刻,背景是日本经济飞速发展, 以欧美文化为中心的消费观念在日本人心中动摇。比如日本设计师出现在了巴黎时装周, 日本模特也在西方时尚圈开始崭露头角,登上国际舞台,至 1989 年日本已经成为世界第二 大化妆品消费国,销售额达到 89.79 亿美元,1976-1989 年复合增速达 12%;此后因经济 泡沫破裂发展停滞。 2014 年之后日本化妆品出口额开始加速增长,中国市场成新增长引擎。一方面,据日本经 产省,要通过时尚输出塑造“世界感到共鸣的日本”和“世界向往的日本”,应更重视向海 外出口日本文化,借助文化输出来推动日本经济。另一方面,这一时期也是中国访日游客 迅速增长的时期。据日本观光厅统计,约 70%的大陆访日游客会在日本购买化妆品。另据 资生堂,约 5 成的访日大陆游客在回国后也会继续购买日本化妆品。

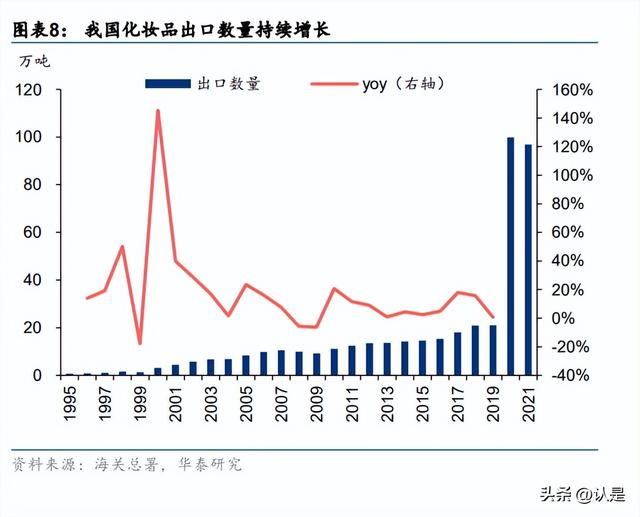

东风已至,东方美正在走出去

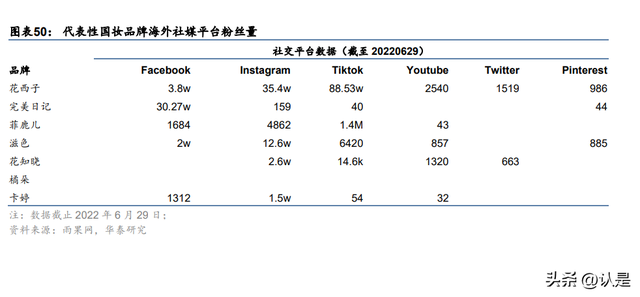

细长眉、眼下彩、点珠唇是具东方时尚感的中国妆容要素。据花西子,“细长眉”不同于欧 美式的挑眉,韩式平眉,中国妆的眉型是彰显温和而自信的细长眉;“眼下彩”指的是中国 古代的妆容重眉妆而不重眼妆,又因胭脂的广泛应用均在眼下颊上,故称眼下彩;“点珠唇” 则是因为大部分时期中国古代的唇妆都讲究盖住边缘往小画,打造樱桃小口,取其边去其 型,称点珠唇。海外 Instagram、Twitter、YouTube 等社交媒体上,中国妆正在日益风靡, 为本土品牌出海、走向世界提供契机,据海关总署,2021 年我国化妆品(美容化妆品及洗 护用品)出口金额 48.52 亿美元/yoy14.40%,而 10 年前仅为 12.23 亿美元。

中国妆日益流行、中国品牌逐渐走出去背后,我们认为有以下因素: 中国本土供应链实力增强。我国本土美妆供应链在设计、研发、生产、物流、配送等各环 节持续进步,在诸多品类已经实现“me too”、“me better”,甚至达到“first in class”(如 玻尿酸/胶原蛋白技术)。国妆日益成熟的供应链体系奠定坚实的产品基础。 中国式审美日益受认可。Z 时代崛起,文化自信提升、国货认同度提高奠定重要基础。国潮 崛起进程中,美妆品牌深度挖掘中国丰富的文学历史和艺术遗产,并融入其产品设计、品 牌故事及品牌价值。《司藤》《梦华录》等古装剧的流行亦加速中国妆走向海外。

新基础设施持续完善。1)跨境电商发展迅速。欧美和东南亚国家的线上支付、仓储物流、 转运清关等配套设施日趋成熟,跨境电商迅速发展。据商务部发布,中国的跨境电商出口 规模 5 年增长近 10 倍,2021 年达 1.92 万亿人民币。2)社媒平台崛起。消费者注意力资 源正从传统图文到直播、短视频。据 Hootsuite,截至 22 年 1 月,全球社交媒体用户数量 已达 46.2 亿,占全球总人口比重超 58%,人均每日使用社交媒体时长约 2.5 小时。依托国 内过往流量红利,国妆品牌在国内积累社媒运营经验,并将打法从国内复制到海外。3)出 海服务商赋能。依托大数据技术,提供精准服务的数字营销平台和 SaaS/ERP 等建站工具 逐渐兴起,为品牌出海赋能。 政策支持为品牌出海保驾护航。为推进对外文化贸易创新发展,建设文化出口集聚区,商 务部等部门于 2018 年 6 月和 2021 年 8 月分别认定了两批共 29 家国家文化出口基地。2022 年 8 月,商务部等 27 个部门又出台《关于推进对外文化贸易高质量发展的意见》,支持扩 大优质文化产品和服务进出口,积极推动中华文化走出去。2022 年 9 月,商务部再印发支 持外贸稳定发展若干政策措施,提出出台进一步支持跨境电商海外仓发展的政策措施、支 持海外仓出口货物运输、加快出台便利跨境电商出口退换货的税收政策等。

亚太市场或为出海首站

规模最大也是增速最快的美妆市场

全球美妆市场稳步增长,各区域市场发展节奏有所差异。21 年全球美妆市场规模 5293.02 亿美元,15-19 年 CAGR 2.96%,19-21 年 CAGR 2.17%,增速略有下滑。 分区域,亚太地区是规模最大、增速最快的市场。21 年亚太地区美妆市场规模 1902.61 亿 美元,目前仍保持较高增速,15-19CAGR 6.10%, 21YOY 9.19%。此外,北美、中东及 非洲、大洋洲等区域亦有较快增速。

分国家,21 年美国、中国、日本占据全球美妆市场前三的市场份额。21 年美国/中国/日本 美妆市场规模分别为 1027.3/881.7/ 329.5 亿美元,美国和中国 21 年美妆市场同比增速超 过两位数,分别为 10.3%/16.7%。15-19 年美妆市场规模 CAGR 前 10 国家多分布在亚太、 拉丁美洲、中东及非洲地区,其中阿根廷增速最高,15-19 年 CAGR 达 45.62%。

亚太在我国美妆出口中占重要份额

其他美容品或化妆品及护肤品、除臭剂、脱毛剂及眼用化妆品是我国主要出口品类。2022 年 1-8 月我国其他美容品或化妆品及护肤品/除臭剂/脱毛剂/眼用化妆品出口额分别为 9.60/8.08/6.56/3.65 亿美元,为出口主要品类。中国对美国、法国、印度尼西亚等国第一大 出口品类为眼用化妆品,对中国香港、日本、马来西亚等国第一大出口品为除臭剂。

我们认为亚太市场可能更适合作为国妆出海首站。1)更近的地理区位;2)更高的需求匹 配度:文化、人种、肤色等相对接近,包容性更强,我国出口品类与当地需求匹配度更高; 3)更快的市场增速:15-19CAGR6.10%,是全球增速最快的区域市场;4)更多电商发展 潜力:东南亚市场电商渗透率较低,但增速较快,为新进玩家带来更多发展机遇。

代表性重点市场分析

日本:彩妆或为破局口

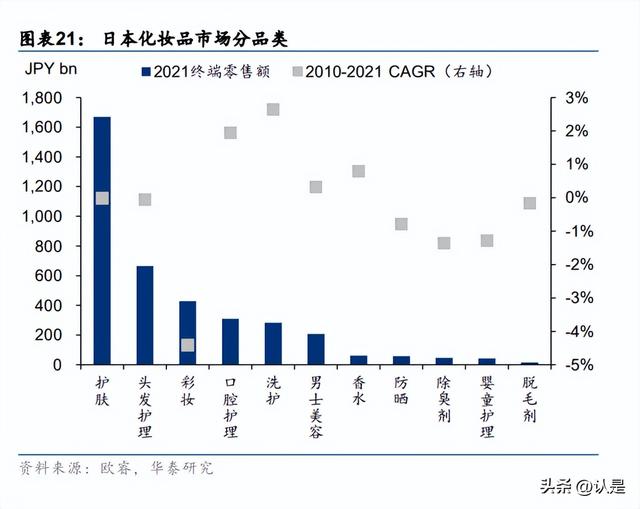

日本化妆品市场相对成熟。据欧睿,2021 年日本美妆市场规模 36168 亿日元/yoy-3%, 2010-2019 年 CAGR1%,增速趋缓。分品类,护肤为最大细分领域(21 年规模 16696 亿 日元),其次为彩妆(21 年规模 6646 亿日元),洗护/口腔护理等市场增速相对略快。

日本本土企业占据主要份额。21 年日本美妆市场 CR10 的市场份额为 48%,前三企业均为 本土(花王/资生堂/高丝),前十企业中外资仅占据两席(宝洁/联合利华)。 药妆店为第一大渠道,线上渗透率近年来有提升。日本美妆市场以线下为主,药妆店、商 超、日化专营店等为线下主要渠道,其中,20-21 年药妆店市场份额加速提升。21 年日本 美市场线上渗透率为 11%,近年来有所提升(07 年仅为 6%)。

中国妆“Chi-borg”流行,彩妆成为重要突破口。日文“チャイボーグ”用来形容“中国 妆”(Chi-borg,指以超越人类的美丽为目标的化妆,美到不像人类)。2019 年 Youtube 的 一位日本美妆博主“鹿の間”,在个人社交媒体上表示受到中国电影《芳华》的启发,以中 国妆为主题发布了美妆视频,此后主打烈焰红唇、陶瓷肌的“中国妆”开始在 Twitter 和 Instagram 上流行;日本主流时尚杂志《seventeen》19 年十月刊则专门做了一期中国妆的 画法详解;美妆网站 cosme 也从 2019 年底开始开始推出中国彩妆特辑;2020 年 1 月,石 原里美还为日本美妆圣经《VoCE》拍摄了一组中国风妆容的封面。

中国妆在日流行背后:天时地利人和皆有之。 1)天时:社媒平台兴起带来的流量红利; 2)地利:地缘优势决定中日两国消费者需求较为类似;欧美集团新品创新速度较慢,而此 前风靡的韩流彩妆没有较大变化。3)人和:据日经中文网特约撰稿人青树明子,日本女性拥有根深蒂固的“大和抚子”(指 代性格文静矜持、温柔体贴并且具有高尚美德气质的女性)传统思想,日本妆容更偏向温 柔甜美。而韩妆特点在于清透自然的底妆+气质温和的经典韩式平眉,整体以橙色、粉色为 主。对比之下,中国妆“Chiborg”通常以眼睛和嘴唇为重点,通常眉毛长而浓密、眉峰明 显,眼妆深邃、眼线稍稍上扬,轮廓分明,红色系且颜色饱和的唇色营造出锐利轮廓的外 观,彰显女性“独立不谄媚”、“自信”、“成熟美”等特色。

中国快速反应的供应链奠定优势。日本美妆品牌通常投放在 YouTube、Twitter 的视频、图 片和文字内容,往往要经过设计部、品牌部和外部创意公司的层层审批,一个成型的创意 视频或者海报从 idea 到最终确认的流程耗时,需要 3-6 个月,加上企划时间筹备期在半年 到一年左右,而中国品牌可能 4 周之内一个主题季的营销物料就确认完毕。同时,日本社 交电商尚处萌芽阶段,绝大多数品牌没有专人专组打磨与 SNS 平台适配性高的内容,而中 国美妆品牌往往会有专设的淘宝/抖音运营部门。而且,日本美妆品牌内容营销的目的多为 品牌传播自身调性,稳固品牌形象,很少有明显的卖货倾向,对比之下,中国品牌擅长用 内容营销做种草转化。

东南亚:市场基数庞大

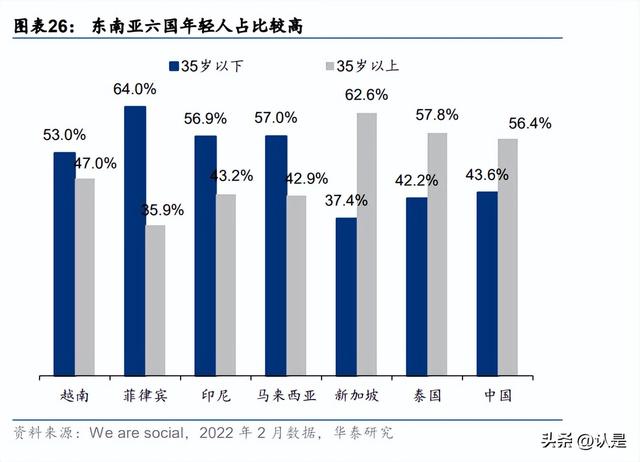

消费者基数庞大、市场增速快、电商渗透率有较大提升空间。据东盟秘书处,东南亚总人 口 6.6 亿,其中 19 岁以下人口占比超过 33%,21 年平均年龄为 28.8 岁。另据世界经济论 坛预测,70%的东南亚人口会成为中产阶级。据 Mintel,2018 年,东南亚美容市场规模达 到了 1640 亿元,其预计东南亚美容美妆市场规模将在 2025 年达到 3048 亿元人民币,年 复合增长率(CAGR)为 9.3%。据亿邦智库,21 年东南亚电商渗透率(电商交易占零售总 额比例)仅为 5%,对标中国(31%)、美国(21%)等成熟电商市场还有较大提升空间。 亿邦智库数据显示,2021 年跨境出口东南亚的企业主营类目中,美妆个护占比达 38.17%。

印尼、泰国、菲律宾等市场基数相对大,新加坡、越南、泰国、印尼等市场快速增长。2021 年占据东南亚美妆市场规模前三份额的为印尼、泰国和菲律宾,分别为 71.59/69.23/42.24 亿美元。市场规模增速较快的国家为新加坡、越南、泰国及印尼,15-19 年 CAGR 分别为 13.40%/11.02%/10.78%/8.88%。

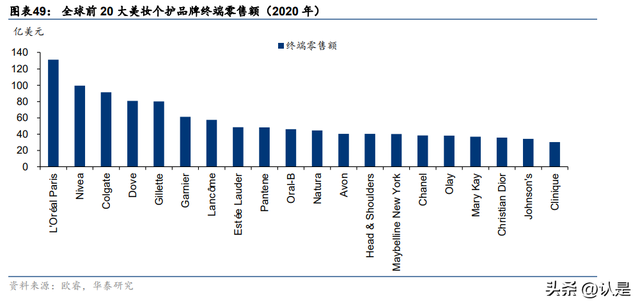

欧美外资品牌占据主导地位,本土品牌份额尚待提升。东南亚各国CR10在50%-60%左右, 而在份额 TOP 10 企业中,外资企业占比较高:柬埔寨、老挝、马来西亚、新加坡、越南 TOP 10 企业均为外资,缅甸、菲律宾、泰国 TOP 10 企业中外资占比达 9 成以上,印尼 TOP 10 中外资占比超 85%。

各国市场品类结构、渠道结构、层次结构差异较大。1)分品类,在柬埔寨、老挝等地,口 腔护理是较大的基础品类,而在新加坡、泰国等地,皮肤护理品类占比更高;2)分层级, 新加坡市场高端市场占据超过一半份额,而菲律宾、印尼等地大众市场为主导;3)分渠道, 在大多数市场,杂货零售商为主要渠道,但现代贸易 (MT) 销售(在大卖场、超市、折扣 店和便利店,品牌更容易接触)正在上升。

他山之石:国际美妆龙头何以出海

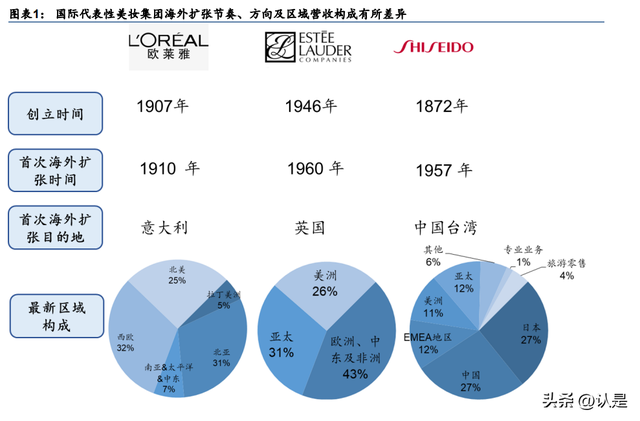

欧莱雅西欧/雅诗兰黛美洲/资生堂日本以外市场占比 68%/74%/73%(雅诗兰黛 2022FY, 欧莱雅/资生堂 2021FY),海外市场均已成为重要营收来源。不可忽视的重要历史背景:巴 黎/纽约等作为“全球时尚之都”,所承载的审美思潮借由好莱坞电影/时装周等席卷全球。 国际龙头出海路径皆率先拓展至地理区位/市场需求接近的“熟悉市场”,再逐渐“走出舒适 圈”。收购当地品牌一般为破冰利器(欧美适用),而过往在中国这一策略并不完全奏效, 为迎合当地市场新创品牌亦会失利。

欧莱雅:全球化打开成长天花板

欧莱雅:亚太地区已成为重要收入来源。1909 年欧莱雅以染发剂业务在法国起步,1910 年开始进入意大利,1911 年集团进入奥地利,1913 年进入荷兰。1988 年林赛欧文接棒成 为欧莱雅总裁,作为首任非法国籍领导人,通过全球扩张和战略性收购,其助力欧莱雅成 长为国际化集团。 目前欧莱雅集团把全球市场划分为六大市场:亚太市场、北美市场、西欧市场、拉丁美洲 市场、东欧市场和非洲。2005 年以来,西欧、北美以外的地区占比不断提升,其中亚洲的 占比提升最为明显,2020 年,亚洲收入占比已达 35.01%。成立初期,欧莱雅的海外扩张 集中在地缘接近、消费者需求亦较相似的欧洲市场,在 20 世纪 90 年代后,欧莱雅加速美 国市场扩张,以中国为代表的亚洲市场扩张则在 1997 年之后。下文我们以集团在美国、中 国市场的扩张作为重点分析。

进军美国:多品牌组合拳

在 20 世纪 90 年代,欧莱雅主要依赖欧洲本土市场,海外市场的投入主要集中于美国(林 赛欧文在1988年成为集团CEO之前为美国公司总经理),初期主要通过Cosmair(Cosmetic for Hair ,欧莱雅专业美发产品在美国的独家代理商),后续的市场拓展则更多依仗收购品 牌,并且在高端市场和大众市场具有不同的品牌策略。 兰蔻:以法国高端品牌定位打入美国市场。为拓展兰蔻的国际市场,创始人帕蒂让成立美 容学院,组织“女大使”学习化妆技巧/推广策略等,以让她们承担起“让全世界的人都能 了解和认同兰蔻的使命”。但在追求国际化的同时,兰蔻坚持法国高端品牌定位,生产仍在 法国,也不采取大众市场推广方式。在美国,兰蔻最初主要在萨克斯第五大道等高端渠道、 品类也聚焦在香水,市场开拓进展不顺。欧莱雅集团 1964 年收购兰蔻品牌以拓展香水品类。 欧莱雅集团收购后,将广告预算增加至原先的三倍,并启用当时的著名演员作为品牌代言 人以提高认知,1983-1988 年,兰蔻在美国市场销售额快速增长,至 1988 年其美国市场销 售已占据品牌全球销售额的 35%。

美宝莲:集团收购之后品牌重塑,加速国际化。1993 年,集团收购美国美发品牌 Redken1996 年,欧莱雅收购美国第三大大众化妆品品牌美宝莲,此后又陆续收购美国美发 Soft Sheen 和 Carson。公司将品牌中心迁移到纽约,并开始品牌重建。如将 Redken 更名为 Redken 5th Avenue NYC,美宝莲则仿效欧莱雅的主打品牌“巴黎-欧莱雅”的做法,美宝莲商标的后 面增加了“纽约”两个字成为美宝莲纽约,以强化消费者其来自全球时尚中心纽约的认知。 美宝莲被收购 5 年后,全球销售额从被收购时的 3.5 亿美元上升至 2000 年的 11 亿美元(来 源:美丽战争:化妆品巨头全球争霸史)。

进军中国:有得也有失

欧莱雅于 1997 年进入中国,1997 年至 1999 年,欧莱雅落户上海、引入六大国际品牌并在 苏州设厂。2010 年,中国已经成为集团的第三大市场;2011 年,中国地区销售额已突破 100 亿人民币。2021 年欧莱雅中国增长超过 20%,两倍于中国美妆市场平均增速,在 2021 天猫双 11,欧莱雅也成为成交量超 100 亿的集团之一。

曾尝试渠道下沉、分销体系。最初进入中国时,欧莱雅一直坚持在化妆品中高端市场树立 自己的品牌;2001 年,欧莱雅将中低端品牌卡尼尔引入中国,2003 年欧莱雅收购大众品 牌小护士,并掌控其在二三线城市的近 28 万个终端。2006 年欧莱雅宣布要大力实施“新 农村战略”,开启渠道下沉,卡尼尔被定位为攻克中国二、三线市场的品牌,小护士被定位 为攻克中国三、四线市场的品牌。而据中华全国商业信息中心对全国重点大型零售企业的 监测结果统计显示,在被收购的第 3 年之后,小护士品牌排名已在 10 名之后。 曾多次收购本土品牌。欧莱雅集团于 2003 年收购中国本土品牌小护士,主要为通过小护士 庞大的销售网络来进一步扩展销售渠道庞大的销售网络;2004 年为满足中国消费者对能满 足亚洲人肌肤的品牌的期望,欧莱雅以 7000 万欧元收购羽西;2013 年美即被欧莱雅以 65.38 亿港元的价格收购并从港股私有化退市。而从结局来看,以上品牌或份额下降/录得 亏损或销声匿迹。

我们认为欧莱雅对于中国本土品牌收购的失败可能有如下原因: 1) 品牌定位雷同:被收购的本土品牌和和原有品牌矩阵差异化不够显著(如小护士和卡 尼尔同为大众定位),可能存在潜在的资源分配问题; 2) 战略重塑偏差:欧莱雅集团在针对被收购品牌的重塑过程中出现方向偏差;以小护士 为例,2004 年欧莱雅集团完成小护士的收购后,定下 8 个月达到 15 亿销售额的激进目标, 并推出小护士品牌与卡尼尔技术结合诞生的新品,结果并不尽如人意;羽西原定位中国本 土中高端品牌,创始人靳羽西女士一直有“伟大的国际化品牌梦想”,2004 年欧莱雅收购 羽西后则将其并入大众化妆品部,并主要聚焦在中国市场,2006 年又划入高档化妆品部, 定位摇摆一定程度影响品牌正常发展节奏。 3) 渠道模式差异:被收购的本土品牌渠道模式与公司原有模式存在较大差异,出现“水 土不服”,如小护士原深耕大众流通市场,而欧莱雅本身更侧重中高端专柜市场。

从收购到开放式创新投资。2022 年欧莱雅宣布在中国市场设立首家投资公司上海美次方投 资有限公司,落户东方美谷核心区内的临港南桥科技城。美次方由欧莱雅集团战略创新风 险投资基金公司 BOLD(Business Opportunities for L’Oréal Development)提供支持。 BOLD 基金是欧莱雅于 2018 年 12 月以企业名义发起的风险投资基金,旨在投资极具增长 潜力的创新公司和新兴品牌,并从中占有少数股权。据欧莱雅集团首席财务官白朴乐,BOLD 基金是欧莱雅集团美妆科技转型的重要组成部分,致力于投资在营销、数字、研发、数据、 供应链、包装等领域具有高增长潜力的科技创新公司,从财务层面支持初创企业的发展, 并为它们提供融入欧莱雅全球生态系统的途径。 2016 年起专注电商快速发展红利。2016 年欧莱雅正式成立电商事业部以应对增长减速危 机。同年集团率先在中国推出“BA(美妆顾问)网红化”行动,即将专柜柜员转化为社交 平台的 KOL(Key Opinion Leader,关键意见领袖)。据欧莱雅电子商务加速发展总监,欧 莱雅是“在线销售的先驱,不仅与分销伙伴长期合作,还与新近崛起的纯电商平台联手共 创互联美妆天地”,欧莱雅率先与阿里巴巴、京东、唯品会等电商平台合作,2020 年通过 社交电商达成的成交额相较于 2019 年则实现翻倍增长。2017 年欧莱雅中国的在线销售占 比即已经达到 26.4%,2020 年达到 60%。

雅诗兰黛:高端品牌为重要抓手

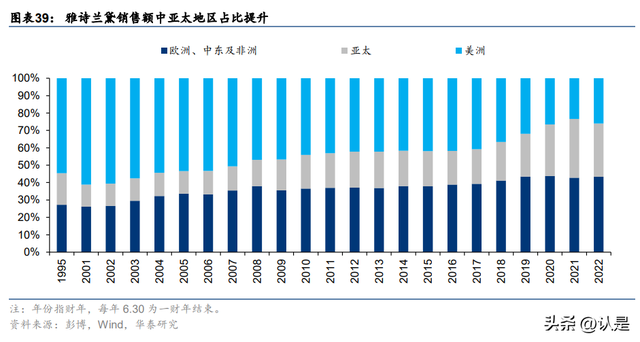

雅诗兰黛:从美国拓展至全球市场。雅诗兰黛集团于 1946 年在美国创立,1960 年在英国 伦敦亮相,此后十年陆续进军法国、德国、瑞典;1967 年公司首次进入亚洲市场日本,1993 年进军中国大陆市场;1974 年南非子公司成立,1996 年又进军中东。经过 30 年的扩张, 截至 1995 年,美洲地区收入贡献度降至 54%,亚洲地区提升至 18%,欧洲&中东&非洲 地区合计为 27%。此后,亚太及欧洲、中东、非洲的占比不断提升,2022 财年亚太/欧洲& 中东&非洲占比分别为 30.7%/26.1%。

聚焦中高端渠道。百货为公司发展的主流渠道。公司 1960 年进入英国市场首选伦敦哈洛斯 百货,进入法国市场首选巴黎老佛爷百货,1993 年公司在上海伊势丹百货开辟首家品牌专 柜。全球中高端美妆连锁零售丝芙兰亦成为公司拓展海外市场的重要渠道力量。 收购、代理当地品牌拓展海外市场。在北美,1994 年雅诗兰黛收购加拿大品牌 MAC 借此 进入加拿大市场(1997 年所有权又增至 70%)。在欧洲,雅诗兰黛集团最初在欧洲仅仅是 销售集团旗下的自有品牌,并且在比利时和瑞士建造工厂以满足在欧洲市场不断增长的需 求。1999 年雅诗兰黛集团收购香水企业 Jo Malone,是集团在欧洲的第一次收购。2003 年 4 月,雅诗兰黛集团完成对总部位于巴黎 Laboratoires Darphin 公司的收购。1995 年起, 雅诗兰黛集团还陆续代理了一些海外本土品牌,如意大利 Kiton(1995 年), Ermenegildo Zegna 集团的香水和美容业务(2011 年)。 在中国,高端品牌亦为重要抓手。1993-2004 年,公司引入中国市场的品牌为雅诗兰黛和 倩碧,并凭借着两个核心品牌奠定在中国高端市场地位。2005 年公司将旗下 6 大品牌同时 引入中国,迅速抢占新市场份额。2004 年,雅诗兰黛集团已在中国 10 余个城市设立了 43 个专柜,2005 年,为了更好地了解亚洲消费者的需求,雅诗兰黛集团成立了首个在华 创新研发中心。

加码中国旅游零售市场,坐享免税市场红利。免税是旅游零售市场的重要渠道,免税渠道无 需进行大额的营销/市场费用投放,渠道营业利润率一般在 15-20%,高于整体的全渠道利润 率。据雅诗兰黛财报,2021 财年雅诗兰黛中国区在旅游零售渠道的帮助下实现了两位数的销 售增长。2021 财年,雅诗兰黛旅游零售业务销售额占比达到 28%。2022 年 9 月,雅诗兰黛 携旗下 13 个品牌进驻“中免会员”微信小程序,开设独立品牌馆,持续加码中国市场。

资生堂:从大众市场到聚焦高端

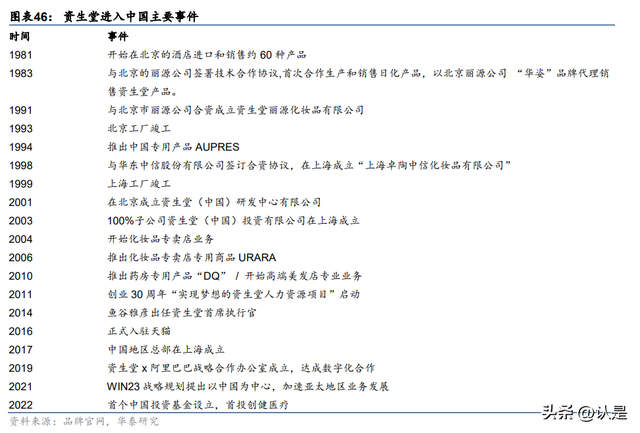

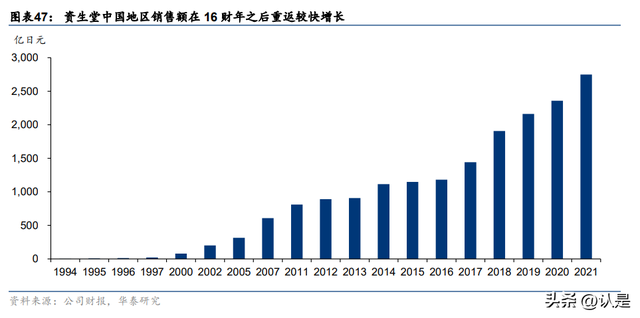

资生堂:中国已经成为第一大海外市场。1931 年资生堂开展海外业务;1957 年进入我国 台湾市场;1962 年在夏威夷成立首个海外销售公司;1963 年出口米兰,首次进军欧洲市 场;1965~1986 分别进军美国、意大利、新加坡、泰国、新西兰、法国、德国、中国、澳 大利亚、英国等地成立公司。公司海外业务比例不断攀升,2021 年本国业务仅占比 26.7%。 其中中国市场增速快,2021 年收入占比达 26.5%。考虑中国地区已经是集团海外第一大市 场,我们下文重点分析其在中国发展历程。

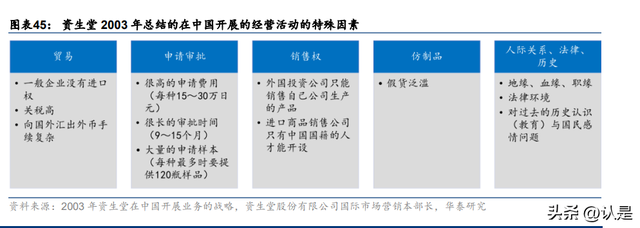

资生堂在中国:从大众市场到高端市场。1981 年资生堂进入中国,最初在北京友谊商店、 北京饭店等九家大型商场,销售包括化妆品、香皂、牙刷用具等在内的 60 多个品种的产品。 1983 年,资生堂与北京的丽源公司签署技术合作协议,首次合作生产和销售日化产品,以 北京丽源公司“华姿”品牌代理销售资生堂产品。

推出专用品牌,以专卖店模式开拓中国大众市场。在中国市场,资生堂采取创造中国本地 化品牌来开拓中低价产品领域的策略。据资生堂(中国)投资有限公司总经理镰田正志,“当 时我们刚进入中国市场时,发现这里海外的品牌价格偏高,而国内品牌产品虽然价格低廉 但质量并不怎么样,我们就觉得这其间有着一个广阔的市场空间。”1993 年资生堂完成首 家国内工厂建设(2001 年则在北京成立了资生堂中国研发中心),1998 年公司专门成立海 卓多姿中信化妆品有限公司专门负责专卖店业务,截至 2010 年底与全国 5000 多家专营店 签约,“URARA 悠莱”则成为该渠道的专用品牌。在中国,资生堂面向专卖店的除“URARA 悠莱”外还有“PURE&MILD 泊美”,以及专门为年轻人打造的 Za,面向城市高档百货店 的则有“欧珀莱 AUPRES”,后续还推出了 Uno、护发品牌 Tsubaki、Aqua 等。2008 年, 资生堂宣布未来 10 年愿景,即成为一家“源于日本、代表亚洲的全球性企业”。

2010 年前后开始寻求新渠道增长点。2009 年 4 月,资生堂在上海开设、针对肌肤疾病患 者提供肤质改善服务的“资生堂妍肤化妆品店”。2010 年前后资生堂开始进入药店、专业 渠道等寻求新增长点。2010 年 3 月开始 ,资生堂专业美发事业专门针对中国高端美发沙 龙销售美发产品(包括 SHISEIDO PROFESSIONAL 资生堂专业美发品牌和 JOICO 嘉珂品 牌)。同时,在药房渠道推出全新品牌 DQ 蒂珂。 阶段性业绩低迷。截至 2010 年,资生堂在中国已引进近 25 个品牌,中国亦成为海外市场 中最大收入贡献。但因品牌老化、韩系/欧美系/中国本土品牌带来市场竞争加剧等原因,2011 年开始公司业绩持续低迷,2012 财年出现了 8 年来的首亏。据资生堂中国区总裁藤原宪太 郎,“深究原因,除了当时外部经济不景气的影响之外,从内因上看,值得反省的是在成功 经验面前的自满,导致未能准确把握瞬息万变的市场和客户内心真正的需求”。2013 年前 田社长在就任之后表示“无论如何都要重振中国业务”,并启动中国业务的改革,除了在自 主销售型化妆品这一新领域发动攻势外,还将“欧珀莱”和“悠莱”确定为在中国市场提 供咨询服务的重点销售品牌。

引入新管理层,改革开启。2014 年公司首位从外部空降而非内部提拔的 CEO 鱼谷雅彦 Uotani 履新,提出“vision2020”的长期战略目标,其中中国市场的目标是 2020 年达到 2000 亿日元,占全球销售额的五分之一。2015 年起的三年时间里,公司一方面着手清算 负债、改革架构、整理渠道,另一方面切实捕捉客户的最新流行趋势,积极进行投资。

1) 重新梳理组织架构、提高效率。人事调整:将半数以上的日本籍高管召回了日本总部, 各大部门的中国籍高管占比从以往的 30%提高到了 70%;架构调整:此前,资生堂中国事 业部(位于日本总部)掌控着其在中国市场的产品研发、柜台设计、市场营销、销售目标 的设定,并负责日本总部与中国公司之间的沟通和指令传达。2015 年初,资生堂将原本在 管理架构中独立存在的中国业务部与国际业务部等部门合并,成立新的全球事业部,计划 于 2016 年全方位实施品牌与区域性业务的管理优化。流程优化: 2015 年起资生堂加紧对 上海研发中心的筹备,以缩短新品研发周期。

2) 资源聚焦,集中培养高端护肤品牌。2018 年资生堂制定高端品牌战略,并启动 2018-2020 年的“新三年计划”,重点工作是以 CPB 为代表的高档品牌战略优先发展,计 划三年实现年复合增长率超过 8%。2020 年初,资生堂将旗下高端抗衰品牌悦薇 Revital 引入中国 CS 渠道,迅速布局门店约达 1000 家。此外,资生堂三大高端美妆品牌 THE GINZA、 BAUM、Effectim 也在 2021年陆续进驻中国市场。资生堂集团还逐步将旗下的 Issey Miyake (三宅一生),Narciso Rodriguez 和 Serge Lutens(赛尔日·卢丹氏) 三大香水品牌引 进中国市场,意图拓展快速发展的中国香水市场。

大众个护品牌打包销售,持续“瘦身”。2021 年 2 月,资生堂集团将旗下珊珂、UNO 和水 之密语等 10 个大众个护品牌,转让给私募股权基金 CVC Asia Pacific 有限责任公司,交易 价格为 1600 亿日元(约合 98 亿元人民币)。2021 年 8 月,资生堂以 7 亿美元(约合 44.5 亿元人民币)价格将旗下三个高端彩妆品牌 bareMinerals、Buxom 和 Laura Mercier 转让 给美国私募股权基金安宏资本(Advent International)。2022 年 2 月,资生堂则将其美发 业务出售给汉高公司。

3) 整理渠道。去“BA”化探索:2013 年起,资生堂在中国开始撤掉美容导购和高端商 场的专柜,销售不提供美容顾问服务、由消费者自行购买化妆品,并计划此后在中国国内 6000 家超市投放低价位产品,以扩大销售渠道。从分品牌到分区域、分渠道:同时销售部 门按照区域、渠道划分(以往按品牌划分),以有效促进区域内品牌的协作增效,功能与区 域纵横搭配,达到资源共享、提高运营效率的目的。加码线上:2019 年 3 月,资生堂与阿 里巴巴集团签订战略合作协议,未来将在线上销售,品牌塑造,消费者运营,新品开发等 多领域共同努力,深化战略合作。

4)加注中国投资。为了更好地参与到中国本土的创新、投资,资生堂于 2019 年设立了中 国事业创新投资室;2021 年,在上海奉贤区“东方美谷”设立了其在中国的第三个研发中 心。资生堂将这里视作中国美容、美妆事业的硅谷,能通过联合上下游企业实现本土创新。 中国已经成为资生堂第一大市场,高端品牌领衔增长。2021 年,资生堂中国市场销售额 2747 亿日元/yoy16.5%,营收占比达到 26.6%,仅次于日本本土市场的 26.7%。2022H1,资生 堂中国地区销售额 1157 亿日元/yoy-19.7%,已经成为集团第一大市场。

出海核心要义:“Glocall”,全球化+本地化

复盘国际美妆龙头发展历程,品牌策略/渠道营销/组织架构策略是影响海外市场拓展的关键 因素。品牌定位清晰且一以贯之、渠道营销策略能因时而变、组织架构开放且灵活更能把 握当地市场机遇,而品牌定位摇摆、渠道转型失利、组织架构僵化往往会带来集团海外业 务发展阶段性失误,这一失误可能体现在收购整合失败/销售增长放缓/市场份额下滑/费用率 高企等方面。总结龙头得与失,我们认为美妆品牌出海的核心要义在于 Glocall(全球化+ 本地化)。 1)品牌策略:坚守(坚守原有品牌定位)、迎合(尊重当地消费需求)与借势(借势当地 品牌资源)。 2)渠道营销:深耕本地,持续进化。渠道方面,因地制宜、顺势而为;营销方面,本地化 /数字化/借力 KOL。 3)组织架构:战略高度、全球视野。

品牌策略:坚守、迎合与借势

坚守原有品牌定位

坚守品牌特色,不忘“初心”。品牌出海过程中,消费者不仅仅购买产品,也在购买品牌背 后所承载的经济文化、时尚潮流乃至价值观,保持原产地品牌的统一定位、输出统一品牌 故事更有利于增强消费者认同。以欧莱雅为例,其在国际化拓展过程中的策略是能够给消 费者更多选择,并能够持续强化巴黎欧莱雅所代表的“时尚美丽”的法国特色。其收购的 美宝莲也不仅仅是充当争夺美国市场份额的工具,而是希望能将其推广到全球其他市场。 据集团 CEO 林赛欧文,因为“世界上有许多人认为,美国的流行趋势与法国的时髦风格一 样令人感兴趣。” 以核心“超级品牌”拓展更多市场。打造多品牌矩阵以覆盖不同消费群体是国际美妆集团常 见品牌战略,而针对不同品牌,资源预算的投入可能有所侧重。一些公司会选择聚焦在少数 规模更大的品牌,并培育出所谓“超级品牌”,并基于这些超级品牌进一步拓展至全球市场, 不断延伸其产品领域。如宝洁旗下的潘婷和玉兰油在 1990 年之后已经延展至十几个国家,潘 婷成为全球最大的护发类品牌之一,玉兰油则成为全球头部护肤品牌。欧莱雅亦致力于将资 源投入到少数几个超级品牌,根据公司设定的标准,不符合全球化策略的品牌包括名字只能 用当地语言来拼读的品牌。到 1998 年,公司前 10 超级品牌销售额占比达到 90%。

尊重当地消费需求

本地化的消费者洞察是基础。欧莱雅、雅诗兰黛及资生堂均在全球建设研发中心网络以便 前瞻洞察消费者需求。欧莱雅研发网络由共 21 个研发中心和 13 个评估中心构成,其中 6 个 区域中心(日本、美国、 中国、印度、南非和巴西)。雅诗兰黛全球 7 个研发中心,2 个研 发中心位于中国,4 个位于北美,1 个位于欧洲;资生堂全球 8 个研发中心,日本/中国/ 新加坡/美国/欧洲分别 2/3/1/1/1 个。 1) 参考以美宝莲在中国发展,其早期最多的口红色系为粉色系,但这一颜色对于皮肤偏 黄的亚洲女性“并不友好”。欧莱雅将 87 个品牌的所有口红色号开放给天猫新品创新 中心(TMIC),美宝莲的羽绒唇釉正是第一款基于色彩知识库研发上市的产品,从研 发到上市整个流程不到半年时间,2021 年 2 月美宝莲在国内新上市唇釉色悸动红梨、 梦境绯红、酒渍莓果、枫糖茶红等,即专门为中国消费者肤色独家定制的颜色。 2) 另以东南亚市场为例,东南亚消费者防晒是为了抗衰,和大多中国消费者防晒防止变 黑的出发点并不相同;印尼等信仰穆斯林的国家,美妆产品则满足清真认证;而在护 肤领域,因东南亚当地气候多湿热,当地用户则对护肤祛痘、防水防汗类产品的兴趣 更为浓厚。

尊重当地市场需求有时并不等于为当地新创品牌。资生堂专门为中国市场量身打造的泊美/ 悠莱/欧珀莱品牌曾有借助于中国分销渠道快速发展的红利期,但伴随市场竞争加剧,多数 品牌被“瘦身”,资生堂中国战略也从之前的大众市场聚焦到高端市场。雅诗兰黛于 2012 年推出新品牌 Osiao,该品牌以中药化妆理念为基础,专门为中国人皮肤特点设计。产品 系列的售价为 45 美元到 190 美元,最初在香港两家百货商场和香港国泰航空公司(Cathay Pacific Airways Hong Kong)个别航班上推出。目前该品牌在雅诗兰黛官网已销声匿迹。

借势当地品牌资源

收购海外当地品牌一般为破冰利器。欧莱雅于 1991-2000 年收购的 7 个对象均位于美国, 2001-2020 年收购对象 7 个位于美国, 3 个位于法国,日/英/中/巴/韩/德各 1 个;雅诗兰黛 则通过系列收购巩固在欧洲市场份额。资生堂则通过收购法国美发品牌 Carita 进入法国及 欧洲市场,通过收购联合利华的 Helen Curtis 进入北美市场,而后通过 NARS、 bareMinerals 和醉象的收购扩大集团在美国的影响力。 过往外资品牌收购中国本土品牌往往难言成功。如欧莱雅在 1996 年正式进入中国后,分 别在 03 年/04 年和 13 年收购中国本土品牌小护士/羽西和美即,而结局难言完美。而此前 欧莱雅在海外扩张进程中,收购美宝莲等品牌助推集团成功拓展美国市场。我们认为外资 品牌此前收购中国本土品牌失利或与被收购品牌与原集团品牌定位雷同/收购后战略重塑偏 差/渠道模式、资源禀赋差异较大等有关。

外资在华正在开启新一轮资源整合,投资先锋力量、聚焦潜力领域。2022 年,外资美妆龙 头开启新一轮资源整合,欧莱雅、资生堂均公布在中国市场投资计划,欧莱雅投资高端国 产香水品牌闻献 DOCUMENTS,资生堂则投资创健医疗。在此之前,2021 年 6 月 17 日, 妮维雅母公司拜尔斯道夫就在中国启动了加速器项目“NX 中国”,旨在中国市场挑选有潜 力的新锐品牌,通过孵化和投资的方式,与其实现共赢。联合利华曾针对中国市场专门设 立联合 U 创孵化器,面向实体类企业,比如个护、彩妆品类,且主要是初创品牌。

渠道营销:深耕本地,持续进化

渠道:因地制宜、顺势而为

渠道:既要守住优势,也需顺势而为。参考外资龙头在国内发展历程,以日化专营店为代 表的渠道深度分销模式往往是外资品牌(尤其是中高端品牌)的薄弱环节,这也使得国货 品牌在外资品牌涌入之时依托日化专营店黄金发展期得以在夹缝中发展壮大。而在 2016 年 之后的电商发展红利期,欧莱雅等外资品牌借助电商开始突破低线市场,中国市场线上渠 道成为重要增长依托。在日本,药妆店与美妆集合店是份额较高的渠道之一;而在东南亚 地区,社媒电商的渗透率在快速提升,可能更易触达消费者。依据目的地市场的渠道分布 特点、未来发展趋势及自身资源禀赋制定因地制宜的渠道策略至关重要。 现阶段,第三方平台、自建独立站、线下渠道或为出海重要发力点。 1)第三方平台:如 Amazon、Shopee、Lazada 等,美妆品牌借助平台流量优势,触达海 外消费者,并配合平台促销活动加码爆品打造和产品销售。同时,以 TikTok 为首的社媒平 台也在带动直播电商加速发展。 2)自建独立站:相较于第三方平台,品牌专属独立站有助于培养品牌自有用户,提高消费 者的复购、留存和转化率,积淀品牌私域流量,提升品牌海外知名度。 3)线下渠道:如丝芙兰、Ulta Beauty 等。不同区域的线下优势渠道有所差异,以日本为 例,药妆店为重要线下渠道,中国彩妆品牌滋色即已入驻日本的松本清接近 2000 家门店, 基本完成线上与线下渠道的销售闭环。

营销:本地化/数字化/借力 KOL

本地化有助唤起消费者共鸣。在深入地了解本地用户偏好的基础上,选品和营销创意既要 兼顾当地用户的肤质和产品需求,也要了解当地的潮流文化趋势,为实现转化建立品牌与 用户之间的共鸣。以东南亚市场爆火的中国彩妆护肤品牌 Y.O.U 为例,其围绕“关注本地 女性精神需求”这一核心主张开展一系列创意推广,在斋月大促下发起#WouldYouLoveYou 的 TikTok 挑战赛,鼓励每一个女性自信成长,来表达 Y.O.U 的品牌态度。活动发起后,受 到了本地女性的高度关注,视频播放量超过 5 千万次,总互动量超 30 万次,Y.O.U 也受到 当地美妆用户追捧。 数字化有助增强与消费者互动,提升供应链反应速度。伴随全球互联网渗透率提升,平台 方/品牌方/服务方的全面数字化转型浪潮开启,也倒逼品牌方加大流量精细化运营/加大消费 者运营/供应链提效升级。品牌基于大数据加强与消费者沟通(Direct to Consumer,DTC), 效率提升,有利于加强品牌与用户之间的粘性,也能够提升供应链反应速度。欧莱雅等海 外美妆龙头 15 年前后即开始加速推进数字营销变革,以消费者为中心,数据赋能,AI 驱动, 建立全面的消费者洞察体系。我们认为其中用户需求至上的产品思维、数字化导向的战略、 快速响应的组织架构奠定根本基础。 社媒营销加强与消费者沟通。美妆出海品牌可以和海外市场当地网红 KOL、KOC 进行营销 合作,在 Instagram、Twitter、YouTube 等社媒上发布美妆测评等宣传内容。充分利用本地 化洞察,推广符合本地市场需求的产品。

组织架构:战略高度、全球视野

较高顶层战略设计有助业务推进、流程贯彻。在中国市场,跨国企业的战略布局也在持续 升级。2021 年中国上海升级为欧莱雅集团北亚区总部。据欧莱雅北亚区总裁兼中国 CEO 费博瑞,上海是北亚地区的中心和总部,将推动中日韩“美妆黄金三角”协同创造增值效 应,会进一步增强欧莱雅服务中国消费者的能力,成为欧莱雅全球最大的市场。 全球化人才策略打开国际视野。以资生堂为例,其集团全球员工数 35000+,其中日本和中国员 工数依次最多,分别占集团总员工数的四分之一左右,中国员工共有约 9300 名(截至 2022/10/14 官网数据)。吸纳海外市场的优秀人才有助于打开国际视野、更好理解当地市场需求。

代表性出海模式

整体来看,中国市场仍为国妆耕耘主战场(21 年化妆品出口金额占我国本土化妆品终端零 售额的比例仅约 6%),部分国妆依托本土供应链实力、乘跨境电商及社媒红利之风率先试 水海外,迈出尝试性第一步。中国美学渐入人心,扭转过去海外对于中国品牌只有“高性 价比”的认知,国妆品牌也在出海过程中积累海外渠道/品牌/营销运营经验,提升研发实力, 打开国际化视野。国妆品牌后续出海挑战在于:1)品牌策略方面,彰显中国特色与本地化 运营的平衡;2)渠道营销层面,线上与线下并举,营销与品质兼顾;3)组织架构层面, 打造多元组织、并能依据当地市场变化持续迭代。 注:21 年我国化妆品出口金额 48.52 亿美元,按 10 月 19 日汇率 1 美元≈7.2217 人民币 折算约合人民币 350 亿元,另据欧睿,21 年我国化妆品终端零售额为 5686 亿元。

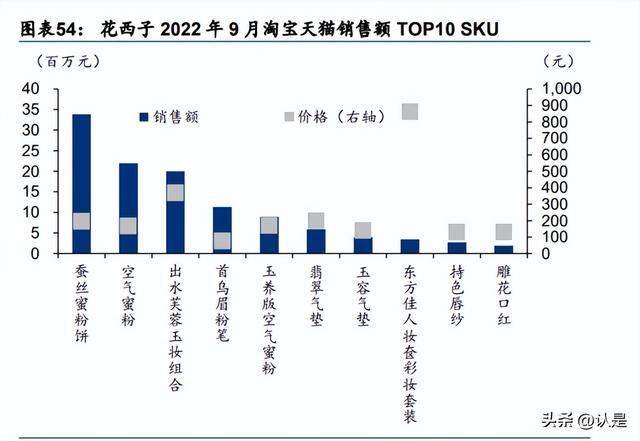

花西子:扬东方之美,铸百年国妆

定位“东方彩妆,以花养妆”,志在“让东方之美走向世界”。花西子品牌 2017 年创立于 杭州,据品牌创始人花满天,其希望能把花卉成分和中草药成分结合到产品中去,打造“东 方彩妆,以花养妆”的品牌。品牌愿景:以东方文化为母体,以东方科技为根基,传承并 弘扬东方文化之美、科技之美、艺术之美、美妆之美,让东方之美走向世界。

坚持东方审美,打造“花西子”特色中国妆体系。据花西子创始人花满天,中国彩妆产业 主要在改革开放后在西方彩妆体系的基础上建立起来。国货彩妆想要做出有中国特色的原 创品牌,就必须探索和建立一套全新的体系。据花西子首席内容官摇光,花西子早在 5 年 前就开始对中国妆的探索,包含了从妆品、妆容到妆教的完整体系。品牌潜心去挖掘中国 传统文化和东方美学,将传统文化与现代时尚进行融合,比如从原料配方、工艺材质、品 牌主色、品牌字体等维度,塑造基于花西子品牌定位的独特性和专属性。 1) 妆品方面:将很多中国元素首创性地应用到品牌和产品上。花西子第一个把黛色作为 主色引入彩妆领域,第一个把微浮雕技术全面应用在口红膏体和彩妆盘,第一个突破 陶瓷工艺把素雅的千年白瓷应用于彩妆包材。 2) 妆容方面:除对“细长眉、眼下彩、点珠唇”等中国妆技法的探索,花西子还在“技、 色、意、神”等整个体系上进行了探索,创作了“24 节气妆”、“东方八雅妆”、迪拜 世博会中国馆礼仪妆容等一系列作品。 3) 妆教方面:已经和浙江传媒学院等高校达成了中国妆研究和教育推广的共识,并将联 合更多合作伙伴持续发布《中国妆趋势报告》。

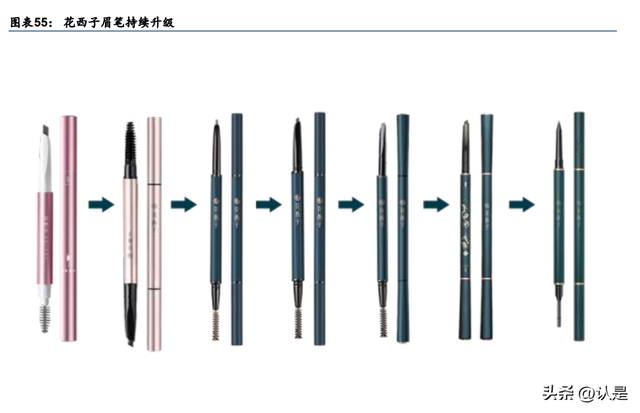

秉承用户共创,产品研发兼顾“慢工雕琢”与“快速迭代”。在确定产品方案之前,花西子 通常会全渠道采集用户声音、明确用户需求,如招募几千名用户体验官,每一个购买过花 西子品牌的客户,都可以添加“花小西”个人号并获取体验官的注册名额。据花西子首席 科学家李慧良,品牌在研发成本和周期不设上限,平均研发周期长达 1 年零 9 个月。据花 西子创始人花满天,品牌不得不“慢”,因为需要一点点调试养肤配方,一点点打磨产品设 计,一层层接受考验。但同时因前期的雕琢,产品有了很好的基础,加之用户参与反馈, 品牌能迅速定位产品的问题,并迭代优化。以花西子眉笔为例,在用户共创下模式下,推 出 4 年里已升级到第 7 代。

以文化为媒介向世界传递东方美。花西子品牌主题曲《花西子》于 2020 年上线,由花西子 与多方深度共创,方文山作词、陈致逸作曲、于连军以陶埙奏乐(陶埙为一种中国古老乐 器)、周深演唱,将中国传统文化与东方声乐创新融合;2021 年,作为迪拜世博会中国馆 指定彩妆产品,花西子与中国馆共同打造了端庄雅致的“华光流彩妆”和“礼仪妆”,向来 世界友人展现中华民族时尚之美。 拟加大研发投入,打造东方美妆研发体系。2022 年初花西子宣布在未来 5 年投入超过 10 亿元用于科研,在多个产品创新、基础研究与应用基础研究领域展开布局,打造一个门类 完善、技术先进的东方美妆研发体系。具体包括化妆品科创中心、工业设计与 CMF 研发中 心、东方美学与空间创新中心、美容仪器研发中心、消费者研究中心等在内的五大研发中 心,整体形成从横向到纵向强大的系统性研发与创新力量。 日本为出海首站,全球化战略开启。花西子于 2021 年 3 月在日本亚马逊上开设官方店铺。 品牌选择日本作为出海首站,主要因:1)日本同属亚洲文化圈,在文化和审美上有较高认 同;2)东西兼容的日本可作为未来打入欧美市场的试金石;3)正式上线前,公司产品已 在日本引发关注。花西子进驻日本亚马逊首日多款产品售罄,品牌全球化战略正式开启, 2021 年 5 月其海外官网上线,并陆续开通日本、美国、欧洲等物流。

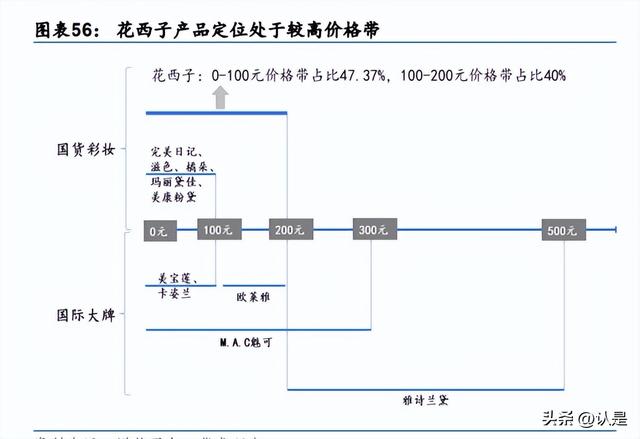

花西子积极对品牌进行本土化改造,吸引更多消费者青睐: 1) 将民族文化植入品牌理念,定位高端。品牌在产品中植入富有东方美学和民族特色的 文化理念,其产品定价也略高于传统美妆品牌,部分产品价格甚至可与欧美一线品牌齐平。 花西子 21 年 3 月上线日本亚马逊的“同心锁口红”使用传统工艺微浮雕,售价 6129 日元, 价格高于香奈儿口红。 2) 基于当地消费者需求开发产品。从早期的竞品调研,到日本用户定位与消费习惯研究, 再到品牌市场投放的整个出海链路决策,大部分基于谷歌日本的大数据支持以及内部专业 人士的建议。以口红为例,为进一步符合日本消费者的审美,花西子没有将国内爆款单品 照搬到海外,而是将国内主打的大红色调整为了焦糖枫叶色、桃色和玫红色,打造更符合 当地消费者偏好的产品。 3) 本地化市场营销,头部 KOL 加速破圈。花西子在出海时积极与不同肤色的模特合作, 呈现不同肤色的妆容效果,做到本地化运营;同时,花西子根据各地消费者习惯推出多样 化的活动节点,例如在欧美的黑五购物季、日本的新年福袋活动等期间进行推广。此外, 花西子积极利用社媒平台及 KOL。

SHEGLAM:服装龙头 SHEIN 拓展美妆市场

SHEIN 成立于 2014 年,依靠中国制造强大供应链,通过社媒营销和私域流量运营,迅速 发展成为以时尚女装为主,配饰、家具产品、美妆、男装为辅的跨境电商出海品牌独立站 龙头。SHEGLAM 原为 SHEIN 在其官网推出的自营美妆产品线品牌,为了增加 SHEGLAM 的独立站运营优势,SHEIN 在 2020 年 12 月正式推出独立网站 sheglam.com,由 Shopify 提供建站服务。 美妆品类依然延续 SHEIN 在服装类目上“极致性价比”的策略。目前 SHEGLAM 网站上 涵盖的细分类目包含了面部、嘴唇、眼部、美容工具、收藏品五个类目,共计 652 件产品, 价格在 0-60 美元区间不等,其中 0-5 美元区间的产品高达 443 件,占比 68%,在这区间的 产品主要有腮红、修容、口红、眼影、眼线笔、散粉、美容工具等,大部分产品价格从 1 美元到 13 美元不等。

快速反应模式亦从服装延伸到化妆品。建立追踪系统,一方面抓取各类化妆品零售网站的 产品,另一方面通过 Google Trends Finder 发现不同国家的热词搜索量及上升趋势,总结 当前流行的品类、颜色、价格变化、图案风格等。每周推出新品,将快时尚路线传承到美 妆领域。在快反模式之下,SHEGLAM 有望通过缩短决策时间,凭借比外资更快的决策速 度打赢外资下沉的突围仗。 成熟的供应链奠定底层支持。据其官网,SHEGLAM 对制造商资格要求较为严格,也有一 套安全生产体系进行严格把控,目前其供应商都是来自正在为雅诗兰黛集团、Huda Beauty、 Stila、Tarte、ABH、Morphe 等高端美容品牌代工的供应商。据其官网,一款 25 美元的口 红实际成本仅有 5 美元,而其中 3-4 美元为口红管和包装,膏体和配方成本仅为 1-2 美元。 因此,比起把 80%的钱都花在包装上,SHEGLAM 简化了设计和包装,去研发更好的配方, 即在 SHEGLAM 可以用 4 美元的价格买到 25 美元质感的口红。 与各社媒平台 KOL 广泛合作。SHEGLAM 主要选择与 Facebook、TikTok、Instagram、 YouTube 等平台合作开展 KOL 战略,除了 YouTube 没有开设平台账号,其余的社交平台 除了与 KOL 合作外,也积极的开设社交账号。

Y.O.U:彩护一体的东南亚品牌

Y.O.U 是彩护一体的东南亚美妆品牌,隶属于 HEBE BEAUTY 海贝丽致集团,由 OPPO 印 尼前 CEO 李杰于 2018 年孵化,公司拥有四个护肤系列和三个彩妆系列,包含数百个 SKU, 秉持“皮肤加减法则”的创新护肤理念,为现代女性深层次解决肌肤问题。Y.O.U 凭借在渠 道拓展、供应链整合、本土化落地等多重优势,布局近 40000 个线下渠道,依托中国本土 供应链,率先落地印尼,目前已经覆盖东南亚四个国家:印度尼西亚、马来西亚、泰国、 菲律宾,为新兴市场提供触手可及美妆产品。公司是印尼当地消费者最喜爱 TOP 10 的美妆 品牌,同时也是印尼的电商平台 Shopee 上唯一一个上榜“双 11”彩妆和护肤两个品类 Top 榜的品牌。 2022 年,公司宣布完成 4000 万美元 C 轮融资,由隐山资本领投,SIG、高榕资本、ATM Capital、eWTP Arabia Capital 和 M31 资本等机构跟投。本轮融资将主要用于 Y.O.U 在 海外新兴市场的渠道门店拓展、产品研发投入、全球供应链布局和团队人才的拓充与升级。 截至目前,公司融资额已经累计达到 7000 万美元。

为东南亚市场量身定制产品。公司围绕“量肤定制,做消费者喜爱的本土化产品”的核心, 其全线产品均为东南亚市场定制,根据当地气候、肤色、宗教以及对产品的功效要求做出 定制化产品。例如根据当地穆斯林女性每天进行五次拜拜且在此之前必须要净身洁面的宗 教习惯,定制了针对于防水防汗需求的美妆产品。公司的护肤系列有 Golden Age 抗衰系列、 Radiance White 美白系列、Acne Plus 祛痘系列、Dazzling Glow 焕白系列;彩妆系列有 Rouge 唇部系列、Noutri wear 养肤底妆系列、Colorland 玩色系列。公司全线产品拥有泰 国 FDA,印度尼西亚 BPOM, 马来 NPCB,菲律宾 FDA 认证,印度尼西亚和马来西亚清真认 证,以及 SGS,INTEREK 等国际权威机构功效及安全性认证,保障性高。 高密度点位覆盖下沉市场。公司自我定位为“新兴市场的 DTC 本土品牌”,既发挥扎根本 土的优势,下沉到低线城镇村庄,同时通过数字营销的方式触达最核心的年轻人群。线下 方面,Y.O.U 在全球有 4 万个销售点,策略是“高密度点位覆盖”,且通过差异化的服务构 筑渠道壁垒,线下渠道包括传统夫妻店、批发店、商超专柜、百货专区等渠道,同时也存 在 OTC 的渠道,如连锁店、便利店、美妆集合店。线上方面,东南亚市场正从私域电商向 主流电商转型:私域主要通过 WhatsApp、Instagram、Facebook 私信形式去成交,主流 电商有 Shopee、Lazada、TikTok Shop、垂直电商等。把握渠道变化的红利,是公司做品 牌的关键点。

本地化市场营销。 Y.O.U 汲取国内以及当地团队所长,把国际和国内的优质素材、表达方 式与本土创意相结合,为消费者承接更有质感、更能被理解和喜爱的内容,以取得更优的 营销效果。例如公司开设抖音挑战赛,通过年轻人喜爱的游戏形式,植入产品及品牌理念, 获得了 88 亿观看量,并且吸引数万用户主动参与;公司学习国内《快乐大本营》冠名节目 的方式,在电视台定制新的广告形式和方式,通过年轻人背书以及朗朗上口的 slogan 和歌 曲,快速提升品牌在全国的知名度。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

评论