获投行大幅看涨82%,医美国际(AIH)能否掘金“颜值经济”

不少人认为颜值即正义,美貌即生产力。由此,“颜值经济”悄然兴起,相应的消费市场日益焕发出勃勃生机。而除了单纯通过化妆穿搭提升颜值外,整容或微整的效果对于爱美者而言,显然更直接、更彻底,价值千亿的新产业---医疗美容行业孕育而生。在近日一项调查中,高达22.27%的中国女性在美容美体方面单笔最大花销超过3,000元,超过万元的也有7.61%,真可谓为美“剁手”在所不惜。

美东时间10月25日,深圳鹏爱医疗美容医院海外主体医美国际(简称“鹏爱医疗”或“鹏爱”)正式登陆纳斯达克挂牌上市,交易代码为“AIH”,成为业内唯一一家主板上市的连锁医美机构。鹏爱医疗发行价为12美元,此次发行250万份ADS,募集资金3,000万美元。

鹏爱医疗的成功上市,是医美机构对主板市场发起的首次冲击,标志着医美行业资本化的重大进程。而作为连锁医美机构龙头,鹏爱医疗上市后也让市场得以窥探“颜值经济”的一角。

值得注意的是,近日,投行Cantor Fitzgerald发布了关于鹏爱医疗的首篇覆盖报告,给予其“买入”评级,并认为其目标价在13美元左右,较公司截至11月19日的收盘价7.14美元还有约82%的大幅上涨空间。那么,鹏爱医疗的业务质地是否值得这样的涨幅空间呢?

一.中国医美市场潜力空间充足,龙头鹏爱医疗卡住风口

鹏爱医疗成立于1997年,由整形外科医生和形象设计师创立和管理,目前定位于中国领先的医疗美容服务提供商,提供一站式美容服务,包括非手术类微整形美容疗程(如除皱、注射、埋线)、非手术类能量仪器疗程(如脱毛、紧肤、祛斑)、手术类医美疗程(如眼科、隆鼻、隆胸和抽脂手术)以及其他美容服务(如中医、美容牙科)。

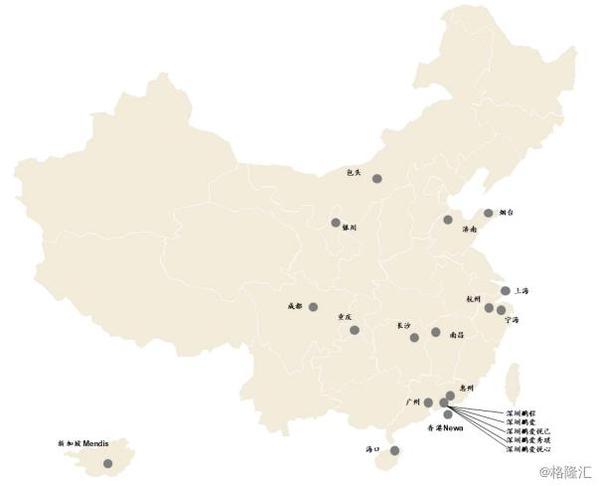

2011年,鹏爱医疗签约女星刘晓庆为战略合作伙伴后得到迅速发展,陆续在全国各地开设或收购医美机构。招股书显示,目前鹏爱已拥有21家线下医疗美容中心,其中19家为全资或主要控股美容中心。除了遍布中国大陆15个一、二线城市外,鹏爱分别于2015年和2017年通过收购香港Newa和在新加坡投资Mendis进入香港和新加坡市场,并于2019年2月与美国加州的拥有5家整容中心的Wave Plastic Surgery Clinic达成以500万美元收购其20%股份的投资协议,海外的布局网络逐渐丰满。

(鹏爱医疗全球布局网络)

在获客营销层面,关注线下广告投放的同时,鹏爱医疗也在尝试对线上目标群体的引流。今年8月,鹏爱医疗就与同样于美股上市的新氧签署了战略合作协议,后者在自己的线上平台推广鹏爱医疗,而前者则会为新氧平台转化而来的客户提供一定的折扣,双方相辅相成共谋发展。除了新氧,鹏爱还与网红经纪公司娱嘉娱乐等开展战略合作,并在天猫、大众点评、美团等线上媒体端均有广告投放。

凭借着线上、线下双轮驱动的获客营销,鹏爱医疗的线上业绩也非常亮眼。在刚刚过去的“双十一”期间(11.1-11.11),鹏爱累计在包括天猫、新氧、美团、柠檬的主流线上平台上实现超过2700万元(人民币,下同)的销售额,线上成交人数突破6000人。其中,鹏爱在天猫上录得的业绩最高,达到超过1600万元。

截至2019年6月30日,鹏爱医疗拥有567名医疗人员,包括203名医生,医生平均拥有约10年的从业经验;同时,2019年上半年,鹏爱拥有100,048名上门客户,其中高达53%的客户为回头客户,高回购率一定程度上说明客户对鹏爱服务品质的满意度较高。

中国是全球第二大美容医疗服务市场,但市场渗透率较于发达国家却极低,后续增长潜力充足。2017年,中国每千人平均接受医学美容治疗11.7次,而韩国、美国、巴西和日本的千人普及率分别为80.4、50.1、43.6和27.0次。

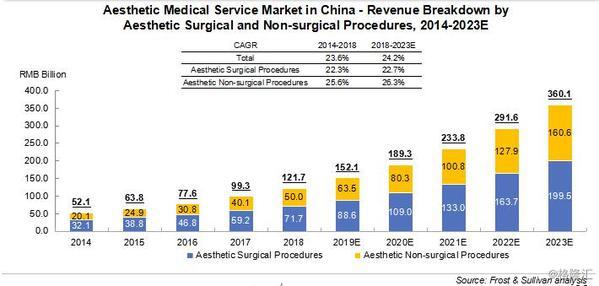

弗若斯特沙利文报告显示,中国医疗美容服务市场总额从2014年的521亿元增至2018年的1,217亿元,复合年增长率为23.6%;预计到2023年,中国的医美市场还将增长至3,601亿元,相当于2018年至2023年的复合年增长率为24.2%。

(中国美容医疗服务市场规模)

在行业高增长的背景下,鹏爱医疗也取得了高增长的营收数据。2016、2017和2018年,鹏爱医疗的收入分别为5.85亿、6.97亿和7.61亿元,对应同比增幅分别为19.2%和9.2%。2019年上半年,鹏爱医疗的收入同比再增长10.3%至3.93亿元。根据弗若斯特沙利文,按2018年销售收入计,鹏爱于中国排名第三,于华南地区排名第二,并且是深圳市最大的医疗美容服务提供商。

作为中国医美服务市场的头部企业,鹏爱医疗显然已经卡住了行业的风口。而随着在美股的顺利上市,鹏爱医疗的知名度也将得到进一步的提升,更容易得到客户的信赖。毕竟在医美行业,除了服务质量外,安全性也是客户考量的重要基准。

同时,纵观整个医美产业链,上游的材料、设备供应商(如玻尿酸、肉毒素、激光设备等)虽然市场集中度相对较高,但是由于医美的材料及设备比较多样,单一产品、供应商对医美市场影响比较小。反而鹏爱医疗所处的下游实体医院板块市场目前集中度尚较低,整合发展的余地更大。

二.毛利率水平持续改善,盈利能力行业领先

中国医美经过这些年的快速发展,随着政策环境、行业竞争的格局变化,2018年已经进入新的分水岭。一方面,行业复合年增速在20%-30%之间,速度很快,规模达到千亿级。另一方面,绝大多数的医美机构却都处于亏损状态,盈利的机构只有两三成,行业流动性高,导致很多机构倒闭。在这样的行业背景下,以鹏爱医疗等龙头为首的马太效应将凸显。

鹏爱医疗主要的收入来源为提供医疗美容治疗,其中非手术类医美服务为最大业务。2018年度,鹏爱医疗手术类医美、非手术类医美以及其他美容服务的收入分别占总收入比例的41.2%、49.1%及9.7%。截至2019年6月30日的6个月,以上三项服务的比例分别为40.1%、51.2%及8.7%。可以看出,非手术类医美服务的收入份额得到提升,侧面反映了现在国内微整形的流行趋势。

值得注意的是,非手术类医美服务在所有业务中毛利率也是最高的,在2019年上半年达到72.4%,很大程度上推升鹏爱医疗期内整体的毛利率水平至67.8%。2016年,鹏爱的毛利率还仅为62.8%,意味着不到三年的时间即大幅改善5个百分点,盈利能力喜人。而鹏爱整体毛利率的改善,除了业务比重的变化外,还受益于原材料(例如玻尿酸)成本的下降,以及设备利用率的逐渐提高,盈利优势有望长期保持。

从疗程数量来看,2016年,鹏爱医疗非手术类医美疗程和手术类医美疗程的次数分别为124,116次和27,337次,至2018年二者的次数分别达到235,367次和63,553次,2016到2018年的复合年增速分别为37.7%和52.4%。相反的,鹏爱医疗的市场营销费用占比却显露出下降的趋势。2017年及2018年,鹏爱在市场营销方面的费用占收入的比重分别为32.6%及32.3%,至2019年上半年已经降至29.6%。疗程数量的高速上升对应逐渐减缓的营销费用,除了客户的高回购率外,也反映了鹏爱医疗品牌价值的强化。

再看到公司的利润表现。2016、2017、2018年及2019年前6个月,鹏爱医疗的净利润分别为5,053万元、-7,243万元、-2.52亿元和8,016万元。公司于2019年中期扭亏为盈并实现了同比374.5%的显著增长,主要是因为2018年中期受到了融资工具包括可转换可赎回优先股、可交换票据负债的影响,而该等项上市时已转换为普通股,不再影响报表(2017及2018年的亏损也均为该原因,调整后净利润水平均为正,现金流情况良好)。

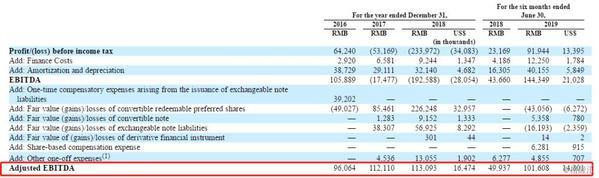

鹏爱医疗同时也披露了医疗服务行业更加常用的盈利指标EBITDA。2016、2017、2018年及2019年前6个月,鹏爱医疗的EBITDA分别为1.06亿元、-1,747.7万元、-1.93亿元和1.44亿元,经调整后的EBITDA分别为9,606万元、1.12亿元、1.13亿元及1.02亿元。不考虑会计准则的变动,同口径计算下2019年中期经调整后的EBITDA的增速约为30%。

在医美行业冰火两重天的发展背景下,再考虑到鹏爱医疗正处于快速扩张期,这样的业绩可圈可点。

最后,鹏爱医疗的负债率水平也很低。截止2019年6月30日,公司的银行负债仅约1.40亿元,相较9.95元的总资产,银行负债仅占约14%,相当于2019年上半年调整后EBITDA的1.37倍,财务杠杆健康,未来继续扩张的负重压力小。

三.集中式网络管理战略,以旗舰店辐射卫星诊所

鹏爱医疗在成功发现、收购及整合美容中心上具有丰富的经验,接下来的发展战略也将主要围绕收购整合进行。根据招股书披露,此次鹏爱医疗IPO募集的资金就将主要用于战略性收购更多的医疗美容中心,并将升级现有设施、赎回可转换票据及其他一般营运用途。

一直以来,鹏爱都致力于扩大连锁布局网络,通过搭建有效的集中式网络实现规模化管理,形成大型旗舰医院、中型医院、小型卫星诊所三个层级。其中,公司已经基本完成在一线城市布局大型的旗舰医院,并以“旗舰”为发展核心,在每个城市和区域形成1+N式的布局,进而扎根辐射整个华南、华东市场。旗舰医院也因此为鹏爱贡献了收入的大部分。

目前,鹏爱医疗共拥有7家旗舰医疗机构,包括深圳鹏程医院、深圳鹏爱医疗美容医院和重庆鹏爱医疗美容医院等。于旗舰医院,公司一般会配置经验最丰富的医生,在保障安全的前提下、提供高品质的服务,在提升品牌效益的同时,还能够为连锁网络中规模较小的医院或诊所提供复杂或高端病例的转诊服务。并且,旗舰医院的专家医生还将定期前往周边中小型医院坐诊,为当地客户提供高品质的服务;旗舰医院的高端设备也可定期在周边中小医院、及卫星诊所轮换使用。同时,作为连锁经营的大型医美品牌,鹏爱对上游原材料采购成本的议价能力也会更高,基本可以保障全国最低采购价格,这也是前面说到公司毛利率不断改善的原因之一。

(鹏爱医疗旗舰医院基本情况)

对于被旗舰医院辐射的卫星诊所,所需的运营成本则更为低廉,投资回报也来得更快。据悉,鹏爱医疗2019年内开业的卫星诊所已经实现盈利,接下来的目标是在3年内完成30-50家的卫星诊所,届时收入规模有望迅速增长。

值得注意的是,凭借自身长达二十多年的医美经营经验,鹏爱在收购整合方面的能力也在行业中一骑绝尘,公司的首席医疗官、首席战略官、首席财务官均拥有较强的专业领域背景。2013年6月及2014年1月,鹏爱分别收购了长沙鹏爱及上海鹏爱,两家被收购标的在被收购前均处于净亏损状态。而经过了鹏爱的收购重置后,两家医院在一年内即实现了扭亏转盈。据公司介绍,其所收购的美容中心绝大多数均在收购两年内实现了盈利。

小结

近日,投行Cantor Fitzgerald也发布了关于鹏爱医疗的首篇覆盖报告,给予其“买入”评级,并认为目标价在13美元,较公司截至11月19日的收盘价7.14美元还拥有约82%的充裕上涨空间。该投行认为,鹏爱医疗将充分受益于中国医美市场的巨大需求、中国人均可支配收入的增长、逐步成熟的医疗技术以及社会文化对于医美的接受程度与日俱增,但公司目前的股价尚未反应其较强的增长潜力。

客观来说,对于鹏爱医疗,目前无疑是处在了发展扩张的关键窗口期。一方面,中国的医美服务市场正以近30%的增速高速成长。另一方面,大量的医美企业处于亏损状态,行业急需整合。待整合完成后,存活下来的头部企业无疑将坐拥行业发展的红利,焕发出更大的生命力。

作为医美头部企业,鹏爱的经营效率具有领先优势,在2019年中期实现了较高的利润增长,并且已经搭建自己的集中式网络管理体系;于天猫、美团等线上平台的销售规模也逐渐壮大,“双十一”实现超2700万元销售额,成交人数超6000人的惊人战绩。在“颜值经济”觉醒的当下,鹏爱成为首家上市的医美机构,抢先获得资本市场对资源及品牌价值的支持,接下来的扩张发展较于竞争对手也将更顺风顺水。在考虑在核心城市自建旗舰医院,3年内完成30-50家卫星诊所,及外延并购区域性连锁医美机构的目标预期下,鹏爱长期的价值释放可期。

来源: 格隆汇

关注同花顺财经微信公众号(ths518),获取更多财经资讯

评论