香港富三代郑志刚SPAC大动作!香港首个上市独角兽要来了

见习记者 秦薇

香港“四大家族”之一的郑家又有新的资本市场动作。

上市9个月后,郑家第三代、新世界 (0017.HK) 行政总裁郑志刚成立并私人持有的SPAC(特殊目的收购公司)Artisan Acquisition Corp.(“Artisan”,纳斯达克:ARTAU)正式锁定合并目标——香港基因及诊断检测公司Prenetics Group Limited(“Prenetics”)。

9月15日,Artisan股价微涨0.2%至9.848美元。

目前,双方已签订合并协议,交易预计于今年第四季度或2022年第一季度完成。在此之前,Prenetics已获得阿里巴巴、戈壁创投、英国保诚、Apis Partners和海阔天空创投等机构的战略投资。

香港首个上市独角兽

Prenetics是一家香港本土的初创企业,成立于2014年,创始人杨圣武曾是团购网站uBuyiBuy(2010年底被团购巨头Groupon收购)。Prenetics致力于颠覆及去中心化医疗保健行业,并专注于涵盖预防疾病、诊断测试和个性化护理服务。

去年新冠疫情爆发后,Prenetics推出针对新型冠状病毒的一站式PCR核酸测试解决方案,已经与香港特区政府、香港国际机场、伦敦希斯路机场、维珍航空等机构合作完成逾500万次测试。

目前Prenetics的业务已经覆盖全球10个国家,团队规模超过700人。2020年公司收入达6,500万美元,预计今年有望实现215%的同比增幅至2.05亿美元。Prenetics预计公司将继续保持显着的收入增长势头,预计2025年的全年收入会超过6亿美元。

合并完成后,Prenetics也将成为香港首个上市的独角兽公司。此次交易对Prenetics的估值为12.5亿美元,合并股权价值约为17亿美元。

通过交易,Prenetics将获得高达4.59亿美元的资金,其中包括Artisan信托账户中持有的3.39亿美元现金,以及来自Aspex、太盟投资集团、力宝集团、龙石资本和施源资本等的1.20亿美元的PIPE资金(私募股权融资)和远期购买协议。

此外,Prenetics未来可望背靠郑志刚旗下覆盖零售、酒店、医疗保健、房地产等领域的业务网络,进一步扩展其业务平台。

从零售到资本运作

出生于1979年的郑志刚,2006年进入家族企业任职。2016年,爷爷郑裕彤去世后开始逐渐执掌大权,成为家族企业周大福(1929.HK)和新世界的新一代掌门人。

相比父亲和爷爷,郑志刚的身份更为多面,既是企业家,也是收藏家、慈善家和投资家。毕业于哈佛大学后,郑志刚并没有立即进入家族企业,而是曾先后任职高盛、瑞银等国际投行,这段工作经历或许激发了他对于资本运作更多的热情。

除了在家族业务版图中推陈出新,把自己的艺术爱好与商业结合创立K11购物中心,以及经营豪华酒店品牌“瑰丽酒店”外,郑志刚在资本市场的动作不断。

利用自己的“朋友圈”,2017年,郑志刚成立投资基金C资本(C Ventures),目标为中国Y世代和Z世代为受众的品牌及服务,投资名单包括蔚来汽车、小鹏汽车、小红书、人工智能公司商汤科技、Billibili的线上和线下文化品牌超电文化、货拉拉以及近期刚在港交所上市的海伦司(9869.HK)等。

今年5月,郑志刚成立的特殊目的收购公司Artisan在纳斯达克上市,募资3亿美元,寻找在医疗保健、消费以及技术领域的合适标的。Artisan上市时吸引到亚太区两大知名投资集团Aspex和PAG作为锚定投资者。其中,PAG资产管理规模逾160亿美元,是亚洲最大的独立多元化投资管理集团之一。

上市之时,承销商就曾透露,Artisan已有不少潜在合并对象,其中一些已经开始初步磋商。作为交易的一部分,Prenetics的现有股权持有人将把他们的100%股权转入合并后的公司,合并后公司的证券将以股票代码“PRE”进行交易。

SPAC热潮未退

SPAC公司由于自身不设自营业务,又被称为空头支票公司,这类公司成立的唯一目的就是上市后通过增发股票并购一家私有公司,实现快速上市,SPAC的发起人和投资人由此获得投资回报。

了解SPAC的法律人士介绍指,SPAC不能在上市前提前锁定目标公司,上市后,一般需要在12至24个月内完成并购交易。

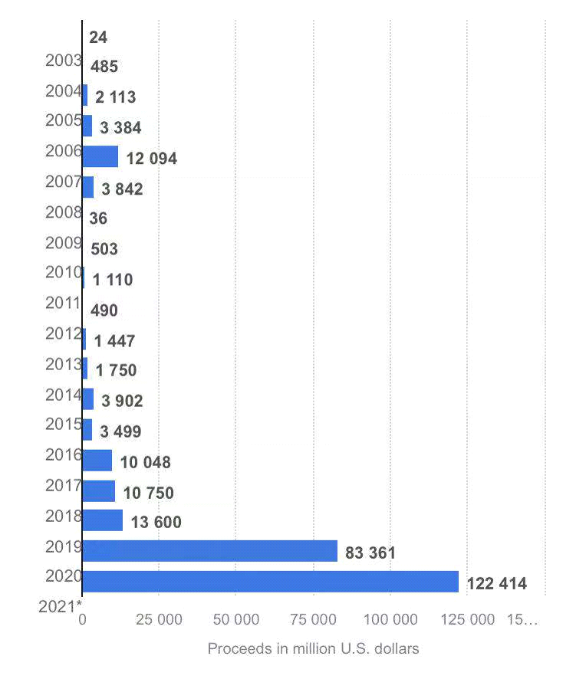

由于成立步骤简单、速度极快,SPAC自2019年开始在美国资本市场掀起热潮,2020年无论是SPAC上市数量还是规模都创下历史新高。Statista的数据显示,2020年美国SPAC上市融资规模达833.61亿美元,超过前10年融资总和,前三个月的融资规模就已经超过2019年全年。

图表数据来自Statista

虽然今年4月,美国证监会表示要收紧会计准则,遏制SPAC热潮,但其他金融中心却有不同态度。7月,英国金融市场行为监管局宣布取消SPAC公布交易计划必须停牌的规定,清除推动SPAC在伦敦上市的重要障碍;新加坡交易所也在近期发布了SPAC主板上市规则,希望在SPAC热潮中分一杯羹。

Statista的数据显示,尽管面对监管环境的变化,SPAC今年依然火爆,截至9月,SPAC上市的融资规模就已经超过去年全年,达1224.14亿美元。

初创企业钟爱SPAC

由于上市流程大大简化,通过与SPAC合并也成为不少初创公司的上市选项。

“SPAC只是一个空壳公司,不存在需要披露的历史财务报表或资产,美国证监会在审核时对于SPAC上市申请的意见一般比较少,流程很快。”前述法律人士表示。

今年4月,“东南亚滴滴”Grab宣布将通过与一家SPAC合并在纳斯达克上市,估值近400亿美元。Grab的业务包括网约车、送餐和数字钱包,覆盖多个东南亚市场。

5 月 ,波士顿生物科技独角兽Ginkgo宣布,通过与美高梅前首席执行官Harry Sloan创立的SPAC合并的方式实现上市。Ginkgo还通过交易获得比尔盖茨的私人投资机构Cascade投资、木头姐Cathie Wood的方舟投资等著名机构合计7.75亿美元的PIPE资金。

7月,美国自动驾驶巨头Aurora也通过这种方式上市。上市前,Aurora以私人配售的方式,从红杉资本、Uber、沃尔沃等投资机构融资10亿美元。Aurora的团队集合了三位业内传奇人物——谷歌自动驾驶汽车项目前负责人Chris Urmson、特斯拉Autopilot项目前负责人Sterling Anderson以及卡耐基梅隆大学感知系统专家Drew Bagnell。

编辑:舰长

评论