大爆发的鸡肉:上游“中国芯”出世,下游本土品牌崛起

40元、30元、20元,正当人们期盼猪肉重回“10元时代”时,2020年最后一个月猪肉价格开始反弹了。短短1个月,猪肉从20元重回30元左右。

这次的反弹,让消费者知道什么叫“猪坚强”,这次不仅猪肉涨价,羊肉、牛肉也上涨了不少。猪羊牛肉价格的大幅上涨,让人不得不望肉兴叹,随即将目光转向鸡鸭。

价格飙升致猪肉消费萎靡,鸡肉获益最大

这样的情景,过去2年内发生在无数国内百姓身上,之所以会发生这种情况,还得从2018年的非洲猪瘟说起。

2018年一场史无前例的猪瘟疫情在国内蔓延,导致国内生猪、能繁母猪的存栏量大幅下滑;到2019年6月,国内生猪、能繁母猪存栏分别同比减少25.8%、26.7%。

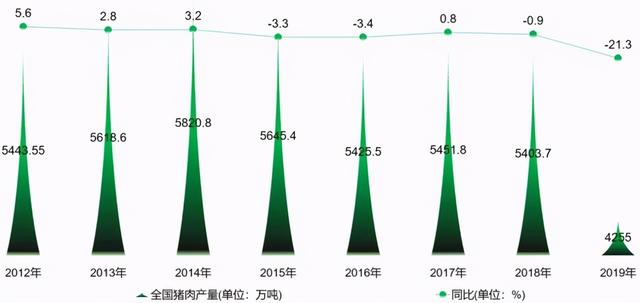

于是国内猪肉产量出现大幅下滑,2019年我国猪肉产量为4255万公吨,同比下降21.3%,2020年再度下降11%。

![]()

猪肉供应的大幅下滑,导致的直接结果就是猪肉价格的飙升。

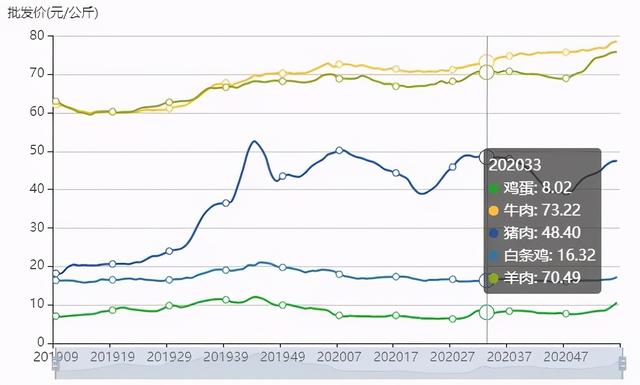

据官方披露数据得出,2019年我国猪肉的均价为33.56元/公斤,比2018年高出近50%,而2020年猪肉价格又在2019年的基础上提高50%。

肉价的大幅上涨,让很多人“望猪肉兴叹”,国内猪肉的消费量因此大幅萎缩,从2018年的5595万吨减少到2020年的4231.3万吨,人均猪肉消费量2018年为30.25公斤,到了2020年只剩下22.7公斤。

猪肉消费大幅下滑,作为猪肉的替代品,其他肉类消费量因此大幅增加。

2018年到2020年,中国人均羊肉消费从3.1公斤上升到3.3公斤,涨幅为6.5%;人均牛肉消费从3.6公斤上涨到4.1公斤,涨幅为13.9%;鸡肉消费从12.3公斤上升到14.1公斤,涨幅为14.6%。

从上面3组数据可见,猪肉消费量下降获益最大的就是鸡肉。

鸡肉之所以替代猪肉成为百姓餐桌首选,是因为鸡肉价格相对便宜。在过去1年多的时间内,鸡肉的整体价格只是猪肉的1/2、牛羊肉的1/3。

![]()

价格相对便宜的鸡肉自然替代猪肉成为百姓餐桌首选,因此最近2年内鸡肉销量大涨,而且还供不应求,从这几年鸡肉产销量明显看出这一趋势。

2019年猪肉替代效应开始显现,当年中国鸡肉消费量同比增长23%,消费量占全球的14.26%,产量1380万吨,占全球的13.81%,产销量首次超越欧盟位居全球第二,仅次于美国。

![]()

2020年国内鸡肉消费量继续大涨,据预测消费量、产量将分别达到1930万吨、1890万吨,分别同比增长35%、37%;

鸡肉需求的飙升、供不应求的情况,都在揭示一个事实,那就是鸡肉产业已经迎来发展的春天,一个明显的标志就是最近几年鸡肉连锁品牌的飞速扩张。

鸡肉连锁品牌疯狂扩张,本土品牌崛起

说到鸡肉连锁品牌,第一个出现在大众脑海的一般都是肯德基,其次就是麦当劳。

1987年,肯德基成为第一个进入中国市场国外餐饮品牌,接着麦当劳在1990年进入国内,随后两个品牌在中国不断扩张。

2015年-2019年,肯德基、麦当劳平均每年新开店数量分别为达341家、256家,截至2019年两者在中国大陆的门店数分别为6534家、3383家。

而最近1年,肯德基、麦当劳这两大品牌扩张速度更是突然加快。到2020年10月底,两者门店数增长至7170家、4480家,10个月内两品牌门店数增加636家、1097家。

![]()

肯德基、麦当劳的成功,无疑证明鸡肉是真正能跨越所有人群的好品类。

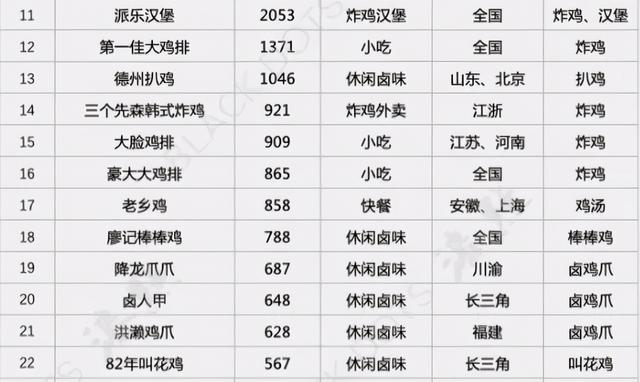

在看到这一趋势之后,本土鸡肉连锁品牌开始崛起,涌现出如正新鸡排、华莱士、百味鸡、杨铭宇黄焖鸡米饭、德克士等众多鸡肉产品连锁品牌。

而本土品牌的扩张速度远超肯德基、麦当劳,其中以领头羊正新鸡排、华莱士扩张最为凶猛。

2015年正新鸡排门店数量只有3000家,到2018年年扩张到13000家,2019年突破了20000家,到去年10月份门店数量达到了2.2万。

这意味着过去6年正新鸡排年均开店超过3100家,平均每天开店近9家,最多一天达到30家;排名第二的华莱士到去年10月门店数达到13699家,最近两年平均每天开店5.6家。

如今华莱士、正新鸡排与肯德基、麦当劳在炸鸡市场形成了接近稳定的竞争格局。

![]()

而中国的鸡肉产品不止炸鸡,还有黄焖鸡、叫花鸡、卤鸡爪、大盘鸡、猪肚鸡、白切鸡、椰子鸡等众多品类。

这些鸡肉连锁品牌差不多都是最近10年发展起来的,有些品牌如今做的还不错。

如2011年创立杨铭宇黄焖鸡米饭,如今门店数量接近3600家,不仅遍布国内的大街小巷,还走入美国、日本、新加坡等国家,成为出海的中式快餐品类里的老大。

这些鸡肉连锁品牌的飞速扩张,也让鸡肉成为所有中餐供应链里最成熟一个,从侧面证明鸡肉作为全民肉类的基础已经形成。

养鸡前景广阔,关注科技养鸡第一股

这些鸡肉连锁品牌之所以不约而同地加快扩张速度,无一不是看中了国内鸡肉需求大涨的机会。而国内鸡肉需求之所以会继续扩张,主要有2个原因。

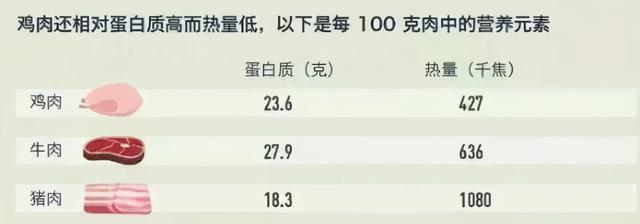

首先,相比猪肉,鸡肉的性价比更高,替代效应依然存在。

目前,国内猪肉、白条鸡平均批发价格分别为每公斤47元、17.2元,前者是后者的2.7倍,高性价比将让更多的人选择鸡肉。

即使猪肉价格在年后开始下跌,但是在接下来1-2年的时间内,由于成本方面原因,猪肉价格依旧高于鸡肉,因此鸡肉替代猪肉趋势将延续。

其次,国家越发达,民众越关注健康,鸡肉的消费需求越高。

![]()

因为相比猪牛羊肉,鸡肉具有“一高三低”的营养优势,即高蛋白、低脂、低热能和低胆固醇,因此对于人体而言鸡肉营养价值更高,且更易吸收!因此在过去近 30 年间,经合组织国家鸡肉消费量增长了70%,从17.7 公斤上升到30.2 公斤。

如今随着我国经济的发展,民众健康意识也逐步提升,鸡肉成为越来越多消费者的选择,国内的人均鸡肉消费量不断上升,从2015年不到10公斤增长到2020年的14公斤。

但是这一消费量只相当于美日的1/3、台湾的1/2,这意味着国内的鸡肉消费市场增长空间广阔。

正是因为前景广阔,因此最近1年内不断有上市公司宣布投入几亿、几十亿的资金来扩张养鸡规模,截止去年11月,国内鸡肉产能同比增长18%,随着更多项目落地,产能还将进一步扩张。

在这些企业中,最受市场看好的就是龙头股圣农发展、立华股份、益生股份,而圣农尤为值得关注。

圣农目前年产白羽肉鸡超5亿羽,是亚洲第一白羽肉鸡集团,也是麦当劳第一个本土鸡肉供应商、百胜全球战略合作伙伴。

但这些都不是最重要的,市场之所以重点关注圣农,是因为圣农在耗资8亿、用时6年之后,终于在2019年成功研发出国内首个白羽肉鸡种源(SZ901配套系)。

在此之前,国内肉鸡种源100%来源于西方进口,因此价格完全受控于卖方,祖代种鸡苗鸡售价从一羽6美元一路涨到35美元。

![]()

如今国内首个肉鸡种源的研发成功打破了西方的技术垄断,这不仅为圣农的未来打开了无限广阔的想象空间,也为中国白羽肉鸡的产业的爆发奠定了基础。

据预计到2022年,白羽鸡肉市场规模将扩大到1200亿元左右,比2019年增长42%;而圣农产能将在接下来几年内由5亿羽增加到10亿羽,排名由全球第7上升到第3。

作者 | 金莱

评论