眼科视光和屈光领域专题研究:眼科领域有望迎来“高需求+大单品”

(报告出品方/作者:光大证券,林小伟、吴佳青)

1、 眼科领域需求广阔,近视防控与屈光手术两大方向潜力巨大

眼科疾病种类繁多、贯穿全生命周期,中国眼科患者基数庞大。眼科疾病可分为 致盲类眼病和非致盲类眼病,根据弗若斯特沙利文统计,中美两国占比较大的眼 科疾病主要包括过敏性结膜炎、干眼症、白内障、近视、睑缘炎、视网膜疾病和 青光眼,种类繁多。眼健康贯穿人的全生命周期,从婴儿期到中老年时期各类眼 科疾病发病率不一,从患者人数来说,基于庞大人口,中国主要眼疾患者人数远 多于美国。WHO《世界视力报告》的数据显示,2020 年全球约 26 亿人患近视, 约 18 亿人患老花眼,1.96 亿人患老年性黄斑变性。据国家卫生健康委数据,2020 年中国有近 7 亿的近视人群,总近视人口约占全国人口数量的 50%;而根据弗 若斯特沙利文数据,2019 年中国近视患者(20 岁以下)达到 1.7 亿人。此外干 眼症、白内障、青光眼等眼科疾病也拥有庞大患者群体。

我国眼科相关的药械和医疗服务市场快速增长。我国主要眼疾患者人数规模庞 大,眼科疾病所涉及的患者人群广,根据国家卫生统计年鉴,2020 年国内眼科 诊疗人次达到 3.46 亿人次(2013~2020CAGR 为 11.0%),民营和公立专科医 院数量显著增长。根据弗若斯特沙利文数据,2019 年国内眼科药品市场规模达 到 28 亿美元,预计将于 2024 年和 2030 年分别达到 59 亿美元和 169 亿美元(预 计 2024~2030 CAGR 为 19.1%);2021 年国内眼科相关器械市场规模达到 25 亿美元,预计将于 2024 年和 2030 年分别达到 40 亿美元和 78 亿美元(预计 2024~2030 CAGR 为 11.8%)。 国内眼科市场增长潜力巨大,但治疗率、治疗手段等和成熟市场比仍有显著差距, 我们认为随着人们对眼科疾病领域的防控意识加强、消费意愿增强、行业技术迭 代升级,眼科领域有望催生出广阔的需求空间。

2、 矫正与防控需求广阔,近视防控药械掘金蓝海市场

2.1、 近视现象呈低龄化趋势,防控上升到国家战略

全球及国内近视人群数量巨大,近视情况不容乐观。根据 WHO 发布的《世界视 力报告》,其测算出 2020 年全球约有 26 亿人患有近视眼,其中 19 岁及以下的 青少年儿童患有近视约 3.12 亿人。根据《Global Prevalence of Myopia and High Myopia and Temporal Trends from 2000 through 2050》预测,到 2050 年全球近视人群将超过 47.58 亿人(近视率约 50%),近视人群稳定增长,全 球近视情况堪忧。全球各地区人群近视率存在差异,中国近视人口比例位居世界 前列。不同国家及地区的人口近视率有所差异,根据《Global Prevalence of Myopia and High Myopia and Temporal Trends from 2000 through 2050》统 计及预测,2020 年,全球整体近视患病率最高的是亚太地区高收入国家 (53.4%),其次是东亚国家(51.6%)。

我国近视现象低龄化趋势明显,儿童青少年近视率居世界首位。根据国家卫生健 康委 2020 年发布的《中国眼健康白皮书》数据,我国近视人口从 2016 年 5.4 亿人迅速增加至 2020 年 6.6 亿人,全国人口近视发生率由 39.2%升至 47.1%, 近视人数仍有不断增加趋势。据弗若斯特沙利文统计,我国 20 岁以下近视人数 从 2015 年的 1.48 亿增长至 2019 年的 1.69 亿,预计 2030 年将达到 1.91 亿。 根据国家卫健委数据显示,2020 年,我国儿童青少年总体近视率为 52.7%,位 居世界首位;其中 6 岁儿童为 14.3%,小学生为 35.6%,初中生为 71.1%,高 中生为 80.5%,近视低龄化现象严重。

《中国 2005—2014 年 7~18 岁汉族儿童青少年近视现状和增长速度趋势分析》 (董彦会等著)数据表明 7-18 岁学生近视增长速度峰值由 2005 年 13 岁提前至 2014 年 11 岁,小年龄段学生近视检出速度逐年增高,青少年近视呈现低龄化趋 势。《Association of Age at Myopia Onset With Risk of High Myopia in Adulthood in a 12-Year Follow-up of a Chinese Cohort》提供的研究数据显 示,7/8 岁近视儿童发生高度近视的概率为 50%,高于 9 岁/10 岁/12 岁近视儿 童发生高度近视的风险(分别为 30%/20%/<5%),结果表明近视发生越早, 眼轴更容易伸长,近视进展越快,最终度数越高。

家长对近视基本认知程度良好,防控意识较低。由上海市卫生健康委员会指导, 上海市科学技术协会等主办的《2021 年中国儿童青少年近视防控趋势报告》显 示,近半数及以上家长对近视大众概念(散光、假性近视、散瞳验光、高度近视 等)的认知程度较好,但是了解远视储备、屈光状态、角膜曲率的家长比例仅为 12.5%、12.9%、11.9%,家长对近视的预防与后期控制知识储备少、认知程度 低;61.3%的家长在孩子近视后才知晓近视可以被预防,22.9%的家长从未给儿 童青少年进行连续性综合性检查,家长对儿童青少年近视防控的意识有待加强, 近视防控产品普及有较大市场空间。

国家出台多项青少年近视防控政策,力争降低青少年近视发生率。儿童青少年较 高的近视发生率引起全社会重视,国家卫健委、教育部等多部门已发布多项国家 政策及文件指导儿童青少年近视防控工作,其已上升为国家战略,提出到 2030 年实现全国儿童青少年新发近视率下降,明确 2030 年小学生、初中生、高中生 近视率分别从 50%、70%、80%下降到 38%、60%、70%以下。国家关于儿童 青少年近视防控多项政策出台,有望提高全社会对青少年近视防控的重视,带动 近视防控产品需求增长。

2.2、 “三驾马车”拉动行业发展,新技术突破催生广阔 市场

有效的近视防控可以预防儿童青少年发生近视和延缓近视发展的速度,目前国际 公认有效的近视防控的“三架马车”包括使用低浓度 0.01%阿托品眼药水、佩 戴角膜塑形镜、佩戴离焦镜。

2.2.1、低浓度阿托品眼药水:即将迎来产品放量

阿托品是一种 M 胆碱受体抑制剂处方药,在儿童近视控制上有良好效果。阿托 品滴眼液因可使瞳孔括约肌和睫状肌松弛,出现扩瞳、眼内压升高和调节麻痹的 作用,在临床上主要用于散瞳验光。21 世纪以来阿托品在近视控制上的研究逐 步受到重视,新加坡眼科研究所(SERI)ATOM1 研究表明 1%阿托品在控制儿 童青少年的近视发展上(屈光度变化、眼轴长度)有良好的效果(2 年期试验后 1%阿托品眼药水 vs 对照组:近视进展:-0.28±0.92D vs -1.20±0.69D;眼轴 长度延长:-0.22±0.35mm vs 0.38±0.38 mm)。 低浓度 0.01%阿托品具有较好的控制效果且安全性较好。经过新加坡眼科研究 所(SERI)的 ATOM2 临床实验研究,通过对不同浓度 0.01%、0.1%、0.5%阿 托品滴眼液的疗效和安全性,结果表明低浓度 0.01%阿托品相较 0.1%和 0.5% 阿托品在儿童青少年近视控制上效果更好,可平均延缓近视进展的 60%,且 0.01%阿托品副作用相对更小。

国内厂商积极参与全球低浓度阿托品竞争,处于世界领先梯队。目前全球有多家 企业包括美国 Eyenovia、Nevaker、Sydnexis、Bausch + Lomb 等;日本参天 制药;中国的兴齐眼药、欧康维视等进入低浓度阿托品临床 III 期实验。国产厂 商兴齐眼药、欧康维视当前处于第一梯队,有望率先获批上市。

2.2.2、角膜塑形镜:渗透率逐步提升增长强劲

角 膜 塑 形 镜 可 用 于 短 暂 矫 正 近 视 。 角 膜 塑 形 镜 又 称 OK 镜,是英文 Orthokeratology 的缩写,它是一种特殊设计制作的硬性高透氧角膜接触镜。OK 镜可以重塑角膜形状,即通过改变角膜的几何形态来暂时性地改变角膜屈光 度,用于提高裸眼视力的一种非手术方法。仅需在晚上睡觉时配戴 8-10 小时, 通过睡眠时眼睑的压迫来达到塑形效果,达到矫正近视的作用。

角膜塑形镜亦可用于延缓近视发展。佩戴角膜塑形镜可改变角膜屈光力,在视网 膜上形成近视化周边离焦,中心像点落在视网膜上,边缘像点落在视网膜上或视 网膜前消除远视性周边离焦,不会引起额外调节反射和眼轴伸长,达到控制近视 发展效果。

角膜塑形镜控制青少年近视进展效果较好。国家卫健委 2018 年发布的《近视防 治指南》指出,长期配戴角膜塑形镜可延缓青少年眼轴长度进展约 0.19mm/年; 《近视管理白皮书(2019)》指出角膜塑形镜可有效减缓近视眼眼轴增长,减 缓量约为 0.15mm/年,近视控制效力中等(0.25~0.50D/年),延缓 35%~60% 近视进展,角膜塑形镜在青少年近视进展上的效果获得专家认可。 市场消费量快速增加,渗透率较低。根据中国医疗器械行业数据,我国角膜塑形 镜行业消费量由2011年14.9万副增长至2015年64.3万副,2011-2015年CAGR 超 40%。根据 Contact Lens and Anterior Eye 和梦戴维官网披露各地区角膜塑 形镜渗透率估算发现,2020 年中国大陆角膜塑形镜渗透率(1.26%)低于中国香港的 9.70%、中国台湾的 5.40%以及美国的 3.50%。根据爱博医疗预测,到 2025 年我国角膜塑形镜渗透率将达到 3.15%。

角膜塑形镜市场集中度较高,未来行业竞争者逐步增多。角膜塑形镜属于第 III 类医疗器械产品,具有较高医疗风险,产品获批上市难度较大。目前国内市场共 有 10 家角膜塑形镜生产厂家获得 CFDA 认证,大陆以外厂家 7 家,大陆厂家 3 家(欧普康视、爱博医疗、天津视达佳)。按照 2018 年角膜塑形镜销量口径, 国内角膜塑形镜市场 CR5 超过 80%,竞争格局较为集中。欧普康视作为国内角 膜塑形镜龙头企业,市场占有率超过 24%,居国内第一。随着国内角膜塑形镜 加快试验和审批,预计到 2026 年行业内至少有 5 款同类产品新加入到市场参与 竞争。 材料与设计变革决定 OK 镜发展方向,技术有望进一步创新。角膜塑形镜目前已 发展到第四代采用高透氧系数材料,在镜片的稳定性及舒适度上较前三代均有提 升。角膜需要氧气保持透明,缺氧会导致眼睛发红、干眼、角膜水肿、角膜溃疡 等眼部疾病,因此未来 OK 镜材料的透氧系数仍是重点发展方向,同时材料生物 力学性能、表面亲水特性对舒适性、塑形有效性都是未来材料发展的方向;在设计方面,未来在适应范围的拓展方面(中高度近视适应症、近视延缓适应症扩展 等)都有较大创新空间。

2.2.3、离焦镜:新技术迭代催生更广阔市场

离焦技术广泛应用于近视防控镜片实现控制青少年近视防控目的。近视防控镜片 发展较快,在技术路径实现了从调节理论向离焦理论的变化。离焦镜通过在视网 膜前的光信号达到延缓眼轴增长的目的。目前大多数的近视防控镜片采用的技术 是渐进多焦点、周边离焦和多点近视离焦等,周边离焦是较为主流的技术路径, 三种离焦技术都是通过抑制眼轴伸长从而实现达到控制近视目的。

离焦近视防控镜片在延缓眼轴伸长控制近视发展上有良好效果。多项研究表明离 焦镜在近视防控上有较好效果,根据一项在香港理工大学开展的研究,结果表明 佩戴近视离焦镜相比普通框架眼镜的青少年其近视进展约慢 52%,眼轴伸长约 少 62%,近视离焦镜和普通框架镜两组儿童完全没有近视发展的比例分别为 21.5%和 7.4%,近视离焦镜相比普通框架镜在控制儿童青少年近视发展上效果 较好。

离焦镜品牌较为丰富,国产品牌已进入离焦镜市场。国内市场目前主要有蔡司成 长乐、豪雅新乐学、依视路星趣控、明月轻松控等品牌,各大品牌在儿童青少年 近视控制上具有良好效果。国产品牌明月轻松控于 2021 年上市,价格具备一定 优势,防控效果备受期待。

2.3、 青少年防控市场潜力巨大,相关药械有望掘金蓝海 大市场

OK 镜普及度较高,近视防控眼镜具有市场潜力。近视防控三大主流技术中,角 膜镜(OK 镜)普及度和近视防控眼镜(离焦镜)普及率较高,低浓度阿托品由 于此前仅作为院内制剂使用,普及率相对较低。由于在控制度数方面,OK 镜效 果优于离焦镜,如果符合筛选条件,医院一般会推荐 OK 镜。但 OK 镜的使用存 在着需要保证充足的睡眠时间、清洁养护过程繁琐、需要定时到医院复查以及价 格昂贵等问题,离焦镜有望在一定程度上取代 OK 镜的市场。此外,由于不具开 展 OK 镜业务的资质,普通眼镜店在涉及到青少年近视防控会推销离焦镜,且离 焦镜片验配简单,更容易在基层门店触达消费者,同时具有舒适度高、护理简单 等特点,具有市场潜力。

近视防控教育不断增强,产品渗透率提高,市场空间逐步扩大。随着近视防控教 育不断加强,家长对近视防控手段认知有望提高,利于近视防控产品市场渗透。 根据我们预测,低浓度阿托品、角膜塑形镜、离焦镜渗透率有望逐步提高,假设 2030 年三种防控手段市场渗透率分别达到 4.78%、7.84%、13.87%,2030 年 对应市场空间分别为 94.5 亿元、775.6 亿元、228.7 亿元,近视防控市场规模快 速增长,空间广阔可期。

关键假设如下:

1)儿童青少年数量:根据 2000-2021 年新出生人口数量,不考虑青少年死亡数 量,假设所有适龄青少年均接受九年义务教育,高中生入学率保持 85%,计算 可得 2021-2030 年小学生、初中生、高中生人数。

2)各阶段学生近视率:2022 年全国多地疫情散发,多地学生于家中进行网课学 习,预计学生近视率有所回升;假设 2030 年能达到《综合防控儿童青少年近视 实施方案》设定的近视率控制目标,并且小学生近视率能在此基础上得到进一步 降低,即小学生、初中生、高中生近视率分别降低到 35%、60%、70%。

3)低浓度阿托品:2021 年低浓度阿托品渗透率为 0.1%,年治疗费用约 3600 元,预计 2023~2024 年国内首个低浓度阿托品正式获批上市,预计渗透率可快 速提升;2024-2026 年前后多个低浓度阿托品有望获批上市,预计年治疗费用有 所降低;此外,低浓度阿托品可以和角膜塑形镜或离焦镜联用,近视防控效果更 佳,假设到 2030 年渗透率达 4.78%,价格为 2400 元/年。

4)角膜塑形镜:2021 年角膜塑形镜渗透率约 1.52%,平均销售价格为 12000 元/副(包括年护理液费用),暂不考虑一年内配镜 2 副及以上,角膜塑形镜近 视防控效果良好,市场认为效果优于离焦镜,故假设渗透率的每年增幅为 20%, 最终 2030 年渗透率提升至 7.84%。

5)离焦镜:2021 年离焦镜渗透率约 5%,平均销售价格为 2000 元/副,随着离 焦镜逐步获得市场认可,消费量稳步提升,暂不考虑一年内配镜 2 副及以上,假 设渗透率每年的增幅为 12%,最终 2030 年渗透率提升至 13.87%。(报告来源:未来智库)

3、 屈光手术术式不断升级,有望催生千亿大市场

屈光手术可有效恢复视力,满足患者摘镜需求。屈光不正是指当眼调节放松状态 时,外界的平行光线经眼的屈光系统后不能在视网膜黄斑中心凹聚焦,从而不能 清晰成像的屈光状态,包括近视、远视、散光和老花眼,其中近视问题最为普遍。 屈光不正可选择光学矫正、药物治疗及接受屈光手术进行矫正,前两者多用于眼 球发育尚未完全的青少年,发挥一定的防控及延缓作用,只有通过屈光手术才能 有效恢复视力,实现成人“摘镜”。

我国近视患者数量庞大,屈光手术市场存在巨大潜力。根据国家卫生健康委数据, 2020 年我国近视人口为 6.6 亿人,全国人口近视发生率为 47.1%,儿童青少年 总体近视率为 52.7%。我国近视人口基数庞大,儿童及青少年近视率居高不下 且呈现发病年龄早、进程快、程度深的趋势,近视已经成为国民健康重要问题。 在近视矫正领域,屈光手术行业可大有作为。国内屈光手术市场渗透率较低,整 体仍有很大提升空间。和发达国家相比,我国屈光手术渗透率仍处于较低水平。 根据 Market Scope 发布的《2021 Refractive Surgery Market Report》,2021 年,我国每千人近视手术量仅为 0.7 人,仅为美国的四分之一,远低于韩国、加 拿大、欧洲等国,我国屈光手术渗透率仍有较高上升空间。另外,我们也看到国 内近视手术增速较快,屈光手术市场规模预计快速扩张。根据全国龙头爱尔眼科 数据,2018-2021 年在中国境内的爱尔眼科医院接受近视手术的有效眼数分别为 25/34/43/53 万眼,2021 年较 2018 年实现翻倍以上增长。

学生是屈光手术的构成主体,对新技术接受度更高,超半数手术摘镜者为中度近 视。由于学习压力大、过度用眼、户外活动少等因素,学生成为中国近视人群中 最庞大的群体,也是近视手术的主体患者。根据中南大学爱尔眼科学院、爱尔眼 科研究所联合相关平台发布的《国人近视手术白皮书(2018-2020)》统计,学 生群体在近视手术人群中占比最大,为 42.1%。同时,学生也是各种术式的主 要接受人群,说明年轻化群体对新技术的接受度较高。目前屈光手术仍以近视手 术为主,近视按程度可分类:250~300 度为低度近视,325~600 度为中度近视、 625~1000 度为高度近视,而 1000 度以上的则为重度近视。在中国近视手术患 者中,中度近视患者占比过半,占比最高约 51%;其次为高度近视患者,占比 近 30%;而超高度近视患者,占比近 7%。

屈光手术趋向个性化、微创化,为患者带来更多选择。随着屈光矫正手术新技术 的不断融入,近年来手术技术和设备得到了飞速发展,手术矫正的目标也发生了 很大变化。早期的屈光矫正手术主要是追求术后的矫正效果,可概括为“四性”, 即安全性、有效性、稳定性和可预测性,而现阶段的屈光矫正手术正朝着“四化” 的方向发展,即微创化、个性化、多元化和智能化。 微创化,即术眼受到的损伤最小及手术效果最佳,角膜屈光矫正手术经过历代升 级,对角膜损伤已十分轻微,术后干眼风险也明显降低,安全性和稳定性均大幅 提升;个性化指针对患者光学特性及形态特征设计个性化手术,以追求更好的矫 正效果及视觉质量,如波前像差引导或角膜地形图引导的个性化手术,近年来还 出现了根据角膜厚度、前房深度、瞳孔大小、Kappa 角度等解剖参数差异设计 的个性化定制手术方案;多元化指在屈光手术的设计和研究上更加追求屈光手术 与视觉科学、生物力学等不同学科深度的交叉融合,以更好地揭示手术机制并有 效控制并发症;目前,屈光手术的智能化发展方向包括术前筛查、术中设计及术 后处理,有望实现 AI 辅助的屈光临床诊疗,如在眼内屈光手术中借助 AI 模型更 加精准地计算 IOL 屈光度和量化位置等,可提升屈光不正的诊疗效率和准确率。

3.1、 角膜与眼内屈光技术不断迭代,“四化”升级带动 行业增长

屈光手术按部位可分为角膜屈光手术和眼内屈光手术两大类。角膜屈光手术即通 过重塑角膜的形状或改变角膜的屈光性达到矫正眼屈光状态的手术,主要包括: 全飞秒激光小切口基质透镜取出术(SMILE,简称:全飞秒)、飞秒激光联合准 分子激光手术(FS-LASIK,简称:半飞秒)和经上皮准分子激光角膜切削术 (T-PRK,简称:全激光准分子)。 眼内屈光手术目前以晶体眼后房型人工晶体植入术(ICL)为主。由于其独特的 可逆性及可矫正高/超高度近视的特殊优势,逐渐成为近视患者成功摘镜的新选 择。但由于临床实施成本过高,目前角膜屈光手术仍占据国内主流。

3.1.1、角膜屈光:技术迭代升级带动量价齐升

1)全激光准分子 T-PRK 为角膜屈光手术代表术式。T-PRK 作为角膜表层屈光手 术的代表术式,是“一步完成的非接触性手术”。 T-PRK 或 TransPRK,即经 上皮准分子激光角膜切削术,是英文 trans-epithelial photorefractive keratectomy 的缩写。T-PRK 属于准分子激光表层切削术,直接经角膜上皮进行治疗,在非接触患者眼球的状态下一步完成对屈光不正的精准矫正。原理为采 用准分子激光同时去除角膜上皮、前弹力层和前部角膜基质层,改变角膜形态, 完成对角膜曲率的改变,使外界物体在视网膜上清晰成像,达到屈光矫正的目的。

2)半飞秒是飞秒激光辅助的准分子激光原位角膜磨镶术的简称,英文为 femtosecond assisted-LASIK,缩写为 FS-LASIK。将角膜浅层和基质床分隔形 成瓣膜后,再应用准分子激光在角膜基质床上进行切削完成去屈光性切削,即 FS-LASIK 手术。其基本原理为:飞秒激光可以聚焦在角膜特定的深度,在角膜 基质层进行光照射后产生连续的气泡,气泡相互融合形成分离界面进而达到切割 角膜的目的。FS-LASIK 是对传统 LASIK 的改进,提升了手术的精确性和安全性。 传统的 LASIK 手术多使用机械性微型角膜刀制作角膜瓣,FS-LASIK 手术则使用 飞秒激光完成操作,使角膜瓣的制作更加精确、安全,避免了以往纽扣瓣、游离 瓣等机械刀制瓣的并发症。此外,FS-LASIK 能够矫正高的近视,对角膜曲率、 直径及厚度的要求也有所降低。

3)SMILE 全飞秒即指飞秒激光小切口角膜基质透镜取出术(small incision lenticule extraction,SMILE),手术原理为:由飞秒激光在角膜基质的层间, 分别进行两次不同深度的激光扫描,将要切削的一部分角膜基质完整塑形,再通 过一个 2mm 的微小切口取出透镜,达到矫正近视的效果。

2011 年中国开展了第 1 例 SMILE 手术。根据中南大学爱尔眼科学院、爱尔眼 科研究所发布的《2022 中、欧国际近视手术白皮书》统计,2018-2020 年,最 受中、低度近视患者欢迎的术式为 FS-LASIK 手术,占比分别为 56.2%、51.9%, 略高于 SMILE 手术;而 2021 年,两者的地位已发生转变,SMILE 手术赶超 FS-LASIK 并跃居为中度近视患者的首要选择。

3.1.2、眼内屈光:高度近视仍有广阔需求

ICL 手术为眼内屈光手术的代表术式,主要用于治疗高度近视。ICL 手术即后房 型有晶体眼人工晶体植入术,是在有晶体眼的晶状体前表面和虹膜后表面之间植 入带有一定屈光度数的人工晶体,其度数与屈光不正患者的屈光度相近,从而能 够使无穷远的平行光线在视网膜上形成清晰的焦点,矫正其屈光不正。

ICL 人工晶体是屈光性内眼手术的专用材料,具有可逆性,ICL 手术对高度近视 有良好治疗效果。ICL 全称为 Implantable Contact lens,即可植入式接触镜, 也称为可植入式隐形眼镜。ICL 晶体是一种胶原多聚物,具有良好的生物相容性, 可通过微创手术植入眼球屈光系统中。与激光手术相比,ICL 晶体植入术具有可 逆性,后期 ICL 晶体可取出。高度近视患者受中央角膜厚度的限制,角膜屈光手 术的角膜切削量不能完全矫正近视度数,而 ICL 手术在保证角膜完整性的基础 上,保留了原有的透明晶状体,成了高度近视患者最佳的屈光手术方式选择。 中国是 STAAR 公司 ICL 晶体销售的最大市场。1991 年,全球首款 ICL 晶体由美 国 STAAR 公司研制问世,1993 年首次植入患者眼内,1997 年开始在欧洲地区 销售,2005 年通过美国 FDA 认证,2006 年通过中国 CFDA 认证,目前已经在 全球近 80 个国家销售。2020 年,STAAR 公司中国区收入 71.69 百万美元,比 2015 年的 12.57 百万美元增加 470.33%。2020 年,STAAR 公司 ICL 晶体净销 售额为1.414 亿美元,在总销售额中占比86.51%,年销售额比2019 财年的 1.293 亿美元增长 9%。在 STAAR 公司 ICL 晶体销售市场中,中国是最大市场,占比达到 46%,日本其次。在我国,STAAR 公司生产的 ICL 晶体产品由上海兰生负 责销售,爱尔眼科等眼科医疗机构是应用端。

ICL 晶体市场呈现 STAAR 公司垄断、多家公司发展的局面。现阶段,全球 ICL 晶体市场被美国 STAAR 公司所垄断,目前已有六代产品。根据新思界产业研究 中心发布的《2022-2026 年 ICL 晶体行业深度市场调研及投资策略建议报告》 显示,除 STAAR 公司外,我国 ICL 晶体供应商还有昊海生科,其控股公司爱晶 伦生产的依镜牌 ICL 晶体,于 2009 年获得 CFDA 认证进入市场,第二代产品性 能接近 STAAR 公司第五代产品。除此之外,我国有爱博医疗、国外有蔡司等企 业拥有在研 ICL 晶体产品,爱博医疗的产品处于临床试验阶段。短期来看,STAAR 公司在全球 ICL 晶体市场中的垄断地位难以动摇,但随着进入企业增多,其份额 占比有下降的可能性。 我国 ICL 手术量逐年增加,发展趋势良好。根据《2022 中、欧国际近视手术白 皮书》统计数据,2021 年高度近视患者选择 ICL 手术占比达 23.3%,该比例在 2018-2020 年尚为零;超高度近视患者者选择 ICL 手术占比由 2018-2020 年的 49.7%增长至 2021 年的 93.6%。此外,中低度近视患者行 ICL 手术数量也呈逐 渐增加趋势,由 2018 年的 1981 例增加至 2021 年 7820 例,实现约 4 倍增长。 中低度近视患者选择 ICL 手术占比由 2018 年的 1.5%增至 2021 年的 2.9%。

3.1.3、剑指千亿,屈光手术渗透率有望显著提升

全飞秒普及性最高,ICL 具发展潜力。经过 30 多年的发展历程,中国角膜屈光 手术技术水平已与国际齐平,并向个性化、智能化方向转变。中国近视人群基数 大、增长快,未来仍有较大发展空间。在目前 4 种主流术式中,半飞秒仍为国人 近视手术的主要选择,但主流发展趋势已逐步转向全飞秒手术。表层手术市场占 有率较小,但仍有其临床价值。而与激光手术相比,ICL 晶体植入术由于其独一 无二的可逆性及适合高/超高度近视患者等特点,未来发展潜力巨大。

近视手术认知度不断提高,屈光手术渗透率有望提升,市场空间稳步扩大。我国 近视患者存量大,屈光手术行业技术、设备持续变革,驱动近视患者对屈光手术 的认知增强,利于屈光手术市场渗透。据我们预测,屈光手术渗透率至少有 3 倍提升空间,假设 2030 年屈光手术市场渗透率达到我国每千人手术量为 3.0 人, 根据全飞秒 SMILE、半飞秒 FS-LASIK、全激光准分子 T-PRK 和 ICL 分别占据 37.4%、42.8%、3.4%、16.4%,2030 年该四种主流术式对应市场空间分别可 达 408.04 亿元、350.88 亿元、18.50 亿元、267.64 亿元,屈光手术市场规模增 长迅速,整体有望于 2030 年达到 1045 亿元,上升空间广阔。

关键假设如下:

1)中国总人数:根据育娲人口研究预测服务,考虑未来生育率下滑等因素,可 计算得中国 2021 年人口为 14.12 亿,2030 年为 13.95 亿。

2)屈光手术渗透率:Market Scope 发布的《2021 Refractive Surgery Market Report》显示,2021 年我国每千人近视手术量为 0.7 人(2020 年为 0.5 人), 我们假设屈光手术渗透率有望于 2030 年接近发达国家水平达到每千人手术量 3.0 人。

3)各术式所占比例:据爱尔眼科发布的《国人近视手术白皮书(2018-2020)》, 2018-2020 年 3 年间,SMILE、LASIK、表层手术、ICL 占屈光手术比例分别为 31.99%、51.87%、5.19%、10.95%。由于市面现有 LASIK 几乎已全部升级至 FS-LASIK,而表层手术也以 T-PRK 为主,因此 SMILE、FS-LASIK、T-PRK、ICL 占屈光手术比例分别约算为 31.99%、51.87%、5.19%、10.95%。此外,综合 考虑到四大术式优缺点,我们预计 SMILE 术式占比逐步提升、FS-LASIK 和 T-PRK 术式逐步降低,ICL 占比逐步提升,预计到 2030 年四种术式占比分别逐步变化 至 37.39%、42.87%、3.39%、16.35%。

4)各术式客单价:根据各大公立、私营眼科医院价格,SMILE、FS-LASIK、T-PRK、 ICL 平均客单价分别为 2.00、1.50、1.00、3.00 万元;未来技术、消费双升级驱 动下,假设每年客单价提升幅度为 3%。

4、 投资分析

随着用眼健康意识提升、人均可支配收入提升、眼科医疗服务不断进行技术迭代 创新,眼科医疗需求有望维持持续高景气度。我们认为在国内散发疫情逐步受控 之后,眼视光产业医疗需求有望逐步恢复。其中近视防控人口基数大,近视防控 需求有望受益于技术创新和消费升级。(报告来源:未来智库)

5、重点公司分析

5.1、 爱尔眼科:高质布局推动长久发展,高管增持彰显 信心

屈光视光高速发展,带动利润率水平提升:2021 年公司门诊量 1019.61 万人次, 同比增长 35.07%;手术量 81.73 万例,同比增长 17.64%。作为公司的核心业 务,屈光和视光业务持续高速发展。2021 年屈光业务营收达 55.20 亿元,同比 增长 26.92%,毛利率 58.95%,较 2020 年上升 0.83pct。2021 年公司视光业 务营收 33.78 亿元,同比增长 37.68%,毛利率为 58.04%,相较 2020 年提升 1.11pct。高毛利的屈光与视光业务的快速增长,也带动了公司的盈利水平,2021 年公司毛利率 51.92%,相较 2020 年提升 0.89pct。除屈光与视光业务之外, 眼前段项目实现收入 14.56 亿元同比增长 21.29%,毛利率为 47.95%,较 2020 年提升 2.85pct,眼后段项目实现收入 9.95 亿元,同比增长 21.69%,毛利率 34.52%,较 2020 年下降 0.88pct。其他项目获营收 14.33 亿元,同比增长 28.14%,主要因干眼症、老花等新项目的快速发展。

公司持续“分级连锁”发展模式,强化国内龙头优势:公司继续提升全国医疗网 络的广度、深度、密度以及高度,已在湖南、湖北、四川、辽宁、广东等公司重 点布局省份逐步实现以省会城市一城多院、眼视光门诊部以及爱眼 e 站的横向同 城分级诊疗网络建设。截至 2021 年底,公司体内+集团内部共有医院加门诊部 超过 600 家,其中公司体内在境内共有医院 174 家,门诊部 118 家,稳居国内 行业龙头位置。随着公司体内旗舰老院的稳定增长,次新院的业绩爬坡,集团内 部孵化的优质医院不断整合,公司可持续稳步增长,稳定国内龙头地位。

政策支持未变,民营眼科未来仍可期:国家对眼科行业和社会办医的支持与重视 未变,如今年 1 月颁布的“十四五”全国眼健康规划(2021-2025 年)以及“医 疗机构设置规划指导原则(2021-2025 年)”等,与之前发布的相关政策文件保 持了一贯性。随着居民眼健康意识逐步加强,医疗消费稳步升级,国家近视防控 战略、防盲治盲等政策的推进实施,公司品牌影响力持续增强,经营规模和人才 队伍不断扩大;同时随着国内疫情整体得到有效控制,公司各项业务快速恢复, 共同促进了业绩的增长。

5.2、 欧普康视:终端建设与新品研发并进,OK 镜龙头 稳步发展

角膜塑形镜持续高增长,22Q1 业绩超预期。2021 年公司角膜接触镜营收 6.87 亿元,同比增长 26.87%,其中角膜塑形镜营收 6.70 亿元,同比增长 28.45%, 日戴维系列营收 0.17 亿元,同比下降 13.96%。护理产品营收 2.28 亿元同比增 长 47.49%,主要因终端渠道的铺设所致。普通框架镜及其他营收 1.96 亿元同 比增长 84.44%,主要因批发业务并入。医疗服务营收 1.77 亿元,同比增加 180.78%,高增速来自于终端视光等机构渠道的搭建。22 年一季度公司归母净 利润同比增长 7.24%,扣非归母净利润同比增长 28.66%。扣非前与扣非后归母 净利润差异主要因公司投资盈亏产生的影响。

渠道建设加速,自有视光终端持续扩张。2021 年公司通过自建与入股的方式, 新增视光终端 110 家,截止 2021 年底,公司共有控股加参股视光终端 350 多家, 已有合作的视光终端总数超过 1400 家。在自有视光终端渠道的建设上公司持续 投入, 2022 年有望持续加速视光终端建设,为公司长远发展打下基础。得益于 自有终端的扩张,公司医疗服务和护理类产品均获得显著增长。

新品研发顺利,期待多产品齐头并进。硬镜研发方面,公司自研镜片材料已经完 成研发并送审,处于药监局全性能检验阶段,22 年有望投入市场。角膜塑形镜 新品方面,公司新一代超高透氧角膜塑形镜临床试验已完成大部分样本入组。巩 膜镜注册检验进展顺利,即将进入临床阶段。阿托品滴眼液,硬镜润滑液等新品 研发进展均顺利。第二代智能超声镜片清洗仪已投放市场。公司有望在未来进一 步丰富产品矩阵,在自有视光终端加持下持续快速发展。

5.3、 兴齐眼药:眼科药物领域龙头,近视与干眼症重磅 产品有望驱动增长

眼科药物龙头企业,营收快速增长。公司是国内眼科药物领域龙头,成立于 1997 年,主要从事眼科药物研发、生产、销售的专业企业。 公司主要产品是眼科处 方药物,已上市产品适应症范围涵盖干眼症、角膜缺损、抗感染及散瞳等。公司 营业收入主要来自眼科药品,以凝胶剂/眼膏剂和滴眼剂为主,近年来收入实现 快速增长,2021 年收入达 10.28 亿元(YOY+49.26%),归母净利润达 1.95 亿元 (YOY+121.3%),其中 17-21 年收入和归母净利润的 CAGR 分别为 23.3%和 37.6%。由于研发投入及销售费用大幅增加,2017 年及 2018 年公司盈利水平出 现下滑,2019 年后随着院内重磅制剂销售增长,盈利水平重回高位。

0.01%阿托品滴眼液和 0.05%环孢素滴眼液,开辟近视和干眼症领域大市场。公 司的 0.01%硫酸阿托品滴眼液能够有效控制近视屈光度和眼轴增长程度,是延 缓近视进展的重要手段,2019 年作为院内制剂批准,获得批准后,公司通过互 联网医院渠道销售该产品,分别在 2020 年和 2021 年取得超过 1 亿元和 3 亿元 的销售额。公司目前是国内首家进入Ⅲ期临床;研发进程遥遥领先,竞争格局极 好,有望成为全球首批药物。此外,公司于 2018 年、申请了药物组合物及其医 药用途的发明专利,并在 2019 年 8 月 16 日得到国家知识产权局授权,用于覆 盖 0.001%-0.2%硫酸阿托品滴眼液的配方以及治疗 NITM 的医学用途,医院难 以在 20 年的专利保护期内通过 NITM 适应症申请院内制剂。

眼科领域深入布局,在研管线梯队有序。公司目前已上市及在研产品覆盖大部分 主要眼科疾病,适应症覆盖黄斑水肿、近视、眼干燥症、抗感染、青光眼、抗感 染、白内障等。在青光眼布局有仿制药曲伏前列素滴眼液及贝美前列素滴眼液、 在抗感染领域布局有针对各类细菌性结膜炎及眼部感染的产品、在角膜缺损领域 布局有小牛血去蛋白提取物等不同剂型,此外公司在治疗黄斑水肿的产品处于临 床前阶段。整体来看,公司在眼科领域布局深入且在研管线梯队有序。

5.4、 明月镜片:眼镜镜片生产领军企业,离焦镜片有望 打开第二增长曲线

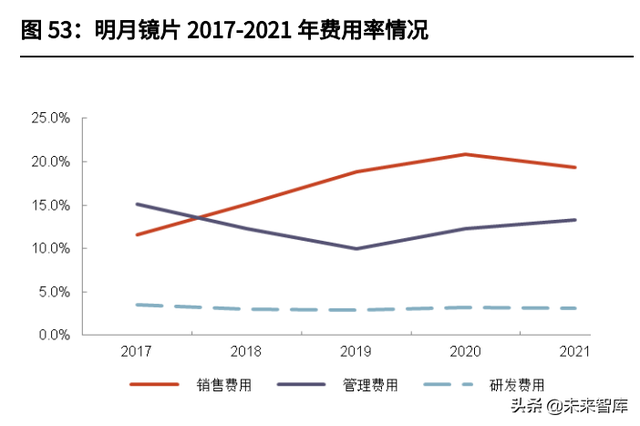

公司为国内领先的综合类眼镜镜片生产商。公司成立于2002年,从事树脂镜片、 成镜、镜片原料等眼视光产品的研发、设计、生产和销售。根据欧睿咨询数据, 公司于2016年-2020年连续五年中国大陆范围内销售领先,深耕线下终端门店, 渠道结构稳定,直接和间接合作的线下终端门店数量达到数万家。销售网络覆盖 广且深,规模优势十分明显。2021年公司营收和归母净利润分别为5.76亿元和 0.82亿元,同比增长6.7%和17.3%。公司产品销售渠道以直销为主,主营业务 中镜片业务贡献主要收入,2021年占78.6%。

青少年近视防控市场前景广阔,“轻松控”及“轻松控 Pro”成为业绩增长重要 驱动力。随着电子产品的广泛应用、近视防控的力度加强等,消费者对于眼镜产 品的需求不断多样化,防蓝光、抗疲劳、近视防控等成了大多数消费者对产品的 诉求,这推动了功能性镜片的快速发展,提高了眼镜产品的附加值,促进了眼镜 行业产业结构的转型升级。其中,近视防控镜片的发展较快,技术路径实现了从 调节理论向离焦理论的变化。相较于角膜镜,近视防控镜片拥有验配方便、舒适 度高、护理简单、价格更便宜等优势,未来有望取得更高市场份额。明月镜片于 2021 年先后推出两款“轻松控”近视防控镜片,较其他品牌同类产品性价比高。 “轻松控”采用周边离焦眼轴控制技术、Nasal Side鼻侧视近区扩大设计和Inner Carving 内雕大视野工艺,更符合中国青少年特点。“轻松控 Pro” 采用多点 近视离焦眼轴控制技术,镜片内部微透镜数量高达 1295 个,具有更强近视防控 性能。

5.5、 STAAR:业绩持续高增长,ICL 市场空间广阔

STAAR Surgical Company 是集设计、开发、制造和销售用于眼部的植入式镜片 和用于将镜片送入眼内的输送系统的用于矫正或屈光手术的镜片的全球领先制 造商。STAAR 业务分布于全球,总部位于美国加利福尼亚州蒙罗维亚,并于瑞 士、日本分别设立欧洲总部和亚太地区总部。公司产品在全球超过 75 个国家销 售,广泛获得医生和患者认可。 公司收入归母净利润快速增长,业绩步入高速成长期。公司 2021 年收入达 14.7 亿元,同比增长 37.8%,2017-2021 年 CAGR 为 25.5%;21 年公司归母净利润 为 1.56 亿元,同比增长 304.9%。20 年受疫情影响增速放缓,后疫情时代公司 业绩迅速恢复,营收及利润保持快速增长,业绩进入高速增长期。

产品覆盖 ICL 和 IOL 两大类,ICL 为公司收入主要来源。公司产品分为 ICL 和 IOL 两大类,ICL 主要包括 EVO Visian ICL, EVO Viva ICL,和 Visian ICL,IOL 主要为 Preloaded IOL。公司 ICL 已在全球销售超过 100 万片,ICL 产品销售收入 2019-2021 年占公司总收入的 86%、87%、92%,为公司主要收入来源。

公司产品全球多地销售,中国成为最大销售市场。公司产品在全球超过 75 个国 家销售,超过 90%收入来自美国境外,其中中国和日本的收入占比均超过 10%, 中国为公司目前最大的销售市场。中国区销售收入保持快速增长,2015-2021 年 CAGR 为 43.0%。

ICL 不断迭代升级,逐步垄断中国市场。STAAR 的 ICL 产品主要历经 5 代发展, 原代(V0)、加袢脚(V1)、增加拱高和标记点(V2),扩大光学区(V3)、 增加拱高和曲率(V4)、免激光周边虹膜切除术/中央打孔促房水循环(V4c)、 改进预装式(V5)等一系列改进。ICL V1-V4 主要是结构上调整,V4c 采用 CentralFLOW 技术有效预防由于虹膜周切孔阻塞引起的术后高眼压,同时可以 提供给晶状体更多的自然房水流通,避免产生白内障,在安全性和使用体验上有 很大改善。2014 年 ICL V4c 在中国市场上市后快速发展,得到市场认可。目前 ICL(V4c)在中国市场独家占有,完全替代前 4 代产品。

5.6、 昊海生科:眼科耗材龙头企业,恢复性增长态势持 续显现

公司是一家专注于研发、生产及销售医用生物材料的高科技生物医药企业,成立 于 2007 年,专注布局中国医用生物材料市场中快速增长的治疗领域,包括眼科、 整形美容与创面护理、骨科、防粘连及止血四大板块。2021 年公司营收和归母 净利润分别为 17.67 亿元和 3.52 亿元,同比增长 32.61%和 53.10%。受新冠疫 情冲击,2020 年公司盈利水平出现下滑,2021 年随国内疫情有效缓解,公司整 体营收回暖,已基本恢复至疫情前业绩水平,重燃强劲发展态势。2021 年公司 销售、管理和研发费用率分别为 34.65%、15.99%和 9.48%,同比分别下降 7.06、 0.08 和 0.01 个百分点。2020 年公司加大营销力度,销售费用率上升,2021 年 各费率已返常规区间。眼科板块贡献公司主要收入,2021 年眼科业务收入为 6.74 亿元,同比增长 19.24%;受人工晶状体集采降价影响,眼科业务毛利率为 60.74%,同比下降 5.23 个百分点。

视、屈光多领域完成布局,眼科业绩将持续放量。除人工晶状体业务,公司在近 视防控及屈光矫正领域也稳步布局,实现眼科领域协同效应最大化。在近视防控 领域,公司利用自主研发的光学设计系统,基于下属子公司 Contamac 全球领 先的高透氧材料,研制的新型角膜塑形镜产品的临床试验已在 2020 年 1 月正式 启动。2021 年 3 月,公司收购亨泰视觉 55%股权,取得高端角膜塑形用硬性透 气接触镜(OK 镜)产品“迈儿康 myOK”、儿童近视管理及控制的光学镜片“贝 视得”在大陆地区的独家经销权。此外,公司预计布局高透氧巩膜镜、周边离焦 软性角膜接触镜等项目研发。在屈光矫正领域,公司于 2020 年 4 月收购杭州爱 晶伦 55%股权,旗下依镜®PRL 产品是一款悬浮型有晶体眼后房屈光晶体,矫正 范围为 1000-3000 度,突破了近视矫正的度数极限,为 1800 度以上超高近视患 者的唯一选择。目前,中国市场仅有两款该类产品获批上市销售,依镜®PRL 为 唯一的国产产品,具有高度稀缺性,市场前景光明。其他眼科领域,公司眼舒康 润眼液产品在 2021 年上半年销量增长迅猛,用于细菌性结膜炎治疗的盐酸莫西 沙星滴眼液也于 2021 年 3 月获得 NMPA 产品注册证。(报告来源:未来智库)

5.7、 何氏眼科:三级眼健康服务模式成熟,战略性全国 布局

辽宁眼科服务龙头,公司营收稳步增长。何氏眼科集团集医教研于一体,采取三 级眼健康医疗服务模式,主要面向眼病患者提供眼科专科诊疗服务和视光服务。 目前基本实现辽宁省内地级市医院全覆盖,在辽宁省内具有较强的品牌影响力和 市场美誉。公司近年营收稳步增长,21 年收入达 962.5 百万元(YoY+14.8%), 归母净利润达 86.4 百万元(YoY-13.8%),其中 2017-21 年收入和归母净利润 CAGR 分别为 19.2%、17.0%,受疫情影响,公司营收有所放缓但仍保持稳步增 长。

眼科专科诊疗服务和视光服务并行。公司坚持预防为主、防治结合,依托先进医 疗技术、人才、设备,为各类眼病患者提供眼科全科诊疗服务,包括白内障、青 光眼、玻璃体视网膜病变等常见致盲性眼病,干眼、中医等特色诊疗服务;同时, 针对屈光不正开展光学矫正、屈光不正手术及视功能训练等眼科专科诊疗服务和 视光服务。公司坚持眼科专科诊疗服务和视光服务并行,满足不同眼科患者诊疗 需求。

三级眼健康模式成熟,优化资源配置。公司建立了完善的三级眼健康医疗服务模 式,基于互联网技术,整合线上、线下资源,使线下服务不断向诊前、诊中、诊 后延伸,构建了以个人眼健康为中心的医疗服务模式。三级眼健康医疗服务模式 有利于公司合理配置医护人员、诊疗设备等资源,发挥公司在医疗技术和经验、 医师培训体系以及品牌、区域复制等方面的竞争优势。

5.8、 爱博医疗:手术与视光并重,力争成为眼科医疗领 域创新型领军企业

专注眼科医疗器械,收入快速增长。公司产品主要覆盖手术和视光两大领域,针 对白内障和屈光不正等致盲和视力障碍为主的眼科疾病。人工晶状体是手术领域 的主要产品,公司是国内首家高端屈光性人工晶状体制造商,2014 年推出国内 第一款可折叠非球面人工晶状体后,目前拥有 20 多个型号晶状体。角膜塑形镜 是视光领域的主要产品,公司于 2019 年获得产品注册证,是大陆第二家取得角 膜塑形镜注册证的企业。公司以研发创新为本,不断拓展产品方向,开发眼科全 系列产品,有望成为国内眼科医疗领域的创新型领军企业。公司近年收入快速增 长,2021 年营收 4.33 亿,同比增长 58.6%,归母净利润 1.7 亿,同比增长 77.4%。

产品品类丰富,覆盖中高端市场。人工晶状体系列产品不断丰富,公司陆续获批 可折叠一件式人工晶体、多个型号人工晶状体等;2019 公司角膜塑形镜获批, 视光类产品开始发力,公司两大类产品覆盖中高端市场。

手术及视光研发并重,在研管线产品丰富。目前公司研发管线进展良好,多项产 品有望处于国际领先水平或与国际一线水平看齐,公司目前在研的多焦点、大景 深人工晶体、有晶体眼人工晶体上市后有望打破进口垄断的局面;角膜塑形镜有 望持续迭代升级,多款 OK 镜配套产品研发利于公司产品增强配套销售优势。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

评论