【新加坡公司注册小知识】在新加坡,与电子商务行业相关的商品及服务税(GST)原则

新加坡 - 今天新加坡福智霖将带您一起了解在新加坡,与电子商务行业相关的商品及服务税(GST)原则并帮助您了解商品和服务税(“ GST”)应在实物商品的电子商务交易中收费和数字服务。

基本概念

实物:标准等级

如果您通过互联网销售货物,并且货物在新加坡当地交付,那么是会涉及到新加坡本地的商品及服务税(GST).

实物:零评级

要使商品卖方的货物供应消费税税率为零,卖方需要证明货物是从新加坡出口。如果货物是由卖方出口或由卖方货运货运代理,只要卖方保存必要的出口文件,卖方可以享受货物零消费税的税率待遇。

** 如果您是新加坡本地GST注册的供应商或供应商,提供电子商务行业中的商品和服务的本地GST注册市场运营商,一定好好看看哦。

电子商务是指在以下情况下进行的业务交易(买卖)以电子方式进行。

通常,交易发生的媒介不会改变交易的应纳税额。因此,相同的商品及服务税规则适用于在新加坡制造的商品或服务的供应,无论是否通过互联网或电子网络(包括电子市场)或通过传统方式。

如果您通过Internet或电子网络提供实物商品,如果将货物本地交付给客户,则供应量会适用到GST。如果您能提供相应的文件证明,您所售卖的实体商品是销售到海外的地点,那么可以享受零税率。

通过互联网提供的服务(包括数字服务)将商品及服务税,除非它符合商品及服务税第21(3)条的零税率标准法案。

最新: 2020年1月1日起,新加坡实施海外供应商注册(OVR)制度

自2020年1月1日起, 新加坡实施海外供应商注册OVR制度后,提供数字服务或电子市场的供应商, 代表海外供应商向新加坡的客户提供数字服务, 海外供应商可能需要在新加坡注册商品及服务税并对其销售收取商品及服务税。

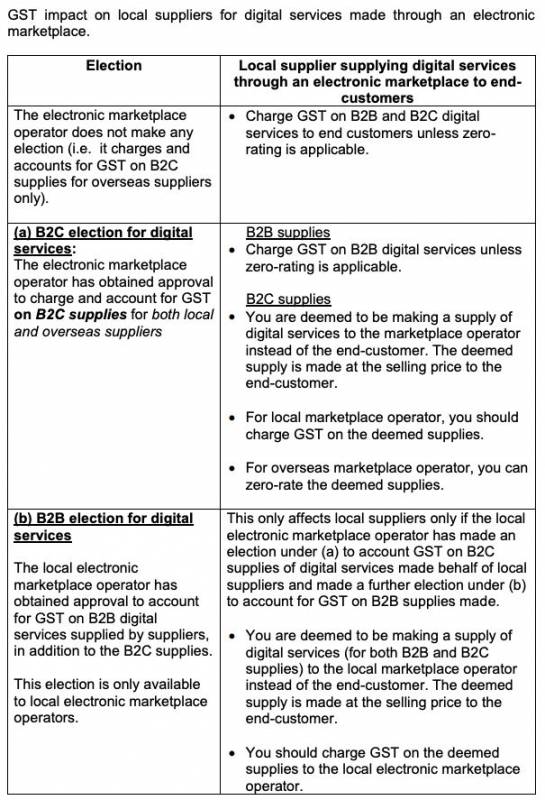

OVR制度可能会影响新加坡本地数字服务提供商。如果您提供通过新加坡本地或海外电子市场提供的数字服务,电子市场运营商可能会选择在您的数字商品中计入GST服务。

如果您是电商平台运营方,当海外服务商通过您的电商平台提供数码服务的时候,您需要知道在什么情况下您的电商平台会被认定为数码服务供应商以及相应的消费税影响。

数字服务的定义

数字服务是指通过互联网或电子网络及其本质决定了其供给自动化,无需人工干预,无需人工干预信息技术的使用。

数字服务包括以下内容:(a)可下载的数字内容(例如,下载移动应用程序,电子书和电影);(b)基于订阅的媒体(如新闻、杂志、电视流媒体节目和音乐,以及在线游戏);(c)软件程序(例如下载软件、驱动程序、网站过滤器和防火墙);(d)电子数据管理(例如网站托管,联机数据仓储、文件共享和云存储服务。(e)通过电子手段提供支持服务,以安排或促进可能不是数字性质的交易(例如。佣金、挂牌费和电子服务费市场)。

电子市场

电子市场被定义为允许供应商的媒介,为客户提供耗材,并通过电子方式进行操作手段。它包括通过网站,互联网门户,网关,分发平台或任何其他类型的电子接口,但不包括付款处理商或互联网服务提供商。

海外人员(供应商/客户/市场)

海外人士是满足以下条件的企业或个人:

第7款规定的条件,并视为属于新加坡境外

对于通过互联网提供的由您或通过您的货运代理在新加坡出口产品,您需要作为出口商保存下列文件

(a)海运或空运出口提单/空运提单/附属出口证明,详细说明

你方货物出口,并以你方出口商的名义出口,出口许可证/附属出口证明,说明你是出口商,还有车号。

(b)向客户开具的销售发票;

(c)客户的采购订单或同等文件;

(d)由你方货运代理背书的装箱单或提货单,或经办人,具体如下:

(i)声明“交付的货物用于出口”;

(ii)公司名称、地址和GST注册号(如适用)

你的货运代理或装卸代理人;以及收货日期;

(e)保险单据(如适用)及装运详情;及

(f)收到客户付款的证据。

对于通过互联网提供的通过邮政或快递公司,您需要维护:

(a)包裹寄送单/快递寄送单/空运单(如果适用)由快递公司背书,并注明您的姓名,出口商/寄件人并说明出口货物的详细情况;

(b)客户的采购订单或同等文件;

(c)向客户开具的销售发票;

(d)保险单据(如适用)及装运详情;及

(e)收到客户付款的证据。

如何界定互联网电商服务平台上,

客户是新加坡本地客户?

评论