税务知识 在新加坡设立公司企业亏损时税务该如何处理

其实很多人都会担心自己在新加坡公司亏损了怎么办?

这种企业亏损时会涉及到亏损弥补以及所得税费的处理,在实务操作中可能会有些难以理解,针对这种问题接下来小编就来为大家解答一下,供大家参阅。

既是在特定的会计年度,新加坡的公司可能有资本津贴/贸易损失/捐赠的税收减免项目,由于公司没有足够的收入或是处于亏损状态,从而无法在当年充分利用。

这时公司可以:

结转未使用的资本津贴、贸易损失和捐赠,以抵消未来会计年度的收入;

将本年度未使用的资本减免和贸易损失结转以抵销上一年度的收入;或者

通过集团减免(Group Relief )将当年未使用的资本减免、贸易损失和捐赠转移给相关公司。

1 未使用税收减免项目(Unutilised Items)

1. 未使用资本津贴 (UCA),此项目针对企业的固定资产(Fixed asset)进行税务减免。

2. 未使用贸易损失 (UTL),此项目针对企业的主营业务收入进行税务减免。

3. 未使用捐款(UD),此项目针对企业的对外捐款进行税务减免。

当公司同时出现以上三种情况时,未使用资本津贴具有优先被使用权;

出现连续两年都有资本津贴的情况,要先使用第一年的进行抵减。

2 结转至此后年份(Carry forward Relief)

结转至过往年份(Carry back Relief)

集团减免(Group Relief)

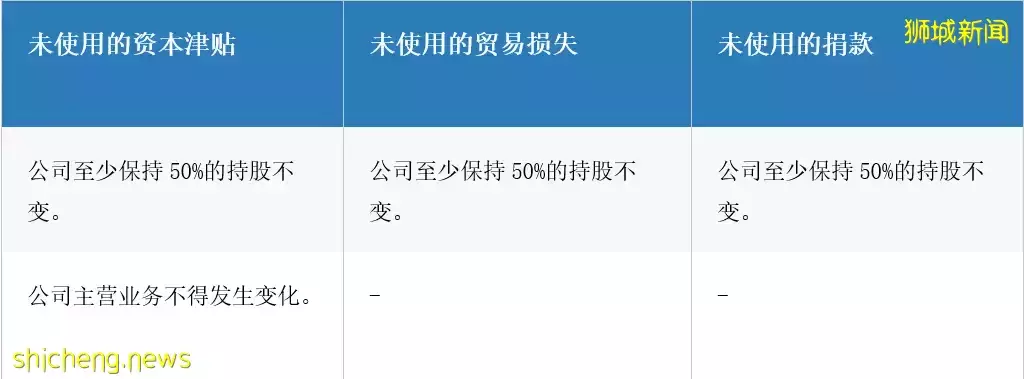

1. 当公司选择结转未使用的项目到此后年份时,可以无限期地结转,但是有两个条件必须满足(见下表);

2. 当公司选择结转至抵消往年的收入时,只能抵消过去一年的收入。

3. 当公司选择集团减免时,可以把两家公司的收入或损失相互转换,但只限定当年的收入或者损失,例如公司A可将当年的亏损或收入转给公司B。

不可先结转至过往年份再进行集团减免。

3 使用税收减免项目的资格条件

其中若有特殊变更股权的原因,可申请豁免持股测试。

4 集团减免(Group Relief)

1. 只能结转当年的未使用项目;

2. 转让损失/利润的公司和接收公司必须:

是在新加坡注册的公司(不是外国公司或个人);

属于同一集团公司,并保持75%的持股门槛;

有相同的财年结束日期;

提交申请。

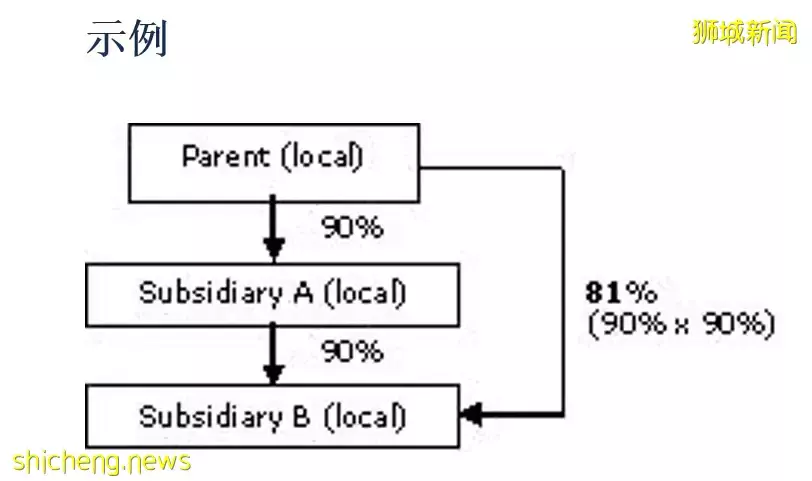

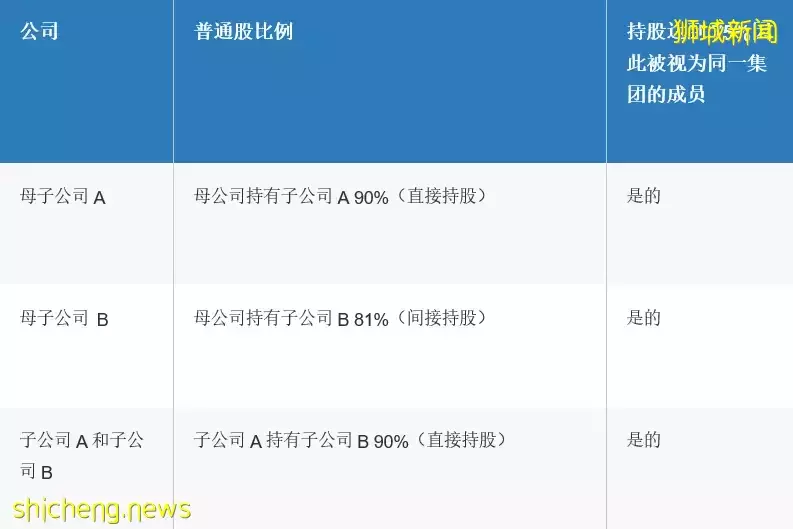

属于同一集团的条件:

一家公司至少 75% 的普通股本由另一家公司直接或间接实益持有;或

两家公司至少 75% 的普通股本由第三家新加坡注册公司直接或间接实益持有。

一家新加坡注册公司(母公司)持有其新加坡注册子公司(子公司 A)90% 的普通股股本。子公司 A 持有其在新加坡注册成立的子公司(子公司 B)90% 的普通股股本。因此,母公司、子公司 A 和子公司 B 都是同一集团的成员。

5 结转至过往年度(Carry back Relief)

公司可以结转会计年度中产生的未使用资本津贴(UCA)和贸易损失(UTL),以减少前一个会计年度的应付税款。

但是未使用捐款(UD)不可抵消往年税款,抵消之后的税款可最多五年。

最大抵消数额为100,000新币。

评论