新加坡房托和地产商业信托报告:S REITs 在 2022 年第一季度的表现优于全球房地产投资信托中心

新交所发布了2022年4月月度“新加坡房托(S-REIT)和地产商业信托分析报告”,总结了新交所REIT板块的关键数据和突出亮点。

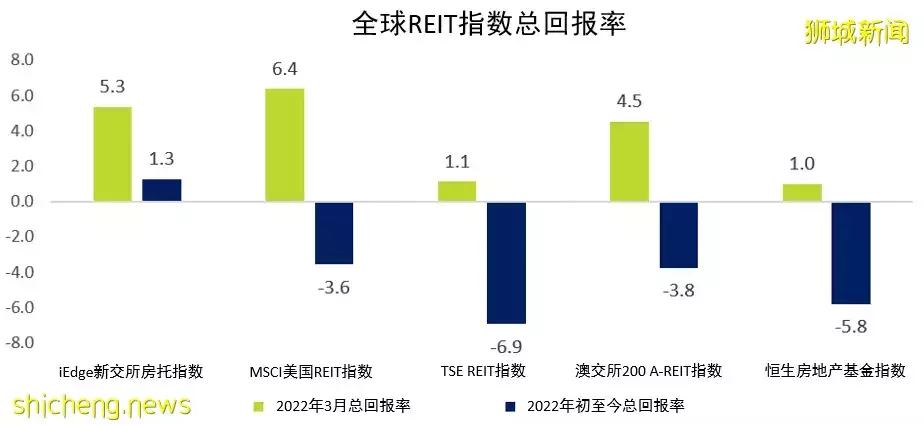

数据截至2022年3月31日(来源:彭博)注:指数总回报率以新币计

2022年3月,S-REIT板块总回报率为5.3%。3月,该板块录得8,210万新元的机构投资者净卖出,以及2.05亿新元的散户投资者净买入。

S-REITs在通胀上升和加息周期的背景下表现出抗压性。iEdge S-REIT指数在2022年第一季度总回报率为+1.3%,超过全球房托中心-4.9%的平均水平。

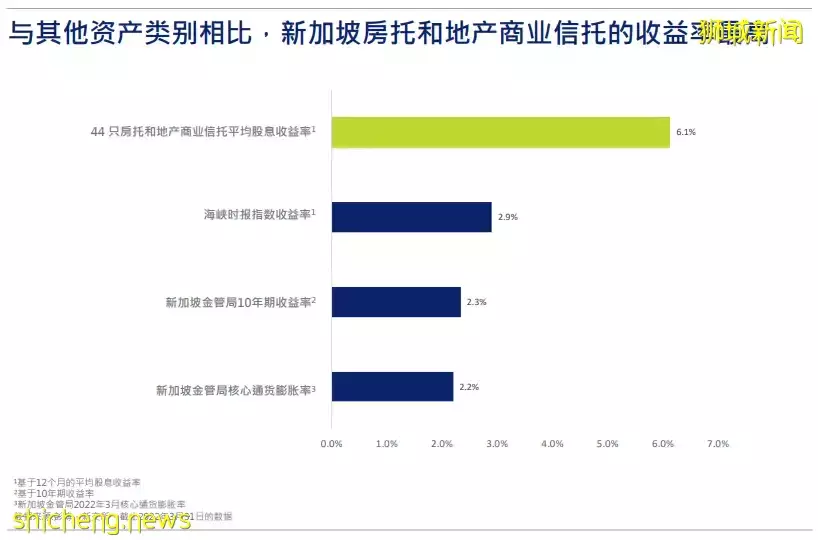

尽管利率上升,S-REITs平均股息收益率为6.3%,仍比新加坡10年期新加坡政府债券收益率高出约400个基点。债务水平仍然受到控制,板块平均负债率约为37.4%,平均75%的借款与固定利率挂钩。

表现最佳5只新加坡房托和地产商业信托2022年第一季度平均总回报率为14.1%,主要来自酒店和写字楼板块。 2022年3月新交所REIT观察亮点 零售、酒店和写字楼S-Reits随防疫政策放宽录得上涨。宣布放宽新冠防疫措施后,在航空、运输、旅游和零售相关个股上涨的带动下,海峡时报指数 (STI) 在周四(3月24日) 交易时段上涨1.1%。于新加坡有大量业务敞口相关的零售、酒店和写字楼资产信托的推动下,iEdge S-Reit指数在交易时段也同样上涨了1%。酒店S-Reits上涨3.5%,零售S-Reits上涨1.5%。更值得注意的是,酒店和零售S-Reits在周四的交投活动激增,成交额分别达到2740万新元和2140万新元。

专注中国的S-Reits在2021年录得强劲增长。在新交所上市有4只纯中国资产的S-Reits和1只地产商业信托,资产涵盖零售商场、物流和工业以及写字楼和商业园区等。这5只信托均录得更强劲的租金收入,并宣布在2021年全年向单位持有人增加派息。全年财报的共同主题是具抗压性的投资组合入驻率、购物客流量和租户销售额的回升。尽管最近新冠疫情反复,其收购也有所贡献。

新加坡房托就利率上升进行对冲。鉴于受到收益率差和借贷成本的影响,利率一直是该板块的一个关键驱动因素,而S-Reits一直在积极管理其利率风险敞口。平均而言,近75%的S-Reits流动负债直接以固定利率计算,或通过浮动对固定的利率掉期进行对冲。目前S-Reits平均资产负债率为37.4%,远低于50%的监管上限。资产负债比率最低的五只S-REITs是砂之船房地产投资信托、纯数据中心房地产投资信托、新加坡报业控股房地产投资信托、全球房地产投资信托和Lendlease 全球商业地产投资信托。

S-Reits持续录得机构投资者净买入。iEdge S-Reit指数在过去5个交易日(至2022年3月3日)的总回报率反弹2.5%,而2月24日由于全球市场涌现大幅波动,该指数也下跌2%。尽管出现下跌,iEdge S-Reit指数在2022年2月24日至3月3日整个期间的总回报率为0.6%,表现优于同期下跌0.7%的富时EPRA Nareit亚洲 (日本除外)指数。在S-Reit的子板块中,涨幅排在前列的是专门 、医疗保健和写字楼Reits,机构投资者一直是S-Reits资金流向的主要驱动因素,合计录得机构净流入3040万新元。

您知道么?

新加坡是亚洲房地产投资信托中心之一,是亚洲(日本除外)最大的房地产投资信托市场。截至目前,共有44只房托和地产商业信托于新交所上市,总市值超过1,160亿新元,约占新加坡总市场市值的13%。

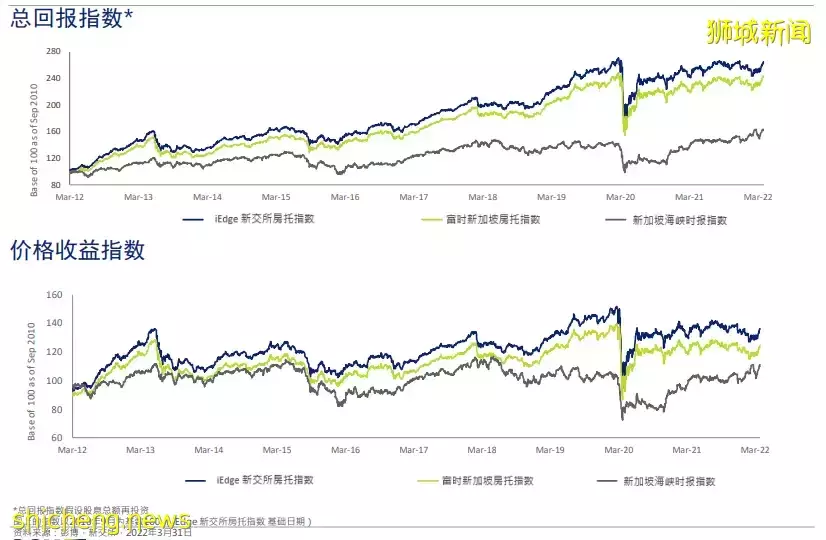

10年总回报率为142.8%,10年的市值年复合增长率为13%,平均股息收益率为6.1%,平均负债率为37%。

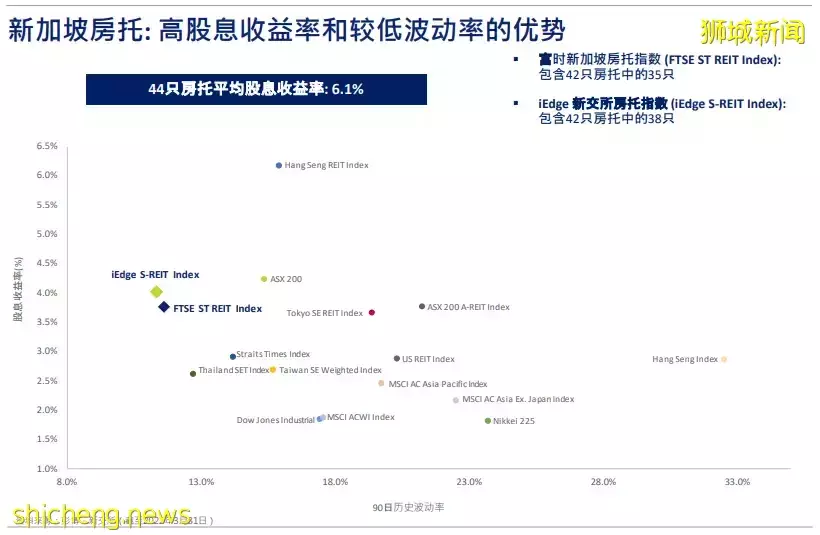

与其他资产类别相比,过去12个月(截至2021年3月31日)新加坡房托和地产商业信托的收益率表现最为强劲。此外,新加坡房托始终保持高股息收益率和较低波动率并存的双重优势。

评论