新加坡即将分两步上调的消费税,到底应该如何理解

在今年的财政预算案中,新加坡政府将上调消费税的计划推迟到明年,计划第一步在2023年1月调高到8%,第二步在2024年1月调高到9%。那么,这项备受关注的举措究竟会给新加坡民众带来那些影响?又是否会增加个人负担?

对于这些问题,新加坡国立大学商学院会计系副教授傅寿明(Simon Poh)认为,虽然上调的消费税可能为政府增加32亿新元的税收收入,但从长远来看,新加坡需要制定一个可持续的税收制度来资助医疗保健等其他领域的开销。

教授简介

Simon Poh | 傅寿明

新加坡国立大学商学院

会计系副教授

教研领域:新加坡及亚太地区税务全方位研究、咨询和培训

扫码查看

英文简历

2月18日,黄循财(Lawrence Wong)首次以财政部长的身份在新加坡国会发表预算案时宣布,新加坡的消费税(Goods and Services Tax,GST)将分两次进行上调——2023年1月第一次上调至8%,于2024年1月再度上调到9%。

黄循财部长表示,通过对“新加坡当前整体形势的慎重思考”,他能够理解民众对此次提税的担忧,尽管新加坡正在遭遇全球通胀、物价上升以及反反复复的新冠疫情,但“增加税收收入依旧刻不容缓”。

消费税(GST)一直是新加坡政府三大收入来源之一。

2021,GST为新加坡的财政收入贡献了约120亿新元。其他两个收入来源是企业所得税(CIT) 和个人所得税(PIT),它们分别贡献了175亿新元和138亿新元。

消费税(GST)或成为

新加坡财政收入最大贡献者

专家预计,消费税上调2个百分点将为新加坡新增32亿新元的税收收入,约占新加坡国内生产总值 (GDP) 的0.7%。

实际上,这可能会令消费税成为新加坡财政收入的最大贡献者。

2023年1月起,新加坡政府将实施新的消费税征收标准。消费税收入必将随之增长,企业对消费者(business-to-consumer,B2C)进口的非数字服务和进口低价商品也将被纳入其中。

虽然政府很可能在2024年将个人所得税最高边际税率提高2个百分点,预计为新加坡新增1.7亿新元税收收入,但这些收入远低于消费税改革后所带来的收入。

随着新加坡人口快速老龄化和持续的低出生率,个人所得税的上调空间将会变小。加之全球化和许多企业的离岸业务发展,流动性强的高收入者可能会被吸引到税率较低的城市,比如香港。

新加坡滨海湾落日景色(资料图片)

人们对经济合作与发展组织(OECD,简称经合组织)提出的“税基侵蚀与利润转移(BEPS2.0)”的讨论声越来越大,这可能意味着新加坡未来的企业所得税收入将会进一步减少。

【译注:BEPS 2.0,指跨国企业利用国际税收规则存在的不足,以及各国税制差异和征管漏洞,最大限度的减少其全球总体的税负,甚至达到双重不征税的效果,造成对各国税基的侵蚀】

根据BEPS,一些跨国企业需要从开展业务之地迁移到消费者所在的区域,由于新加坡的国内市场和活动范围较小,该国的税收收入必将遭到缩减。一些跨国公司还可能“抛弃”新加坡对投资企业提供的优惠税率,转而投向实施15%最低企业税国家的怀抱。

尽管新加坡现在还没有遭受重创,但必须未雨绸缪,吸取其他国家的经验,注意跨国公司的动向。

由此看来,消费税最终或将成为新加坡最大的税收来源,这并非不可想像。

增收消费税早已有迹可循

无论消费税的税收收入最终是否能超过企业所得税和个人所得税,在过去几十年里,税收收入的重心逐渐从所得税转向消费税的趋势是显而易见的。

1986年,当新加坡正从战后第一次经济衰退中复苏时,为了应对经济衰退、振兴国家,当时的经济委员会召开会议提出了一条重要建议:引入消费税,并逐步增加消费税的税收收入。

与高达40%的企业所得税和拥有最高边际税率的个人所得税相比,这将有助于提高新加坡的国际竞争力,吸引更多外来投资。

后来,为了保持经济增长和创造更多就业机会,企业所得税和个人所得税都被大幅削减。

其他国家也进行了类似的税收改革,削减所得税来吸引外来投资和优秀人才,建立了一种更加倾向消费税的税收体系。

例如,爱尔兰1995年的企业税率高达40%,如今已下调至12.5%,增值税(value-added tax,VAT)也从1995年的21%提高到了今天的23%。一般来说,增值税是爱尔兰第二大税收收入来源,仅次于个人所得税。

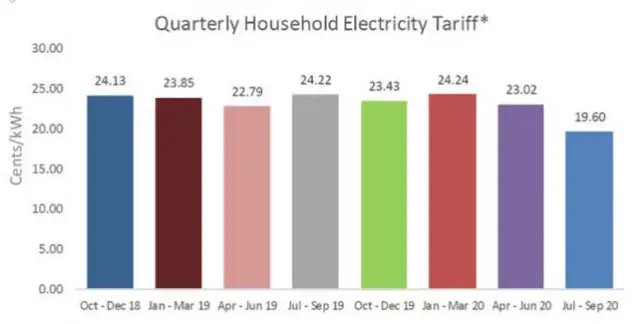

新加坡最初的消费税仅为3%,出于同样的原因,新加坡于2003年将消费税提高至4%,随后又在2004年和2007年将其分别提高到了5%和7%。

消费征税的一个优点是它的税率相对较低,但却能带来更多税收收入。消费也会与经济同步增长,征收消费税不会挫伤人们努力工作和存钱的愿望,也不会要求他们申报纳税或承担资本外逃的风险。

因此,从长期来看,消费税是一项更稳定的收入来源,而所得税一般会直接受到经济状况的影响。

重新制定税收结构是目前财政政策的重点。随着经济发展逐渐成熟,新加坡的经济平均增长率放缓,增加消费税和财产税可以避免出现人们无心工作的状况。

经合组织的研究还表明,如果一个国家的税收结构更偏向稳定的税收项目,可以增加税收体系的韧性,且不容易受到全球化的影响。

除此之外,尽管黄循财部长已明确表示增收碳税不会大幅增加政府的财政收入,但此举也响应了发达国家在气候和健康等领域增收“环境税”的号召。

税收负担将从企业转嫁到个人?

目前,新加坡的税收收入更加注重和依赖消费税,而企业所得税也在进一步缩减,这是否意味着新加坡的税收负担正从企业转移到个人身上?

实际上,人们之所以很容易产生这样的想法,是因为消费税是一种影响大多数人的累退税。

在消费税上调之前,新加坡政府也会提供积极的、有针对性的援助,例如发放永久性消费税代金券,实施惠及更多群众的66.4亿新元的保障计划,从而缓解消费税增长带来的影响,让整体税收体系更加公平、进步。

事实上,新加坡的财政状况实际表明,财政收入的最大贡献者并不是税收,而是净投资回报贡献 (Net Investment Returns Contributions,NIRC)。2021年,NIRC贡献的收入高达203.3亿新元,高于任何税收项目。

因此,新加坡以及政府需要制定一个合理的税收制度来资助公共事业,比如扩大税基,利用所得税、消费税等更多形式的税收,建立一个可持续的税收体系,满足群众长期的公共开支需求。这也许能让我们更公平地看待这个问题。

文章英文版首发于channelnewsasia.com

原文标题为Commentary: Is Singapore’s tax burden shifting toward GST and taxing individuals more than businesses?

作者:傅寿明(Simon Poh),新加坡国立大学商学院会计系副教授

*本文观点不代表新加坡国立大学商学院机构观点

评论