亚欧最大医疗集团IHH与PLife REIT

2007年8月,在印尼背景的先锋医疗产业信托(FIRST REIT)新加坡上市后不到一年,新加坡本土背景、更富盛名的百汇生命产业信托(PLifeREIT)在新加坡上市了。

PLife REIT的发起人和依托是新加坡乃至东南亚都知名的百汇控股。PLife REIT上市之时,百汇控股本身已是一个跨国医疗集团。虽然PLife REIT上市之初底层医疗物业都位于新加坡,但百汇控股的跨国医疗布局,无疑给PLifeREIT带来巨大的想像空间。

而讲述PLifeREIT故事过程中,更精彩、更值得期待的,则超出了PLife REIT和百汇本身,是围绕和依托百汇而诞生的一个横跨亚欧的医疗帝国——IHH Healthcare。以PLife REIT入题,借机全面了解IHH的跨国医疗产业图景和发展历程,应是本文更重要意义所在。

一、螳螂捕蝉:百汇地产转型医疗并跨国扩张

百汇医疗是新加坡、东南亚乃至更广大地区的知名医疗品牌。但很有趣,特别是让国内地产转型医疗的朋友有兴趣的是:百汇控股最早是一家地产公司,最终成功转型医疗!

百汇控股是1975年即在新加坡主板上市的地产公司。在将旗下房产租给一些私人诊所的过程中,百汇控股的经营者对医疗行业产生了浓厚的兴趣。

1987年,百汇控股以4600万新元收购了鹰阁医院。这是百汇控股真正进入医疗产业的标志性事件,鹰阁医院也由此成为百汇旗下知名医院品牌。

新加坡鹰阁医院

收购鹰阁医院后,百汇控股发挥其地产商的投资和运营能力、以及产业想像力,将原来的中等医院鹰阁改造成为一个现代医院。除了表面装修改善之外,还扩大了医院的服务范围,包括医院管理和咨询服务,以此走上了高端私人医疗保健服务提供商的路。

继表面的硬件改造和增加服务范围,百汇控股后续之所以成为“百汇医疗”,更是因为其在制度上进行了产业嫁接、调适和创新,把地产商的商业基因与医疗产业既重资产更重人才的产业特点有机结合起来。一定程度上,可以说:“私人诊所+酒店式管理”是百汇医疗集团的成功基因。私人诊所成功地平衡了医院与医生之间的利益分配,酒店式管理及投资能力有效保证了集团医院扩张的可复制性、提高高端医疗患者的服务体验,并从根本上阐明了大投资商作为产业平台底座的合理性和必要性。

鹰阁医院和百汇由此取得成功。当时全新加坡拥有3000多名医生,而百汇医疗则吸引和拥有1500多名医学专家,且基本上所有在百汇执业医生都曾经在公立医院有10年以上的从业经验,有英美进修经验,甚至许多医生在加入百汇之前已经是该行业亚洲最优秀医生了。鹰阁医院和百汇声名鹊起。《李文正自传》中提到鹰阁医院在东南亚富有盛名,成为印尼富裕阶层海外就医首选,力宝集团切入医疗领域最早也是基于此引入鹰阁医院进行合作。除了李文正和他的力宝集团,下文也可以看到百汇以“鹰阁/Gleneagles”品牌在新加坡以外的其他扩张。

鹰阁医院之后,百汇控股继续扩张,特别是1995年,百汇在新加坡相继收购了伊丽莎白医院、东海岸医院以及基础医疗诊所连锁集团ShentonMedical Group,一举成为东南亚最大私人医疗机构。

上为伊丽莎白医院;下为东海岸医院

新加坡是个岛国,本身是东南亚的国际贸易、航运与金融中心,百汇在新加坡有了医疗产业根基之后,很自然将产业发展视野投向东南亚及更辽阔的国际空间。

新加坡脱胎于马来西亚,与马来西亚有着天然的亲近关系,马来西亚自然成为百汇的产业拓展首选方向。其实,早在1989年,百汇即进入马来西亚槟城(Penang),70%收购控股了当地诊所,并将其重新命名为“鹰阁医疗中心(槟城)”。

而对百汇而言最重要的战略举动,是2005年9月14日,百汇控股以8280万美元收购了马来西亚上市公司班台集团31%股权,成为马来西亚领先的私人医疗保健服务提供商的第一大股东。班台集团当时旗下有7家医院,百汇由此在马来西亚资本市场与医疗市场产生重要影响力。但这只是一个产业大整合的开始和序曲。

吉隆坡班台医院

2006-2007年,百汇与班台进行了一系列重要的重组整合:2006年,百汇以其所持班台集团31%股权作为出资,以40:60比例与马来西亚国资国库公司(Khazanah)设立合资公司;2007年,百汇国库合资公司全面要约收购班台集团,班台集团退市;同在2007年,应该是2006年百汇国库合资与2007年班台私有化的统一安排,百汇签署医院管理协议(HMA),统一管理班台旗下7家医院。

整个交易,看起来是在百汇并没有做重大投资的情况下,私有化并管理控制了班台集团。马来西亚国库公司为何要与百汇之间进行如此大、且利益和资源上向百汇倾斜的重组动作?国库不会做亏本的买卖,班台集团重组背后,其实有更大的交易在筹划,待本文第三部分“黄雀在后”我们再继续介绍。

马来西亚之外,百汇把目光也投向其他东南亚国家,以及中国和印度。截至2007年,百汇的这些跨国动作有:2002年,百汇进入文莱,在当地合作开办“鹰阁”心脏病中心;2003年,印度阿波罗鹰阁医院开业,而在2007年,百汇又签约拟在孟买新建一家医院,计划2012年开业;2005年,百汇以设立合资公司方式进入中国,并于2007年签约收购连锁诊所World Link Group,并在上海开业运营鹰阁医疗手术中心。

上海鹰阁医疗手术中心

医疗服务相对而言是重资产投资,需要较长的投资回收期。百汇虽然是上市公司,虽然有地产商背景,但如此大手笔的跨国扩张,既有并购、也有新建,百汇应该会有自身的资金压力。百汇该如何解决自己的资金困境?

二、PLife REIT:2007年IPO

2007年是百汇医疗产业发展的重要一年。这一年百汇不仅在产业角度上与班台和国库进行资产重组、并在中国和印度扩张,而资本市场上,百汇则作为发起人在新加坡推出了百汇生命产业信托(PLife REIT)。

PLife REIT是适合百汇作为上市公司、地产商及连锁医院集团的创新金融产品。重要意义在于,REITs产品可以帮助百汇把沉重的医疗物业投资盘活,是百汇解决自己资金需求的一个重要手段。

2007年8月,距先锋医疗产业信托(FIRST REIT)新加坡上市不到一年,百汇控股作为发起人的百汇生命产业信托(PLife REIT)在新加坡主板上市。与FIRST REIT所依托的力宝集团和西罗亚医院属于医疗产业新兵不同,百汇医疗和鹰阁医院在新加坡及东南亚已赫赫有名,具备广阔的区域知名度和影响力,PLife REIT上市得到了资本市场追捧。与FIRST REIT折价发行形成对比,PLife REIT溢价发行,发行价为每基金单位1.28新元。PLife REIT IPO时市值约8亿新元,募得现金合计约4.7亿新元(包括公开募集和基石投资),所募现金支付给百汇控股后,对百汇控股建设扩张医院起到支持作用。

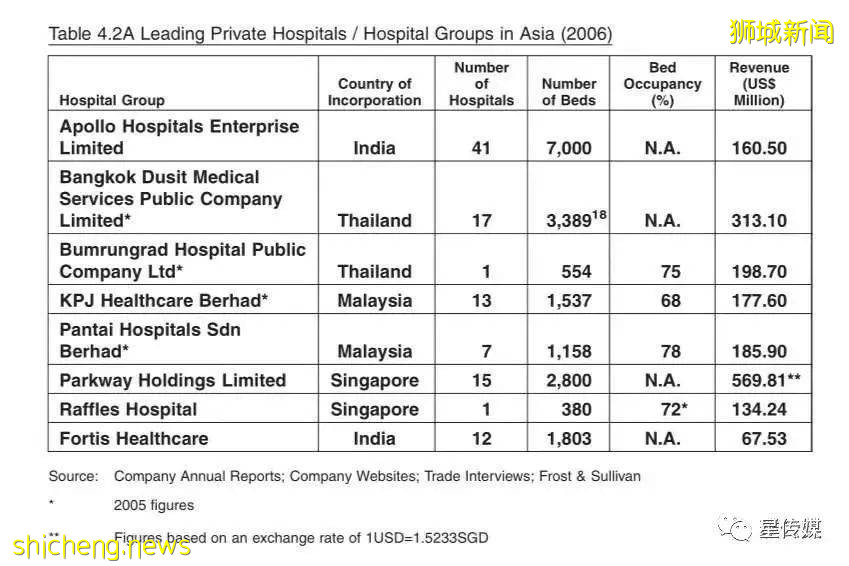

亚洲领先私人医院集团(2006)

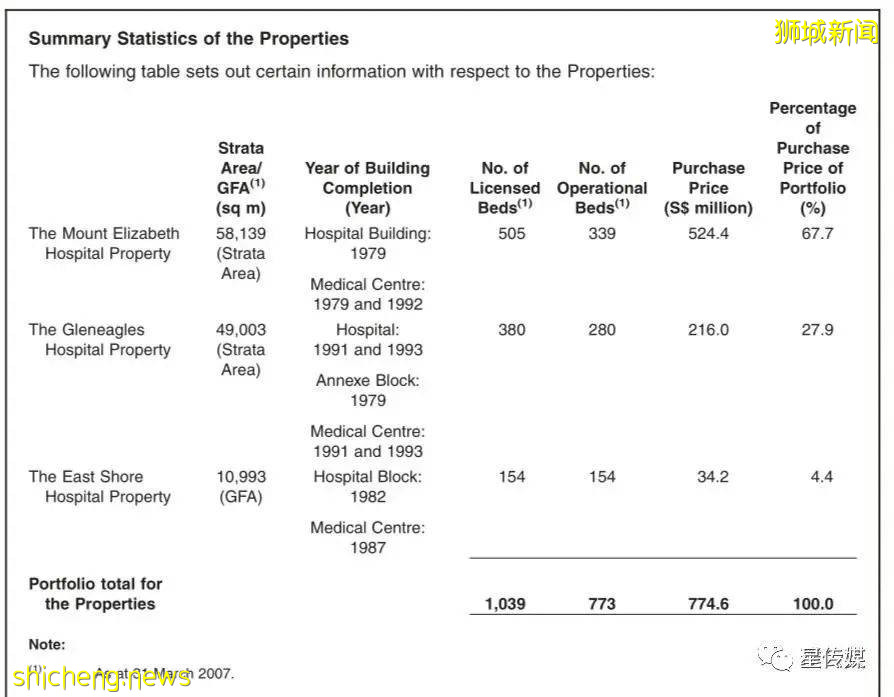

PLife REIT上市之初就如此受追捧,既有百汇本身的医疗声誉支持(根据上表,百汇控股在亚洲私立医院中,从营收角度鹤立鸡群,再加上班台,领先更多),更重要在于其以百汇在新加坡的三家知名医院物业作为底层资产。作为PLife REIT地产资产的三家医院就是上文已提到的:新加坡鹰阁医院、伊丽莎白医院和东海岸医院。从下表可知,这三家医院物业上市时合计物业面积近12万平、核准床位1039张,而伊丽莎白医院物业价值占比最高。

针对上述物业,百汇方面与PLife REIT签有15年长租约(可到期再续15年),并按如下两个算式中高者确认每年租金:

(1) 3000万新元基本年租+按医院每年收入的3.8%计可变租金;

(2) 【1+(CPI+1.0%)】*上一年已付总租金。

PLife REIT预测其2008年可得租金收入4590万新元、NPI为4329.4万新元,扣除管理费、托管费等相关费用,PLife REIT 2008年最终可分配的净利润为3633万新元。从PLife REIT角度,其上市时市值为8.08亿新元,租金/市值比率为5.68%;而从上述公式和租金预测可推得三家医院2008年预测年营收为4.18亿新元,从医院和百汇角度,租金付出/医院年营收比率为10.98%。

虽然百汇通过PLife REIT发行能回收4.7亿新元,但其医疗产业扩张姿态继续,资金情况持续承压。仅2008年,百汇在新加坡以拿地新建模式兴建Mount Elizabeth NovenaHospital,就需要大量投资。百汇通过医疗REITs方式融通资金,应该还是不能满足自身的长期资金需要。百汇还有哪些重要融资和发展手段?

Mount Elizabeth Novena Hospital

三、黄雀在后:横跨亚欧的IHH医疗帝国

REITs产品虽然能帮医疗集团从沉重的物业投资中盘活现金,但这种金融产品对物业要求比较高,一般需要相对成熟的医疗物业纳入资产包。这也是为什么百汇2007年发起PLife REIT时,虽拥有15家医院,却只拿出3家医院物业作为REITs底层资产。这三家医院数量上只占百汇全部医院数量20%。显然,REITs产品发行募资仅能补足百汇快速发展计划的部分需要。

百汇如何根本解决自己做长医疗的大资本局?通过资本市场募资,是想当然的基本手段。百汇1975年上市,至2007年,上市已有30多年。因为医疗产业长时间的持续投入,百汇需要从资本市场持续融资,其股权早已高度分散化。至2007年,百汇大股东已非传统的产业投资方或创始人,而是中国投资界较为熟悉的美国私募基金TPG(持有百汇约23.9%股权)。

百汇股东故事的另一边,则是上文谈到的马来西亚国库公司。

没有无缘无故的爱!2006-2007年,在班台案例上,马来西亚国库公司之所以几乎一边倒地支持百汇,其当时应该对百汇已有觊觎。2008年4月,国库公司动手,以5亿8100万元买入18.3%百汇股权,成为百汇第二大股东,之后不断增持百汇股权至约23%,已接近TPG第一大股东地位。

TPG作为私募基金,其入主百汇的初心应该不是要长期持有和经营,而是恰当时候获利退出。在国库公司突然入股,后续不断增持且已威胁到TPG大股东地位时,TPG最佳的防范策略是:引入第三方竞价,以合适价格售出所持百汇股权,全身而退。

应该是基于这些考虑,TPG于2010年引入了印度医疗上市公司富通医疗/Fortis Healthcare,并由此引发百汇竞购战。

2010年3月,富通医疗以9.59亿新元,向TPG买下其所持在百汇控股23.9%股权,之后增持到约25%,成为百汇的最大股东。国库公司经过权衡,不甘做百汇小股东,于当年5月强势反击,发起部分要约收购,拟以11.8亿新元收购百汇27.7%股权。若此部分要约收购得以实现和完成,国库公司将持有百汇超过50%股权,大股东地位届时无可撼动。

应该是自身财力上无法与马来西亚国库公司(有报道说国库公司管理资金规模达万亿美元)相抗衡,做小股东又不符合富通医疗作为产业投资方的战略意图,富通医疗最终选择了退出,将所持百汇24.9%股权全部转让给国库公司,投资数月获利1亿多新元,也不算败走。而国库公司再接再厉,以旗下医疗产业平台IHH对百汇其他股东发出全面要约,将百汇控股私有化并退市。(百汇和IHH与富通医疗的故事还不完,我们将在本文第四部分“印度局中局”中进一步讲到。)

此时,IHH以国库子公司和百汇及班台控股公司面目,正式亮相!百汇在新加坡及亚洲医疗领域多年征战之后,瞻前不顾后,摆脱不了资本层面的阿喀琉斯之踵,仓促退市,成为马来西亚国资公司的下属医疗平台。

在国库收购百汇之初,还有后续保持百汇上市地位或将百汇先退市、再上市的说法和讨论,但IHH的出现,表明了国库公司对下属医疗平台有了全新的考虑:百汇虽然是医疗业务版图中重要一环,甚至是最重要一环,但只是一个医疗子品牌;对此时锐意进取、有意四方征战的国库公司而言,更需要一个集团层面淡化医疗品牌的控股公司,这样旗下各医疗品牌可有表面相对平等和均衡的地位,更利于跨国并购扩张。

应该是在上述战略指引下,IHH2010年在马来西亚收购国际医疗大学(IMU),IHH业务版图中有了教育板块。而2012年,IHH更是收购并退市土耳其领先的医疗上市集团Acibadem,由此拥有了Acibadem旗下15家医院,并有了进军欧洲和北非的桥头堡。

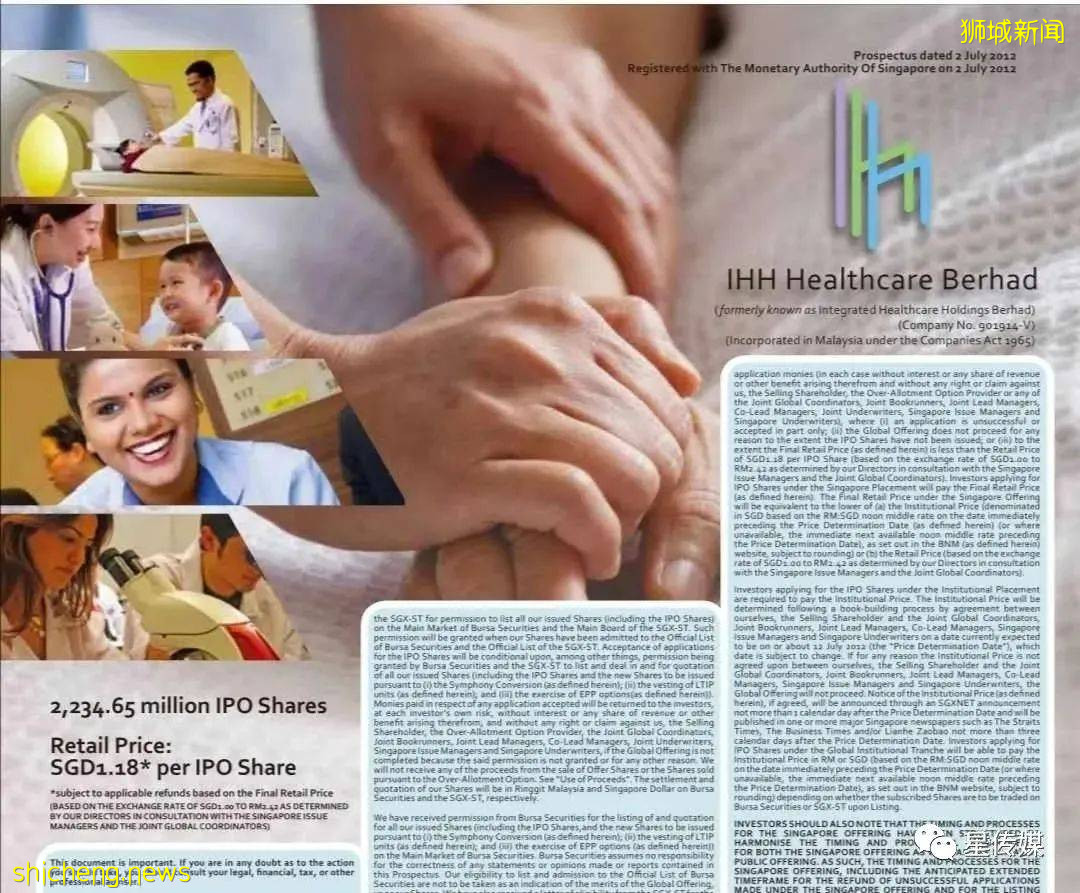

在这样的业务布局下,IHH于2012年启动了新加坡和马来西亚两地上市的IPO进程。本次IPO,IHH拟募资20亿美元,为当年全球募资前列IPO;上市后IHH市值70多亿美元,成为当时仅次于美国HCA的全球第二大医疗服务集团。IHH IPO时,合计拥有医院30家、床位4900张、2011年营收10.43亿美元。比较有趣的是,IHH所募资金中,90%将用来还债!进一步看招股书中财务报表,2011年底,IHH流动比率为1.7,到2012年3月底,流动比率进一步降到1.4!由此可以理解IHH为何将募资所得几乎全部用来还债,IHH庞大医疗资产的背后,是沉重的债务负担。

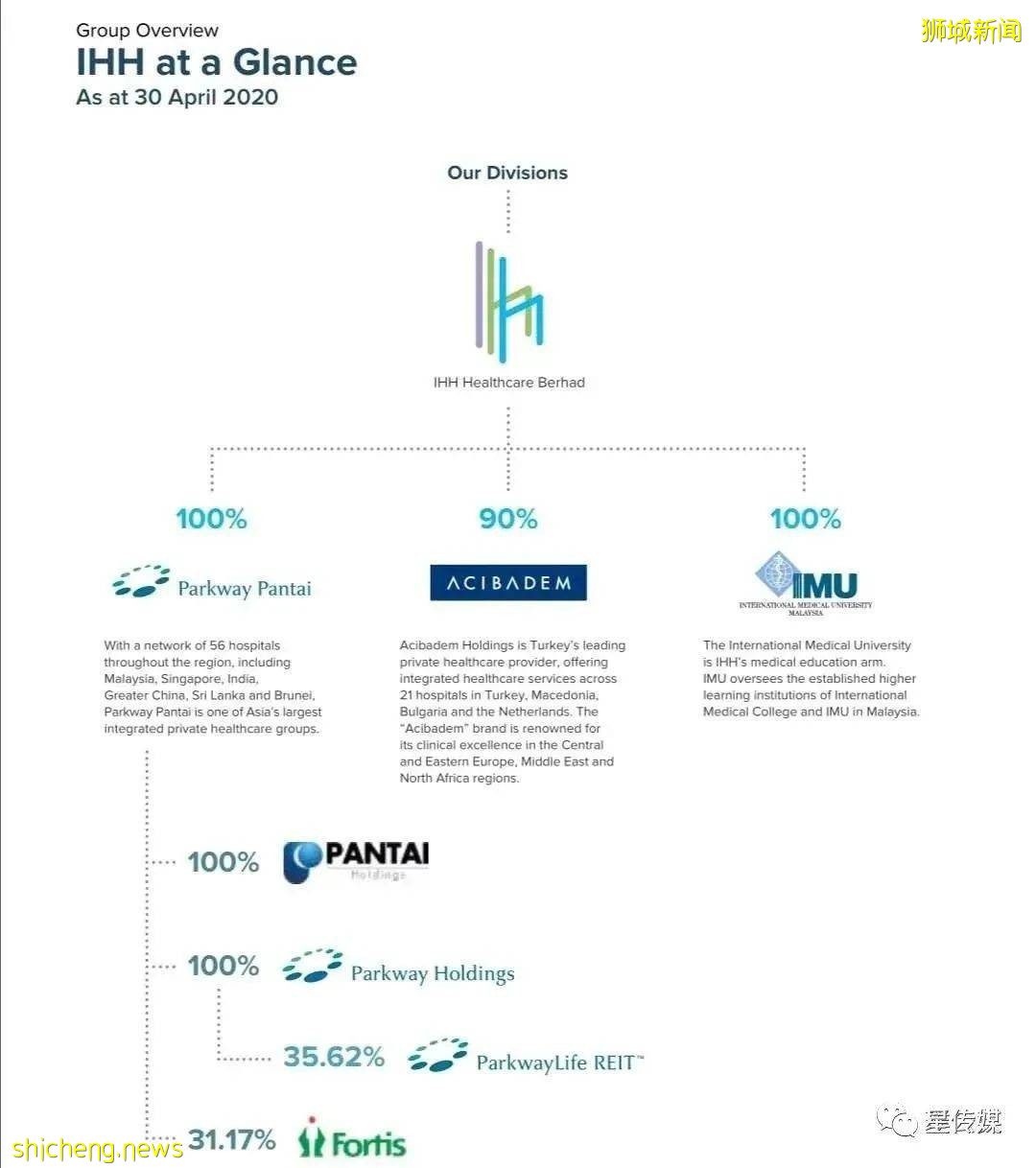

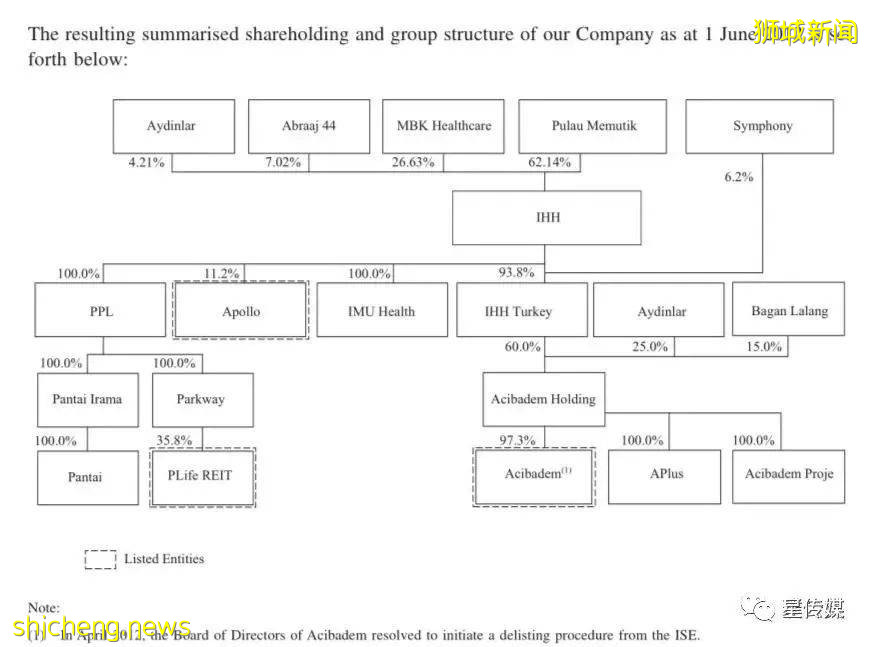

I HH 2012年IPO时组织架构图

从上图可以看出,IHH第一大股东是Pulau Memutik,这是国库控股全资子公司;更需要注意的是第二大股东——MBK Healthcare,这是日本财团三井物产旗下的健康产业投资平台。

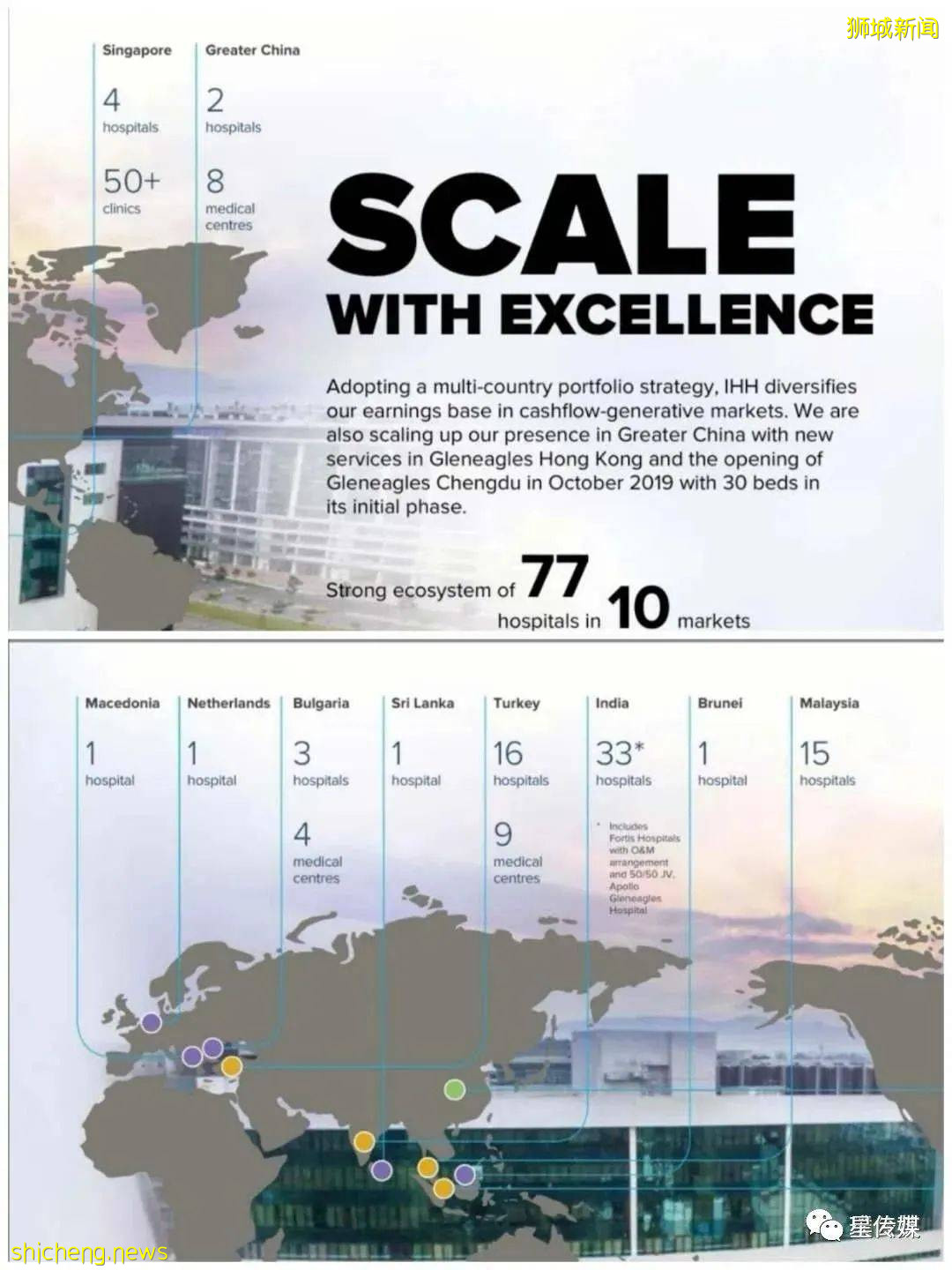

IHH上市后继续凌厉扩张,本文第四部分“印度局中局”会讲一下IHH在印度的发展经历,这里简要讲一下IHH在中国和CEEMENA地区的发展:

(1) 中国:在成为IHH子平台之前,百汇很重视中国业务发展。IHH继承衣钵,也把中国作为重点发展方向。IHH在中国有代表性的项目有:2012年,百汇在上海成为上海国际医学中心(SIMC)的管理方,并在香港开业一医疗中心;2016年,百汇引入泰康投资10亿元人民币,成为其旗下百汇中国业务平台重要股东;2019年,建面5万平、位于成都的大陆首家“鹰阁”医院开业;

(2) CEEMENA:CEEMENA是中东、中东欧和北非地区的合称,望文生义,可以理解这是IHH依托土耳其Acibadem的业务拓展方向。2016年,Acibadem宣布以9.9亿欧元收购保加利亚最大私人医疗服务机构Tokuda集团和City Clinic集团各100%股权,Acibadem由此控股保加利亚最大私人医疗服务集团;除此外,Acibadem还在荷兰和马其顿各拥有1家医院。

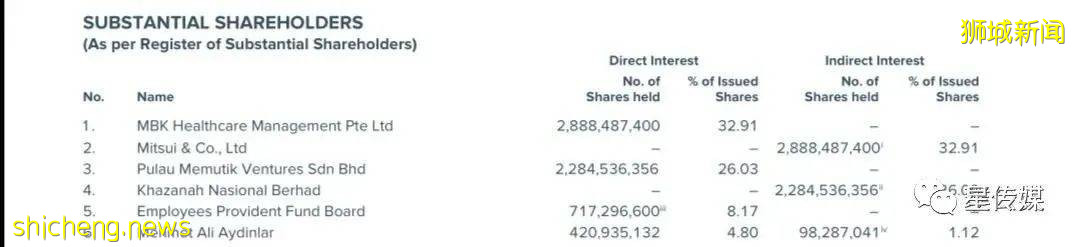

上市后继续不断扩张,特别自收购Acibadem后,IHH成为横跨欧亚的医疗帝国,但这些都需要资本支撑。IHH的大股东虽为可比新加坡淡马锡的马来西亚国库控股,但也会对如此长期而庞大的投资感到吃力;另外,很重要的是,马来西亚国库控股因马来政局变幻也发生内部调整。在这样的大背景下,上市6年后,2018年11月,IHH面临股东层面的重大变化:马来西亚国库控股让出第一大股东地位,原先的二股东日本三井上位,成为IHH持股32.9%的第一大股东,国库控股持股26%成为IHH第二大股东。

IHH变更后的前四大股东

马来西亚国资放弃控股,如同在中国央企放弃核心产业平台的控股权,这在中国应该是难以割舍的事情。在马来西亚内部,其实也有人颇有微词,包括国库控股前任董事长,其对国库公司让出控股地位公开表态、颇为痛惜。

IHH作为立足亚洲的世界第二大医疗上市集团,其成长过程中让人眼花缭乱的资本运作和股东变更过程,其实同样在叙说:作为社会性事业、投资期漫长的医疗产业,做大做强不易,更不要说建设一个跨国乃至跨洲的世界级医疗集团。国内近几年,大的医疗产业集团,城头风云变幻,放在更大的视野下,是可以理解的产业发展曲折历程。

四、印度局中局:富通医疗与RHT

本节的主角是上文提到的印度上市公司富通医疗/Fortis Healthcare。

富通医疗虽然在2010年百汇竞购战中败下阵来,但富通医疗非常重视新加坡资本市场,一直希望在新加坡打通资本通道。

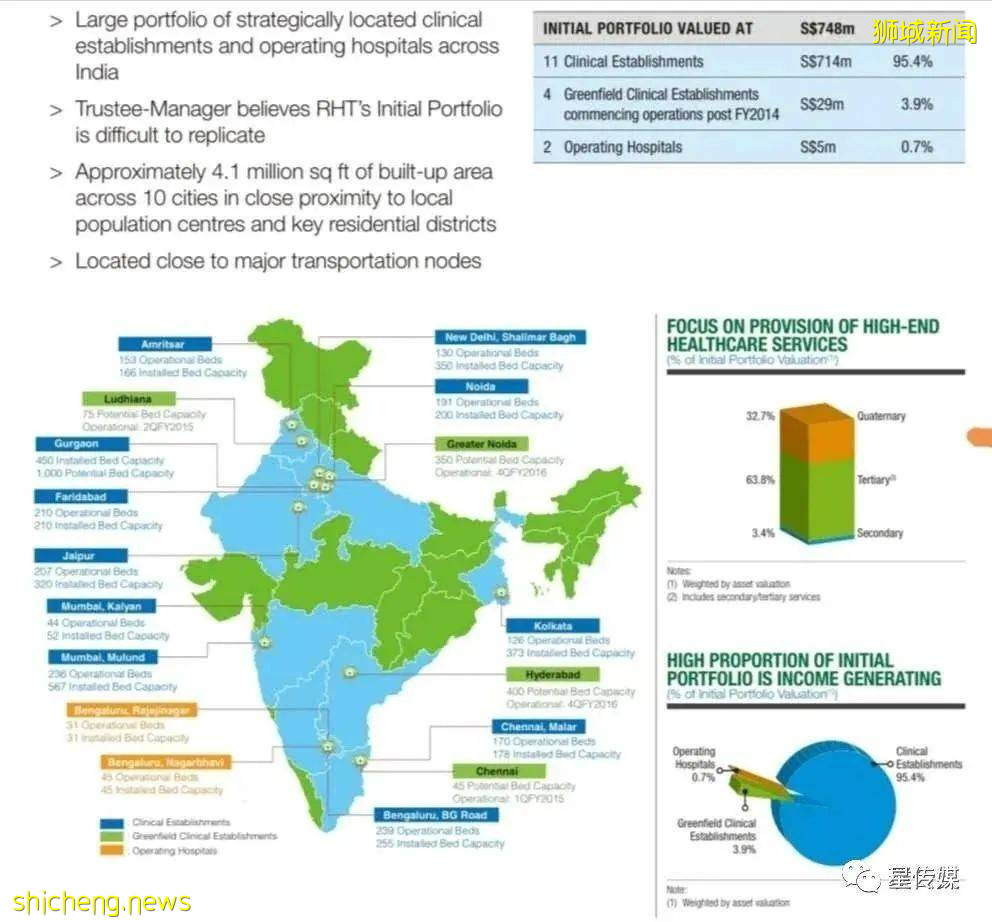

2012年10月,IHH IPO同年,富通医疗剥离部分医疗物业组建RELIGARE HEALTH TRUST(RHT)在新加坡发行上市,这是新加坡资本市场继FIRST REIT、PLife REIT后第三支医疗REITs产品。富通医疗装在RHT中的底层资产包括:11处已开业诊所、4处在建诊所(预计2014年开业)以及2处医院。这些资产整体估值约7.48亿新元,拟以每基金单位0.9新元的价格募资5.11亿新元。

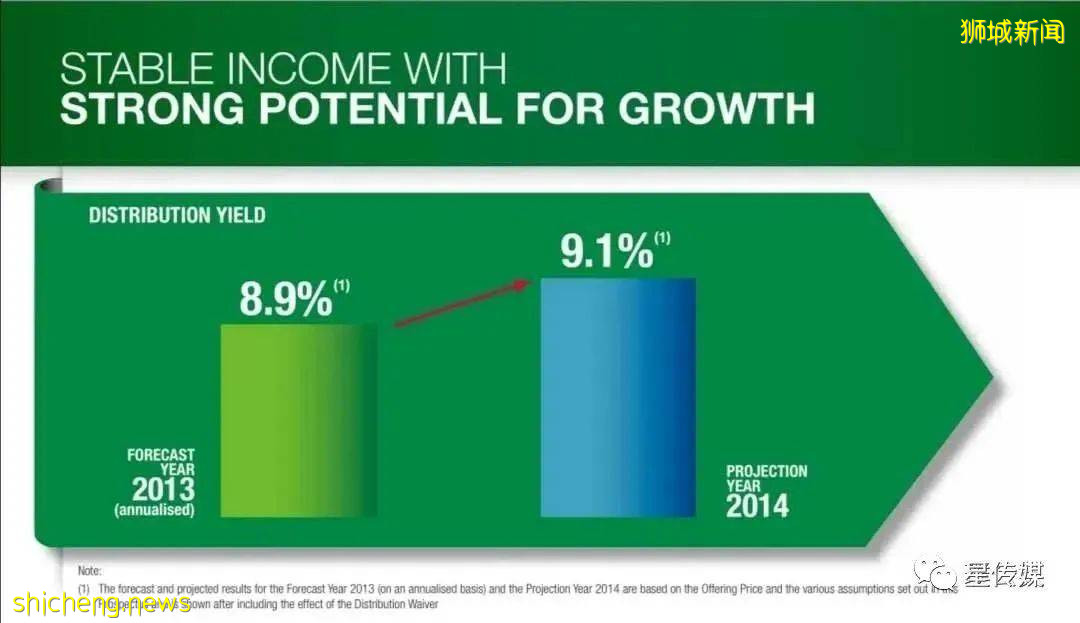

需要注意的是,与PLife REIT溢价发行相反,与FIRST REIT折价发行类似,RHT的底层资产位于印度,这些资产的收益能力难与百汇新加坡医院相比,RHT也选择了折价发行。而从下图可以看到,RHT 2013-2014预计年化分红收益率是9%左右,这远高于新加坡一般REITs产品的分红收益率!对这一数字的理解,与富通医疗所宣扬的“STABLE INCOME WITH STRONG POTENTIAL FOR GROWTH”的表面意义不同,是RHT产品和底层资产缺乏吸引力而不得已的折价发行,是富通医疗本身资信情况不够好而需要在资本市场以较高资产收益率融资。

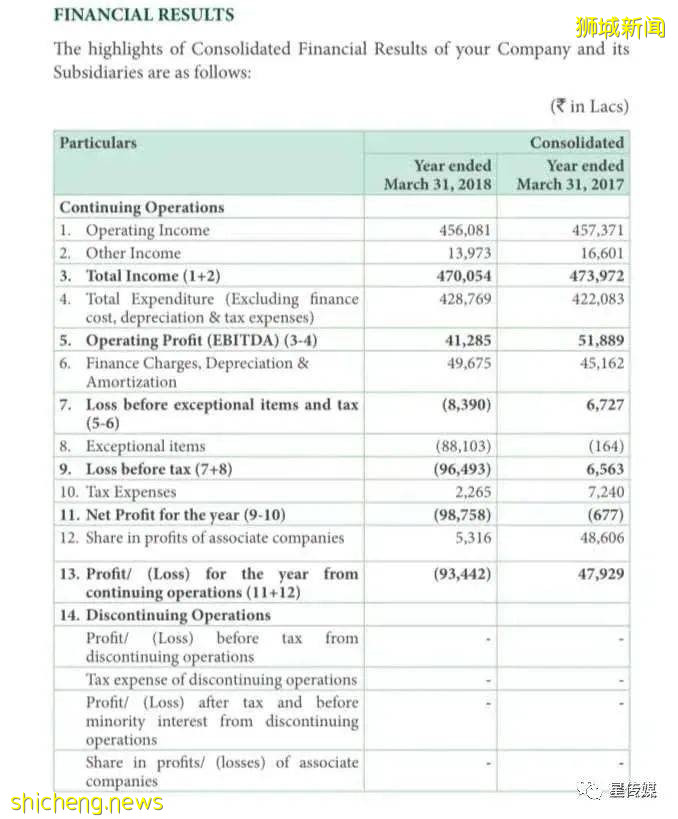

RHT的发行上市,虽短期有资金回收缓解富通医疗的资金渴求,但另一方面,较高的租金率/分红收益率也成为富通医疗的常年财务负担。富通医疗的财务状况没有因此次发行而根本缓解。从基本业务运营角度看,根据富通医疗2015-2016、2016-2017、2017-2018(财年结束日为3月31日)三年年报,富通医疗连续三个财年主营业务均亏损!

摘自富通医疗2017-2018年报

而导致富通医疗2018年陷入麻烦的更直接诱因,则是富通医疗大股东辛格兄弟传上市公司体外有巨额负债、上市公司体内有不干净操作,从而遭到印度政府的调查(不知与国内有些上市公司大股东抵押借款并支持上市公司发展类似),到后来甚至发展到公司资信降级、德勤审计师一度拒绝为公司出具审计报告。在这样的财务困境下,富通医疗不得已需要引入强势战略股东,以从股东层面和源头层面根本缓解财务挑战,这带来了2018年引起印度乃至亚洲市场关注的竞购!

富通医疗竞购战浮出水面和爆发,应该始自2018年2月。此时,富通医疗整体已处于财务危险状态,创始人兄弟辞职,而辛格兄弟所持有的富通医疗高达34%的股权被债权银行处置,创始人兄弟只剩下不到1%!在这种情况下,富通医疗需要引入新的大股东和战略投资者解决这一劫难;而富通医疗作为印度第二大私立连锁医疗集团的地位,也确实吸引了几家实力投资机构,其中包括:

(1) TPG支持的印度第五大私立医疗集团Manipal Hospitals,其期望与富通医疗合并从而一跃成为印度最大私立医疗集团。在这里,我们又看到了TPG的身影;

(2) 中国的复星集团。复星之前曾于2016年在印度投资药厂,并成为中国当年医药领域著名跨境并购案,对印度市场比较熟悉、有投资经验。但复星给富通医疗的报价比较保守,有出资上限:3.5亿美元!

到2018年4月,IHH决定入局、参与竞购。IHH是实力买家,并有报道提及:其实,IHH于2017年已与富通医疗大股东辛格兄弟秘密接洽过、对富通医疗做过尽调、并曾给出过有条件收购要约(conditional offer)。此次卷土重来,IHH应该是经过反复权衡、有备而来,从而给出了一个让富通医疗董事会和股东都比较认可的收购方案:

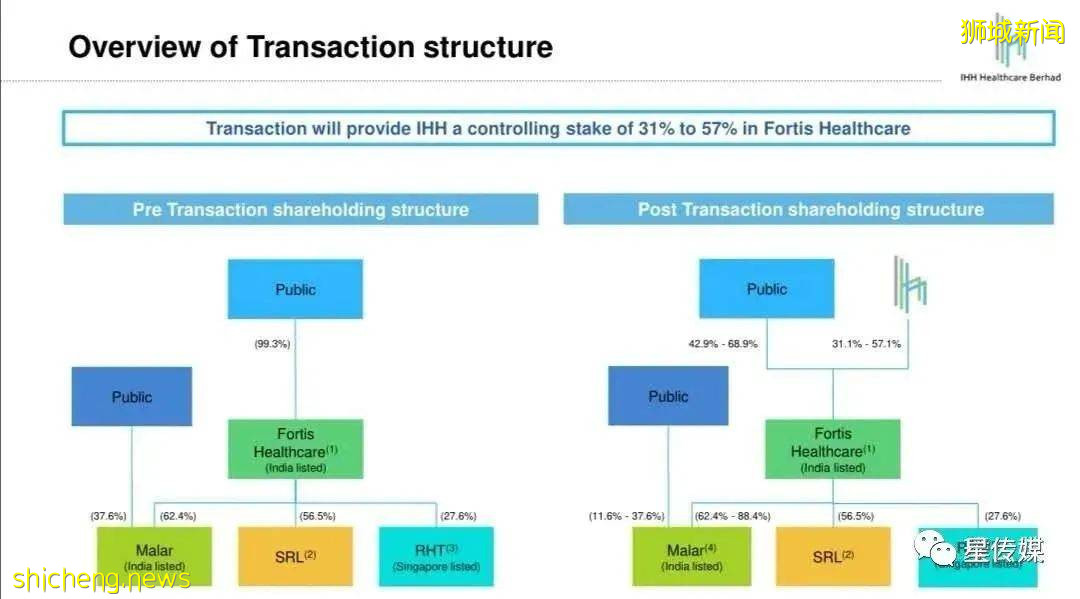

IHH对富通医疗的收购可分两步:

(1) 第一步,IHH以约5.83亿美元战略增资入股富通医疗,从而持有富通医疗31.1%股权。这一步,可以保证IHH一步到位成为富通医疗大股东,同时可为富通医疗注入所需要的资金;

(2) 第二步,在IHH已成为富通医疗持股31.1%大股东的基础上,IHH将向富通医疗其他小股东发起强制要约收购,收购上限为富通医疗26%股权,为有意退出的小股东提供退出通道。收购完成,视要约成功与否,IHH将持有富通医疗31.1%-57.1%股权。

以上两步汇总,IHH为取得富通医疗57.1%的控制权,需要直接投入的资金将多达11亿美元,更不要说IHH取得控股地位后会向富通医疗注入的其他资源及股东支持。这样的投入,由此使该笔交易成为印度医疗行业有史以来最大规模的外资并购案!

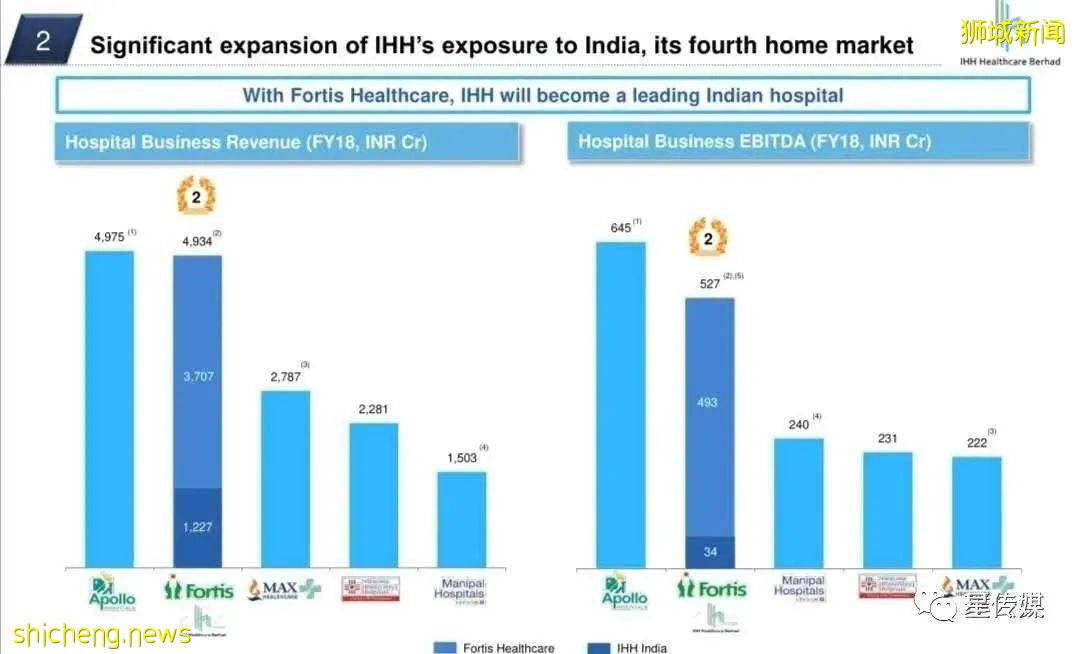

IHH之前在印度已有医疗投资,若能竞购富通医疗成功,富通医疗与IHH之前印度医疗资产合并,规模上将接近印度第一大私人医疗集团Apollo。而对IHH整体战略而言,印度医疗市场将成为其继新加坡、马来西亚和土耳其之后的第四个本土市场(home market)。

富通医疗董事会最终在2018年7月选择了IHH作为竞标成功者。IHH和富通医疗推进交易,于2018年11月完成第一阶段交易:IHH成为富通医疗持股31.1%的大股东,并成功入主富通医疗董事会,在七人董事会中占四席。

但到2018年12月,正在IHH准备推进第二阶段价值约4.68亿美金的富通医疗26%股权公开收购时,印度最高院下达命令,让此26%股权公开要约收购暂缓,理由是:富通医疗原大股东辛格兄弟与日本药商Daiichi Sankyo有纠纷,涉及原大股东持有的公司股权。

印度最高院这一禁令有点奇怪,IHH及其下属公司并不是富通医疗原大股东与Daiichi Sankyo的诉讼当事人,而IHH已持有的富通医疗31.1%股权系公司增发而来,IHH拟要约收购的26%股权系面对公开市场所有股东,并不涉及,至少表面上都不涉及,富通医疗原大股东所持股权。但法院禁令一下,IHH收购行动只能暂缓,并持续至今还没解封!!!

但进一步细想,综合辛格兄弟通过隐秘渠道洗钱的指控,印度最高院叫停IHH收购案,也许有深层次的洞察和考虑,也许富通医疗前股东有在公开资本局中的隐秘安排,如:辛格兄弟通过第三方抛售所持富通医疗股权从而逃废对日本合作方的债务,通过对RHT和富通医疗的隐秘持股,再通过RHT基金持有人或富通医疗股东层面,回收或吸走IHH的有关资金投入。有点匪夷所思,但并非空穴来风。

自2018年12月,至今一年半多时间,IHH本来用于收购富通医疗26%股权的资金被冻结在第三方监管账户,进退不得、也没有利息,而IHH此收购资金有些其实是借款而来,至少有正反利息损失;而交易上带来的不确定性,影响富通医疗本身的资信和经营情况,也影响IHH本身会计师毕马威对IHH财务报表干净的认定。2019和2020,连续两年,毕马威为IHH出具了“保留意见/Qualified”审计报告。

虽然IHH进一步公开收购增持受阻,但与IHH入主相关的一项交易——富通医疗回购RHT所持医疗资产,却顺利推进。IHH注入富通医疗的5亿多美金,很大部分用于对RHT所持资产的回购,并于2019年1月完成此回购。富通医疗从此不必再向RHT支付巨额费用,而RHT在变卖资产后则变身为“现金信托”。新交所曾经的第三支医疗REITs,就此变性、沦为空壳。

RHT的投资人拿钱走人,轻轻松松地走远;而IHH则入局已深,唯有坚守。大型收购表面的光鲜背后,是对收购方自身实力和消化能力的考验。IHH目前表面看整体还算健康,但其2018年底的更换大股东,马来西亚国库控股退居第二大股东、日本三井升级第一大股东,不知是否和富通医疗收购案如此胶着有一定关系?!

李文正在自传中提及曾与印度富豪在新加坡华联收购项目上合资合作,但过程并不愉快。面对IHH的富通医疗困局,复星是否暗自庆幸当时只试试手、幸好没有全力拿下?!而面对近日中印领土纠纷而引发印度政府对中国在印企业、产业或业务的打压,应该也让人对后续进入印度市场三思而后行吧。

五、PLife REIT近况

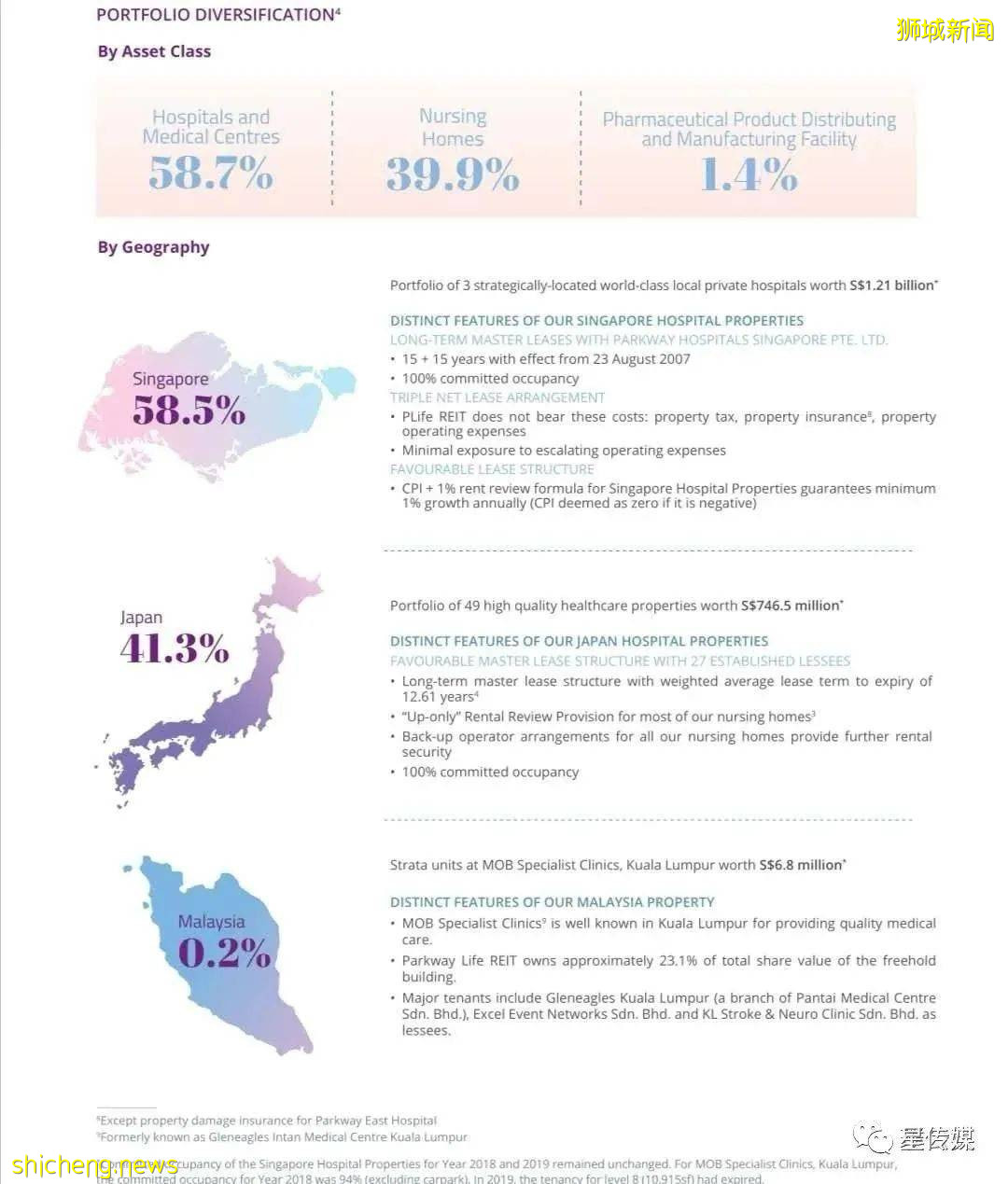

与RHT形同消失不同,PLife REIT依托百汇及IHH,近年得到了发展。从底层资产来看,PLife REIT所持物业已从刚上市时的三处物业,变成有53处物业;而地理分布上,则从新加坡走了出来,除新加坡3处物业外,还有日本49处物业和马来西亚1处物业。

但从另外角度,PLife REIT其实发展不够快。截止目前,PLife REIT最早上市的新加坡三处物业依然是PLife REIT最重要资产,从物业价值角度占总资产包58.5%。这说明PLife REIT整体物业资产价值,从上市时起,十三年过去,增加不到一倍!而目前(2020年7月29日)PLife REIT市值约20.93亿新元,是其2007年刚上市时2.5倍左右;扣除通货膨胀等因素,也差不多是1倍左右增长。

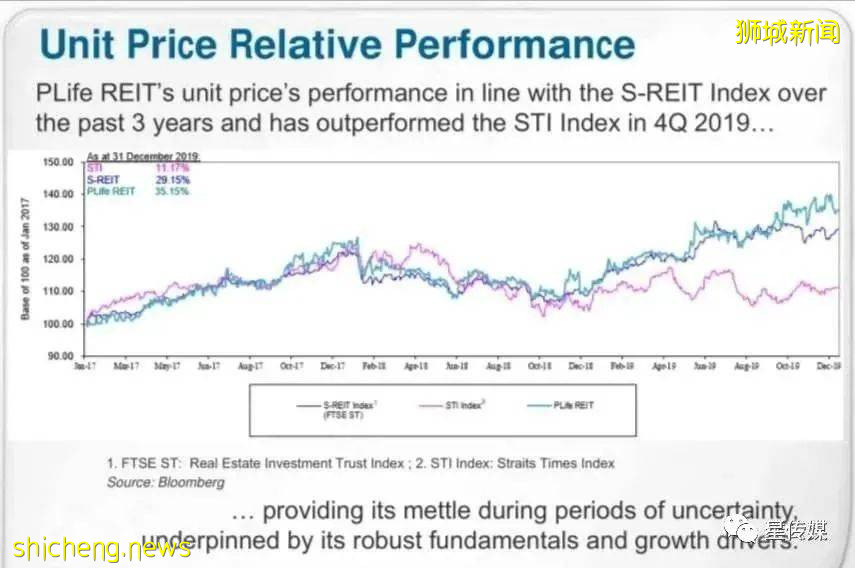

如下PLife REIT每基金单位价格走势图,可更清晰看到,PLife REIT每基金单位价格过去三年勉强跑赢大盘和基准,与FIRST REIT基金单位价格一路上扬、远超对比基准形成鲜明对比。PLife REIT上市后,先是百汇与班台及国库重组,后有IHH 2012年上市后四处扩张,一直到2018年IHH自身大股东变更,发起人大动作不断,可以理解PLife REIT发起人这几年一直处于一个比较大的震荡格局中。与FIRST REIT依托的家族企业力宝集团比,力宝集团这十几年格局相对稳定,其旗下西罗亚医院集团也聚焦和专注于在印尼本土发展,一张蓝图绘到底,作为基础产业附庸的地产金融创新产品,发展也相对更加积极和稳健。

本文起意主题是PLife REIT,但过程中发现PLife REIT本身比较平淡,而其母体百汇和IHH的发展历程,则充满故事、非常精彩!IHH成为现在的横跨亚欧的医疗帝国,是地产商在新加坡整合医疗资源的基础上,进而整合新加坡国际国内各种资源,包括国资公司、著名私募等资金资源,各地医疗上市公司等优秀医疗资源,最终不断蜕变而成现在的业态!IHH成长和发展过程,也许和当年的蒙古帝国可有一比。这一过程可以留给我们探究的内容很多。但正如富通医疗集团收购现在并未最终完成一样,IHH本身也依然在发展过程中。对远在中国的同业而言,也许更需要的态度不是着急盖棺定论,而是了解、观察和思考。

IHH曾经梦想成为世界第一医疗集团。目前看起来,IHH已是世界第二和亚欧第一,似乎离梦想很近。但有点类似中美差距,IHH与世界第一的HCA,依然有较大差距。相比HCA而言,IHH还很年轻。当然,IHH应该说已在欧亚草原扎下深根,北美是医疗产业沃土,IHH也许是在等待一个合适时机把触角伸到北美,从而完成其全球医疗布局!当然,做大不一定做强,巅峰之后是衰落;对IHH更重要的事情,不是去虚荣地做大,而是踏实地把现在的地耕好。

但无论如何,从新加坡一个小地产商出发,百汇和IHH的发展历程展示了国际视野、雄心和格局可带来的无限可能性!如果一定要从IHH目前的发展中摘一条最重要的发展经验,也许可以总结为:医疗无国界!IHH面对辽阔的国际医疗产业保持开放心态,故能成其大!

中国同业,能学而至吗?!

IHH下属医疗机构全球分布图

(文章来源:网络)

评论