新加坡“指数型万能险”详解

了解过美国保险的朋友,相信对“指数型万能险”(Index Universal Life,简称IUL)不会陌生。

“指数型万能险”作为人寿保险以及万能险的一种,最早于1997年起源于美国,并已成为美国本土发展最快、占市场份额很大的保险产品,也是很多中国客户赴美投保的热门目标。

今年开始,新加坡也有了全亚洲唯一的IUL产品,为本地和中国客户提供了远赴美国投保之外的另一个选择。

这篇文章我们就来说说,这个风靡美国又终于登陆亚洲的产品到底是什么,有哪些特点和作用?

什么是“指数型万能险”?

要了解“指数型万能险”,我们首先需要理解“万能险”(Universal Life,简称UL)的概念。

简单来说,“万能险”其实就是一种终身寿险,在受保人死亡的情况下提供身故赔偿。与传统的终身寿险有固定的保额(即身故赔偿额)、保费金额和缴费期不同,“万能险”的投保人可以在保证保单不会失效的前提下,决定何时缴纳保费以及缴多少,甚至调整保额大小。不过在实际操作中,为了方便管理,大多数客户会选择一次性把保费缴够,或者像普通的终身寿险一样分期缴付固定的金额。

与终身寿险一样,“万能险”也具有储蓄增值功能。终身寿险缴纳的保费通过进入保险公司的分红基金进行投资,再根据实际投资表现每年向保单分红,形成增值。“万能险”的增值渠道与终身寿险存在差别,在下一小节中详述。

保障与增值功能

如前所述,“万能险”兼具寿险保障与增值功能。缴纳保费之后形成的保单金额,每年要先扣除寿险成本和费用,再依据产品类别不同而进入不同的类储蓄账户。

传统万能险的这部分金额会全部进入一个“固定账户”,这个账户中的资产会根据当前派息率赚取利息,形成增值。由于传统万能险主要投资于较为保守的债券类资产,因此派息率主要在3.5%—4.5%的区间浮动。

相比之下,“指数型万能险”则有更大的增值空间,一小部分金额仍会进入稳健的“固定账户”,大部分则进入“指数增值账户”,通过购买指数期权,与指数挂钩。具体到新加坡的IUL产品,“固定账户”和“指数增值账户”以三七比例进行资金分配,而“指数增值账户”分别与美国标普500(60%)和香港恒生(40%)挂钩。数据显示,标普指数与恒生指数自成立至今,年化收益分别约为9.55%和11.07%。

需要注意的是,“指数增值账户”中的资金并不完完全全追踪对应的指数,而是设有最低和最高派息率。其中最低派息率为0%,所以即便遇到经济危机,保单价值也不会受到巨大的负面影响。反过来,新加坡IUL对应标普和恒生设定的最高派息率分别是8%和9.5%,也就是说如果某年股市表现特别好,保单也只能依据最高上限来派息。

我们以2000-2019年标普指数的收益情况来举个例子:

不难看出,虽然“指数型万能险”对派息率设有最高限制,但长期来看股票指数收益明显高于债券,因而“指数型万能险”的增值功能往往更强。反过来说,因为“指数型万能险”所缴的保费增值更快,所以保同样的身故保额,相比传统万能险需要缴的保费也更低。

灵活性

“指数型万能险”与传统万能险一样享有较高的灵活性。

首先,如前文已经提到,“万能险”的投保人可以在保证保单不会失效的前提下,随时调整缴纳保费的金额和时间,以及调整保额大小。

其次,“指数型万能险”允许比较灵活地从保单中提取现金。如新加坡的IUL在保单生效满一年后就可以提现,每月可以提取一次,每次不少于500美金。

最后,新加坡的“指数型万能险”也允许投保人进行保单抵押贷款,允许的贷款金额为净退保价值的90%或以上。投保人可以在投保时就申请保单贷款,也可以在保单生效一段时间后申请。举个例子,假设初始保费为10万美金,那么保单生效时的净退保价值就是8万美金(等于初始保费的80%),此时可以贷款的金额就是至少7.2万美金。也就是说,客户最开始只要缴纳2.8万美金,就能享受10万美金可购买的保额,之后只需每个月缴纳贷款利息。

性价比

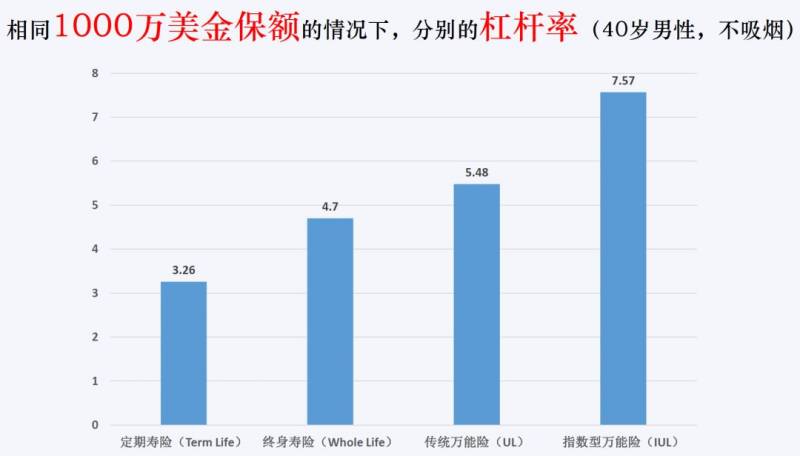

笔者在公众号前一篇文章(《怎样用人寿保险实现保障和财富传承》)中已经提到,指数型万能险是性价比最高的可用来财富传承的人寿保险产品。这里笔者选取了新加坡市场上各类人寿保险中比较有代表性的产品来做一些比较。

THE END

总结一下, “指数型万能险”无论在保障功能、增值功能、灵活性还是性价比上,都有十分鲜明的特点。在美国人寿保险市场达到目前的地位有其合理性,相信进入新加坡市场后也能在本地和周边国家大有可为。

评论