去新加坡投资的你了解它的税务了吗

新加坡是国际上公认的亚洲重要的金融、商业和贸易中心,无论是注册新加坡公司来开拓国际业务,还是移民移居新加坡,其中一个重要的原因是,新加坡的低税率和优惠税收政策。为了吸引来自全世界的投资、商业机构和精英人士,对企业和对个人,新加坡已成为全球公认税率最低的国家之一。今天小编带你了解一下新加坡的税务问题。

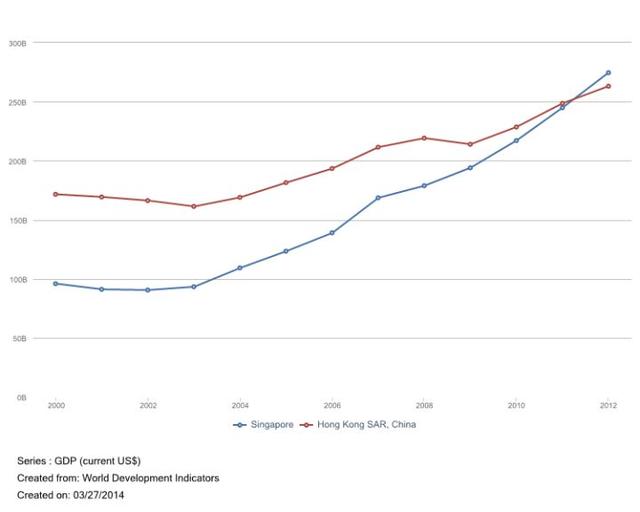

对于很多投资者而言,税务筹划是非常重要的。西方体系很多国家地区仅对本地来源的收入征税。对于这个问题,同属于英联邦体系的香港和新加坡是有些不同的。

新加坡以属地原则进行征税,即公司和个人在新加坡发生或来源于新加坡的收入,或在新加坡收到或视为在新加坡收到的收入,都属于新加坡的应税收入,需要在新加坡纳税。

相应地,如果收入来源于新加坡境外,并且不是在新加坡收到或视为收到,则不需在新加坡纳税。可以简单的理解为:新加坡对海外收入不征税。

新加坡现行主要税种有:企业所得税、个人所得税、消费税、不动产税、印花税等。 而在新加坡注册的离岸公司,通常不在新加坡本地经营,因此只会涉及到企业所得税和股份转让的印花税。

企业所得税

新加坡对内外资企业实行统一的企业所得税政策。所有在新加坡投资的支出或利润都要缴纳所得税,除非是在所得税法案中特别规定减免的。这些免除的收入包股份和信托资金的红利以及固定存款的利息。

新加坡的企业所得税税率是全球最低的发达国家之一,只有17%。本地企业和外国企业在新加坡境内取得的收入都需要缴税。

新加坡根据公司的控制和管理职能是否在新加坡,对纳税人分为居民公司和非居民公司两类。

1)居民公司:若公司的控制和管理职能都在新加坡,无论是否按照新加坡的法律在新加坡注册,其即为新加坡居民公司。

2)非居民公司:若公司的控制和管理职能都不在新加坡,即使在新加坡注册的公司,税务上也为非居民公司。

一般而言,居民公司与非居民公司的计税基础基本相似。不过,居民公司可以享受下列税收优惠政策,非居民公司无权享受:

1、居民公司有权享受新加坡与其他国家签订的避免双重征税协定(DTA)中规的优惠待遇。

2、对居民公司从境外取得的股息、其海外分支机构的利润以及来自境外的服务收入实行税收减免。

3、新成立的居民公司可享受最长三年的税收减免。

印花税

印花税是对与不动产和股份有关的书面文件征收的一种税。 与不动产有关的文件包括不动产的买卖、交换、抵押、信托、出租等;与股份有关的文件包括股份的派发、转让、赠予、信托、抵押等。

在新加坡境内签署的文件,应在文件签署之日起14日内缴纳印花税;在新加坡境外签署的文件,应在新加坡收到文件的30日内缴纳印花税。

不同类型的文件适用的税率不同。

评论