新加坡全球竞争力

7月2日 G7(七国集团)首次达成协议,提议全世界各国的公司税至少定在15%以上,据知已得到130个国家和司法管辖区支持。同时也设立全球最低企业税率,结束各国企业税逐底竞争

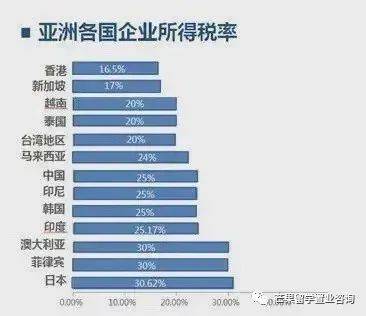

新加坡虽然小,但是仍旧吸引了大量外资和跨国企业在这里设置区域总部。其主要的原因之一是新加坡对企业的税率比较低。

目前新加坡的总体公司税率为17%,但很多新加坡公司有效税率甚至低于15%

对比一下中国,中国标准企业所得税率为25%,内资企业和外资企业一致,国家需要重点扶持的高新技术为15%,小型微利企业优惠税率为12.5%或以下。欧洲标准企业所得税率为21.7%,而美国标准企业所得税率为21%。

新加坡财政部长黄循财7月5日在国会表示,一旦全球对这项税收规则达成共识,必定对许多大型跨国企业、新加坡税收制度以至国家财政状况带来影响。不过他强调,应对税率变化的最佳做法是不断加强新加坡的整体竞争力。

而新加坡政府自身对于本地的定位也与开曼群岛、巴哈马和英属维京群岛等类似。作为亚洲最大的金融中心,一直致力于打造全球财富管理中心,不少富豪都喜欢移民投资新加坡,当中最主要的原因之一就是它的低税、友好的经商环境和其他利好免税的优惠政策。

新加坡现行的税种主要为财产税、关税、印花税、个人所得税、消费税、公司所得税、车船税等。

新加坡按照属地原则征税,全国实行统一的税收制度。任何公司和个人在新加坡发生或来源于新加坡的收入,或在新加坡取得的收入,都属于新加坡的应税收入,须在新加坡纳税。

也就是说,即使是发生或来源于新加坡之外的收入,只要是在新加坡取得,就需要在新加坡纳税(有税务豁免的除外,如股息、分公司利润、服务收入等)。

新加坡税收政策的根本宗旨是保持税率对企业和个人都具有竞争力,保持企业税率的竞争力将有助于新加坡继续吸引外资。

新加坡有哪些税收特点呢? 一、单一税制

美国、中国等国家,税种多,采用全球征税的原则。而新加坡的税种少,税率低,采取属地征税原则,且是单一税制。例如,新加坡公司缴纳所得税后,公司股东收到的分红,在新加坡免税。

二、低税率

新加坡公司所得税率0-17%(中国25%),新加坡个人所得税率22%封顶(中国45%),并且有一系列的税务减免优惠。

三、免税

在新加坡,对从海外获得的资本收益、股息或收入免税,在继承或赠与中取得的资产免税。

四、豁免双重征税

新加坡与70多个国家签订豁免双重征税协定,从国外收入和资产中受益的公司和个人只被征税一次。

所以,近几年来越来越多的高净值人士在新加坡配置资产,设立信托架构和家族办公室,以达到合理规划税务,债务隔离风险的目的。让富豪甚感吸引力的是,让后代进入家族办公室工作,不仅可享有移民的便利,更能让他们尽快掌握财富管理的观念,使家族资产顺利传承。

例如:海底捞张勇和他的妻子舒萍,就分别在新加坡设立了自己的家族信托。

英国戴森家族不仅举家迁至新加坡,还将公司总部设立在新加坡。

总结 无遗产税,无资本利得税,较低的个人所得税和企业所得税,这让新加坡得以获得“东方瑞士”的称号。随着中国富豪的崛起和财富传承需求的上升,新加坡接连出台的利好政策、无疑将释放更多吸引力。这足以吸引全球有实力的高净值人士前来投资!

评论