在新加坡设立你的家族家办:一个最佳的移民方案

新加坡金融管理局的数据显示,新加坡资产管理规模逐年增加,2018年已超过3.4万亿新加坡元,约2.5万亿美元,成为世界上最大的资产管理中心。

2018年,戴森品牌的创始人James Dyson把戴森总部搬到新加坡,同时还把自己的家族办公室Weybourne集团也搬到了新加坡。

什么是家族办公室?

根据美国家族办公室协会(Family Office Association)的定义,家族办公室是专为超级富有的家庭提供全方位财富管理和家族服务,使其资产的长期发展符合家族预期和期望,并使其资产能够顺利地进行跨代传承和保值增值的机构。

通俗来讲,家族办公室服务富裕群体,像是专门负责打理财产的“内阁班子”,有点类似于私人银行,但又和私人银行有所差异。

简单来说,家族办公室的重要性和必要性可以归结为以下四点:

能够基于共同利益,共同管理家庭财富

制定更严格的家庭资产治理/管理安排

专注下一代财富传承的连续性

寻求在风险平衡下寻求更高的投资回报率

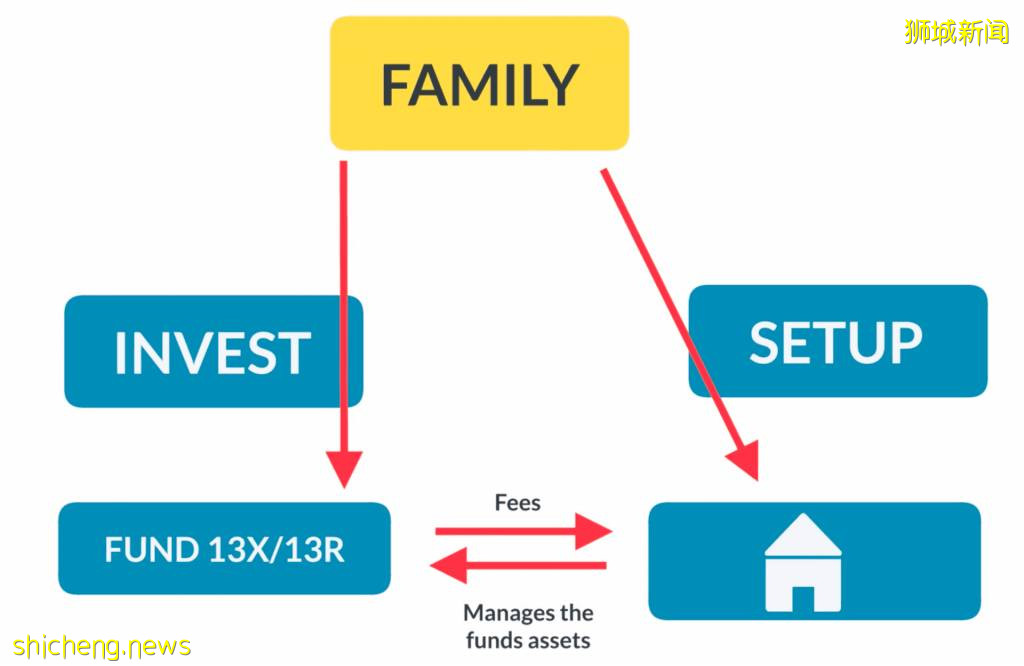

新加坡家族办公室优势1:移民申请 新加坡家族办公室的架构主要是由主申请人在新加坡设立。家族办公室的控股人可以是个人或者控股公司形式。控股公司可以由信托公司持有,以确保财富的隔离。

简而言之就是:

1. 控股公司100%持有其投资基金,包括银行账户存款,保险,债券股票,其他金融产品,等等。

2. 该架构中,家族办公室为基金公司提供投资决策。

3. 家族办公室可为指定人员申请工作准证EP。

这里只讲设立家族办公室,拿EP再申请PR这一个新途径:

1. 申请工作准证-EP

成立家族办公室后,资产持有人可申请新加坡就业准证(Employment Pass),配偶和21岁以下子女可申请家属准证(Dependant’s Pass),资产持有人父母可申请长期探访准证(Long Term Visit Pass),实现全家三代长居新加坡。

2. 申请永久居民-PR

资产持有人持有就业准证身份2-3年后,还可携配偶与21岁以下子女一同申请新加坡永久居民。这样一些基本的要求会增加拿到PR的概率。

新加坡家族办公室优势2:免税政策(13R和13X) 在2019年2月的新加坡财政预算案中,财政部部长宣布,将针对家族办公室给予更优惠的免税方案:扩大免税的涵盖范围,并将现行的免税政策13R,13X,13CA章节规定的优惠计划,继续延长至2024年12月31日,这就是最近火爆的13R和13X移民计划的原始来历。

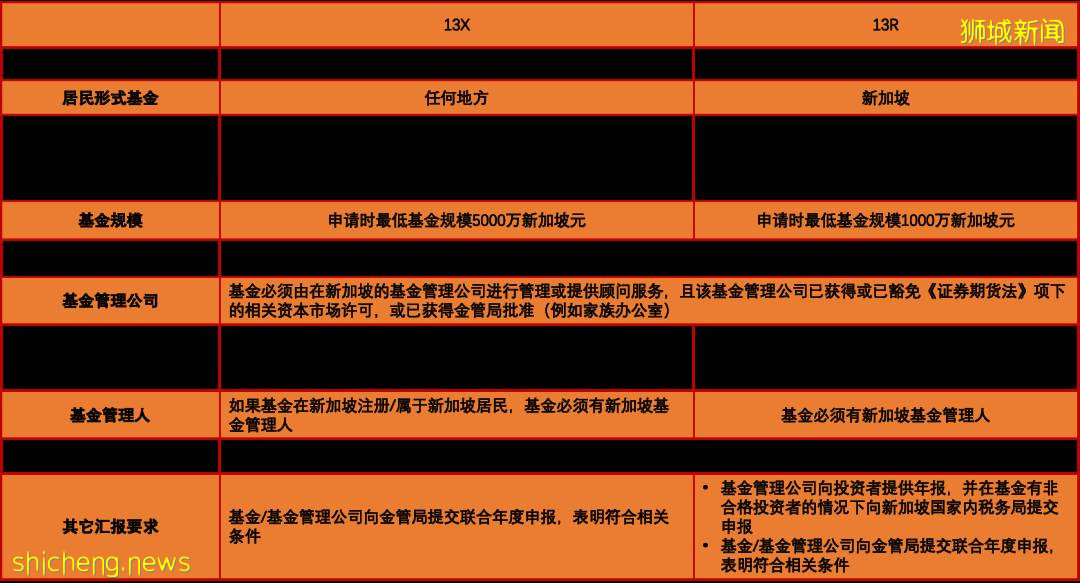

1. 在岸基金税收激励计划-13R 批准条件

有完整明确的投资计划

基金公司注册地在新加坡

每年在新加坡的运营开支至少20万新币

可以申请一个工作签证(EP)

基金管理人常驻于新加坡,是新加坡纳税人

满足条件即获得新加坡监管局的批准得到税务豁免备注:政府条例并没有规定最低资产管理规模(AUM),建议从最少1000万新币起尝试。

MTExLjY1LjM0LjQ=

2. 加强版离岸基金税收激励计划-13X 批准条件

有完整明确的投资计划

资金规模在5000万新币,即2.5亿人民币以上

每年在新加坡的运营开支至少20万新币,包括人员工资,租金,审计等成本

雇佣至少3个专业投资人员 (可为家庭成员),也就是说可以申请三个工作签证(EP)

基金经理应当是注册在新加坡的法人公司(在新加坡金管局注册或拥有CMS执照或由明确豁免CMS执照)

满足条件,即可获得新加坡监管局的批准,得到税务豁免

3. 税务豁免

该项优惠计划原定于2019年3月31日终止,但是在离岸地纷纷出台经济实质相关法律的风口之下,新加坡财政部果断延长该项计划至2024年12月31日。 并且,一经批准,只要FO的法律架构不变、投资策略不变,所享受的税务优惠是永久性的,并不受前面截止日期的限制。

这无疑给予了此前一直在离岸地寻求信息保密、免税优惠的高净值家庭一个更为合规、安全,同时税收成本却相当低廉的、可行的替代方案。

针对可以在新加坡成立的基金公司条款13R和13X,我们做了关键词摘要和对比如下。这些内容并不是相应条款的全部内容,亦不构成任何税务或法律建议,仅用于帮助大家形成一个相对直观、简洁的了解。

(点击放大查看)

4. 金融牌照豁免

满足法定条件、享受税收优惠,基金经理(即FO)应当在MAS进行登记,或持有资本市场服务牌照,或依法豁免持有前述牌照。

新加坡《证券与期货(业务牌照和行为)条例》中规定:“如果一间公司为其关联公司提供基金管理服务,且进行该业务期间,其管理的资本市场产品和即期外汇合同并非该关联公司通过信托代他人持有,也不是因为该关联公司签订的投资协议产生,或者实际属于这两间公司以外的其他任何第三方,则这样的投资行为无需向MAS申请资本市场服务牌照”。

与之类似,一间公司为其关联公司提供金融顾问服务亦可依据《金融顾问条例》豁免从业牌照。

因此,SFO作为基金管理人,如采用下方的架构为其关联公司提供基金管理服务和/或金融顾问服务,则无需申请相关从业牌照。

当然,上面的架构不是判断是否可能获得牌照豁免的唯一正确的架构,若SFO并不满足上面的架构,在一定条件下,仍然可以“case by case”,向MAS申请豁免。

例如,如果SFO和投资基金没有共同的控股公司,SFO管理的资产均由单一家族的自然人直接持有;如果资产由全权信托持有,信托的委托人和受益人为同一家族成员等等,MAS的牌照豁免也不禁止SFO的慈善用途。

特别提示:

• 合理的家族办公室架构,应获得新加坡金融管理局批准。

• 应满足家办运营要求,例如:雇佣3位专业投资成员、每年本地业务开销多过20万新元等。

• 申请人工作签证在转换为永久居民前,需满足新加坡居住要求。

评论