收藏向!最全新加坡个人所得税减免申报攻略

众所周知,新加坡是全世界税率最低的发达国家之一,有无数的高端人士和资本选择新加坡作为资产配置的选择,因此想在这里工作生活了解新加坡的个税申报和减免规则就非常的重要。每年的3月开始就要对上一年的收入进行税,所以情报君给大家整理了相关规定,让大家在年初就可以做好相关材料的准备~

新加坡个人所得税

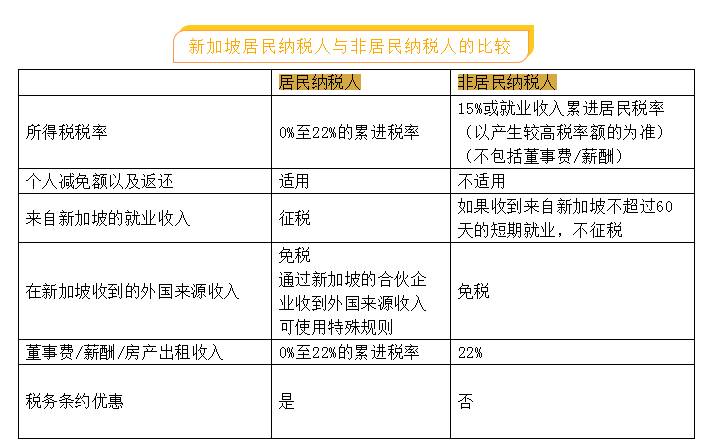

基本概念

一、 按照新加坡法律规定,新加坡公民、在新定居并成为新加坡永久居民(PR)、全面在新加坡居留或工作183天以上(含183天)的外籍人士(公司董事除外),均为个人所得税纳税对象。如果你在新加坡境内居住不满183天,则不交个人所得税。

二、这里的183天,是指你在新加坡就业期间,逗留在新加坡的天数,包括周末和公共假日。就职期间因为合理理由出境新加坡,例如海外度假或者出差等,也会计算在逗留时间之内。

来源:云图网

三、多少收入需要交税?

新加坡的个人所得税,实行累进税率制,其税率在0%-22%之间(这个税率的计算是用缴税金额除以扣税后的实际所得算出的)。

四、纳税居民有权就子女抚养费、职业培训费和保险费以及公积金(CPF)缴款等事项享受个税减免(这些往往是针对公民和PR的,外籍工作人士基本涉及不到)。

来源:知乎

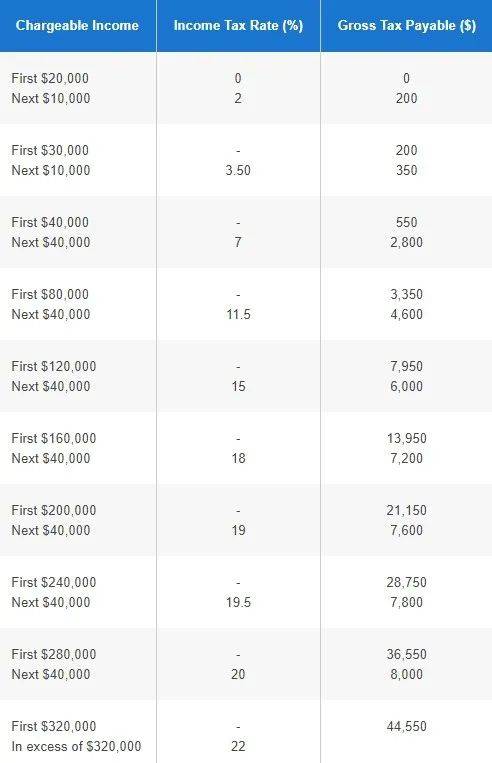

个税税率

新加坡纳税居民的个人所得税税率介于应纳税收入的0%至22%之间,个税起征点为20,000新币,换句话说年总收入在20,000以下的居民无需缴个税,超过两万新币的部分实行阶梯税制,具体如下:

来源:IRAS

划重点:

1. 以A先生为例:

A先生年薪为3万新币,月收入为30,000/12=2500新币,则他需要交纳个人所得税的额度是30,000-20,000=10,000。超出部分在30,000新币以下的,其税率为2%。

因此,他一年需要交税的金额为10,000*2%=200新币。平均到每个月需要交税92/12=16.7新币。

2. 虽然两万新币以下年收入的居民无需缴纳税款,但是仍然需要登录政府网站提交材料进行个人所得税申报!

3. 年收入4万新币是一个税率分界线,通常4万以下的部分只需要缴纳步道550新币的税款,而超过4万的部分这个数字就会翻倍。

为了更方便大家计算,这是新加坡政府发布的Excel的个税计算器,大家可以下载下来根据个人情况填表自动计算:

https://www.iras.gov.sg/irashome/uploadedFiles/IRASHome/Individuals/Tax%20Calculator%20-%20Residents_YA20.xls

个税减免

新加坡作为一个税制完善的国家,有很多种方法可以获得相应的个税减免:

为退休存钱

一. 公积金现金充值减免

(CPF Cash Top-up Relief):

适用于新加坡公民/PR,纳税人可以为自己或家人的公积金/退休账户(CPF Special/Retirement Account)进行现金充值账户充值,为退休准备资金。此项税收减免的上限是7000新币。

二. 公积金减免(CPF Relief):

适用于新加坡公民/PR,纳税人根据要求提交个人资料详情并报税后,系统会自动为符合条件的个人减免税收,无需手动操作。

三. 退休辅助计划减免

(Supplementary Retirement Scheme Relief):

适用于所有合法在新人士,纳税人可以通过开设一个普通当地银行账户并每年往自己的SRS账户存入一定金额固定资金,新加坡公民/PR上限为15,300新币,外国人为35,700新币,减免上限与之相对应。

来源:百家号

养育孩子

一. 合格子女减免

(Qualifying Child Relief;即QCR):

这一项的夫妻二人共同申请减免上限为每个孩子4000新币,如果有残障情况,则提升至每个孩子7500新币,双方各自申请额度可自行商讨。

二. 在职妈妈减免

(Working Mother's Child Relief,即WMCR):

第一个孩子可减免母亲收入的15%;第二个孩子20%;第三个孩子及以上为25%。所有子女WMCR总和上限为母亲收入的100%,每个孩子最高减免50,000新币。

来源:搜狐

三. 祖父母照顾孩子减免

(GrandparentCaregiver Relief,即GCR):

此项减免的上限为3000新币。但要注意,同一名长辈只能申请一次减免。

注意:以上子女减免项目子女须为新加坡公民!

四. 女佣征费减免

(Foreign Maid Levy Relief,即FML):

减免上限为在过去一年内女佣年薪的两倍。

照顾父母

这一门类相对比较简单,统称为父母减免:(Parent Relief) 。

纳税人除了自己的父母,祖父母,以及配偶的父母及祖父母也适用。对那些(祖)父母、(祖)公婆在新加坡的工作人士,在满足以下全部条件的情况下可获得减免:

过去一年里长辈住在申请人的家里;

过去一年里如果长辈不住在申请人的家里,申请人为长辈开销至少2000新币以上;

长辈的年龄在55岁以上;

长辈在过去一年里的年收入少于4000新币。

来源:搜狐

注意:每个人最多只能获得奉养两位老人获得税收减免,也就是说,不管是照顾四位老人还是照顾两位老人,都只能最多获得两份减免;另外就是自己和配偶不能为同一位老人申报税收减免。

提升自我技能

新加坡工作人士皆可申报。这里的课程包含获得政府认可的学术、专业或职业资格认证的课程、研讨会或会议费用;或与目前自身工作、职业相关的课程、研讨会或会议费用。此项减免上限为5500新币。

工作收入减免

一. 劳动收入减免(Earned Income Relief):

此项与收入无关,只与年龄有关。年长者可以得到更多的收入减免,上限为8000新币。

二. 如果夫妇两人中只有一人有稳定收入来源用于家庭支出,还可以申请配偶减免(Spouse Relief):

此项的减免上限不高,仅为2000新币。

捐赠

在新加坡对公共慈善机构的捐赠可获得捐赠额的250%的税收减免。也就是说,如果向某慈善机构捐赠10,000新币,则可获得25,000新币的纳税金额减免。捐赠物可以是金钱,古董、建筑、土地、艺术品、新交所上市的股票和其他证券等一切有价值的实体或虚拟资产。

来源:百度百科

注意:此项通常适用于在新加坡拥有相当资产和收入的企业家,高管,政府官员,大学教授等高收入人士,也就是我们常说的有钱人。

个税申报

申报时间

新加坡个人所得税的申报为年度申报。个人所得税的申报是每年的4月15日之前申报上一年度的个人所得税。每年的3月1日到4月18日是新加坡的报税季,新加坡的纳税居民(tax resident)都需要在这段时间里完成头一年1月到12月的个人所得税申报。

报税渠道

新加坡的个人所得税可通过网络进行电子申报(e-filing),也可进行纸质申报(paper-filing)。通过网络申报个人所得税可登录新加坡税务局网站 ,网上填写递交申报资料。

IRAS, http://www.mytax.iras.gov.sg

具体步骤:

首先,你需要注册一个SingPass账号。接下来,使用SingPass登录新加坡国税局(IRAS)官网进行E- filling。

登录后依次选择:"Individuals"——"File Income Tax Return"——"Edit My Tax Form",然后按照指示如实填报前一年1-12月的收入情况即可。

确认减免信息无误之后,完成税务声明和评估通知,确认后就完成了申报。之后会看到一个确认页面,保存或打印以供记录就可以了。成申报后,4月到9月期间,纳税人会收到IRAS的缴税通知书(Notice of Assessment,即NOA)

一旦收到NOA,要仔细检查,如果有任何差错,是可以在NOA显示日期起的30天内向IRAS提出异议。如无异议,则纳税人需要在收到NOA一个月之内缴纳相关税款,否则税务机关会对欠交税款征收罚款。

以上就是新加坡个人所得税的全介绍和申报减免政策,其中一些条目可能存在更多的要求和细节,如想了解更多请登录登录新加坡国税局(IRAS)官网https://www.iras.gov.sg/irasHome/default.aspx查看,加油!缴税人!

评论