扎克伯格应招募英国央行前行长Mark Carney来操盘Libra狙击人民币

编者按

本文节选自2万字长文《DC/EP vs Libra,全球数字货币竞争正式拉开序幕》有关Libra监管分析章节,原文作者龙白滔,2020年5月7日发表于《数字经济公社》微信公众号。Libra定位于提供网络以运行私人/公共数字法币,并且通过智能合约赋能社区以构造和运行丰富、完整的数字金融基础设施,并维护和延续美元主导的国际货币体系。其运作方式,在近期和中远期,会侵蚀人民币货币主权并削弱人民币国际化战略。扎克伯格应该招募英格兰银行前行长Mark Carney来操盘Libra项目!

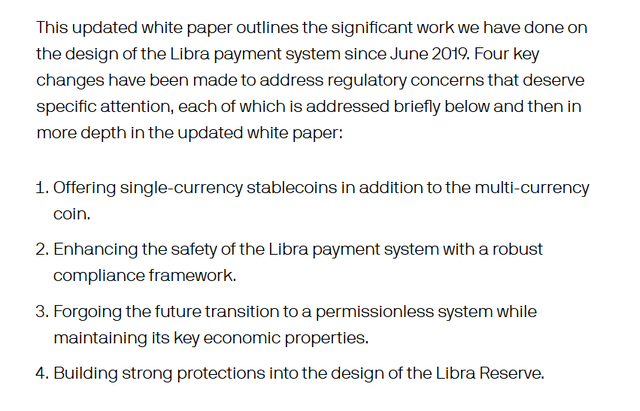

单货币稳定币LibraXYZ和多货币稳定币LBR

Libra上线之初将发行锚定美元、英镑、欧元或新加坡元的单货币稳定币(本文会交互使用“单货币稳定币”、“Libra稳定币”和“LibraXYZ”三个术语),并将基于一组选定的单货币稳定币的给定权重发行类SDR的多货币稳定币LBR,以在非篮子货币国家场景里,作为跨境结算工具或者作为“更中性和更少波动的货币替代”。

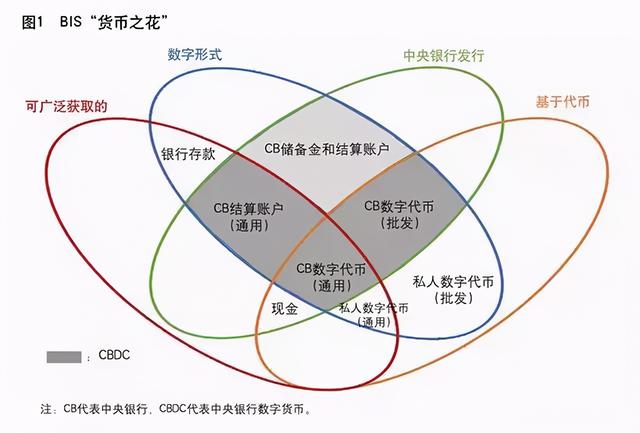

所以Libra的经济学影响是,在美国、欧元区、日本、英国和新加坡等Libra篮子货币的司法辖区中,单货币稳定币LibraXYZ将名副其实地成为这些司法辖区的“私人数字法币”;值得注意的是,LibraXYZ不是基于央行M0的公共数字法币(零售CBDC),而是基于M2的私人数字法币。多货币稳定币LBR在这些司法辖区没有应用场景,因为在Libra网络上,无论是私人数字法币还是各国央行直接发行的公共数字法币,它们之间的互操作仅需要智能合约,而不需要作为结算工具的LBR。在非Libra篮子货币司法辖区,LibraXYZ和LBR如果比本地货币强势,将产生“货币替代”的效果。这当然比直接的“数字美元化”更具隐蔽性,看起来也好像更加“温柔”而有人道主义味,但实际上与“数字美元化”效果一样,会严重冲击该国货币体系的金融稳定性并削弱其货币政策传导机制,因而不过是一枚裹着Libra商标的糖衣核弹。对此感兴趣的读者可参阅G7《全球稳定币调查报告》中“全球稳定币潜在的公共政策挑战”一节的相关描述。LibraXYZ一落地,国际货币体系实际上就承认了“私人数字法币”的合规选项。在零售CBDC对商业银行具有潜在破坏性的前提下,主要经济体的央行在零售CBDC面前举棋不定但允许Libra高调发布就很好理解了。

由此可见,进入Libra货币篮子并被分配相应的权重,就成为了一项“自然而言”的政治安排。无需多言,这项安排服务于美元主导的国际货币体系。哪些货币能够进入Libra货币篮子?哪些必须拒之于“篮”外?这不由Libra协会决定,答案在美联储的货币互换网络。2013年美联储与欧洲央行、英格兰银行、瑞士央行、日本央行和加拿大央行设立了常设、无额度限制的C6货币互换协议;2020年3月美联储进一步将总额共计4500亿美元的临时货币互换额度拓展到九家货币当局——澳大利亚、巴西、韩国、墨西哥、新加坡、瑞典、丹麦、挪威和新西兰央行。这些货币互换协议将所有相关国家的货币体系在全球层面紧密地结合在一起,组成了美元的全球网络。

如前所述,人民币不可能进入Libra货币篮子,但存在理论上的可能性——Libra“水到渠成”地发行人民币稳定币LibraRMB。LibraRMB将在FSB建议的全球稳定币监管框架下运行。作为G20成员国,中国会尊重FSB制定的全球稳定币监管政策建议并相应制订本国的监管细则。LibraRMB的储备组成为20%现金或现金等价物,80%为三个月以内的高信誉等级、短期人民币国债。储备结构与国内货币市场基金如余额宝的资产结构类似。2018年1月1日起,余额宝之类的货币市场基金的份额被央行纳入广义人民币(M2)的统计。这表明,针对将货币市场基金份额用作人民币支付工具监管方面,中国央行已经相当有经验。除了代币化和数字化的差别之外,LibraRMB与国内货币市场基金份额的金融属性也许会非常接近。Libra协会也有意愿与中国央行和相关监管机构去沟通有关发行LibraRMB,用智能合约实现中国央行的外汇管控也并不困难。易纲近日在“财新论坛”上强调,在应对日益增加的“逆全球化”风险时,国际合作非常重要,在金融科技和数字货币领域,中国央行欢迎“与主要国家央行以及区域内的合作”。因此监管经验、技术可行性、国际合作氛围、监管双方的意愿,都支持发行LibraRMB的可能性。如果最终Libra能发行人民币稳定币LibraRMB,这将是国际数字货币良性竞合的体现。

LBR被刻意设计为在非国际货币国家以取代当地货币体系,这是 “美元化”曾经达到的效果。但在数字化时代,传统“美元化”有了新的外衣:代币化和篮子化。太阳底下没有新鲜事。究其根本,美元的全球货币互换网络,已经让货币篮子成为美元控制流动性的工具。正如前文“去人民币化的国际货币体系”所述,在美元主导的层次化国际货币体系中,IMF提供的信贷额度与其它区域性流动性池,其优先级都在C6之下。最近,为应对新冠肺炎疫情引发的全球金融震荡,IMF正在向多个国家发行SDR额度。获得SDR额度本意不在为使用SDR,而是通过SDR额度获得美元流动性支持:否则,增发SDR对于缓解美元流动性短缺有何意义?所以IMF的SDR被定位于区域性流动性池,在国际货币层次架构中位于C6之下。Libra货币篮子可以被认为是与IMF/SDR类似的区域性流动性池,是美元主导的国际货币层次结构的一部分。

Libra一旦发行,将不仅在境内,对中国的货币主权形成侵蚀乃至取代,在境外“一带一路”国家将成为人民币国际化最有力的竞争对手,但通过数字化和篮子化包装以后,Libra完美地隐藏了数字美元的全球战略意图。

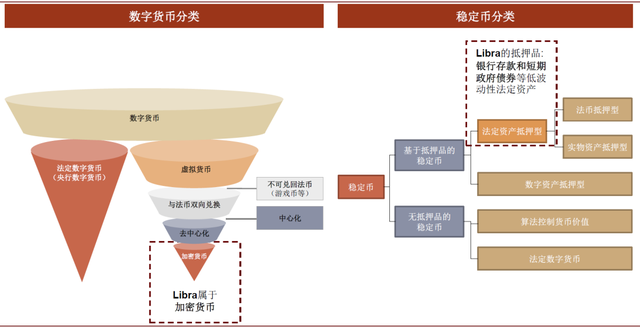

Libra的监管

对比2019年G7和2020年FSB的全球稳定币报告,监管社区对稳定币定义发生了微妙变化。2019年G7稳定币工作组《全球稳定币调查报告》中,稳定币被定义为价值上“与法币保持相对稳定”的加密资产;2020年FSB稳定币工作组《全球稳定币监管政策建议》中,稳定币被定义为价值上“与一种资产、或资产池、或一篮子资产保持相对稳定的”加密资产。从字面理解,“资产”是比“法币”更广泛的定义,稳定币过去只能锚定法币,现在可以锚定法币、非法币资产、资产池、一篮子资产等,并且“基于一篮子货币”的稳定币安排现在是可以接受的。这里的变化可以推测,监管对基于“货币篮子”的LBR态度发生了变化。但这种变化的前提是Libra协会为发达经济体的国际货币提供单货币稳定币,并且限制LBR仅用于新兴和发展中(EMD)经济体的场景。

根据Libra2.0白皮书,LBR被用于“缺乏当地货币稳定币的国家”。这样的国家,在大概率上,与中国以及其它人民币希望吸引的EMD经济体重合。根据Libra2.0白皮书,用户被预期优先选择当地货币稳定币、其次是其它货币的稳定币,最后才是LBR。即使在C6范围内,一些央行例如加拿大银行明确称,采用一种新的记账单位的数字货币,例如Libra,会“严重威胁货币主权和金融稳定性”。综合考虑,LBR被定位用于“缺乏当地货币稳定币的国家”,并且LBR被预期为用户的“最后选择项”,合理推测是,在Libra篮子货币国家,LBR可能被限制使用。目前看来,存在LibraXYZ的那些法币,基本都属于强势国际货币,在这种场景下,“货币替代”发生概率相对小很多;Libra没有提供稳定币的国家,包括中国和其它EMD经济体,如果使用LibraXYZ和LBR,则有较大的“货币替代”风险。

注意区分Libra的注册地监管、美国政府监管和实际运营属地监管。Libra协会注册在瑞士,因此名义上需要向瑞士监管当局申请相关牌照。据Libra协会称,瑞士金融市场监管管理局(FINMA)已经与瑞士央行和20多家监管机构和央行密切协调去处理Libra事宜。这个虚拟组织被称为“FINMA学院”,它在Libra牌照申请事宜上有“话语权”,甚至“监管和决定Libra货币篮子的组成和权重”。笔者没有查到FINMA学院的组成,但推测,大概率,学院与前文所述的已经与美联储建立货币互换协议的央行加上IMF基本重叠,美联储对学院拥有决定性的影响力。Libra协会成员基本都是美国企业,所以Libra协会必须接受美国的监管。因此,在美国和已经纳入美元互换协议的司法管辖区,使用Libra稳定币不会有明显的“货币代替”问题,监管也可能会抑制LBR的使用。在其它司法管辖区,因为基于网络空间运营,Libra协会事实上并不需要获得当地监管许可即可运营:运行已有的Libra稳定币,或提供和运行挂钩当地货币的Libra稳定币以及LBR;与已有的Libra稳定币或LBR比较,当地货币大概率处于弱势地位;如果发生“货币替代”,FINMA学院可能“乐见其成”。因此,获得瑞士合规牌照的Libra,更像一个获得“杀人执照”的007去EMD经济体替美元开疆扩土,而在发达经济体,Libra仅仅作为合规的私人数字法币运营。

建设基于私人数字法币和公共数字法币的数字金融基础设施

David Marcus

Libra项目负责人David Marcus在今年Davos-WEF上表示,Libra网络希望支持运行稳定币(即私人数字法币)或CBDC(即公共数字法币),Libra网络为转移(和互操作)这些数字货币的标准和方式提供了一种共识。

2020年初BIS联合数家央行通过XRP成功测试了CBDC的互操作性,技术方案可能是参与测试的央行把XRP作为中间结算工具,将自家CBDC与XRP进行交互,以实现多个CBDC间的互操作。显而易见,只要把XRP替换为LBR,Libra一样可以支持多个央行CBDC互操作。但这可能只是眼前的方案,长期方案是各国央行直接在Libra网络发行CBDC,Libra网络为他们提供直接在协议级别的互操作性。

Libra2.0为集成CBDC提供了清晰的蓝图:第一步,基于M2法币/法币资产发行私人数字法币,这里涉及到储备资产的管理以及信用风险和托管风险;第二步,各国央行直接在Libra网络上发行CBDC(公共数字法币)。在两种情形下,LBR仅仅是Libra网络上一组选定的私人/公共数字法币(即Libra篮子货币)按照给定权重形成的智能合约。

提出”合成霸权货币“的英格兰银行前行长Mark Carney

是不是觉得很眼熟?蓝图的第二步就是Mark Carney在2019年8月提到的“取代美元成为新的全球主导货币的最佳方案”——合成霸权货币。从加拿大央行行长到英格兰银行行长,Mark Carney不仅是伟大的中央银行家,也是国际货币金融体系伟大的战略家。扎克伯格应该邀请Mark Carney来领导和操盘Libra,这样Carney就有机会去亲自践行自己提出的“合成霸权货币”构想,描绘他心中的“新国际货币金融秩序”蓝图。过去半年,笔者一直关注Carney卸任英格兰银行行长一职后的动向,数次猜测他可能加入Libra协会,但一直没有找到能说服自己的理由。现在,这个理由出现了。

所以Libra承担了在近期和中远期“狙击”人民币、维护现有美元主导的国际货币体系的使命。近期,Libra的私人数字美元和LBR的组合拳与公共数字人民币DC/EP正面竞争,侵蚀乃至取代后者境内货币主权并削弱人民币国际化实力,力争在这个阶段就成功 “狙击”人民币。如果近期战略不奏效,就着眼于中远期,以当下美元主导的国际货币体系中美元、欧元、英镑、日元等形成的合成霸权货币“狙击”人民币。近期和中远期战略层次分明,形成战略上的先后手,都是为已有的美元主导的国际货币体系“续命”并“狙击”人民币成为新的国际主导货币。

LBR成为全球主导货币的可能性

如上所述,LBR近期和中远期战略定位是在中国境内和境外等人民币影响力区域,削弱人民币货币主权并帮助私人或公共数字美元延续美元货币霸权。因此只有在美元处于这场竞争的不利局势时,LBR才有可能参与全球主导货币的竞争。亦即,只要美元霸权仍然存在,LBR就是这场货币竞争的配角。只有在美元不得不退场的情况下,LBR才可能以“替补身份”上位。LBR的战略定位不一定是Libra协会的主动选择,美元体系的权力精英会通过立法和监管等手段(如FSB和FINMA学院)来影响、修正和校准LBR的战略定位。无论是美元持续保持主导货币地位,还是LBR夺得主导货币地位,都能满足现有美元体系的核心利益诉求。仅就目前观察所得,似乎可以得出如下结论:LBR更多是一种战略策应而非战略主线,LBR进入舞台中央成为全球主导货币的概率很小。

通过智能合约赋能社区构造和运行数字金融基础设施

Marcus在今年Davos-WEF上称,Libra协会将借助可编程货币和智能合约赋予数字货币真正的威力,并围绕金融体系进行一系列创新。Libra支持金融业务的智能合约开发语言Move将赋能社区构造并运行丰富和完整的数字金融基础设施,这里既包括以区块链去中心的方式运行的支付、商业银行、货币市场、资本市场、外汇市场等“传统”金融基础设施,也包括其它现在尚未出现的去中心化金融商业模式。借助Move,Libra将这里的可能性交给了社区去想象和实施。

Libra上线时间表

Libra已经向瑞士监管当局申请支付牌照。牌照一旦正式获批,Libra就可能正式上线。如前所述,FSB稳定币工作组近期向G20提交了《全球稳定币监管政策建议》草案,该草案将于2020年10月形成正式文本。这相当于回答了监管当局什么时候会给Libra颁发牌照这个问题:瑞士监管当局大概率会在《全球稳定币监管政策建议》成为正式文件的同时,给Libra颁发牌照。也就是说,Libra大概率会在2020年10月正式上线。在本文完成之时,笔者读到新闻说“Libra协会副主席预计Q4启动Libra”。

Libra总结

Libra定位于提供网络以运行私人/公共数字法币,并且通过智能合约赋能社区以构造和运行丰富、完整的数字金融基础设施,并维护和延续美元主导的国际货币体系。其运作方式,在近期和中远期,会侵蚀人民币货币主权并削弱人民币国际化战略。

如朱嘉明老师所言,“Libra2.0所代表是包括美国在内的发达市场经济国家对未来货币体系的构想,已经超出了Facebook原本的框架”。以美联储为核心的美欧金融体系经过近一年的研究与设计,代表传统金融霸权的利益集团既获得了新共识和达成某种全球化默契,又设立了步步为营、消灭并收编挑战者的具体方案。当下欧美传统金融集团联合体,可能已经胸有成竹地掌控数字货币、数字资产和数字经济发展的主导权。如果2020年10月Libra如预期落地,那将是美元金融全球霸权新战略中的重要一环。这将为中国人民币国际化、中国央行货币数字化等,带来前所未有、无法估量的严重挑战和艰难处境。

评论