8000字详解全球硅片第二大供应商——日本胜高SUMCO

前言

日本胜高SUMCO作为全球硅片第二大供应商,经历了自08年金融危机后硅片产业的10年冷寂,曾经也做了包括太阳能业务在内的其他尝试,最终又回归硅片制造并稳居现在第二大龙头的位置。

对比信越与SUMCO的财务数据可以发现,虽然面临着同样的外部环境,但二者毛利指标呈现出截然不同的特点,我们是否可以认为这种相对稳定源自其不可替代的供应链或技术壁垒,还是仅因为战略选择的不同?

而这种差异又是否对其应对危机与抗风险的能力产生影响?本文将从历史沿革及销售、成本分析的角度,并通过与龙头公司信越化学的对比,试图探讨SUMCO金融危机前战略布局失败的教训以及其最终能度过危机并稳居硅片制造第二龙头的经验,以期为其他硅片供应商提供参考与借鉴。

目录

一、 公司概览

二、 业务构成

三、 历史沿革

四、 经验与启示

一、公司概览

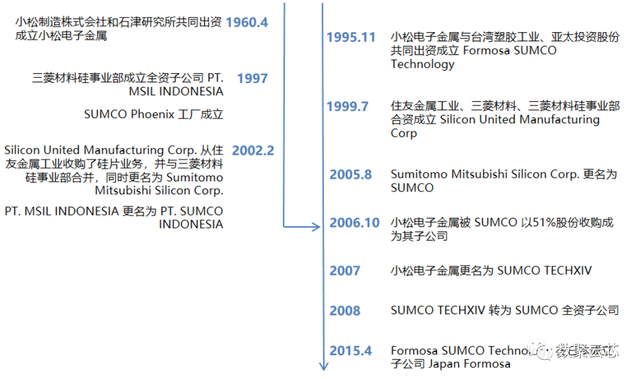

Silicon United Manufacturing Corp. 简称胜高SUMCO,于1999年7月30日由住友金属工业、三菱材料、三菱材料硅事业部合资成立。虽然本身历史不长,但其硅晶圆制造技术可追溯到住友金属工业和三菱材料,为其如今在硅晶圆制造领域的地位奠定基础。

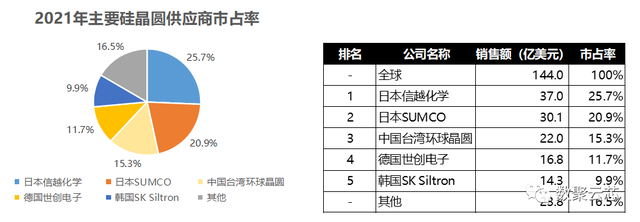

SUMCO专门从事硅晶圆制造,产品包括抛光晶圆、退火晶圆、外延晶圆、结隔离晶圆、SOI晶圆、再生晶圆等,尺寸涵盖4吋、5吋、6吋、8吋、12吋。作为全球第二大硅片供应商,其市占率超20%,与排名第一的信越化学相差无几(全球硅晶圆前五大供应商及市占率如下图所示);

且SUMCO作为一个跨国公司,海外销售占比达80%并遍布世界各地,主要客户包含台积电(TSMC)、三星(SAMSUNG)等晶圆代工与IDM大厂,在日本、美国、中国台湾、印尼等地均设立有制造工厂。

*数据来源:亚化咨询

二、业务构成

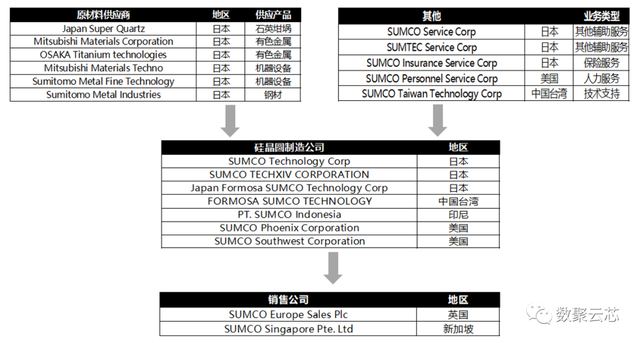

SUMCO作为一家专注于硅晶圆制造的供应厂商,半导体硅部门为其下属唯一业务分部。其从原材料、设备、辅助服务等方面建立的完善的供应链控制体系,为较好的良率以及具有竞争力的产品质量都打下了扎实基础,也奠定了SUMCO不可替代的行业地位。其主要生产链构成及相关公司如下图所示。

*注:

① 图中仅包含对集团生产具有重大影响的子公司及关联公司,未在财报中列示即金额不符合重要性要求的经营分部未包括在内。

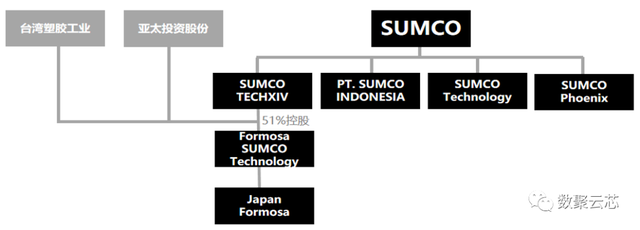

SUMCO较为完善的供应链控制体系使得其在成本、质量等方面都具有较大优势,并有利于增强抗风险能力。历史上也通过多次收购,才建立了如今的供应链网络。从股权控制的角度,SUMO集团构成情况如下图所示。

SUMCO及其主要子公司的历史沿革及工厂信息将在以下部分进行详细说明。

(一)SUMCO成立及发展

1999年7月,住友金属工业、三菱材料、三菱材料硅事业部合资成立了一家名为Silicon United Manufacturing Corp. 的公司,主要生产300mm晶圆,此即为SUMCO的最早雏形。

2002年2月,Silicon United Manufacturing Corp. 从住友金属工业收购了硅片业务,并与三菱材料硅事业部合并,同时更名为Sumitomo Mitsubishi Silicon Corp.。2005年8月,Sumitomo Mitsubishi Silicon Corp. 正式更名为SUMCO,并一直沿用至今。

(二)主要子公司概览

1. SUMCO TECHXIV

小松电子金属株式会社(Komatsu Electronic Metals)于1960年4月由小松制造株式会社和石津研究所共同出资成立,主要生产多晶硅,先后在美国、比利时、中国台湾、新加坡、中国大陆等地都建立了办事处。其中,1995年以51%出资比例成立了台塑胜高科技股份有限公司,1997年9月在东交所上市,2006年10月被SUMCO以51%股份公开收购成为其下属子公司,2007年更名SUMCO TECHXIV ,2008年转为全资子公司并退市。

2. 台塑胜高科技/ Formosa SUMCO Technology

台塑胜高科技成立于1995年11月中国台湾,原名台湾小松电子材料有限公司,是SUMCO TECHXIV的控股子公司,由日本小松电子金属(现SUMCO TECHXIV)与台湾塑胶工业、亚太投资股份有限公司共同出资成立。其致力于200mm和300mm硅晶圆制造(2005年开始拥有300mm产能),主要客户为中国台湾及大陆地区的晶圆代工与DRAM两大产业,于2007年12月在台股上市。2015年4月在日本成立子公司日本台塑胜高科技(Japan Formosa Sumco Technology)。

3. 日本台塑胜高科技/ Japan Formosa

日本台塑胜高科技是台塑胜高科技的日本子公司。台塑胜高科技出于快速取得技术、支持客户细微化制程的需要,于2015年4月在日本成立九原拉晶工厂,为如今日本台塑胜高科技。

4. 胜高科技/ SUMCO Technology

胜高科技于1959年成立于日本野田市,主要产品有硅晶圆、再生晶圆,以及125-300mm的MOS 晶片等。

5. SUMCO Phoenix (SPX)/ SUMCO Southwest

SUMCO Phoenix工厂于1997年在美国亚利桑那州菲尼克斯建立,主要产品有单晶硅锭、200mm晶体、200mm抛光片、重掺杂p型外延衬底、轻掺杂抛光片等;Albuquerque工厂成立于1995年,专门生产200mm外延片。

6. PT. SUMCO INDONESIA

PT. SUMCO INDONESIA原名PT. MSIL INDONESIA, 成立于1997年印度尼西亚,是日本三菱材料硅事业部的全资子公司,2002年其母公司合并入SUMCO后更名为PT. SUMCO INDONESIA。主要制造抛光晶圆。

SUMCO及其子公司主要工厂分布如下表所示。

三、历史沿革

(一)行业背景

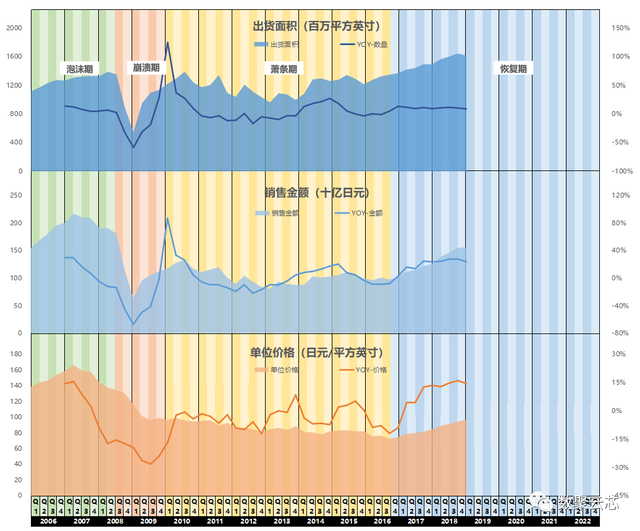

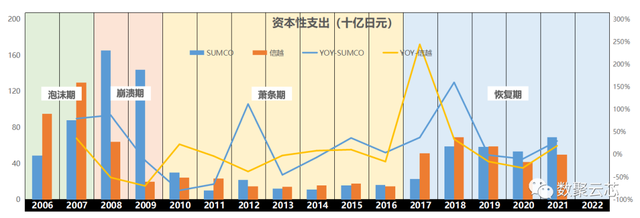

为了探究SUMCO的发展史及其做出当前战略决策的历史原因,我们则需要先了解当时的宏观经济背景。2006至2018年日本硅晶圆总体出货量及销售金额情况如下图所示。

*注:(数据来源:METI日本经济产业省(2018年之后数据暂缺))

根据硅片行业不同时期的阶段特征,我们可以大致分为4个时期,分别为:

泡沫期:世纪初-2008年上半年,高泡沫、快速发展时期;

崩溃期:2008年下半年-2009年,遭受打击、急速下跌时期;

萧条期:2010年-2016年底前,陷入冰点、徘徊不前时期;

恢复期:2016年底-今,走出危机、稳定增长时期。

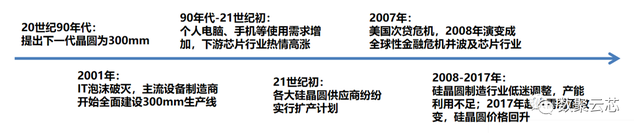

在泡沫期内,受到技术革新与下游需求的共同拉动,硅片行业迎来高速发展。

随着20世纪90年代末300mm晶圆的全面投产,单位面积生产成本大幅降低;而下游芯片市场的热情高涨又创造出源源不断的需求。在过于乐观的预期下,各大供应商纷纷实行扩产计划。

但此期间扩张的产能早已远远超出市场的乐观预期,也为后来泡沫的破灭埋下伏笔。

而产能过剩的影响,在随之而来的崩溃期与萧条期中得到尽情展现。2008年金融危机加速了泡沫的破灭,供需矛盾进一步激化,硅片行业进入崩溃期。

在这一时期,受到需求量骤减的影响,硅晶圆出货面积与销售金额均发生了大幅下降,2009年初出货面积仅为2008年初的40%,一季度销售金额更是同比下降了近70%,整个行业到达冰点。

值得注意的是,销售金额与单位价格的下降趋势早在2007年初就开始了,远早于金融危机开始的时候,可见早在这之前硅片市场就已经达到了饱和。

2009年后金融危机的影响逐渐消除,但硅晶圆供给过剩的矛盾仍未解决,2010至2016年,硅片行业进入价格与销售额双疲软的萧条期。这段时期的销售额仅为危机前的一半,主要原因是单位价格的持续下降。观察可知,出货面积在2010年中期就已接近危机前的水平,而单价则自07年后就持续走低,再未突破历史高点。

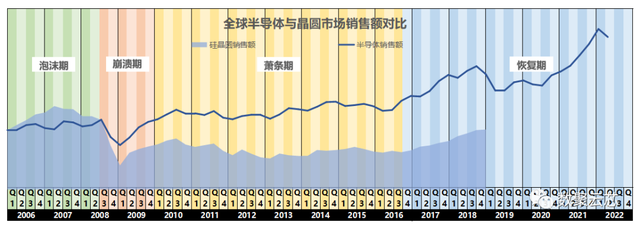

结合全球半导体市场销售额情况,以2006年第一季数据为基准进行归一化处理得到如下所示图像。

*注:(数据来源:SIA)

通过全球半导体销售额与晶圆销售额的对比,我们也能明显看出产能过剩的影响——早在2009年半导体销售额就已恢复到了危机前水平,之后一直保持稳定增长;而对于硅晶圆市场,这个过程则足足晚了将近十年。

经历了十年低回调整,2017年后随着整个半导体行业的需求高涨,硅晶圆供需格局也发生了变化,硅片行业进入恢复期。

在此期间出货面积再创新高,过剩产能得到消化,甚至出现供不应求状况,硅晶圆销售额与单位价格均有明显回升。至此,危机的影响才得以完全消除。

(二)财务数据——与信越化学比较

信越化学与SUMCO分别作为全球第一第二的硅晶圆供应商,一同经历了本世纪初硅片行业的泡沫与破灭,但二者在财务数据上却呈现出不同的特点。

迄今为止,信越化学仍作为硅晶圆制造行业龙头稳居第一,SUMCO虽市占率与信越接近,在毛利率等指标上却仍存在较大差距,尤其是金融危机后尤甚;但与此同时,SUMCO却领先第三大供应商环球晶圆以较大优势,硅片制造的市场格局却并未发生重大变化。

以下我们将通过同时期SUMCO与信越化学的对比,针对上述现象及其本质进行详细说明。

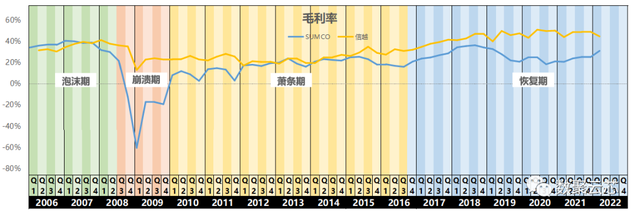

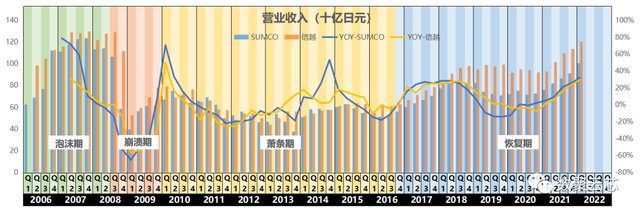

1. 毛利率

毛利率作为反映硅片制造企业竞争力最直观的指标,一方面代表着市场对于产品质量的认可程度,另一方面反映了企业的成本控制水平。2006-2022年SUMCO与信越化学单晶硅业务毛利率对比如下图所示。

*注:(数据来源:公司官网)

① 信越化学与SUMCO财务年度分别为本年4月1日至次年3月31日与本年2月1日至次年1月31日,出于可比性考虑,本文作图均采用自然年度。

② 信越化学下属多个业务部门,半导体单晶硅业务仅占比约三成;2009年及以前由于部分数据未单独披露等问题,已知半导体硅业务营收及营利在电子材料部门中占比均接近90%,故采用电子材料部门数据×0.9作为半导体单晶硅业务相关原始数据。

③ 信越化学未单独披露部门毛利数据,故以上结果为通过营业利润+按营收比重分摊的销售及管理费用计算得出的数据,存在一定偏差。

从信越化学与SUMCO的对比来看,不同阶段各自呈现出其鲜明特征:

泡沫期:2006年以来,二者毛利水平较为接近,保持在30%左右的高位水平,SUMCO略高于信越;

崩溃期:2008年底至2009年初,二者毛利率都出现大幅下降。SUMC0在2008年第四季度及2009年一整年毛利率均为负数,且低点达到-60%,但于2009年后迅速反弹;而同时期信越则稳定在20%左右的毛利水平;

萧条期:2010-2016年二者均处于危机后的震荡调整阶段,SUMCO毛利迅速反弹,在2012、2013年达到了与信越相近的毛利水平,但2014年后逐渐落后于信越。在此期间,信越奠定了不可撼动的龙头地位;

恢复期:2017年后二者毛利率均缓慢提升,2019年后信越毛利水平远超SUMCO。

针对以上表现,我们将从影响毛利率的两个重要因素——销售与成本入手,提出假设并一一验证,试图探究造成以上差异的真正原因。

2. 销售

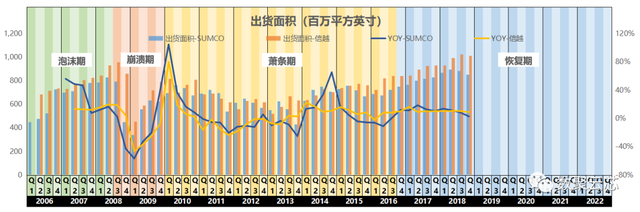

销售对于企业营利能力的影响体现在销量与售价两个方面。面对同样外部冲击时,产品质量更好、话语权更足的企业,往往因其更具粘性的客户、更为稳定的订单而受到更小的影响。信越与SUMCO的差异是否来源于此,则可以参照下图2006-2022年二者营业收入的对比情况。

售价信息我们无从得知,但对比销售额可以发现,无论是在泡沫期、崩溃期、萧条期抑或恢复期,SUMCO与信越销售额大体呈现出一致的走向,且与行业总体走向相同。

但需要注意的是,从2018年开始,信越与SUMCO的差距逐渐拉大,在2019年尤甚。查阅信越年报发现,相关年份并不存在重要子公司的收购行为,而在2017年信越发生了明显高于SUMCO的资本性支出。

故我们推测,2018年后二者差距的拉大是由于信越更早抓住恢复期初期的机遇进行适当的产能扩张,而SUMCO的再起步则明显更晚;

除此之外,我们观察到这一时期信越领先于SUMCO的毛利率差距也在逐渐扩大,可以推测,得益于比SUMCO更完善的供应链控制系统,信越可以凭借更高的质量获得更高的价格,也带来了销售额的差距。

用营业收入除以单位面积价格,可以大体估算出同时期二者硅晶圆出货面积情况,结果如下图所示。

观察发现,除却SUMCO在2007年与2014年同比增长速度高于信越的两个峰值,不管是从销售额还是出货面积来看,金融危机后至2018年间二者都呈现出高度一致的形态。

虽然暂时缺乏2018年之后的数据,但我们不难得出结论:金融危机对二者销售方面的影响并无本质区别。

对于两个峰值的解释,会发现分别是由于:

①在2006年之前SUMCO产能明显低于信越,并采取了更为激进的扩张政策,导致2007年产能大幅提高;

②2013年时SUMCO完成了业务重组,剥离了太阳能业务以及减少了200mm晶圆产能,导致了年底销售额的小幅下蹲,而后很快在2014年赶上信越。

由此则推测出造成毛利率差异的主要原因为成本因素,以下则将从成本角度加以具体分析。

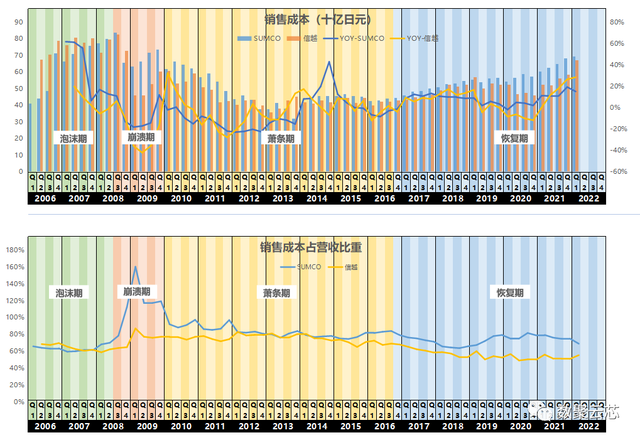

3. 成本

销售成本是影响毛利率水平的又一重要因素,决定了企业是否有足够空间应对价格的下降以及支撑研发与资本性投入。

从绝对数值与占营收比重两方面分别对比SUMCO与信越2006-2022年数据,结果如下图所示。

对比可以发现,信越化学销售成本与营业收入的变动趋势几乎是一致的,尽管出货面积与销售额都经历了剧烈波动,毛利率却始终保持在一个相对稳定的水平;而SUMCO则在2009年前后呈现出销售额与成本分离的形态,造成了毛利率的骤降。

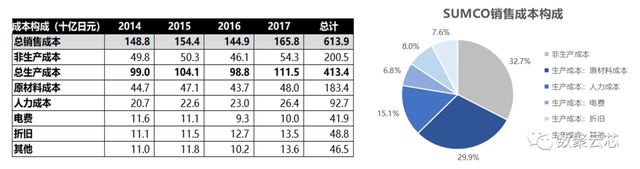

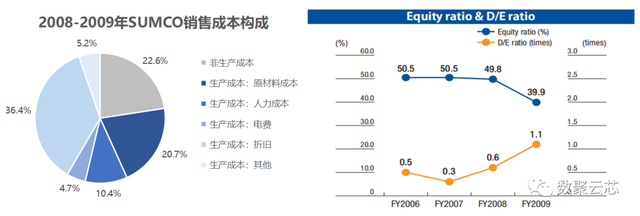

SUMCO年报中曾披露其成本结构,我们加以整理得到如下图所示数据。

*注:(数据来源:SUMCO 2014-2017年年报)

非生产成本受到企业经营管理水平影响,此处不作考虑。除此之外,生产成本可根据随产量变动的程度分为固定成本和可变成本两类。

原材料成本、人力成本、电费等成本虽然占比较大,但易随销售情况及时调整;而折旧作为典型的固定成本,虽然从长期角度来看也可以随着资产处置等加以调整,但当面对金融危机此类突如其来的风险时,确是造成企业经营风险的重要因素。

以下则将根据不同时期的特点对于二者的成本差异进行进一步的分析讨论。

3.1 泡沫期

2007年以前硅晶圆市场需求高涨,销售收入与成本同步上涨,销售成本率保持在60%。面对市场释放出的积极信号,SUMCO与信越纷纷扩产,此时期的资本性支出空前提高。

值得注意的是,在2007年之前,SUMCO的出货量是显著低于信越的,而在07年一年则迅速赶超,可以推测,SUMCO在此前1-2年中进行了更为激进的扩产计划,使得07年产能得到大幅提升。

而根据SUMCO的会计政策,厂房与机器设备的折旧年限分别为30年与7年,而我们通过多种途径可知资本性支出中设备支出占比大约为80%。一笔资本性支出至少影响着此后7年的折旧费用,也为后来的崩溃埋下伏笔。

3.2 崩溃期

受到金融危机需求骤降的影响,SUMCO与信越的营收同步下降。而在2009年初,SUMCO营收同比下降近70%的同时销售成本只减少了不到20%,造成了毛利率的骤降乃至为负。SUMCO也在2009年年报中明确指出这期间销售成本率增加的主要原因为折旧费用过高。

除却泡沫期的激进投产,SUMCO逆着萧条的经济大环境在2008、2009年亦发生了重大资本性支出。为了支撑这笔资本性支出,2009年资产负债率一度达到了110%(如下图所示)。

SUMCO曾披露这笔支出主要被用于对300mm晶圆产线与太阳能业务的投资,而这二者在之后十年中都面临着市场饱和与低价竞争的冲击,成为重大的决策失误。

需要注意的是,SUMCO所披露成本构成的2014-2017年已进入萧条期末期,危机的影响得以缓和,我们可认为是正常年份的成本构成;而在遭遇突然冲击的崩溃期,折旧成本的比重显然会更大。

我们不妨将折旧成本视作固定成本,其余均作为可变成本处理,估算得到2008-2009年成本构成情况(计算过程详见附注1),发现这一时期折旧费用占总销售成本的比重超过30%,便不难解释该时期SUMCO销售成本率的异常情况了。

*注:(数据来源:SUMCO年报)

而同时期的信越应对危机则显然更为灵活,营收与生产成本几乎同比下降,资本性支出早在2008、2009年就已明显减少,得以在低谷中保持超过20%的毛利水平,是其渡过危机的关键。

3.3 萧条期

随着硅片行业整体进入萧条期,供给过剩而需求低迷,SUMCO与信越同时进入低位调整阶段。此段时期的营收与出货量均处于较低水平,虽然成本也随之降低,但在市场总体供过于求的低价竞争下,毛利一直处于20%左右的较低水平。

在这个时期,企业的扩产计划被搁置,出于自救目的往往还伴随着企业内部的重大调整。阅读SUMCO年报可以发现,在此期间管理层更迭空前频繁,并且在2011-2013年还进行了业务重组,即退出太阳能业务并消减200mm晶圆产能。

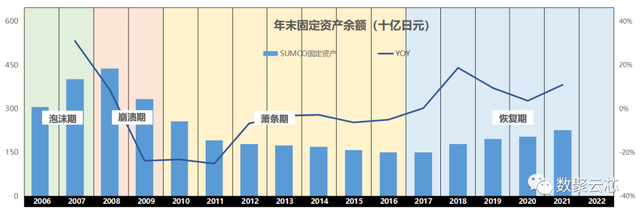

与此同时,此时期还涉及到重大资产的处置。SUMCO 2006至2021年固定资产情况如下图所示。

*注:(数据来源:SUMCO年报)

对比资本性支出可以发现,尽管2009年发生了重大的固定资产支出,年末固定资产余额却是减少的。

一方面由于折旧费用空前增加,另一方面企业被迫出售固定资产以偿债或获得维持正常经营的现金流,由此便能解释SUMCO 2009年毛利率骤降后迅速回弹的原因。

3.4 恢复期

作为周期性行业,2017年后随着半导体市场新一轮热潮的兴起,硅片行业也随之进入恢复期。硅片再次出现供不应求状态,从2007年开始价格逐年上升。

这一时期SUMCO与信越的毛利率差距逐渐拉大,信越明显更具有成本优势,我们推测是由于供应链控制水平不同所导致的良率差异。

此外,从资本性支出的变动趋势也可以看出,SUMCO与信越都开始了新一轮的扩产计划。但与07年前泡沫期不同的是,经历了十年萧条,SUMCO与信越都更加注重提高生产效率,并且对于产能扩张的态度更为谨慎。

面对供不应求的局面,各大供应商不约而同地采取了加价策略而非疯狂扩产,这一时期的资本性支出仅为泡沫期的一半。

4. 总结

截止目前将近20年的时间,硅片行业完整地经历了一个由盛转衰到再次兴起的循环周期,其间信越曾两次与SUMCO拉开差距,究其原因共性都是投资时间点的选择问题:

第一次是在崩溃期走出了截然不同的走势,信越当年即大幅减少资本性支出,SUMCO却不减反增,此前的扩张也更为激进,导致了此后折旧费用的居高不下;

第二次在恢复期初期,信越果断增加投资,SUMCO却滞后一年,导致2008年销售额拉开差距。

除却周期性因素,结构性因素也是导致SUMCO与信越拉开差距的重要原因。我们从多种渠道了解到,SUMCO的技术水平与信越仍存在一定差距,导致对于高毛利产品SUMCO不是第一选择。

虽然二者市占率接近,但在高端市场的竞争力SUMCO比之信越有所不足,只能转而承接相对低端的业务。

SUMCO作为最大的Memory(存储芯片)供应商,由于Memory芯片需求量大且技术门槛低的特点,不免陷入低价竞争的漩涡。此外,在供应链控制角度,信越也明显享有更大的话语权;而SUMCO的上游则多为其母公司,议价能力受限,进一步压缩了其利润空间。

(二)业务变动

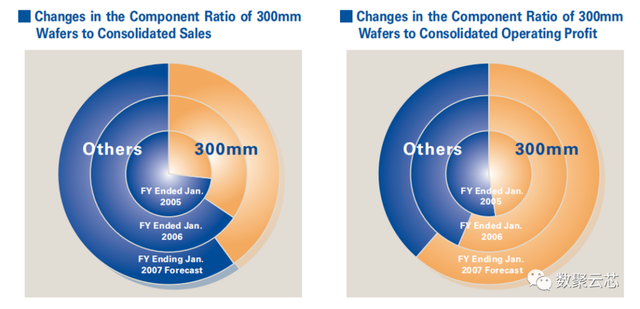

SUMCO曾同时发展了硅晶圆与太阳能硅片业务,最终却回归硅晶圆业务。这段历史可追溯至1982年,SUMCO的前身在那时就开始了太阳能电池业务,随后与其子公司SUMCO Solar Corporation共同从事研发,在08年前后已经发展到具有较强的全球竞争地位。

有趣的是,SUMCO 2008年还把太阳能作为战略重点投资新建了伊万里工厂,却在2011-2013年的业务重组改革中退出了太阳能业务。究其原因,比起凭借行业壁垒而利润率显著更高的硅晶圆业务(如下图所示),太阳能作为技术门槛较低的行业,缺乏长期竞争优势从而容易陷入价格战的旋涡。

而显然中国在此方面更具成本优势,伴随着2003以来我国太阳能产业的高速发展,2007年就已成为光伏硅片的最大生产国,SUMCO的退出成为必然。

*注:(数据来源:SUMCO年报)

此次业务重组中,SUMCO还减少了200mm晶圆过剩产能,并且提高300mm晶圆生产效率,最终奠定了以300mm晶圆为主的发展格局,一直延续至今。

除此之外,我们观察到2022年第一季以来信越与SUMCO的毛利差距逐渐缩小,也与其业务调整有关。

作为Memory芯片的最大硅片供应商,对成本更为敏感,SUMCO一直以提供工艺更为简单而成本更低的PW(抛光晶圆)为主,但PW的毛利一直低于EPI(外延晶圆)。随着低端市场的竞争加剧,SUMCO面临转型,在其新的扩产计划中也明确提出要提高EPI的比重。

四、经验与启示

半导体作为一个周期性行业,总要不断经历泡沫、崩溃、萧条、恢复的循环,但由于产线建设不可避免的滞后性,不合理扩产所带来的影响往往是毁灭性的,而尾大不掉的大公司则更可能面对此类问题。

并且,通过与信越化学的对比我们还发现:当行业处于景气周期时,各大供应商共享行业红利,其差距是逐渐缩小的;而当行业处于衰退期时,能提抗住打击的才是真正的龙头。且漫长的萧条期是市场洗盘创造龙头的机会。

除此之外,在业务构成角度,我们发现:高壁垒、高毛利的业务才是为企业创造竞争优势的关键。而低端业务虽然在发展初期可能由于先发优势而占据一定的市场份额,却往往在行业衰退或遭遇跌价竞争时面临更大的风险。

综上来看,SUMCO的发展历史给我们以两点启示:

①时刻关注行业的周期性变化,切忌盲目投产,在低谷时降低风险往往比在高潮时抓住机遇更为重要;

②紧抓高竞争壁垒的核心业务,提高技术实力,警惕陷入低价竞争的循环。

附注1:成本构成的估算

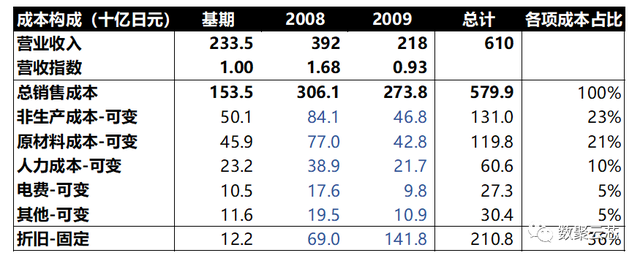

为探究SUMCO 2008-2009年成本构成情况,我们以已得到披露的2014-2017年平均成本为基准,将折旧费用视作固定成本、其余均作为可变成本进行计算,得到如下表格。

其中,营业收入、总销售成本为财报中直接披露的数据,各项具体成本构成为计算得出的数据。

首先将已经披露的2014-2017年数据进行年度平均得到基期数据,再用当期营收除以基期营收进行归一化处理得到营收指数。用基期各项可变成本乘以营收指数得到当期可变成本,并用当期总销售成本减去可变成本得到折旧费用。

来源:数聚云芯

作者:张朦月

芯ONE

半导体公司

半导体企业

半导体产业

芯片半导体电子版书籍PDF

半导体封装书籍

半导体测试书籍

半导体公众平台

评论