美国史密斯菲尔德公司生猪产业链分析

1 史密斯菲尔德公司概况

1.1 行业地位

美国史密斯菲尔德食品公司于1936年在美国弗吉尼亚州成立,是美国排名第一的生猪生产商,2021年拥有70家猪肉制品加工厂,业务范围覆盖7个国家及地区,在世界范围内的员工数超过6万人,是世界最大的猪肉加工企业。史密斯菲尔德食品公司采取纵向一体化的全产业链战略,业务贯穿生猪养殖、屠宰加工、猪肉制品生产、分销与销售全过程,业务经验丰富,总体具有较强的行业优势,无论是生产设备和技术研发都居于行业领先地位。

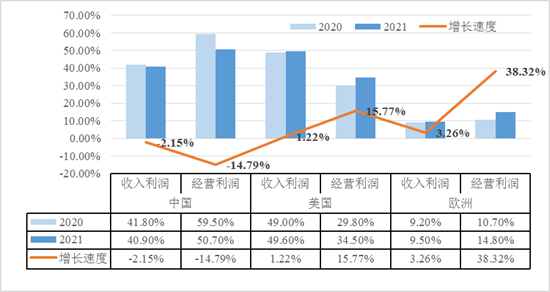

2013年,双汇以71亿美元的价格收购了美国史密斯菲尔德食品公司,作为双汇母公司的万洲国际从中国最大肉类加工商一跃成为全球最大的猪肉食品企业,于2013年被《财富》评为国际食品生产领域上位居第二的企业,仅次于新加坡的丰益国际。2021年,万洲国际在《财富》世界500强榜单中,排名474位,双汇也进入中国《财富》500强,排名第151位。目前,史密斯菲尔德主要负责万洲国际在美业务,其加入使得万洲国际收入和经营利润的分布有所变动(见图1),可以发现,成功并购美国史密斯菲尔德食品公司是双汇及其母公司发展的重要推动力。

图1 万州国际不同国家(地区)业务收入及经营利润占比与增速变化情况

1.2 发展历程

史密斯菲尔德食品公司成立至今80余年,从美国最大的生猪养殖企业到如今世界上最大的猪肉加工企业,其发展过程对我国生猪企业有一定的启示作用。

1.2.1 发展初期(1930s—1980s)

史密斯菲尔德食品公司最初经营名为The Smithfield Packing Company,由Joseph W. Luter及其儿子于1936年在美国弗吉尼亚州一个名为史密斯菲尔德的小镇成立,以猪肉加工起家。

1.2.2 快速发展期(1980s—2000s)

1981年起,史密斯菲尔德食品公司开始纵向收购众多的生猪养殖与肉制品加工企业(见表1),进军上游生猪养殖环节,逐步形成“种猪繁育→仔猪繁殖→生猪饲养→屠宰加工→终端销售”的完整产业链,并顺利进入国际市场,开始在法国、波兰、加拿大(2004年出售)、中国、墨西哥、西班牙、英国、巴西和罗马尼亚等国家和地区开展业务与合作,业务还涉及到餐饮服务和即食食品领域。自此,公司迅速成长,到1998年成为美国排名第一的猪肉生产商,于1991年在纽交所上市。

表1 史密斯菲尔德并购历程

1.2.3 发展危机期(2000s—2010s)

史密斯菲尔德自2009年后主要业务包括美国、波兰及罗马尼亚的生猪养殖、加工、营销、销售以及分销猪肉和肉制品,在英国也有分销业务,是美国规模化养猪的典型代表,也是全美最大的猪肉生产商、主要的鲜猪肉和加工肉类生产经销商甚至世界最大的猪肉加工商。但是,由于公司前期定位过于前置,过度专注产业链上游,自2005年以后,公司收入增长处于停滞状况,复合增速为2.1%;盈利状况也不尽如意,其中2009和2010年出现较大亏损,使得公司负债极大,公司此时意识到自身过于专注产业链前端,造成公司利润低、成本高等问题,于是开始转型,发展重心逐渐侧重于产业链后端的肉制品处理和深加工业务。2013年,史密斯菲尔德接受了双汇的收购计划,归于双汇旗下。

1.2.4 高质量发展期(2010s—至今)

自从被双汇收购后,公司清除了债务,也逐渐拓展更大范围的国际市场,加大科技创新投入,逐渐取得无抗生素生产线等生产经营科技成果。其负责人迈克尔•斯克希尔提出今后将秉承“保障食品安全,提升质量文化”的宗旨继续生产。

1.3 产业布局

1.3.1 产业专注于生猪及其制品

史密斯菲尔德以猪肉加工起家,主要经营生猪及猪肉相关制品,在1980—2010年间曾收购ConAgra等公司开展牛肉、火鸡等业务,但在2008年就将牛肉等业务分拆到了JBS-Swift公司,自那时起更加专注于猪肉业务,使其成为公司唯一关注的重点。目前,史密斯菲尔德食品公司在美国29个州拥有近500个自营农场和超过2100个合同农场,每年出栏近1600万头猪。其中,65%的自营农场位于北卡罗来纳州和密苏里州。

1.3.2 注重发挥协同效应

史密斯菲尔德公司在进行产业布局时,注重发挥区域内产业协同效应。以粮商收购方案为例,位于北卡罗来纳州的Tar Heel加工厂作为史密斯菲尔德在全球范围内拥有的最大的屠宰场,对饲料的需求量巨大,因此史密斯菲尔德于2016年在美国俄亥俄州收购了两家大型的粮食仓库,使其可以直接为Tar Heel提供饲料原料,降低饲料购买成本的同时降低运输成本,利用产业协同效应提高企业经营利润。

1.3.3 产业布局较为分散

史密斯菲尔德在国际上经营着多家猪肉、火鸡和食品服务公司,产业布局的范围涉及到西班牙、墨西哥、中国、波兰等国家和地区。分散的产业布局在一定程度上可以最大限度地利用各地的生产优势,生产适应当地市场的产品,提高企业营业利润。但是,广泛的产业布局也有可能造成总部的技术、管理、经营等方面的经验不能惠及每一个地区的公司或组织的情况,有一定的发展不平衡性。

2 史密斯菲尔德公司生猪产业链分析

2.1 生猪养殖模式与发展趋势

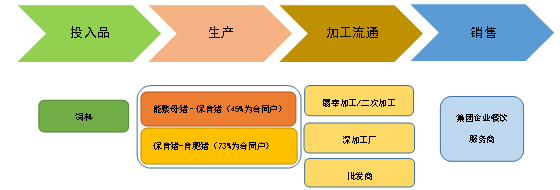

美国史密斯菲尔德食品公司以猪肉加工起家,经过1981到2010年间的纵向产业链整合与并购后,拥有了从饲料、生产、加工、批发、餐饮销售等一系列业务的全产业链(见图2),并在发展过程中成为了美国第一大生猪养殖企业和加工商。但是,由于公司前期在产业链前端过度投入,同时其核心市场即美国市场的规模化进程处于尾端,且猪肉消费不是美国主流肉类消费,美国人均猪肉消费增速持续放缓,导致史密斯菲尔德于2010年前后亏损严重,负债较多,于2013年被看中了其品牌价值、技术优势及全产业链模式的双汇收购。基于这一收购事件,有利于美国史密斯菲尔德食品公司稳定其全产业链发展模式,持续提高生产技术与水平,提高发展质量,为中国以及国际市场提供安全优质的猪肉和猪肉制品

图2 美国史密斯菲尔德食品公司全生产链示意图

此外,史密斯菲尔德采取“公司+农户”的经营方式进行生产活动。一般情况下,产业链中间的养殖和加工环节利润最为薄弱,前端设计、研发环节和后端销售网络等环节附加值则较多,所以史密斯菲尔德果断利用这一原理,与农户签订合约,公司对于养殖过程中的育种、饲料、疫病防控、品质控制、营销等环节提供人才和管理支撑,农户则负责具体的养殖或加工环节,以此提高企业利润与生产效率。

2.2 生猪产业链主要环节的分析

2.2.1 成本投入环节分析

掌握育种技术和降低饲料成本,促使成本得到控制。饲料是猪肉生产过程的主要生产投入,约占育肥成本的三分之一甚至以上。为降低饲料投入成本,美国史密斯菲尔德食品公司收购了一些大型粮库,同时也与一些粮商签署直接合作合同,同时作为世界顶级的饲料公司,也可以为自身生猪产业经营活动提供饲料。此外,美国史密斯菲尔德食品公司独有的育种技术,能够保证生猪整条产业链质量的同时降低育种成本。

2.2.2 生产环节分析

结合两种养殖模式,管理和控制成本。美国史密斯菲尔德食品公司的生猪养殖环节中采取“能繁母猪—保育猪”与“保育—育肥猪”两种模式,既兼顾自家公司育种与养殖,又从外部购入保育猪来育肥,其中,部分育肥猪购于内部生产部门,部分生猪购于其他公司。在单一的“能繁母猪—保育猪”模式下,如果猪群发生疫情,企业需要花费较高的兽医成本;而如果企业采取两种模式相结合的生产模式,从外部购入保育猪来育肥,就可以在一定程度上规避流行疫病的风险,降低兽医成本和饲料成本,也就能在一定程度上管理和控制企业成本。

2.2.3 加工与分销环节分析

猪肉加工包括生猪屠宰、包装、加工与分销等,其产出是猪肉及其相关加工制品,所有直接参与猪肉行业的主要公司都需要进行屠宰和猪肉制品生产。在2007年,其猪肉产品包括加工肉类(57%)、新鲜猪肉(41%)和其他猪肉产品(2%)。总体来说,美国史密斯菲尔德食品公司拥有70家猪肉制品加工厂以供应其最大的猪肉制品加工量,主要品牌有Patrick Cudahy、Farmland Foods等,涉及产品有预制火腿、培根、香肠和其他肉类食品。同时,史密斯菲尔德也经营少量火鸡加工业务。

2.2.4 零售环节分析

“零售环节”分为家庭内消费(超市等)和家庭外消费(餐馆等),其中包括不同程度参与加工、分销猪肉产品的餐馆和公司,如大学、企业、校园与医院等,并向生活居民提供猪肉产品。

大多数史密斯菲尔德的子公司都向零售客户提供产品,其中一私人子公司名为Smithfield Foodservice Group专门向客户提供食品服务,这一公司成立于2003年5月,由Gwaltney和Smithfield Packing Company的食品服务销售和营销组织合并而成。

2021年史密斯菲尔德全球营收176亿美元,其中加工猪肉销售额达96亿美元,鲜猪肉销售额达76亿美元,禽肉为5亿美元。

在国际细分市场中,2021年其在北美的营收为150亿美元,欧洲销售额为27亿美元(禽肉为5亿美元),与中国、墨西哥、西班牙等国家和地区也都一直存在业务往来。在旗下品牌方面,史密斯菲尔德旗下与猪肉有关的品牌就有Smithfield、Farmland、Cumberland Gap、Armour、Eckrich等十余种,市场占比巨大。

评论