出海指南:新加坡短信和云通信市场研究及选型评估

新加坡,位于东南亚中心,是世界最繁荣的国家之一,也是国际金融中心。政府强大的经济政策帮助新加坡转型为亚洲强国。2021 年新加坡人均 GDP 达到 72795 美元,在全球经济体中名列第五。近年来,新加坡凭其优越的战略位置、宏观政策以及世界一流的沟通能力,吸引了国际企业和投资者的关注,成为诸多企业出海的第一站。

新加坡的移动通信建设发达,移动网络覆盖全国,移动普及率高达 148%,在 BuddeComm 的“亚洲电信成熟度指数“中排名东南亚第一,在 OpenSignal4G 网速排名上位列世界第一。短信 (SMS) 和即时通信(IM)是新加坡普遍使用的信息沟通方式,以金融科技为代表的数字经济已成为新加坡经济增长的重要组成。

本文涵盖了新加坡移动通信及用户结构的主要方面。包括一般人口经济统计信息、移动互联网市场信息、本地运营商市场份额、短信服务类型、接入方式及云通信服务商选型等内容。旨在为企业提供参考,以便在进入新加坡市场前做好充足准备,并快速筛选出符合自身业务需求的通信服务提供商。

数据来源:HKTDC

新加坡人口

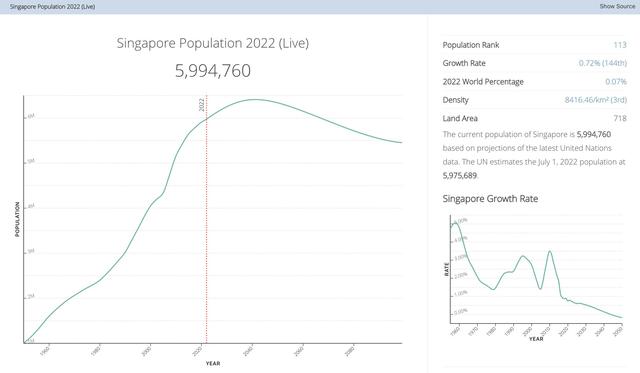

国土面积约 720 平方公里的新加坡,拥有人口 592 万人口。该国由 63 个岛屿组成,其中主要岛屿是新加坡岛(占全国面积的 88.5%),它与马来西亚有两个人工连接点。新加坡以人口密度每平方公里 8457 人,全球排名第二,摩纳哥是唯一人口密度高于新加坡的国家。

然而,新加坡的人口增长率一直保持在较低水平。2021 年,新加坡的人口增长率为 0.7%。与许多其他国家相比,新加坡的人口增长率较低。这主要是由于新加坡的自然出生率较低,并且近年来这一趋势还在继续。移民人口成为新加坡人口增长的一大部分,目前新加坡的移民人口占总人口的 45%。其中约有一半的移民人口来自亚洲地区。

数据来源:world population review

人口年龄结构方面,新加坡由于多年出生率低,老龄化显著。目前 65 岁以上占人口的 15.2%,17 岁以下占人口的 14.9%,人口年龄中位数为 43.2 岁。政府或将进一步调整移民政策,以满足新加坡工业化的劳动力需求。

数据来源:DataReportal

新加坡经济

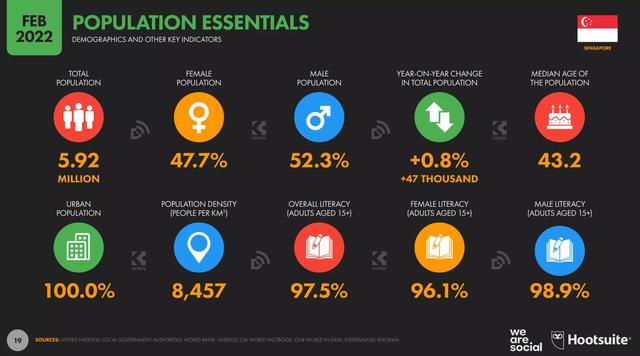

新加坡的经济一直保持较快的增长,近年因大流行和全球经济放缓导致增长率有所放缓。新加坡政府在加强自身竞争力方面采取了诸多举措,包括通过投资教育和培训、发展新兴产业和提升商业环境来促进经济增长。

根据世界银行官方数据,新加坡 2021 年的国内生产总值 (GDP) 为 3969.9 亿美元。新加坡的国内生产总值占世界经济的 0.41%。

数据来源:TRADINGECONOMICS.COM

在新加坡,服务业是最大的经济部门,占 GDP 的 72%。服务业中最重要的部分是:批发和零售贸易(占 GDP 的 18%);商业服务(16%);金融和保险(13%)、运输和仓储(10%)以及信息和通信(5%)。工业贡献了剩余的 28% 的总产出。制造业(21%)和建筑业(5%)是最重要的行业。

作为亚洲金融中心,新加坡的金融科技公司在支付、贷款、保险、资产管理和跨境金融等领域发展迅速。很多第三方支付公司比如 GrabPay、DBS PayLah! 和 Singtel Dash 等在国内外均有广泛应用。此外,新加坡还有许多金融科技初创公司,如 PolicyPal、Acorns Advisory 等,正尝试使用创新技术,如区块链和人工智能,来改善金融服务的效率和可访问性。

新加坡的电子商务发达,受益于该国高度发达的金融体系、普及的互联网接入和高水平的电子商务基础设施,新加坡的消费者非常习惯在线购物,并且对电子商务的信任度较高。2021 年,新加坡电子商务市场价值 59 亿美元,预计到 2026 年将增至 100 亿美元。这个城市国家拥有超过 300 万电子商务用户,居民网购率为 58%。

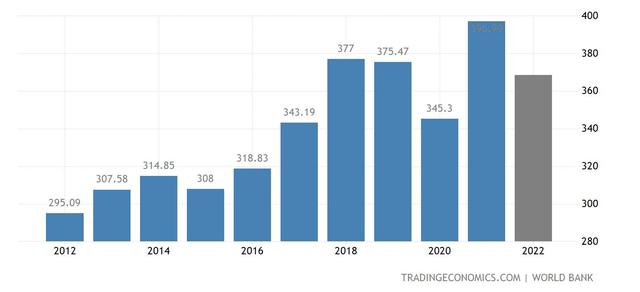

在全球需求放缓、债务升高和通货膨胀等不利因素的影响下,世界银行下调了对东亚和太平洋地区的经济增长预测,新加坡 GDP 年增长率预计在 2023 年和 2024 年分别达到 2.40% 和 2.50% 左右。

数据来源:TRADINGECONOMICS.COM

新加坡运营商

新加坡是世界上数字基础设施最发达的经济体之一,该国拥有高质量移动通信网络,4G 网络覆盖全国,移动普及率为 148%,在 BuddeComm 的“亚洲电信成熟度指数”中排名东南亚第一,也在 OpenSignal4G 网速排名上位列世界第一。这些都得益于新加坡在数字基础设施和产业关联方面的优势,特别体现在 ICT 投资、应用与立法、移动宽带及智能手机渗透率等方面。

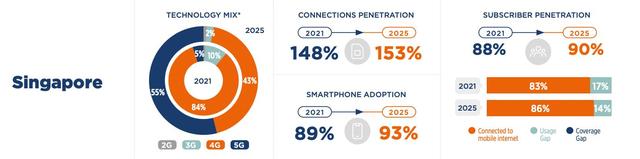

数据来源:GSMA

由于人口稠密加上运营商的快速部署,新加坡的 4G 市场趋近饱和,使用率达到 84%。同时 5G 发展也十分迅速,自 2019 年新加坡在全国范围内推出 5G 服务以来,覆盖率已经达到 80%。预计到 2025 年,5G 有望成为新加坡移动市场的主导技术,使用率达到 55%。

入网设备方面,新加坡的移动渗透率为 148%,这表明多数订户拥有一台以上的移动设备。其中 Android 占 74.71%, Apple 占 24.37%。 据 GSMA 报告显示,新加坡 89% 的移动入网设备为智能手机,这一比率将在 2025 年进一步提升到 93%。

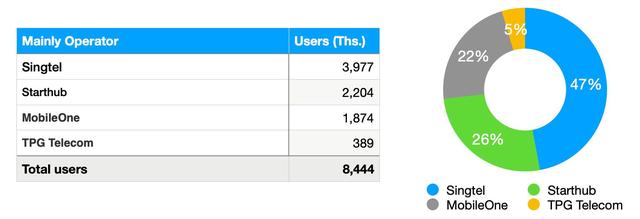

新加坡移动市场有多家运营商和虚拟运营商,包括 Singtel、StarHub、M1 、TPG Telecom、Circles.Life、Grid 等, 其中Singtel、StarHub、M1 为市场主要运营商,占据约 95% 的市场份额。

数据来源:ITU

新加坡短信概况

作为用户覆盖率最广的基础通信服务,短信始终是出海企业进行客户身份验证、事务通知、营销推广等客户交互环节的首选方式,在新加坡也不例外,移动网络渗透率为 148.52%。与国内情况相似,新加坡本地运营商并不直接向普通短信需求企业提供服务,大多数企业也不具备传统电信业 SMSC (短消息服务中心) 网关接入能力。

专注于通信服务本身的云通信平台 (或称通信平台即服务 - CPaaS, Communications Platform as a Service) 应运而生,承担着打通资质牌照、商务谈判以及消除技术屏障的角色,成为了短信消费企业和运营商之间的重要桥梁,以云计算的形式输出可伸缩的弹性资源,使得企业无需投入大量资金及研发人力便可快速将短信及各类通信服务融入自身业务,保障信息传送的效率、稳定和安全。这种灵活性高、节省成本、易于扩展的产品模式,适用各种规模的应用和企业,已逐渐取代传统 IT 通讯服务商成为市场主力军。尤其在零售、健康医疗、保险及金融服务、金融科技、物流、旅游等行业得到广泛应用。

目前主流的 CPaaS 平台,如 Twilio、Vonage (Nexmo)、Unimatrix 等都提供了基于新加坡本地运营商集成的短信通信能力,覆盖验证码短信 (OTP)、通知短信 (SMS Notifications)、营销短信 (SMS Marketing) 等各类消息发送场景,输出标准化的 Messaging API 产品。

而以验证短信为主要使用场景的企业应关注服务商是否提供 Omni-channel (一些厂商也称为 Multi-channel) 多通道分发功能,这是围绕消息触达而展开的通信增强服务,它通过集成时下流行的即时通讯应用 (IM App) 完成消息的下发与交互,如 WhatsApp、Facebook Messenger、Viber、Line 等,以补足短信在恶劣网络环境下无法送达或运营商屏蔽问题,同时亦使得企业与客户的触达渠道更多元有效。Omni-channel 支持的 IM 应用根据平台及地域存在一定差异。

以新加坡为例,2022 年 1 月,该国拥有 530 万社交媒体用户,即时通讯(IM)应用的渗透率达到 89.5% 。WhatsApp 是新加坡最常用的社交媒体平台,移动用户渗透率达到 83.7% ,用户数量约为 440 万,占总人口的 75%。Messenger 在新加坡市场移动用户渗透率约 46.6%。微信 (Wechat) 紧随其后,在新加坡的移动用户渗透率为 30.3%。

数据来源:DATAREPORTAL

短信接入方式

一个技术成熟的云通信平台,将短信发往新加坡或世界任一国家/地区的方式都应是统一、易用且安全的。大多数短信服务商都提供了标准化的 HTTP API 接入;开发团队人员齐全及社区活跃的服务商会提供基于 HTTP API 封装的主流编程语言如 Java, Go, Node.js, Python, PHP, C# 等 SDK 以帮助开发者更快速集成短信服务;技术实力雄厚、运维团队完备的服务商会为 ISV 开发商及大型企业 IT 部门提供 SMPP 协议接入支持,值得一提的是,尽管 SMPP 是一个传统且复杂的通信协议,但采购企业仍可以将其作为一个评估短信供应商专业度的有效指标。

与此相对的,前述三类程序化接入方式对不具备开发能力的企业或部门来说显得不太友好,一些云通信平台也通过提供在线发送功能使产品、运营、客服、行政等非技术人员无需任何编程就可以向客户批量发送短信,这在通知类和营销类的群发短信场景中十分高效。

将前文提及的主流短信服务商一一对应,Twilio 支持 HTTP API 及 SDK 接入,Vonage 支持 HTTP API、SDK、SMPP 协议接入,Unimatrix 除支持 HTTP API、SDK、SMPP 协议接入外还提供了在线发送支持,用户可以通过网页简单操作,最多一次向 50 万个号码批量发送短信。

短信价格与计费模式

国际短信服务根据其服务输出方式不同大致分为 P2P 短信和 A2P 短信两个阵营。P2P 短信全称为 Person to Person SMS (有时也被解释为 Phone to Phone 或 Peer to Peer 短信),顾名思义它代表个人对个人的短消息传递,即通过租用手机号码在移动网络间与另一部手机传递短信,这种形式支持为不同的收信人指定特定的号码发送。而另一形式的 A2P 短信全称为 Application to Person SMS,它由应用程序直接发起短信发送,A2P 短信使用者无需过多关心发送号码的租用费及运营商针对不同类型号码的发送频率限制,这些复杂深度的技术细节将由云通信平台代为管理。

在新加坡P2P 短信和 A2P 短信都有着成熟的服务商,P2P 短信以老牌通信服务商 Twilio 和 Vonage (Nexmo) 为代表,Twilio新加坡号码租用费1美元每号码每月 (折合约 7 人民币每月) + 短信服务费 0.0415 美元每条 (折合约 0.2988 人民币每条),Vonage新加坡虚拟号码租用费用 62 美元每号码每月 (折合约 446 人民币每月) +短信服务费0.0348美元每条 (折合约 0.2506 人民币每条);A2P 短信以近年趋于流行的 Unimatrix 为例,新加坡短信定价为0.0506 美元每条,支持人民币结算,报价为 0.293 人民币每条,无号码月租费。企业可根据自身功能需求及用户规模选择合适的短信服务商。

支付结算与本地化运营

无论以哪种形式提供短信服务,上述三家服务商均主打即付即用 (Pay-as-you-go) 的结算方式,按发送短信条数实时计费,便于企业根据预测发送量合理控制成本及支出。对于发送量较小或者可预测性较弱的企业及团队,A2P 短信平台的一价格全含无月租无限流模式带来更加灵活弹性的空间。

另一方面,对于企业关注的支付方式及结算币种,由于电信产业长期以来错综复杂的供需关系,国际短信业务形成了以美元为主要货币的结算体系,信用卡/借记卡在线支付,银行转账、汇款等是普遍支持的支付方式。但不同服务商仍根据其客户分布进行了不少本地化的努力,目前除了 Twilio 仅支持美元结算外,Vonage 在欧洲设有分支机构并支持欧元结算,Unimatrix 在中国有独立的本地化运营公司支持人民币结算,同时提供了支付宝支付通道。

新加坡短信一图速览

本文允许转载,请注明出处。修改、删节须经作者同意。

评论