好书连载 | “巨无霸”外资如何投资中国?新加坡政府投资公司

我们要讨论的第四家“巨无霸”是来自新加坡政府投资公司(Government of Singapore Investment Corporation,简称GIC),是全球第六大的主权财富基金,诞生于1981年5月22日,当前资产管理规模约4532亿美元。GIC办事处遍布新加坡、纽约、北京等10个国家及地区,团队成员超过1400人,来自于30多个国家。GIC本身由于非上市的性质,管理国有资本但并不完全公开其财务活动或人员薪酬等信息,故而又被称作亚洲最神秘的投资者。

20世纪70-80年代,由于经济增长强劲、高储蓄率、鼓励节俭的财政政策以及目标区间汇率制度的施行,新加坡外汇储备迅速扩大,1972年初时仅为14.59亿美元,而在1980年时已达到59.38亿美元(如图1所示)。为了使庞大的外汇储备保值增值,1981年2月27日,时任新加坡副总理、金融管理局局长的吴庆瑞宣布政府将建立一个独立的投资机构。除了用以管理汇率浮动的部分外汇储备外,新加坡的其余外汇储备,均交由该投资机构管理。GIC就此成立。

新加坡政府是GIC的唯一股东,全权委托GIC进行投资管理,仅对GIC设置投资目标、风险参数和投资期限,而GIC就组合的整体绩效向政府负责。尽管政府不参与和干涉投资决策,但GIC仍与政府保持着紧密的联系。从李光耀开始,GIC长期保持着由新加坡总理出任董事会主席的传统,而董事会的其他成员也主要由政府高官组成,对董事会成员的任命与罢免都需要总统的审批。GIC每年会向财政部汇报投资组合的风险与绩效。

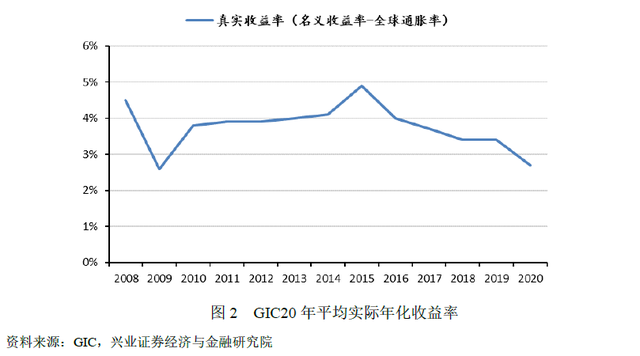

投资方针上,GIC奉行长期主义,将20年平均实际年化收益率作为核心的业绩指标,而非年度投资收益率。新加坡财政部要求:在20年内,GIC的收益率应超过全球通货膨胀率。2009财年以来,GIC的20年平均实际年化收益率在4%-5%间浮动,在2020财年,受新冠疫情冲击影响,GIC的20年平均实际年化收益率创新低,仅为2.7%(如图2所示)。

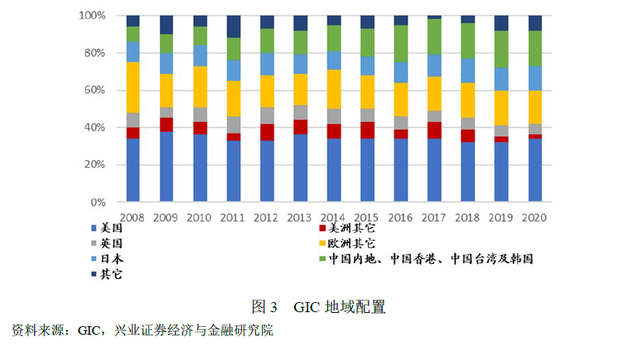

从大类资产配置情况来看,GIC呈现增配固定收益资产,减配权益资产的趋势。2008财年时,GIC持有的权益资产占比达到44%,并于2013财年时达到峰值53%,此后一路下滑,截至2020财年已降至30%。而固定收益资产由2008财年的26%上升到2020财年的50%。GIC认为,全球宏观环境的不确定性增强,为了防控风险,需要持续减小自身的风险敞口。而从地域来看,GIC资产配置偏重欧美经济体,美国是GIC配置比例最高的地区,2020财年配置比例高达34%,而对欧洲的配置比例也达到24%。而GIC对中国内地、中国香港、中国台湾及韩国(以上经济体在GIC财报中被称为“North Asia”)则呈现出加配趋势,从2008年的8%上升为19%(如图3所示)。

1. GIC深耕中国市场,投资A股超过15年

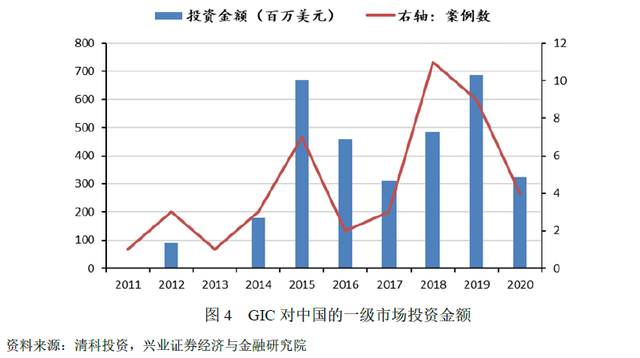

GIC对中国的投资广泛分布于一级市场与二级市场。GIC在一级市场的投资金额逐年攀升,2019年达到峰值6.87亿美元。而2018年的投资案例是最多的,共投资了11家企业。GIC偏好投资成熟期与扩张期的企业,2011-2020年间,从金额来看,GIC对种子期/初创期/成熟期/扩张期企业的投资分别为2.57/6.87/20.51/18.35亿美元,对成熟期企业的投资金额为最高;从案例数来看,GIC对种子期/初创期/成熟期/扩张期企业的投资案例数分别为10/8/34/37个,对扩张期企业的投资案例数为最高(如图4所示)。

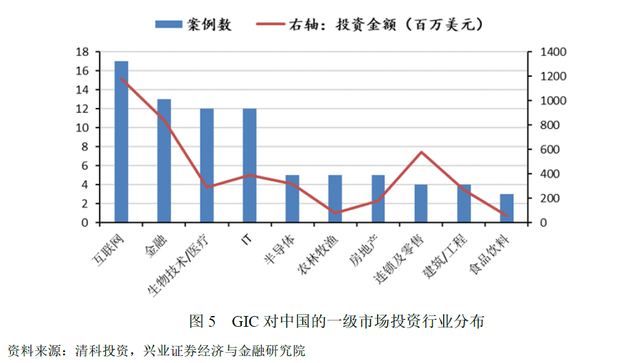

在行业上,GIC对中国一级市场的投资中,互联网企业的投资金额与案例数均占第一,分别为17个案例与11.77亿美元,其次是金融企业,分别为13个案例和8.41亿美元。而在地域上,北京企业的投资金额与案例数均占第一,分别为28个案例与17.82亿美元,其次是上海企业,分别为15个案例和5.03亿美元(如图5所示)。

本文节选自兴业证券董事总经理、兴证资管首席经济学家王德伦所著《长牛:新时代股市运行逻辑》一书。

评论