波动率赶超新加坡元 人民币汇率弹性增强

今年以来,人民币稳中有升,且预期稳定,但国际货币基金组织(IMF)等机构则始终强调,增强汇率的弹性、扩大双边波动应该是下一阶段的重点。

近期,第一财经记者持续观测人民币的波动率后发现,截至11月7日,美元对人民币1个月隐含波动率早已经超过了美元对新加坡元。之所以将这二者相比,是因为两种货币都盯住一篮子货币,但新加坡元历来是个波幅不小的货币,过去5年对美元维持了15%的宽幅交易区间。尽管四季度美元对人民币的收盘价始终维持在6.6左右,但在盘中可能会出现动辄300点~400点的波动,这一变化是过去罕见的。

记者采访多家机构人士后发现,各界对于这一现象的解读都偏积极。“央行希望看到的并非稳定的单向升值,甚至在平稳期,央行希望主动制造一些双边波动,来为市场做‘压力测试’,”德国商业银行亚洲高级经济学家周浩对记者表示,“波动率加大的意义在于,如果一个企业想在6.60换汇,在今天一天中可能会出现6.56-6.65(甚至更大波幅)之间任意价格,这样的波动虽然将会带来很多操作上的难题,但同时也为投机盘带来了更多不确定性。”

早在今年6月,IMF就指出人民币汇率弹性有待提高,5月公布的“逆周期调节因子”引发了一波“空翻多”行情,此后人民币就步入了稳步升值轨道。“央行可能会在未来维持一个年度波动区间(对一篮子货币),并扩大人民币对一篮子货币的波动率。”渣打银行大中华区首席经济学家丁爽对记者表示。

蓝线和红线分别表示:美元对人民币和新加坡元的一个月隐含波动率。来源:彭博

宁静表面下的双边波动

四季度以来,人民币走势其实并非真像收盘价那般波澜不惊,其背后的波动率已经大幅提升。

即使不与新加坡元相比,人民币对美元汇率的期权隐含波动率如今也远远超过了人民币的历史波动率。历史波动率是实际发生的市场波动率。这两者之间的差异反映出了“预期差”。“这印证了市场交易中的一个感觉,即人民币汇率变得越来越难琢磨。”周浩对记者表示。

简单而言,对于期权来说,波动率才是真正属于期权的价值,比起价格更加直观。隐含波动率则反映出了市场的一种预期,在过去的两年中,当隐含波动率升高时,往往表明人民币面临贬值压力,因为市场认为人民币一旦贬值,将会是相对快速的,因此也预期实际汇率的波动会上升。

然而,不同的是,现在的趋势是实际波动率的上升同时伴随着人民币的升值或持平。“这似乎表明市场中有一股力量在阻止‘趋势交易’,如果跟随趋势进行交易,那么波动率应该会相对较低。”周浩对记者表示。

但他也认为,从全局效益来看,如今人民币的双边波动持续加剧,这已经让市场再也不会对单日几百点的波动大惊小怪,长此以往,对于未来人民币提升汇率弹性、形成双边波动趋势有益。

中国银行金融市场部某外汇交易员也对第一财经记者表示,“新加坡元的走势一直都波澜壮阔,不过最近也的确观测到,人民币盘中会突然出现几百点的上下波动,好在市场也没有恐慌,结售汇情况较为均衡。”

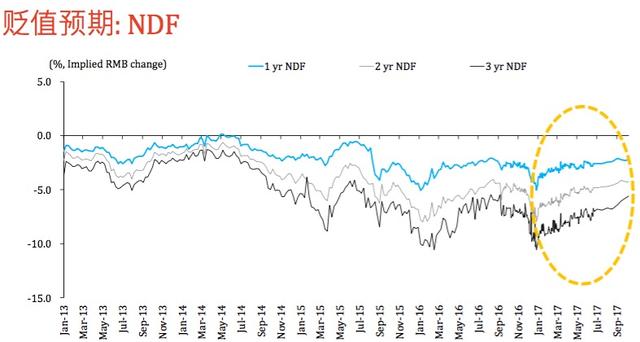

根据NDF(无本金交割远期外汇)数据,也不难发现在波动率加剧的同时,市场对人民币的贬值预期实则实在弱化。例如,NDF 2年远期人民币汇率预期已经从贬值10%变成5%。

货币金融专家、上财高等研究院助理教授巫厚玮对第一财经记者表示, “下半年以来,美元走弱的同时,对人民币贬值的预期也在走弱。NDF显示,市场对于1年期、2年期和3年期人民币远期汇率的贬值预期已经纷纷缓解。”主流机构预计,2017年美元/人民币将保持在6.76左右,或甚至更低一些。

汇率弹性将持续强化

走向未来,各界也预计这种双边波动的格局将持续。

值得一提的是,人民币在今年年初和年中出现过两次“空翻多”行情,一次是年初的“空头狙击战”,另一次则是在今年5月“逆周期因子”被公布后,当时人民币汇率单边升值,从2017年5月9日至9月8日,仅4个月人民币对美元升值6.4%。然而,这期间人民币的波动性较低。

同时,还有不少外资机构和学者对于“逆周期因子”持保留意见。“中间价引入逆周期调节因子可能对海外市场造成了一定的疑惑,未来人民币仍应该如此前中国央行所承诺的,同时参照美元和一篮子货币,并更多根据市场供求来决定汇率,提升汇率弹性。”IMF中国部原主任、现任康奈尔大学经济学教授普拉萨德(Eswar Prasad)对记者表示。

机构也认为,如今市场形成的波动也正是向着这一目标前进,适度的扩大波动也无异于是对市场和金融机构做的“压力测试”。

此前,摩根大通国际董事长雅各布·弗兰克尔(Jacob Frenkel)对记者表示,中国需要培养一个运行良好的外汇市场,并需要有多元化的金融工具使投资者可以进行风险管理和对冲。“对于一定程度的波动性,中国不应担忧,而是要确保自身足以应对波动带来的破坏性。其实金融市场的特点之一就是波动性。”

此外,人民币波动的加剧也提升了其不可预测性,交易员认为这也有助于打击投机势力。

去年开始,做空盘在离岸人民币市场盛行,而离岸做空盘一般选择在拆借市场借入离岸人民币从而购汇(即买美元),再通过远期市场结汇获取收益。

“简单来说就是借人民币来炒人民币贬值——先借进来人民币,再买美元,等着它涨,涨到某一天把它卖掉,这被称为结汇,而结汇本身就是取利。”上述交易员对记者表示,但如今人民币动辄日间上下波动几百点,这会加剧投机成本。

此外,丁爽对记者表示,“今年市场对于汇率的预期更为平衡,中国央行可能会在明年向更为灵活的汇率机制过渡,为未来2~3年实现轻度管理的浮动汇率体系铺路。”

他也预计,央行可能会在未来维持一个不对外公布的年度波动区间(对一篮子货币),“只要人民币在区间内波动,央行将不会进行日间干预,让汇率充分反映市场的供求,而只有在这个区间被触及、波动偏离经济基本面时,央行才可能会采取适度的干预措施。”

美元陷入盘整

当然,美元的走势仍是全球市场的焦点。随着新任美联储主席的提名,叠加未来加息、缩表、税改、去监管等预期,主流机构认为美元可能在“强周期”的尾声仍将有一波上涨行情。

自9月下旬起,美元指数步步高升,其中特朗普“功不可没”。在遭遇医改等多个挫折之后,税改计划终于取得进展,12月加息也基本板上钉钉,市场乐观情绪带动美元指数成功扭转长达9个月的跌势。

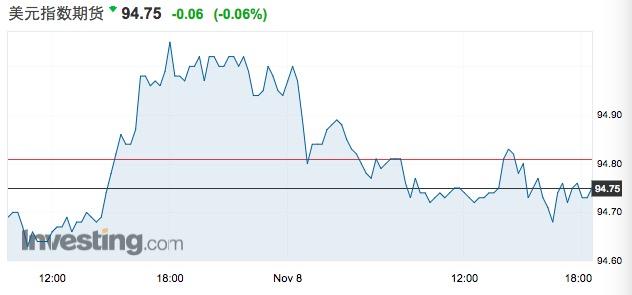

然而,近期美元陷入盘整。目前来看,共和党在参众两院分别推进法案的道路上相继受阻。截至北京时间11月8日18:40,美元指数报94.75。

众议院方面,众议院版税改议案还未进入参议院就将“胎死腹中”;参议院方面的困难则更大。尽管共和党以52:48的席次占多数优势, 但依然需要至少50张赞成票才有机会通过法案。但目前已经有三位共和党人公开反对税改,这意味着参议院共和党人需要更多时间,甚至对民主党议员作更多让步,才有可能在参议院内部通过税改法案。

“因此,当周三亚盘抛出‘参议院领袖可能将为公司减税8450亿美元的措施从2018年延缓至2019年’的消息时,美元指数出现小幅下行压力。”福汇外汇交易员朱超对记者表示。

他提及,从技术角度来看,美元指数在四小时图陷入区间震荡,上涨动能明显放缓,或需要基本面利好消息支撑美元突破该上限后,方能重拾动力。

评论