香港公司转至新加坡,如何权衡利弊得失?(上)

我跟金总相识六、七年了,他手上有一家深圳外贸公司。但最近他跟我闲聊时透露著几分焦虑。详细聊了一会,原来他近期在考虑把香港公司转到新加坡,但生意做了这么多年容不得闪失,他很担心后续会有什么漏洞。

像金总这类老外贸人,拥有着天生对信息、政策有着敏锐嗅觉,心思也通常十分缜密。我根据司马移团队的最新研究解答了他的2个核心问题,这里现在分享给位老外贸人:

问题一:新加坡公司和账户,是否能够保证安全、稳定?

离岸公司是否安全的问题,其核心在于是否合法合规。在这一操作上,香港和新加坡有着很大区别。

目前相当一部分香港公司遭遇银行关户、被要求补审计,甚至被罚。早期代理的不规范操作,存在违规零申报,审计资料不全的问题其实早早就埋下了祸根。

新加坡则通过本地代理董事的方式,巧妙地解决了合规问题。新加坡代理董事负责监管公司,确保公司以遵循新加坡公司法令的方式运营、年审、报税。如果违法,本地董事是第一责任人。

此外,新加坡明确了离岸公司和本土公司享受同等待遇,不存在新加坡公司账户被报送中国税务局的情况。这也是新加坡作为独立主权国家的优势。

问题二:公司的相关税务成本是否会上升?

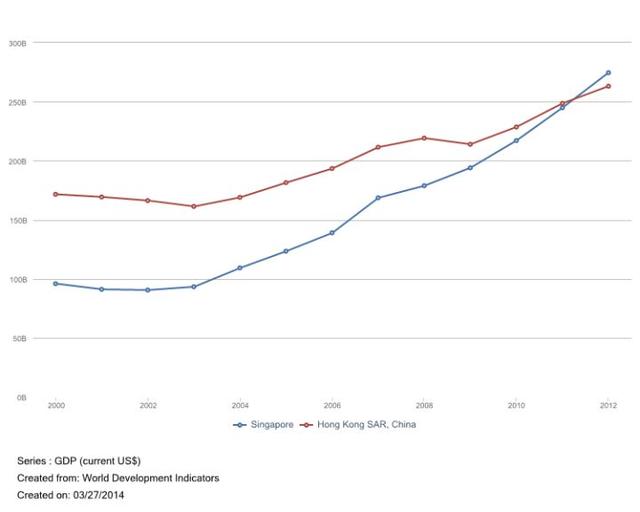

自1973年起,新加坡政府出台《所得税修正法》等一系列利好政策,创造了良好、宽松的税务和监管环境,一跃成为亚洲地区独具特色的“避税天堂”、“亚洲离岸金融中心”。

新加坡是世界上税率最低的国家之一,企业所得税是外贸离岸企业在新加坡涉及到的唯一税项。新加坡常税率是17%(而香港税率16.5%,表面上看略有优势)。而不容忽视的是:新加坡无增值税、无分红税!

新加坡规定税率是17%,但实际上,综合优惠政策及专业会计的做帐报税,能够最大限度地为外贸企业主节约税务成本,实现企业利润最大化。

公司每年具体产生多少税呢?

一个真实的客户案例:一位做机械产品出口的外贸客户,2019年利润30多万新币,最终核算下来企业所得税只交了100新币。这是专业会计师为客户做税务筹划的结果,也是考验一个公司是否专业的要素之一。注册新加坡公司的价值,正在于此。

按当前统计数据来看,我们司马移团队服务过的客户综合税率在7.4%以下。这样安全合理的低税收成本,让外贸企业主感到极度舒适,而且还不用做审计,一举三得。

综上所述,以上两点既保证了当下的合规合法,也保证了公司的长期稳定。

评论