带您一站式了解在新加坡投资

注册新加坡公司的六个好处

- 允许100%外资控股;

- 外国母公司资产单独处理,不会被强制要求纰漏母公司资产信息;

- 可享受地方税收优惠;

- 可享受豁免及政府补助;

- 注册资本金可以1新币起;

- 新加坡子公司的税收减免。

新加坡常见税目

- Corporate tax - 企业所得税

- Individual income tax - 个人所得税

- GST - 消费税

- International tax - 国际税

- Withholding tax - 预留税

- Property tax - 房产税

- Stamp duty - 印花税

- Motor Vehicle Taxes - 车船税

- Customs and Excise Duties - 海关税

- Betting Taxes - 赌彩税

- Other tax - 其他税

主要税种讲解:

1. Corporate tax 17% — 所得税

按照公司营业额不同,选择不同的申报期间和申报类型:

- ECI – 每3个月申报一次;

- Form C,Form c-s, Form c-s (lite) – 每年申报一次。

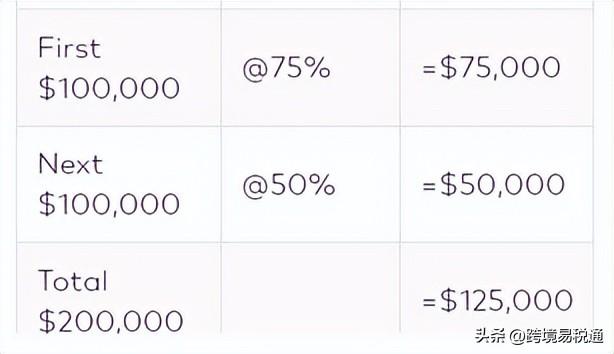

新成立的公司,前三年税收优惠政策:

从2020年开始,对于符合条件的新成立的公司,第一个100000新币的收入,免征75%,100001新币到200000新币,免征50%。

税率也有对应的优惠:

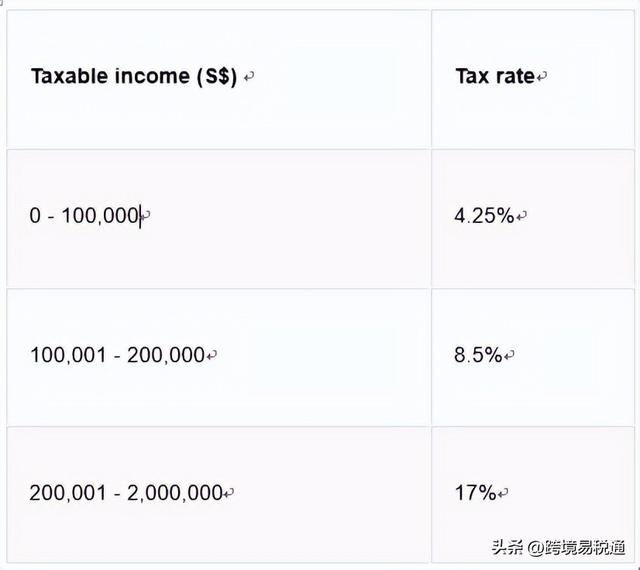

2. Individual income tax — 个人所得税

这个税种,是针对居民纳税人个人需要申报的,其中包括Dividend分红所得。

这里要强调的是,分红所得分为应税分红和非应税分红,符合条件的分红是可以免税的。

具体税率如下:

Income

Tax Rate

Tax rate on first 20,000

0%

Tax rate on next 10,000

2%

Tax rate on next 10,000

3.5%

Tax rate on next 40,000

7%

Tax rate on next 40,000

11.5%

Tax rate on next 40,000

15%

Tax rate on next 40,000

18%

Tax rate on next 40,000

19%

Tax rate on next 40,000

19.5%

Tax rate on next 40,000

20%

Tax rate on above 320,000

22%

Tax rate on capital gains

0%

Tax rate on dividends received from Singapore company

0%

3. GST 7% — 消费税

对于本土公司的注册要求:

过去12个月的销售额超过1m,或预计未来12个月销售额将超过1m,则需要在30天内提交注册申请。

当然,也可以选择自愿注册为增值税纳税人,注册后的优势是,可以抵扣对应的进项增值税,注册时效大概为2周左右。

对于境外离岸公司的注册要求:

从2023年1月1日起,通过平台直接销售给新加坡非GST 注册公司或个人,需要注册GST,新政涉及OVR regime will be extended to low-value goods (LVG)和Overseas Vendor Registration (OVR),也就是曾经低价值、小于400新币的货物销售到新加坡,都需要缴纳GST,非数字产品也有纳税义务,但是,目前平台还没有强制要求。

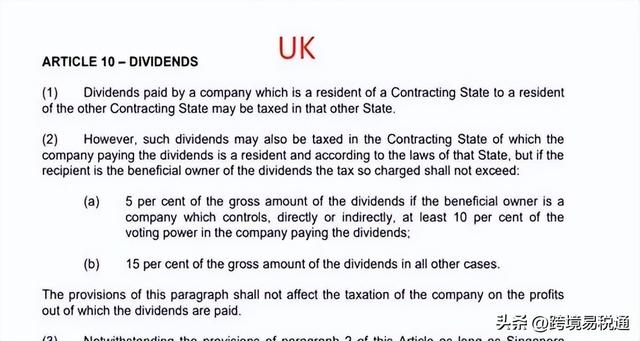

4. International tax — 国际税收

根据List of DTAs, Limited DTAs and EOI Arrangements可以看到,英国、美国都和新加坡有签署DTA,并且针对很多税种、利息和金融产品,都有双边免税或者税收优惠政策,其中最重要的就是,境外分红部分,详情如下:

缔约国和一方居民公司支付给缔约国的另一方居民的股息,可以在该缔约国另一方征税。

但是,这种股息也可以在支付股息的公司是其居民的缔约国,按照该国的法律征税,但如果收款人是股息的受益所有人,所征税款不得超过:

- 如果受益所有人是直接或间接控制支付股息公司至少10%投票权的公司,则为股息总额的5%;

- 在所有其他情况下,股息总额的15%。

本款规定不影响公司对支付股息的利润征税。

如果股息受益所有人是缔约国的一方居民,通过设在该缔约国另一方的常设机构、或固定基地,在支付股息公司为其居民的缔约国另一方开展业务,则上述规定不适用,支付的股息与该常设机构或者固定基地存在实际关联。

必须注意的是,新加坡不对外国股息征税,也免除支付给非居民的股息预扣税。此外,根据单一税制,公司支付的所有股息在股东手中均免税。

如果股息不符合免税条件,并且接收者直接或间接持有新加坡股息支付公司至少 10% 的股份,则该股息需缴纳英国税,但可抵免新加坡对来自这些股息分配给谁的税金,这些抵免额可用于抵消英国的股息应付税款。

5. Withholding tax — 预留税

什么是预留税,简称WHT,就是向非居民公司或个人(称为收款人)支付特定性质款项(例如特许权使用费、利息、技术服务费等)的人(称为付款人)必须预扣一定比例的款项,并且将预扣的金额作为 WHT 支付给 IRAS。

作为付款人,必须在向非居民付款之日起,第二个月的 15 日之前,向 IRAS 提交并支付预扣税。

如果通过GIRO支付WHT,则GIRO扣除日期为应纳税当月的25日;如果GIRO扣除日期是周末或公共假期,扣除将在下一个工作日进行。

新加坡一直被誉为税收天堂,这是毋庸置疑的,我们的合伙人是久居新加坡的CPA,有着丰富的资源和前沿的信息,我们已经成功注册了很多新加坡公司,并且帮助卖家资金合规境外投资,伴随优质的税筹服务,如果您想了解更多关于新加坡税收方面的问题,或者有境外投资的计划,欢迎随时联系我们!我们是您身边真正的专业税务代理,确保您的资金合规出海、放心使用、无后顾之忧。

评论