新加坡套利船货吃紧 燃油价格仍有上行动力

摘要:

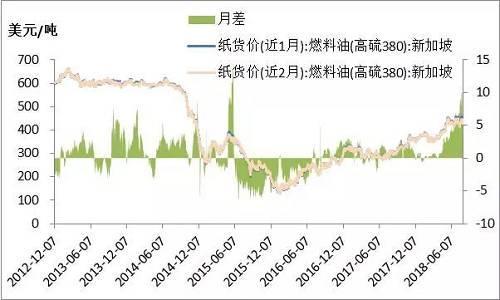

近期原油整体维持高位对下游燃油市场形成成本支撑,而燃油强势更多源于新加坡市场供需层面的利好,由于夏季需求旺盛,新加坡市场来自西方的套利船货供应大幅下降,新加坡燃料油库存降至9年低位,同时BDI指数在近几个月持续攀升意味着航运市场景气度提高,进一步提振船用燃料油需求。而新加坡纸货近远月价差大幅飙升至近3年来新高,近月仍然强势。整体来看,原油高位震荡,燃油需求旺盛以及新加坡套利船货供应紧张,保税燃料油价格将维持坚挺,短期仍具备上行动力。

图1:新加坡纸货燃料油月差数据来源:Wind、方正中期研究院

今年上半年,在主要产油国持续减产以及地缘局势紧张的提振下,国际油价持续走高,而近两个月整体保持高位运行。当前左右油价走势的因素仍然来源于供给端的变化,尤其是地缘政治问题给供应端带来诸多不确定性。美伊的表态令双方关系有所缓和,但伊朗核问题由来已久,而特朗普在伊朗问题上表现强势,能否通过会晤解决两国问题以及撤销此前宣布的制裁措施仍是疑问。此外,委内瑞拉、利比亚等国产量的被动下降也加剧了供应的紧张,在此背景下,OPEC及俄罗斯等产油国政策发生转变,近两个月沙特、伊拉克、俄罗斯等国大幅增产以弥补供应缺口。整体来看,当前原油走势仍围绕供给矛盾,地缘政治因素导致供应端不确定性仍较大,对油价仍有支撑,但结合月差结构以及资金层面来看,原油近月强势已然不在,短期推涨动力不足,整体上维持高位震荡走势,对下游燃油市场也会继续带来成本支撑。

新加坡燃料油套利船货吃紧 库存低位

新加坡燃料油市场在国际上有着重要地位,虽然新加坡本国燃料油产量很低,但依靠其优越的地理位置和灵活的贸易政策,吸引了诸多跨国石油公司和贸易公司参与新加坡燃料油市场经营。目前亚太地区燃料油交易基本以新加坡普氏MOPS价格作为定价基准,而我国保税燃料油大部分从新加坡进口,因此新加坡市场供需情况直接影响我国保税燃料油价格。

近两个月,新加坡套利货持续吃紧,虽然截止8月1日,东西套利价差升至46美元/吨,但由于夏季用燃料油发电需求较多,且中东需求旺盛,因此流向新加坡的套利船货仍然较少。7月来自欧美市场的套利船货在350万吨左右,而正常情况下在500万吨左右。由于中东本地需求强劲,来自中东地区的套利船货在100-150万吨左右,正常情况下在200-230万吨。预计8月份来自欧美的套利船货在300万吨左右,来自中东的套利船货在100万吨左右,套利货进一步减少。但目前东西套利价差逐步拉大,套利窗口已经打开,但供应偏紧令套利货流入情况难有改观,预计在9月份之后会有所改善,套利价差也有望修复。

图2:新加坡燃料油库存数据来源:Bloomberg、方正中期研究院

BDI指数回升叠加季节性因素 燃油需求旺盛

船用燃料油的需求主要受航运市场影响,而BDI指数(波罗的海干散货指数)是航运业的经济指标,反应航运市场的景气度,航运市场景气度高则船用燃料油需求旺盛。BDI指数自2016年初见底后整体保持抬升,这与油价走势趋同。而从短周期来看,自今年4月份以来,BDI指数在持续攀升,航运市场景气度逐步提升,对应的船用燃料油需求也受到阶段性提振。

此外,从季节性来看,夏季很多国家使用燃料油发电,尤其是近期中东地区需求旺盛,这也导致流向新加坡的套利船货大幅减少,而套利船货量的下降直接导致新加坡燃料油库存下滑,截止8月1日当周,新加坡燃料油库存将至1479.9万桶,环比减少140万桶,创近9年来新低,较近五年均值低36%。但预计9月份之后,随着季节性需求的转弱,加之较高的套利价差,新加坡套利船货量将逐步恢复。

本文源自方正中期

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

评论