想走出国门发展?对比香港与新加坡税率,各有优势

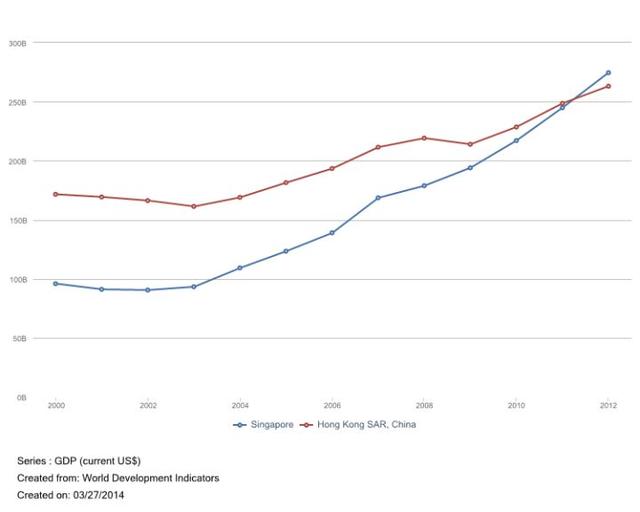

作为东南亚两颗璀璨明珠,香港和新加坡是亚洲地区最重要的离岸金融中心。在经济发展的道路上,二者也选择了不同的方向,使双方的经济发展各有特点。但是,两者一样,都是极少的税收和极低的税率。但是,在税收方面,新加坡公司和香港公司到底有什么不同?

对于外国投资者在新加坡和香港建立离岸公司来说,新加坡和香港都是按地区基准征税(只对产生于本地区的收入征税,而不是在全球征税),这种税收制度极大地吸引了外国投资者在新加坡和香港设立离岸公司。

香港和新加坡税收的相似之处?

1、适用的税种相似

香港和新加坡都是区域征税,离岸公司都只涉及一种税:企业所得税。增值税、消费税等税种只适用于有在当地出售商品或服务的实体公司。

2适用的税率相似

香港的企业所得税率是16.5%;新加坡的企业所得税率是17%。虽然同属离岸公司,按公司法和税法要求,两地的公司都要在当地报税。

一、从企业所得税来对比

香港公司成立后首次盈利200万港币以内享受8.25%的优惠税率;和16.5%的正常税率相比,享受到的免税额为16.5万港币,折合人民币约为14.5万。新加坡公司可以享受到三项税收优惠,其中新公司首三年免税利润额为12.5万新币;

新加坡公司部分免税计划免税利润额为10.25万新币;企业所得税退税计划每年退税额为15000加币。前三年免税总额为(12.5+10.25)万*17%+1.5万=53675新币,折合成人民币约为26.8万。

总结:

- 对于利润额比较低的小型企业或者是初创公司,新加坡的税率更具有优势;

- 对于盈利较高的大中型企业,两个地区在所得税上相差无几。

二、从个人所得税来说

①新加坡个人所得税

新加坡个人所得税税率在0-22%之间,且个人收入有相应减免额,由税务局自动扣除,无需个人去调整。基本上只要有一个人在上班有收入都符合此项,55岁以下减免$1000,55到59岁减免$3000,60岁以上减免$4000。此外还有配偶减免、儿童减免、工作妈妈减免、父母减免等。

而非居民个人不适用税务减免。非居民个人的受雇所得适用15%税率和居民个人所得税税率两者间较高者;董事费、咨询费和其他所得,适用20%的税率。

②香港个人所得税

香港个人所得税税率在0-17%之间,同时香港政府也设置了不同的个人免税额。个人基本免税额为132,000港元,除此之外还有已婚人士免税额、子女免税额、供养父母免税额、单亲家庭免税额等。若是一家人仅一人工作,所需缴纳的税几乎为零。

举个例子,如果一个人收入1,000,000万人民币,若其为新加坡税务居民,需缴税105,698元人民币左右;如果是香港税务居民需缴纳139,552元人民币;但如果是中国税务居民这一数字将达到268,080元人民币。

(注意:此算法仅使用个人基本税率,未纳入各项免税额)

这样看来,新加坡的个人所得税虽然最高一档打到22%,但是只针对年收入超过32万新加坡元部分征收,所以除去超高收入人群,整体比较的话,新加坡的个人所得税更胜一筹。

三、从税制和税种来说

常见的增值税在香港是不征收的,而新加坡实行的是7%的消费税,是对新加坡进口商品(由新加坡海关征收)以及新加坡的几乎所有商品和服务征收的广基税,相当于增值税。

新加坡和香港均是以地区基准来征税(只对在本地区产生或来源自本地区的收入征税,并未全球征税),这点对外国投资者在新加坡和香港设立离岸公司具有很强的吸引力。

但是,最近两地尤其是香港加强了对离岸公司的尽职调查和注册备案审查工作,股东和董事如果不是当地居民,公司不在当地取得收入也未取得当地纳税居民身份,这种情况下,公司虽然不需要在当地缴税,但是其相关税务信息会被交换至其实际税源国或公司最终受益人的税务居民国,这对中国人在当地设立的离岸公司,无疑是一大挑战。

注册香港和新加坡公司,其它需要关注的问题?

1香港公司审计为强制性要求, 新加坡无审计要求

香港公司是不管营业额大小,都必须要出具审计;而新加坡对于公司营业额或公司资产在1000万新币(5000万人民币)以下的情况不要求审计,只进行正常的年审,报税即可。

为保证企业审计的全规性,香港还专门出台了【核数师罪行的罚款和定罪政策】,以击打击偷税、漏税。

2 香港会计账目保留7年,新加坡保留5年

香港税法要求会计记录及证明文件保留7年,近两年频频发生的香港公司被要求提供过往7年审计的情况,就是以此为依据的。

新加坡税法要求会计资料的最长保留期限为5年。

3 香港税局每年抽查公司报税情况,新加坡凭自觉

香港税局通常在每年年底选一批香港企业进行税务抽查,如出现违规零申报、有保留意见或不发表意见审计、审计数据和会计资料不符情况,轻则罚款,重则定罪。

新加坡公司因本地挂名董事的存在和监督,默认企业履行了合规义务,无税务抽查。

总结来说,香港早期是宽进宽出,合规报税问题从一开始就未受到重视,导致一大批企业受罚,利益受损,进而导致了当前的宽进严出,注册简单但开户困难,强制要求税务合规;新加坡严进宽出,首先通过本地董事保证了公司的税务规范,开创了当前的对企业完全信任的局面。

评论