卡位人造肉蓝海市场,山东赫达:我国少数能与国际巨头竞争的厂商

(报告出品方/分析师:国盛证券 王席鑫)

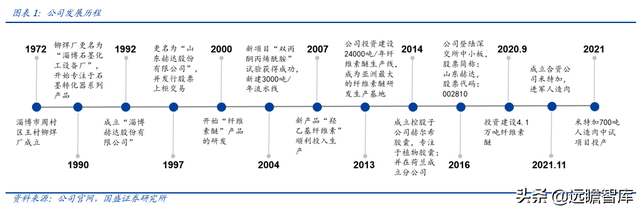

1. 山东赫达:与海外巨头持续竞争的纤维素醚冠军

1.1. 产业链齐全的纤维素醚、植物胶囊龙头

公司是亚洲纤维素醚龙头,深耕纤维素醚超过20年。同时,公司以医药食品级纤维素醚作为原材料,以子公司形式向下游延伸生产销售植物胶囊、人造肉,应用前景广阔。截至2021 年报,公司拥有纤维素醚产能3.4万吨、植物胶囊产能277亿粒等产品产能。

公司下游客户涵盖国内外知名龙头企业,其中建材级纤维素醚客户包括 Mapei、Saint-Gobain、Knauf Gips KG、东方雨虹等;医药级纤维素醚客户包括 IRIS INGREDIENTS、KERRY BIOSCIENCE、天方药业、正大天晴、悦康药业等。并且,公司产品已实现向德国、法国、意大利、西班牙、俄罗斯、土耳其、美国、加拿大、巴西、印度、日本、韩国、澳大利亚、马来西亚、新加坡等等 70 多个国家和地区提供稳定销售。

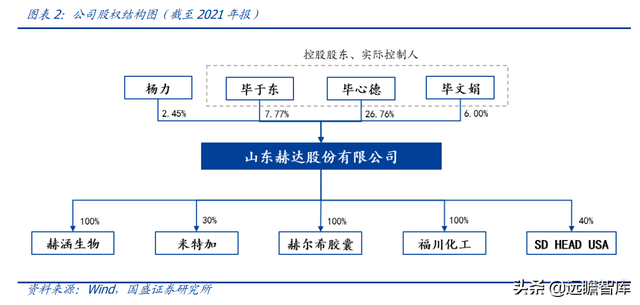

股权结构与子公司:由毕于东、毕心德、毕文娟组成的毕氏家族是公司控股股东、实际控制人,毕心德先生持有公司26.76%股份。

公司实际控制人及其一致行动人共计持有公司40.53%股份。公司子公司赫尔希主要负责植物胶囊的生产、销售;参股公司米特加负责人造肉产品的研发、生产、销售;福川化工主要产品为原乙酸三甲酯、乙酸甲酯以及副产品氯化铵;上海赫涵生物科技主要负责纤维素醚及其衍生产品的研发。

1.2. 公司财务:成长性突出,盈利能力持续增强

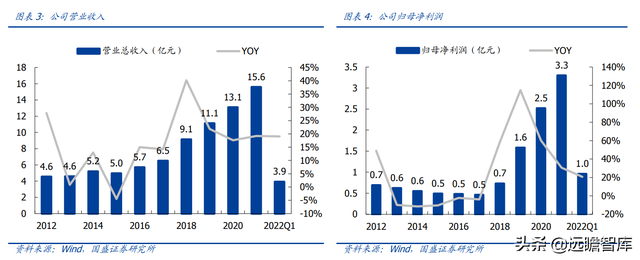

历史成长性突出,高盈利业务放量带来净利润高增长。

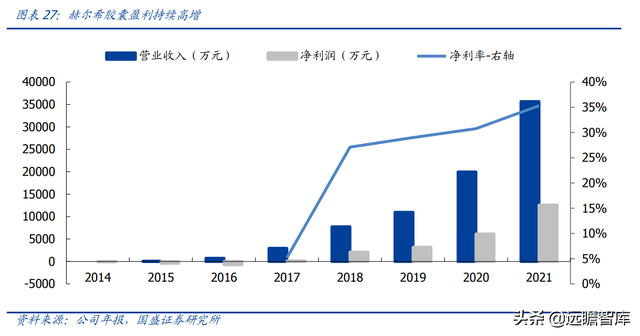

受益于医药食品级纤维素醚、植物胶囊高增长,公司业绩自2017年开始高速增长,2017至2021年,公司营收、净利润分别实现复合增速24.42%、63.66%。

2022年Q1,公司实现营业总收入3.92亿元,同比增长19.05%;实现归母净利润0.96亿元,同比增长21%,在化工中游产业整体受到上游原料涨价冲击的背景下,实现了业绩的稳定、持续增速。

未来受益于植物胶囊持续放量、4.1万吨纤维素醚新增产能投放,公司收入、利润体量将维持高增速,前景可期。

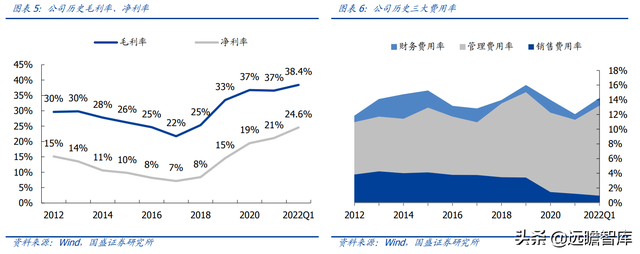

盈利能力持续提升。2017 年开始,受益于高附加值业务医药食品级纤维素醚、植物胶囊的放量增长,公司毛利率持续快速提升。2021 年 Q1 公司实现毛利率 38.4%、净利率 24.6%。公司近年来费用率维持相对稳定,以管理费用率为主,销售费用率、财务费用率均较低,且近年来呈现下降趋势。综合下来,公司净利率持续增长,较 2017 年以前已大幅提升。

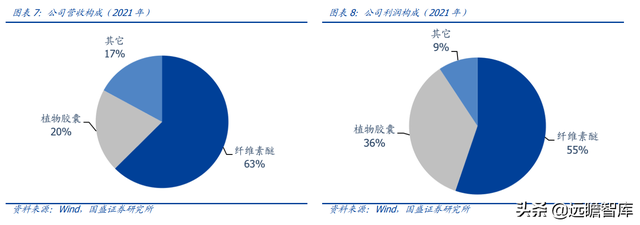

植物胶囊业务盈利能力强劲。2021 年,公司纤维素醚(包括建材级、医药食品级纤维素 醚)实现营业收入 9.76 亿元,其中高盈利的医药食品级纤维素醚占比持续提升。植物胶囊业务实现收入 3.17 亿元。胶囊业务盈利能力强劲,实现毛利率 63.69%,年销售胶囊141.53 亿粒,平均每万粒实现毛利润 143 元。(报告来源:远瞻智库)

2. 纤维素醚:长盛不衰的新材料,赫达剑指全球龙头

2.1. 纤维素醚是应用领域不断拓宽的新材料

纤维素醚具有优良的增稠、乳化、悬浮、成膜、保护胶体、保持水分、粘合等性能。

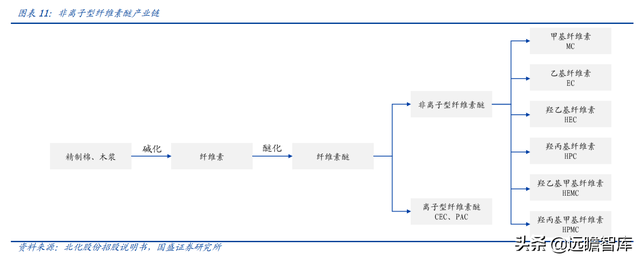

纤维素是自然界最丰富的有机高分子,具有良好的生物相容性。纤维素是由 D-吡喃型葡萄 糖单元(AGU)以β-1,4 苷键连接形成的线型高分子,具有 C1 椅式构象。纤维素 AGU 单元上有 3 个活泼的羟基(-OH)一个伯羟基(C6 位)和两个仲羟基(C2 位、C3 位),可发生与-OH 有关的一系列化学反应,如氧化、酯化、醚化、交联、接枝共聚等。

纤维素醚是纤维素分子链上的羟基在碱性条件下与烷基化试剂反应生成的一系列衍生物,具 有优良的增稠、乳化、悬浮、成膜、保护胶体、保持水分、粘合等性能,广泛地应用于食品、医药、造纸、涂料、建筑材料、油田采油、纺织以及电子元件等科研和工业部门,对国民经济发展起着重要的作用。

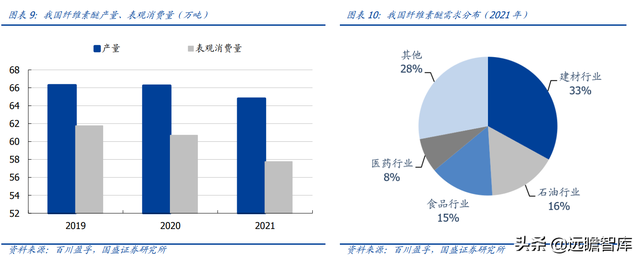

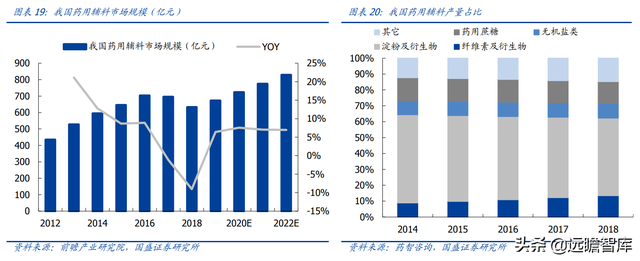

根据百川盈孚,我国现有纤维素醚产能 80.90 万吨,2021 年我国纤维素醚表观消费量 57.75 万吨,净出口 7.04 万吨。建材、石油、食品、医药是纤维素醚的主要下游应用行业。

HPMC 是重要的纤维素醚品种。

根据醚化反应所得分子上取代基的不同,纤维素醚可分为单一醚类和混合醚类,混合醚类是指分子结构中连有两个及以上基团的醚类。羟丙基甲基纤维素醚(HPMC)是纤维素中用途最广、性能最优的一个品种,也是混合醚中实现商业化的代表。

1927年,HPMC合成和分离成功,陶氏化学公司又于 1948 年在美国 进行 HPMC 的大规模工业生产。

海外 HPMC 以气相法工艺为主。

HPMC的生产工艺可分为气相法、液相法。目前欧美日等发达国家更多地采用气相法,国内以液相法工艺为主。气相法的优势在于生产能力大、反应温度低、反应时间短、反应控制精确;缺点在于反应压力大、投资大,而且一旦出现问题,容易造成重大事故。

液相法优势在于反应压力低、危险性小、投资成本低、质量易控制、品种易更换;缺点在于所需的反应器不能太大,使得反应能力受限、反应时间长、生产能力小、所需设备多,自动化控制和精确度比气相法较低。

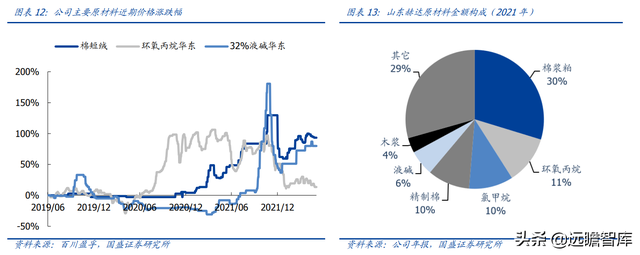

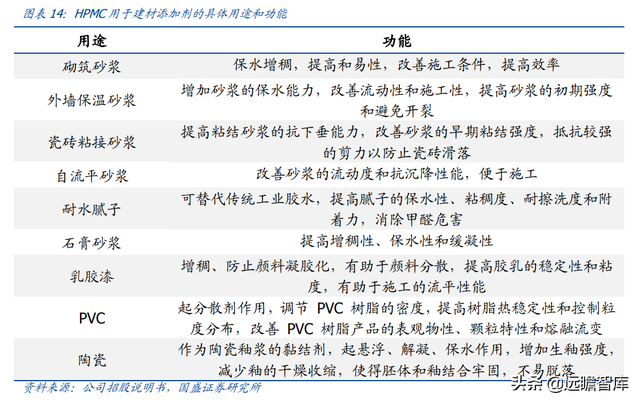

主要原材料价格均已回落,成本压力持续缓解:HPMC 的主要原材料包括棉短绒、木浆、 氯甲烷、液碱、环氧丙烷等。从 2019 年 6 月以来,棉短绒、环氧丙烷、液碱分别累计上涨 93%、14%、80%。

公司近年来的原材料成本高点出现在 2021 年 10 月,受“双碳”影响,2021 年 9 月开始液碱价格大幅上涨,9 月初到 10 月 17 日,液碱价格累计上涨 153%;环氧丙烷由于过去供需处于供需紧平衡,由 2020 年 6 月开始启动上涨,由 2020 年 6 月初的 9200 元/吨上涨至 10 月初的 19050 元/吨,并高位整理直到 2021 年下半年,随着行业新增产能投放而价格持续回落;棉短绒价格亦相比 2021 年三季度有所回落。

综合分析,公司主要原材料价格均已回落,成本压力持续好转。2022 年一季度受到地缘政治等因素影响,WTI 原油同比上涨 63.63%,推动主要上游化工品价格出现上涨。分析公司成本结构,公司原材料仅环氧丙烷与原油价格相关性较高,且环氧丙烷行业新增产能较多。

因此综合分析,公司原材料结构分散、与原油相关性低,在中游化工企业中,在原材料价格大幅波动的背景下具备更好的盈利稳定性。

2.2. 建材级 HPMC:受稳增长基建地产拉动,需求稳健

HPMC 纤维素醚可主要分为建材级、医药食品级。建筑是 HPMC 最大的消费领域。

纤维素醚具有增稠、保水、缓凝等优良特性,因此建材级纤维素醚被广泛用于改善包括预拌 砂浆(含湿拌砂浆和干混砂浆)、PVC 树脂制造、乳胶漆、腻子等在内的建材产品的性 能。

以房屋墙体砌筑、抹面和地板修建为例,在我国北方的寒冷地区,在砌筑墙体和装饰外墙时,一般需要用到墙体砌筑砂浆、界面剂、保温抹面砂浆、瓷砖胶、外墙腻子和外墙涂料等建材。

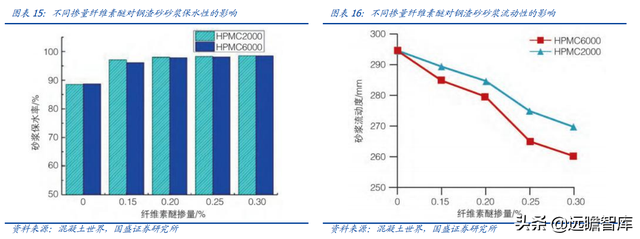

掺加 HPMC 能提升砂浆保水性、流动性:在新拌砂浆中掺加 HPMC 可显著提高其保水率和流动性。保水率方面,纤维素醚掺量为 0.15%时,砂浆保水率比对照组(不掺砂浆)提高约 10%达到 96%。掺量提升至 0.30%时,砂浆保水率提升至 98.5%。

流动性方面,掺量提升至 0.25%或以上时,对流动性影响较大,流动度可维持在 260mm 及以上。

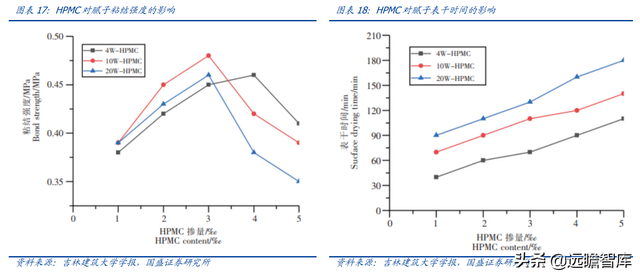

掺加 HPMC 能增加腻子粘结强度,加速表干:由于 HPMC 分散到水中时,水中纤维素醚迅速溶胀,与胶粉相互交错,水泥水化产物被聚合物膜包围,形成复合基质相,因此添加 HPMC 能加大腻子粘接强度。

根据《吉林大学学报》,HPMC 掺量对腻子粘结强度呈现先升高后降低的变化趋势。其中 10W-HPMC 对腻子粘接强度影响最大,掺量由 1%时的 0.39MPa 提高至掺量为 3%时的 0.48MPa。然而当 HPMC 掺量过大时,形成的聚合物膜具有封闭效应,从而降低腻子粘接强度。

HPMC 能增加混凝土微观密实度:纤维素醚存在一定的消泡作用,从而减少了混凝土中减水剂所引入的气泡的数量与大小、增加了混凝土的微观密实度,提高了混凝土整体的电阻率。

建材级纤维素醚受基建、房地产拉动需求稳定增长。国内建筑行业市场规模的增长,对于预拌砂浆(包括湿拌砂浆和干混砂浆)、PVC 树脂制造、乳胶漆、腻子、勾缝剂、瓷砖、石膏板等建材的需求均有拉动。

我国 GDP 的“三驾马车”包括投资、消费和净出口。在出口承压、内需增长放缓的情况下,短时间内基建投资是抵御经济下行的有效办法,“稳增长”背景下,基建投资将拉动包括纤维素醚在内的建筑材料需求增长。

2.3. 医药食品级 HPMC:应用场景宽广的高附加值材料

医药食品级 HPMC,是纤维素醚的高端系列,盈利能力相比建材级纤维素醚大幅提升。医药食品级纤维素醚产品牌号众多,目前主要被美国陶氏、亚仕兰、日本信越、韩国乐天等外企垄断,国内仅山东赫达、泸州北方、山河药辅料等少数龙头厂商具备量产能力。

总体来看,医药食品级 HPMC 具有技术壁垒高、产品差异化程度高、国产替代空间大的特点。

2.3.1. HPMC 在医药领域应用场景丰富,增长潜力大

医药级 HPMC 是重要且优质的药用辅料。药用辅料是指在生产设计制剂过程中,为解决制剂的成型性、利用性、安全性,加入制剂中除主要药物以外的其它一切药用物料的总称.药用辅料是药物制剂中非常重要的一部分,国内外制剂中药用辅料种类庞杂,但由于近年来在药物的纯度、溶出度、稳定性、在体内的生物利用度以及治疗效果的提高和副作用的减少等方面的要求越来越高,使得新型辅料和研究工艺快速大量涌现,以便提高药物制备效率及使用质量.而大量实例数据表明羟丙基甲基纤维素(HPMC)作为一种优质的药用辅料可满足以上要求。

HPMC 基于其特有的物化、生物特性,在医药领域有着广泛的应用场景:

粘合剂和崩解剂:HPMC 可降低药物的接触角,令药物易于湿润,且 HPMC 吸水后能膨胀数百倍,因此能显著提升片剂的溶度度以及释放度。由于 HPMC 具有较强粘性,对质地酥松的原料可增强颗粒粘性。低粘度 HPMC 可用作粘合剂和崩解剂,高粘度仅可作粘合剂,用量通常为 2%~5%。

口服制剂的缓控释材料:HPMC 是缓释剂中常用的水凝胶骨架材料。低粘度 HPMC 可以用作粘合剂、助悬剂和增稠剂,高粘度 HPMC 可用作制备混合材料骨架缓释片、缓释胶囊、骨架缓释片阻滞剂。HPMC 可胃肠液中,流动性、可压性均良好、载药能力强。成为了缓释剂中极其重要的亲水载体。

在医用润滑液中起增稠作用:如今的一些医用器械因检验或治病的需要,在进入或离开人体器官组织时,器材的表面要有一定的润滑特性,而 HPMC 具有一定的润滑性能,相比较其他油类润滑剂而言,HPMC 作医用润滑材料既可减少对器材的磨损,又可满足医用润滑方面的需要,降低成本;

包衣成膜剂:HPMC 成膜性良好,所形成膜透明、坚韧、不易粘连,用作隔离层可提高药物稳定性。下图为 HPMC 和明胶分别形成的膜,HPMC 形成的膜透光性以及均匀性均显著优于明胶。明胶在成膜时容易产生霉点,HPMC 在该领域常用浓度为2%~10%。

植物胶囊原材料:植物胶囊相对于明胶优势显著,包括了生产环保、安全无害、贮存条件宽、崩解后不被吸收,替代明胶趋势明确。美国辉瑞率先通过 HPMC 制备 VcapTM 植物胶囊。预计后续植物胶囊渗透率将持续增长。

助悬剂:混悬液是临床常用剂型,为非均相分散体系。HPMC 能降低固液界面张力,降低固体微粒表面自由能,令非均相分散体系趋于稳定。HPMC 用作滴眼剂中增稠剂,添加量为 0.45%~1.0%。

阻滞剂、缓控释剂和致孔道剂:HPMC 可用作阻滞剂、缓控释剂和致孔道剂,来延缓和控制药物释放.如今 HPMC 还广泛应用于中药的缓释制剂和复方制剂中,例如在天山雪莲缓释骨架片中的应用,其缓释作用较好。

2.3.2. HPMC 在食品添加剂领域功能关键,人造肉打开增长空间

食品级纤维素醚被广泛运用于食品添加剂领域,可用于烘培食品、胶原蛋白肠衣、植脂奶油、果汁、酱料、肉类及其他蛋白质产品等,起到增稠、保水、改善口感等作用。

3. 打通一体化植物胶囊产业链,快速成长

3.1、植物胶囊相对传统明胶胶囊优势突出

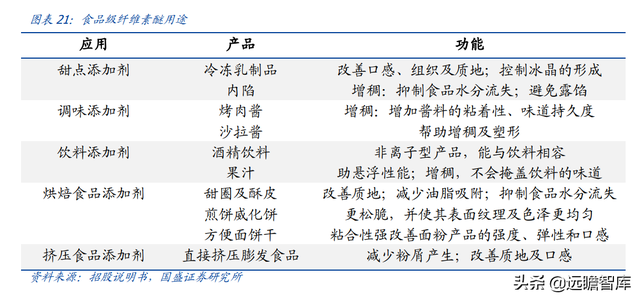

胶囊剂是三大剂型之一,在防治疾病过程中起重要作用。胶囊产品主要可以分为动物明胶胶囊,植物性胶囊,而目前明胶是目前最主要的胶囊形式。明胶胶囊以牛骨、鸡骨、猪皮作为原材料。根据 CAPSULCN,全球空心胶囊 2017 年市场规模越 18.42 亿美元,预计 2025 年有望增长至 3707.5 亿美元。

目前全球胶囊以明胶胶囊为主,植物胶囊凭借众多优势,正在持续在对明胶胶囊进行替代。植物胶囊的优势包括:

安全性好:植物胶囊无动物胶原蛋白和脂肪,不宜滋生微生物,不含防腐剂,无氯乙醇残留(不需环氧乙烷灭菌),安全可靠。无过敏源,植物性原料,过敏体质人群可放心使用。2012 年,河北曾经发生用生石灰处理皮革废料制成工业明胶“毒胶囊”事件。由于皮革在加工时,要使用含铬的鞣制剂,因此制成的胶囊往往铬金属超标,危害人体健康。而使用植物胶囊杜绝了“毒胶囊”的风险;并且,植物胶囊完全隔离了动物源原料可能引发的疫病残留问题,例如疯牛病、口蹄疫等;

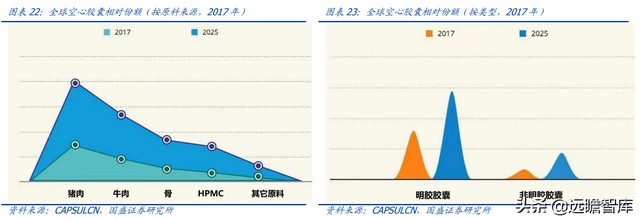

含水量低,不易发软发脆:在 RH10%-60%条件下,HPMC 胶囊含水量为 2%-7%,而明胶胶囊胶囊在同等湿度条件下含水量为 13%-16%。特别当湿度大于 60%时,明胶胶囊相比 HPMC 纤维素醚胶囊弹性相差明显,更容易脆弱。HPMC 胶囊含水量低不易发软发脆,更适合吸湿性强和对水分敏感药物或功能食品的充填,并且用 HPMC 胶囊装载药物稳定性更好。

与药物成分交联反应的风险更低:明胶胶囊主要成分胶原蛋白易于氨基酸发生交联反应。植物胶囊无交联反应风险,无相互作用,稳定性高。HPMC 为纤维素的部分甲基和部分羟丙基醚,化学性质稳定,没有明胶中氨基酸的交联反应风险(交联后易导致崩解或溶出降低),释药速度相对较稳定,个体差异较小,可以解决传统明胶胶囊由于交联作用引起的崩解延迟问题;

便于运输和储存:由于明胶胶囊在低温低湿的环境下有碎裂的可能,在高温的环境下受热收缩变形,在高湿的环境下会吸水变形明胶胶囊的存储条件是温度 15-25℃,相对湿度 40-60%,有严格的限制。植物胶囊的储存条件为温度 10-40℃,相对湿度 35-65%,有利于存储和运输;

适合宗教饮食禁忌人群:根据 World population review,全球拥有穆斯林教信仰人群约 18.8 亿人,根据 Veganbits,全球共有素食主义者约 7500 万人。植物胶囊原料来自植物性原料纤维素,不含任何动物性成分,完全可以适合各宗教人群和素食主义者的食用;

更适用于肠溶靶向制剂:HPMC 胶囊比一般明胶胶囊表面粗糙,在 25 到 27℃包衣时 HPMC 胶囊表面可开始溶解,这位包衣提供了高粘附力的场所,使得用 HPMC 做成的胶囊可做成达到小肠、末梢小肠、结肠等部位的靶向制剂;

生产过程环保低污染:动物明胶胶囊以大量动物皮革骨头添加化学成分发酵制成,因此生产过程中会产生异味和废水排放。此外,明胶胶囊重金属含量多在40-50ppm,略高于国家要求含量上限40ppm,而纤维素植物胶囊重金属含量多在10ppm以下,大幅低于国家含量要求。

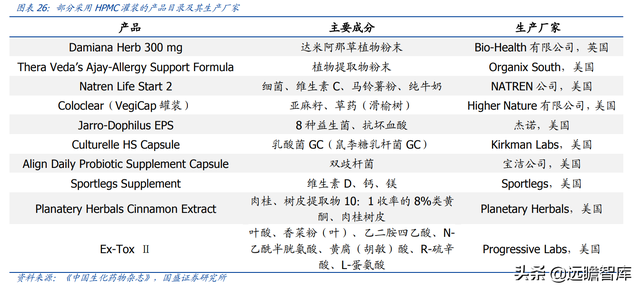

HPMC 胶囊在欧美市场持续替代明胶胶囊。目前 HPMC 胶囊在英、美等发达国家已经比较成熟,使用 HPMC 胶囊的制剂品种占据了相当的市场份额。例如美国 Organix South 公司生产的 Thera Veda’s Ajay-Allergy Support Formula,宝洁生产的 Align Daily Probiotic Supplement Capsule(每日补充益生菌胶囊)等都使用了 HPMC 胶囊。

3.2. 全球唯一打通 HPMC-植物胶囊一体化产业链,持续成长

公司是唯一拥有一体化优势的植物胶囊厂商。医药级 HPMC 是生产 HPMC 植物胶囊的主要原料,占 HPMC 植物胶囊原料的 90%以上。公司于 2014 年与高起共同成立子公司赫尔希胶囊,以自产医药食品级纤维素醚作为原材料生产植物胶囊。

相比瑞士龙沙、韩国思恒、印度 ACG、加拿大 CapCanada、日本 Qualicaps 等海外对手,赫尔希拥有一体化产业链优势。一体化的优势为公司带来的强劲的盈利能力,2021 年植物胶囊业务毛利率实现 63.69%。

截至 2021 年报,赫尔希拥有植物胶囊产能 277 亿粒,在建产能 73 亿粒,并计划在 2025 年将产能扩产至 500 亿粒。按照公司目前胶囊平均盈利能力测算,500 亿粒胶囊能为公司贡献毛利润 7.13 亿元。

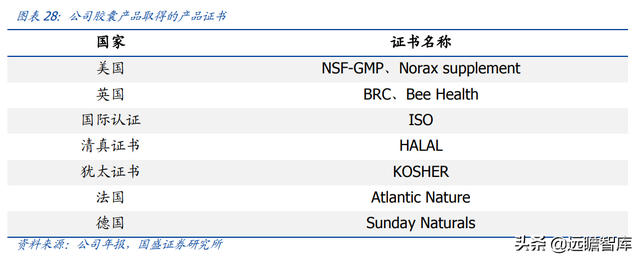

产品铺开欧美销售渠道。公司于 2014 年成立子公司赫尔希并设立美国、欧洲分公司,目前已达成年产 277 亿粒植物胶囊生产规模。六年来,公司胶囊产量不断扩大,销售额日益增长。目前,公司胶囊产品取得了美国、英国、法国等欧美国家以及对应清真消费者、犹太消费者的认证证书,市场前景广阔。

4. 一体化延伸,卡位植物肉蓝海市场

4.1. 全球人造肉市场处于诞生初期,远期空间巨大

传统肉制品的核心功能是为人类提供的动物蛋白,完全可以由植物肉的大豆蛋白、豌豆蛋白等蛋白源替代。植物肉由水、大豆或豌豆制成的拉丝蛋白、纤维素醚等辅料制成。

纤维素醚在其中起到关键作用,能为植物肉塑造纤维感、凝胶感,使其口感更接近于肉制品。用于人造肉的纤维素醚具有较高技术壁垒,目前主要被陶氏、信越等外企垄断。

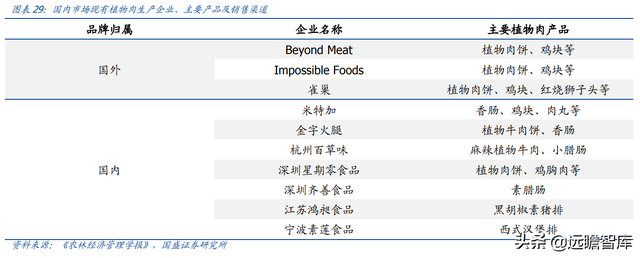

对消费者而言,植物蛋白具有低脂肪、高蛋白、零胆固醇等优点,在欧美已形成一定饮食潮流。2020 年,国际植物肉领军企业 Beyond Meat、雀巢等相继宣布在国内投资建厂。2020 年 9 月 Beyond Meat 联合上海 5 家餐厅推出含植物性猪肉的多款食品,植物肉在我国市场已经开始打开。

合资成立子公司布局人造肉蓝海赛道。

2020 年 11 月,公司与高起在上海共同投资设立参股公司米特加(上海)食品科技有限公司,米特加公司拟注册资本为 5000 万元人民币,公司、高起各持股 30%、70%。

加快推进食品级纤维素醚在植物蛋白人造肉领域的应用。通过参股子公司的设立与运营,米特加公司将自主研发、生产并销售人造肉相关产品,助力公司纤维素醚产业链的延伸与布局,促进公司未来在食品领域可持续发展。

4.2. 发展人造肉的必要性

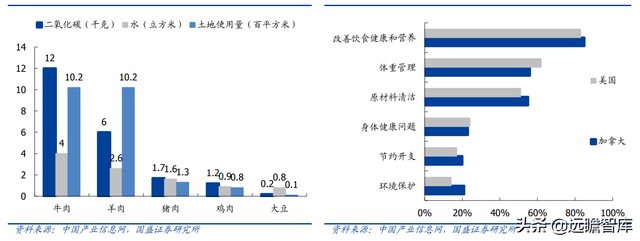

1)食用人造肉能减少能源浪费以及温室气体排放。

牲畜不仅是温室气体排放的重要来源,而且畜牧需要占用土地资源、消耗能源。然而,使用人造肉不仅能减少生产天然肉类造成的能源浪费和温室气体排放,而且能在全球人口持续增长的趋势下增大肉类供给,预防未来潜在的肉类资源短缺问题。

根据密歇根大学进行的同行评审生命周期的分析,Beyond Meat 的产品 Beyond Burger 与普通牛肉汉堡相比,用水量减少 99%、占地少 93%、温室气体排放减少 90%、生产制造所需的能量少 46%。

2)食用人造肉能降低普通肉类带来的肥胖及患病风险。

另外,由于人造肉不含胆固醇,食用人造肉能在摄取高品质蛋白质的前提下大幅减少因过度饮食带来的肥胖隐患。Beyond Meat 官网显示,长期食用普通肉类将使癌症患病风险增加 15%。在健康饮食潮流的驱动下,人造肉有望获得消费者青睐。

3)节约水、土地等生产要素。

根据海关数据,我国 2016 年进口肉类产品 468 万吨,2019 年进口增至 618 万吨,2020 年进口规模已增长至 991 万吨,发展植物肉对于减少我国肉类产品进口依赖具有关键意义。

根据《农林经济管理学报》,国内有学者基于 2002—2012 年中国牛肉行业生产状况调查数据进行估算,中国每生产 1 吨牛肉将消耗 8232 立方水,中国传统畜禽业发展面临的瓶颈约束问题越来越突出。

Reijnders 等研究发现传统肉类生产转化的蛋白食品需要投入的土地面积和用水量是大豆蛋白食品的几倍甚至十几倍。

Hallström 等研究发现,如果使用植物基食物部分替代传统肉,可以减少 15%的土地需求。

图表 30:生产每千克蛋白质对环境的影响 图表 31:北美消费者选择素食的原因

4)人造肉合成技术进步,营养成分及口感近似传统肉。

传统肉类中的氨基酸、脂质、微量矿物质、维生素等核心营养元素在植物中含量丰富。例如,Beyond Meat 研究团队从植物中提取营养元素按照动物性肉类的基本结构进行组织,合成出的人造肉从营养属性及口感均接近传统肉类的水平,从技术上突破了从动物身体获取肉材的瓶颈。

4.3. 植物肉的替代现状以及前景展望

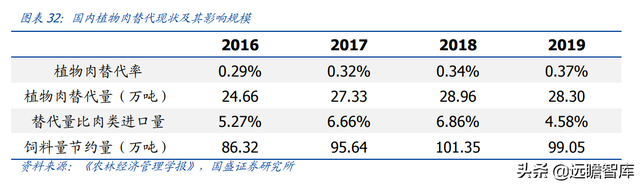

《农林经济管理学报》以全球植物肉代表性企业 Beyond Meat 产品投入市场的 2016 年为研究起点,测算和分析国内植物肉对传统肉制品的替代效应和节约效应。目前,替代作用已初步显现,2019 年的植物肉替代量已近 30 万吨;2019 年替代量下降的原因是全国肉类总产量较 2018 年出现下降,主要是因为非洲猪瘟造成 2019 年中国猪肉产量下降。

并且,经《农林经济管理学报》测算,近 4 年植物肉的替代效应平均每年可以节省近 100 万吨的饲料粮,植物肉对粮食的节约作用显著。

根据《农林经济管理学报》发表的《中国人造植物肉产业的发展现状、驱动机制与前景预测》所预测,2030 年植物肉可替代 155.31 万吨传统肉制品、节约 543.57 多万吨饲料粮;2050 年,植物肉的替代量和节约量将达到 1000 万吨和 4000 万吨。

根据平均值预测,当植物肉对传统肉制品的替代率达到 2050 年的 6.7%时,其替代量可以弥补 2020 年的肉类进口量991万吨,饲料粮节约量将达到2020年大豆和玉米进口总量的36.57%。随着全球范围内人造肉持续渗透,远期市场空间及对粮食的节约效益可期。

5. 盈利预测与估值建议

5.1. 关键假设与盈利预测

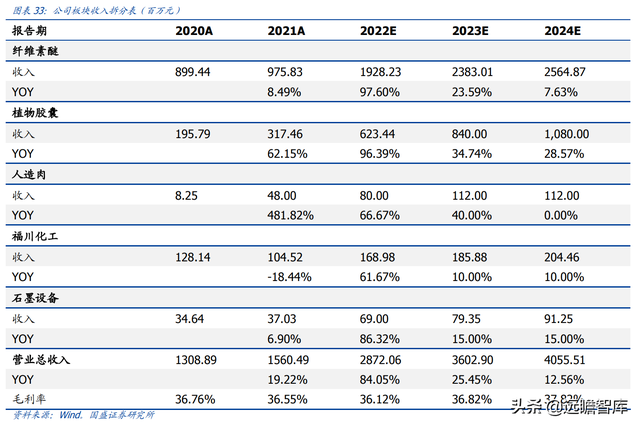

关键假设:

1)纤维素醚 4.1 万吨在建产能,后续毛利率随着医药食品级纤维素醚占比的提升而提升;

2)植物胶囊 2025 年产能目标 500 亿粒,毛利率维持稳定;

3)人造肉量产稳步推进,盈利能力随规模扩张而提升;

4)2022 年受原材料涨价影响整体毛利率略微回落,2023 至 2024 年整体毛利率随产品结构的改变而提升。

盈利预测:我们预计公司 2022-2024 年营业收入分别为 28.72 /36.03/40.56 亿元;归母净利润分别为 5.82/7.57/9.31 亿元;对应 PE 分别为 26.4 /20.3/16.5 倍。

公司是产品具备消费属性的新材料厂商,随着未来医药食品级纤维素醚产能进一步释放,植物胶囊、人造肉扩张,公司业绩增长确定性强。

5.2. 估值分析

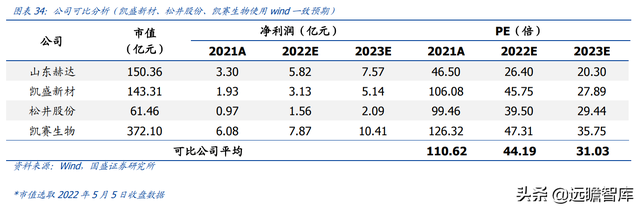

山东赫达是我国罕见在所处细分领域与海外化工巨头展开竞争的细分赛道龙头,我们选取同样在其细分赛道具有全球竞争力的新材料厂商凯盛新材、松井股份、凯赛生物与公司进行可比分析。可比公司 2022/2023 年平均 PE 分别为 44.19/31.03 倍。而山东赫达 2022/2023 年 PE 分别为 26.40/20.30 倍,相比可比公司估值水平存在显著低估。

6. 风险提示

建材行业增长不及预期。建材级纤维素醚是公司目前最主要的产品,若建材行业整体增长不及预期,将影响公司主业增长空间;

植物胶囊销售不及预期。植物胶囊业务是公司未来利润增量的核心来源,本质驱动是公司凭借一体化优势快速提升份额,以及植物胶囊对明胶的替代。若植物胶囊销售不及预期,将减缓公司业绩体量成长速度;

人造肉销售不及预期。人造肉是公司未来重点布局的全新业务,为公司利润增量的重要来源,若人造肉销售不及预期,将影响公司营收增长速度。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:远瞻智库|文库-为三亿人打造的有用知识平台

评论