赢了所有对手的鼎晖,却输给了整个时代?

文|白小羽

编者的话:

在过去的2018年,反做空研究中心对一些资本派系进行了分析,从恒大(名称皆插入相应文章链接)到万向,从中植到复星,从天星到九鼎,资本派系之间自有联系,而反做空研究中心要做的,不仅仅是将各个派系单独的呈现在读者面前,更是在寻求一种方式,能将这种大时代背景下的资本联系,更直观的呈献给大家。

鼎晖资本是人们提起中国资本世界时,一个无法回避的资本派系。鼎晖资本过去在中国 PE 市场拥有很高的声望,可是最近几年尤其是股灾以来,几乎是销声匿迹。如果不是 2017 年的一次年会被媒体报道,鼎晖说不定还只是藏在某个秘密角落。

资本是一个老东西,在很多时候都注重经验和资历,看中人脉和资源,这些无一不是依靠时间积累而来的。但与此同时,资本也是一个新东西,与时俱进,锐意进取一直是它能不断绽放生机的关键要素。但对于一些老牌资本来说,“新”恰恰是最难的东西。

鼎晖就是这样一个被“过去的荣光”紧紧缠绕的资本力量。在投资了蒙牛、南孚等一系列传统企业之后,不得不说,在市场看来,鼎晖已经是传统投资产业里的标杆了。但也正是如此,在中国市场的投资经理被80、90后集中覆盖之时,鼎晖以60、70后为主的投资骨干队伍,显得有些格格不入。

反做空研究中心即将为大家揭示的是:鼎晖曾经辉煌崛起的过往,以及“新不起来”的现状。

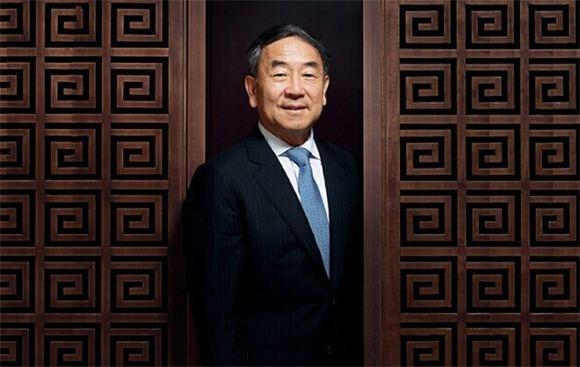

从工程师到华尔街之狼

42岁是一个什么样的年纪?

家庭完整、生活稳定、儿女绕膝,钱多不多不能肯定,但一定是一个不太会有太大职业生涯转折、人生基本固定的年纪了。当然,这描述的一定不是1950年的吴尚志。

据北京晚报报道,吴父吴英凯是中国科学院院士以及著名的胸部与心血管外科权威。这样的知识分子家庭出身的孩子本应是浪漫主义的,但吴尚志一家却生在了文革时期。

1970年,吴英凯去了江西五七干校,吴尚志去吉林插队,连妹妹吴尚群也到了内蒙古建设兵团,只剩吴母和幼弟吴尚友留在北京。一家人各居一地,难得相见。

当时插队的吴尚志还只有初中学历,经过刻苦学习,不仅成为工农兵大学生,还在1978年考取了第一期的研究生。这在当时算得上是真正的喜事了。

由于成绩优异,吴尚志在北京钢铁学院(今北京科技大学)获得了公派留学的机会,去到了马萨诸塞州波士顿查尔斯河畔的麻省理工学院。六年后,他拥有美国麻省理工学院科技管理硕士学位和机械工程博士学位。

不知吴尚志是看到了金融与工程两者之间某些契合点,还是想着年轻时要多赚些钱,反正在毕业之后,吴尚志选择进入美国华尔街。

今天的许多中国金融人士当时都在世界银行工作,吴尚志也选择成为其中的一员,进入了世界银行。他先后在其中担任了运营官和高级运营官职位,在银行的地位不可谓不重要,但是这并不能让吴尚志完全满足。

据《财经》报道,20世纪80年代正是私募股权(PrivateEquity)投资(简称"PE")蓬勃发展的时期。1985年,彼得-彼得森和斯蒂芬-施瓦茨曼共同创建了黑石(blackstone),这件事触动了吴尚志,他说:“当年黑石起步也是很难的,跑了二十几家投资人,就一家出资;但是这些年为什么发展这么快,是由于创造了有可预测的回报。”

为了那所谓的“可预测的回报”,1992年,这位世界银行直接投资部高级投资官员决定自己融资,成立一个基金品牌。可是怎么做呢?

据福布斯中文网报道,当时的吴尚志首先找到了GIC(新加坡国家投资公司),想要加入。但是在那些华尔街的“狼人”们看来,吴尚志当时仅是“一介国际官僚”,并不懂投资。虽然GIC没有接纳吴尚志,却将他引向了另一家新成立的公司,这就是后来大名鼎鼎的、中国第一家中外合资的投资银行:“中国国际金融有限公司(以下简称中金公司)”。

“令我大为惊讶地辞去了世界银行的高薪工作,卖了大房子,带着老婆,以高尚的志向,回国投身建设小康。”吴尚志的滑冰友在博客中谈到了当时他的作为,言辞之间尽是惊讶。足以见当时他的态度和雷霆的执行力。

1993年夏天,吴尚志和同好们回到北京,虽然进入了中金,但是他并没有选择中金主营的投行业务,而是选择了处于筹备阶段的、相对低调的中金直接投资部,出任董事总经理、兼任中金五常委之一。

虽说投行业务才是中金的焦点,但吴尚志也将直接投资部经营的有声有色。

自1996年以来,中金在中国最早开展了直接投资业务,主导投资总额达12亿美元。在中国移动、鹰牌陶瓷、新浪网等项目中皆取得了丰厚回报,年均收益率超过30%,最重要的是培养了一支优秀的投资管理团队。在投资者方面,人才永远是最重要的,只要有了人才,就有了不怕风浪的底气。

风浪很快就来了:

“2001年4月,证监会下达通知:证券公司不得直接或通过参股风险投资公司间接进行风险投资……已参与风险投资的证券公司进行清理和整改,并于六个月内完成清理整改工作”

于是,中金分拆直投部。那怎么个分拆法呢?

首先直投部的资产氛围内资和外资,而且中金分拆直投部并不意味着中金愿意放弃直投部这块肥肉,只是说不方便再直接吃而已。

于是,苏黎士投资集团(CapitalZ Investment II,L.P.)、国际金融公司、EastLight(新加坡政府投资公司的子公司)、荷兰DNIB投资基金(为医护人员设立的退休基金)等7家机构在开曼群岛,注册成立有限责任的合伙公司CDHChina Fund L.P(鼎晖资本),接手已投资的内资部分,而另外三家外商投资机构成立一家机构,接手了已投资的外资部分。

至此,鼎晖成立。

鼎晖发家的秘密

很少有基金第一期募集金额就是以亿为单位的,鼎晖就是一个例外,鼎晖成立后不久就开始鼎晖一期基金的募集,募集资金达1.02亿美元。

2002年4月15日,吴尚志、中金直接投资部副总经理焦树阁等五人,与中国经济技术投资担保有限公司共同出资,成立了深圳市鼎晖创业投资管理有限公司(以下简称鼎晖创投),负责CDH的管理运作,四个月后,国内第一家以有限合伙制运营的私募股权基金,鼎晖创投正式成立,吴尚志、焦震、王霖、胡晓玲、王振宇、司徒山客等6位前中金骨干扛起了大旗。

据福布斯中文网2017年报道,成立于2002年的鼎晖投资当时管理的资金规模超过了1200亿,涉足私募股权投资、地产投资、夹层投资、证券投资、财富管理等多个业务板块。其中PE占据鼎晖70%以上的业务数量。

在过去的16年间,鼎晖投资了150家企业,覆盖农业、制造业、消费零售、医疗、胡亮网等诸多行业,其中近40家已经在国内外上市。蒙牛、百丽、双汇、链家地产、现代牧业、奇虎360、晨光文具、谢瑞麟、美的等皆是鼎晖投资履历中的闪耀明星。

仅以其第一期规模达一亿美元、目前已经全部推出的基金为例,鼎晖为投资人创造的投资回报率高达300%,仅蒙牛一家就获得了高达五倍的投资回报。自《福布斯》中文版2012年推出中国最佳PE投资机构以来,鼎晖数次蝉联最佳PE投资机构榜首。

鼎晖之所以能有如此成绩,有三个关键词:

1.起点高

“ 国际大牌 PE 首选的合作伙伴肯定是鼎晖,他们在中国的运作、关系、人员、判断很强。”弘毅投资总裁赵令欢这样评价鼎晖。言辞之间,尽显鼎晖优势。

鼎晖出身于中金公司直投部,根基深厚。投资团队现成从直投部里移出,配合默契、信任无间,这大大提高了鼎晖的工作效率。

人才即分量,既然这群人,在中金拆分直投部之前就能投出过中国移动、鹰牌陶瓷、新浪网等一类的重头项目,成功案例在前,那换一个地方工作、换一个名头称呼,又有什么关系呢?

要知道这群人,哪怕是面对拆分这么重要的事,其专业水准依旧在线,蒙牛的投资跨越了那次拆分,分毫未损。

到2005年年末,鼎晖涉及的项目中,蒙牛乳业、李宁体育、速达软件、分众传媒、雨润食品、永乐家电六家实现了上市。而依靠着良好的业绩,鼎晖中国成长基金二期已经完成了募集,募集资金达到3.1亿美元。

高额的资金中,我们不难看出,高起点对于鼎晖的巨大推动力,这也就形成了鼎晖的第二大优势。

2.背景硬

鼎晖的这六个人,几乎伴随着中国私募股权市场的启动同步出击,鼎晖的成长中既积累了对中国企业以及市场的认识,又因为熟知海外红筹打法而有着其他资本所不具有的优势,其中更是有对跨境操作的细节强控。总之,能力,是鼎晖最强的背景。

紧接着就是中金、高盛和摩根士丹利。让对方熟知自己团队能力的基础上,鼎晖建立起了与摩根士丹利、高盛、中金等的良好互动,使之成为了自己背景的一部分——这确保了鼎晖可以顺利切入到Pre-IPO项目中。

当然,与各大巨头合作是鼎晖投资保持优势的的又一秘诀。比如,背靠阿里的口碑、禧云国际,背靠腾讯的微信发票,背靠顺丰的丰巢,背靠京东的京东物流……鼎晖的身影藏匿其中。

“与巨头联合投资的好处是,巨头从他们所在的行业制高点上能看得更加清楚,对于未来把握得更准。”王霖说。当然,这在某种意义上,也将自己与巨头们绑定在一根绳子上,这也就是让巨头成为自己背景的一种铺垫了。

3.格局大

在中国企业和当其他机构还在寻找跨境并购的门路时,鼎晖投资的先发优势得到了充分体现,鼎辉已然形成系统性的经验。

据21世纪经济报道称,吴尚志深信跨境并购的机遇已经势不可挡。一方面,中国企业已经强大到世界的量级,有动力和实力通过并购快速进入国际舞台站住脚跟;另外一方面,中国企业又可以通过跨境并购,将国内急需的产品和服务快速导入中国,与被并购企业形成双赢。在这一过程中,PE基金可以扮演着重要角色。

“鼎晖的定位是成为发掘中国机遇的最佳合伙人,而中国机遇既包括走出去,也包括引进来,既包括中国企业,也包括想进入中国市场的国际企业。”吴尚志说。

不管是与双汇收购史密斯菲尔德,还是百丽收购Baroque(巴罗克),还是与九阳收购Sharkninja,甚至美的收购库卡,都是经典的跨境并购合作案例。

产业企业由于内部战略定位、团队激励、生态系统要求等原因,也会分拆部分原有业务、组建新业务,同样也会邀请财务投资者参与。跨境并购、产业新业务拓展这两类情况会催生出财务投资人和产业资本相互合作的更多机会。

而鼎晖在这样的大格局的战略指引式的业务上,有着不可比拟的优势

输给了整个时代

“我无法确认,也不能多说,我们交流你会觉得我缺少诚意。其实我不是这样的人。鼎晖今天在媒体上说话不大合适,因为这样无法避免地涉及我们的商业运作,我们投资的企业,这样会违反我们和许多合作企业的初始约定。”

——吴尚志曾经这样解释自己及鼎晖众人鲜少出现在媒体镜头前的原因。

不得不说,这样的原因并不能说服人们。难道说活跃在媒体眼中的资本大佬算少吗?当然,这并不是说吴尚志在说谎,大家更倾向于认为,这是吴尚志的真实想法,只是这样的想法恐怕早已经过时了。

据融资中国报道,在鼎晖最早的6位创始人(吴尚志、焦震、司徒山客、王霖、胡晓玲、王振宇)中,每人都至少有3-5个比较完整的成功案例。从主导了百丽、美的、融创等项目的胡晓玲,到亲自操刀阳光保险、华地百货、慈铭体检等项目的王霖,更别说一手带起分众、航美传媒的王振宇了。焦震曾充满自豪地说:“鼎晖的特点是能够独立做项目的人很多。”

“我是60后,而数字60倒过来之后就成了90。这也提醒我们要不断去颠覆自己,保持90后的心态,善于去发现新的东西,去学习,去探索,保持新的欲望。”王霖这样说是看见了鼎晖的眼前的毛病。

2017年底,在鼎晖投资的CEO论坛上,商汤科技联合创始人徐冰:“像我们这样一家高科技公司,居然在临近爆发的时间点,被鼎晖投资这样一家投资‘猪牛羊’的机构给抓住了。”这显然是一句玩笑话,但焦震却听近心里了,毕竟无风不起浪。

自2002年从中金分拆出来,鼎晖见证了中国私募股权投资的数次发展历程:红筹上市、国企改制、创业板推出以及“互联网+”的浪潮,鼎晖投资成功抓住了前两拨浪潮,并奠定在PE大佬的地位,当然,也目睹了深创投、达晨创投,以及红杉资本、IDG资本等创投宰割后两轮浪潮的红利。

是不是因为功劳簿太厚,足以让人们记住,新人得不到发现的机会,老人又不懂新兴产业的发展,所以才会错失后两轮浪潮?

“过往的成功,都可能成为你未来发展的障碍。”鼎晖投资创始合伙人、鼎晖创新与成长基金管理合伙人王霖说:“因为我们对传统企业的投资影响力太大,导致我们投资其他领域所取得的成就和光环都被掩盖了。”

据21世纪财经报道称,鼎晖创始团队成员基本是60后居多,而各业务线骨干则主要是70后甚至80后。“赢了所有对手,却输给了整个时代”,这是否是本世纪对鼎晖最后的判词?

反做空研究中心与诸位一同拭目以待。

作者|白小羽

(温馨提示: 本文引用数据,均为官方数据,或为公开报道,未使用任何内幕消息)

评论