在新加坡创业: 经营阶段之公司所得税

在新加坡创业_经营阶段

公司所得税

公司税基本知识

1 基本部分

A. 应纳税收入

新加坡本地或外资企业在新加坡累积或取得的收入都需纳税。

B. 资本收益

资本收益无需纳税。例如,一间从事制造业的公司出售其生产用的厂房,厂房出售的收入无需纳税。

2 税率及税务豁免

A. 公司税率

- 无论是本地或外资企业,都按统一税率对应纳税收入纳税。

- 从2010估税年起,企业按 17%的统一税率对应纳税收入纳税。

B. 部分税务豁免*

从2008估税年起,常规应纳税收入(不包括新加坡税务减免股息)的部分税务豁免金额将提高到300,000 新元,具体税务豁免如下:

- 应纳税收入中首10,000新元可获得75%的税务豁免

- 应纳税收入中随后的290,000新元可获得50%的税务豁免

C. 新成立公司/起步企业的完全税务豁免*

企业在首3个连续估税年期间,常规应纳税收入的首100,000新元可获得完全税务豁免,从2005估税年起生效。从2008估税年起,常规应纳税收入首100,000新元后的200,000新元可获得50%的税务豁免。

*此项豁免不适用于2013年2月25日之后成立的投资控股公司和从事物业开发活动的公司。

*从第4个估税年起,起步企业不再享有完全税务豁免。但起步企业仍然有资格享有部分税务豁免。您的企业必须符合有关资格条件才可以获得此项税务豁免。

D. 对海外来源收入的税务豁免*

在2003年6月1日和之后,新加坡居民公司在新加坡本地收到的海外来源的股息,海外分支机构的利润和海外来源的服务收入,在以下情况将无需纳税:收入来源的国家对此项收入的年度税率超过15%,并且这些收入已经在来源的国家纳税。

注:此仅为简要的税务豁免说明。请向新加坡国内税务局或税务会计师咨询,以便充分了解如何以及在什么情况下申请税务豁免。

3 税务减免

您的应纳税收入 (需要纳税的部分) 是您的总收入 扣除 所有税务减免部分。为了降低税负,请充分利用所有的合法税务减免。

A. 可扣除开支

完全和仅用于产生企业收入的开支可被扣除:如租金开支,员工薪酬,中央公积金(CPF)供款开支,会计费,董事费用和董事薪酬都可被视为“可扣除开支”。

请特别注意,另有不同规定适用于以下开支:贸易债务减值损失;无收入资产相关的利息开支;医疗开支;人寿保险费开支;机动车开支;研发开支;向保健储蓄账户自愿供款开支。

B. 资本津贴

在为企业购置固定资产时,例如机械,家具和配件,您可要求资本津贴。

C. 未使用亏损,资本津贴和捐款

亏损,资本津贴和捐款可用于抵扣调整后利润。在每个财政年度中,亏损或资本津贴中任何未能完全用于抵扣企业收入的部分都被称作“未使用”或“未吸纳”。您还可以结转这些未使用亏损,资本津贴和捐款,用于抵扣下一个财政年度的收入。

从2006估税年起,您还可以退算本年度的未使用亏损,资本津贴和捐款最高至100,000新元,用于抵扣上一个财政年度的收入。

D. 集体估税扣税

从2003估税年起,一间公司可以向同一个集团旗下的另一公司转移其亏损项目。以下亏损项目可被转移:本年度的未吸纳资本津贴;本年度的未吸纳贸易亏损,和本年度的未吸纳捐款。

4 避免双重征税协议 (DTAs)

DTAs 由国与国之间签订。用于帮助新加坡居民公司避免同一笔收入双重纳税。例如,企业在澳洲的子公司已在澳洲缴纳公司税。当此纳税收入汇入/接受于新加坡的母公司时,无需再纳税。根据DTA,企业可在海外纳税要求税务宽免。DTA也清楚列明每个国家对跨境活动而产生的不同种类收入的征税权。新加坡居民公司可受益于避免双重征税协议(DTA)。

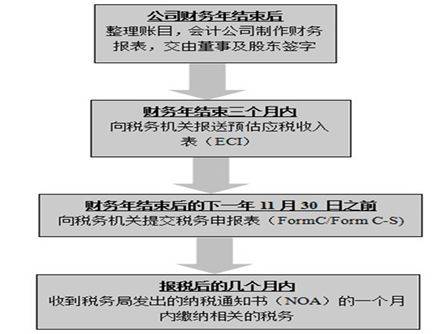

公司税申报流程:

—END—

评论