继委内瑞拉阿根廷土耳其后,又一个国家的货币或撑不住了,钱不如纸

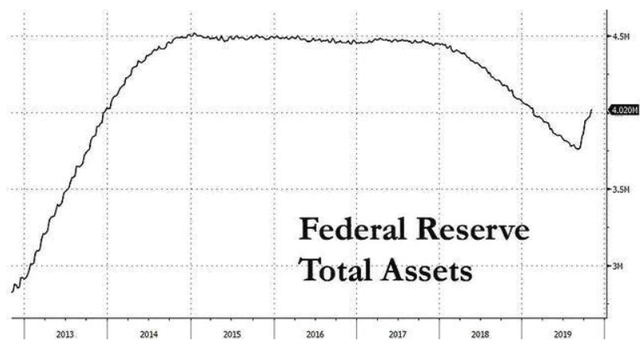

诸多迹象表明,美元市场或正在进入一个无比贪婪的周期。具体表现为,尽管美联储自今年8月初以来,已降息三次,共计75个基点,还不断扩大资产负债表,近期曾一度仅用了10天就至少向市场投放了6000亿美元的流动性(约4万亿人民币),以压低利率,但是,美联储并不承认这是QE4(相对此前三轮的QE周期而言)。与此同时,更加奇怪的是,美元并没有因为美联储的降息而大幅贬值,反而持续保持强周期。

上述现象叠加在一起,就形成了美联储不断炮制美元泡沫,并为美元资本市场服务的目的。这样一来,过去那些高外债、低外储,过于依赖美元借贷的市场则并不会真正在这一轮的美元“放水”周期中受益,反而不断上演美元荒,进而引发货币和债务的双重困境。显然,这更像是美联储上演的“剪羊毛”这一完美风暴。

对于一些脆弱市场来说,在美联储发出货币强音的冲击下,本币的加码贬值,最严重的情况就是“钱不如纸”所带来的恶性通胀及经济的长期低迷,这也是美元资本市场在过去数十年来,收割全球财富利差的缩影。较远的可参照委内瑞拉货币玻利瓦尔和该国经济。而阿根廷、土耳其、巴西、印尼、巴基斯坦、印度至少6个国家自2018年以来,也已分别陷入货币与债务危机的模式,我们将其称之为经济上的“玻璃六国”。

以印度为例,印度央行今年已实行了5次降息,孟买的经济学家Soumya Kanti Ghosh表示:我们现在预计印度央行将在12月份进一步降息。但是,这样的降息不太可能导致印度经济任何实质性的这复苏。今年一季度和二季度,印度经济增长的指数分别为5.8%和5.0%,分别创下5年来和6年来的最低水平。而在去年二季度开始,印度就陷入了美元荒困境。英国金融时报近日报道,新加坡Capital Economics驻印度的高级印度经济学家Shilan Shah表示,印度经济正在走向自由落体运动。

印度前央行行长Urjit Patel数月前曾发表公开信认为,面对美元的强音,印度经济已应对不来了。值得注意的是,截止2018年底,印度公共债务就已达到约1.19万亿美元(包含各邦的债务),但印度外储仅约为4100亿美元,外债与外汇储备呈现出严重的倒三角模式。显而易见,由于没有强大的外汇储备护城河保障,在美元的持续侵袭之下,印度经济显得不堪一击。

近年高增长的印度经济都表现得如此脆弱,就不难理解,阿根廷、土耳其货币去年以来熊冠全球的原因之一了。值得一提的是,近年全球经济还出现一个现象,就是越来越多的南美洲国家的货币和经济陷入困境。例如,我们前面提及的,巴西货币雷亚尔自2018年以来,已贬值30%;阿根廷比索大幅贬值344%;委内瑞拉的玻利瓦尔更是贬值超4000000%。

而除了这原本已位列“玻璃六国”的几个南美国家之外,目前,哥伦比亚的比索贬值25%,而事情的最新进展是,据媒体报道,最近两年间,智利的比索从580贬值到800,市场上一度出现800智利比索兑1美元的现象,相当于智利民众的财富缩水近40%。为应对本币的大幅贬值,智利央行近日宣布注资40亿美元,但智利比索汇率连续两天创下历史新低。

与此同时,该国股市也大幅下跌,其主要指数IPSA近日曾在单日一度重挫3.6%。智利央行最新发布的《经济预期调查》报告下调了该国的经济增长预期,将今年的增长预期调低至1.9%,将明年的增长预期调低至2.3%。

有一种悲观的说法是,南美许多国家的货币或正在步入委内瑞拉玻利瓦尔的后尘,出现了钱不如纸的现象,甚至在经济和债务层面,陷入行将破产的边缘。而这背后可能也隐藏着此前高债务、低外储的被动,同时,需要注意的是,南美的这些国家往往拥有丰富的矿产资源和能源,因此,也是美元资本较易侵蚀的地方。

例如,最近几年探明委内瑞拉石油储存量为2960亿桶,成为世界上已探明石油储存量最多的国家之一。而阿根廷也拥有丰富的石油、天然气、铜等资源,智利同样拥有铜、铁等矿产资源。不过,这也说明,丰富外汇储备的重要性。换言之,如果这些国家过去不依赖美元债务,并积累了强大的外汇储备保障,其抵御美元冲击风险的能力就会高出许多。

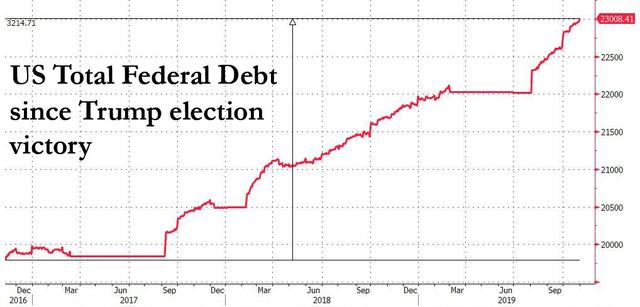

值得一提的是,美国联邦预算委员高级政策主管马克·戈德魏因曾说“美国已永久性进入一个(年)万亿美元赤字的时代。”与此同时,截至11月22日,美国联邦也背负了高达23万亿美元的巨额债务,自2016年11月以来,在短短三年间,美国联邦债务赤字增加了3.2万亿美元,如下图。

也就是说,此时美联储在为华尔街制造膨胀美元的同时,还要通过美元发出的强音,来对冲美国每年高达万亿美元赤风险,这就解释了,本文前面提及的,阿根廷、土耳其、巴西、印尼、巴基斯坦、印度、哥伦比亚、智利这“玻璃8国”在货币和经济上的脆弱表现了。(完)

评论