这家连官网都没有的隐秘 PE,能拿下 400 亿格力吗

↑ 点击上方蓝字「IT桔子」

每天了解一点创投圈

来源:投中网

作者:陶辉东

中国有一批从不抛头露面,但其名字在业内却如雷贯耳的神秘 PE 机构,厚朴投资就是其中之一。如果不是因为传出有意收购格力电器,厚朴投资大概仍然不会进入公众视野。

格力电器这匹「白马」被珠海国资委放到了市场之上,毫无疑问会吸引各路资本上门。无论最终是外部人入主,还是管理层收购,恐怕都少不了 PE 机构的身影。

尽管格力电器方面对传闻的回应是:「我们从来没有关注过(厚朴投资)这家所谓的投资机构。」但厚朴投资无疑是最适合参与这一游戏的 PE 之一。

一举成名

厚朴投资不是一家「典型」的 PE 机构。它成立于 2007 年,首期基金募集完成于 2008 年。首期基金规模 25 亿美元,淡马锡、高盛是主要的 LP。含着「金钥匙」都不足以形容其出生。

厚朴投资董事长方风雷

厚朴投资的主要创始人方风雷出身军旅之家,是「中国第一代本土投资银行家」,曾先后出任建设银行、中国银行和工商银行的高管,之后又作为核心人员之一参与组建中金并任副总裁。

另外两位创始人是原毕马威会计师事务所中国及香港业务主席何潮辉和原高盛亚洲投资银行部联席主管王忠信,前者是美国人,后者是新加坡人,是各自任职公司中国区业务的最早开拓者。

这样的创始团队背景,意味着厚朴投资「出道即巅峰」,从一开始就走了高举高打的路线,与当时的其他中国 PE 同行们根本不在一个竞争维度。

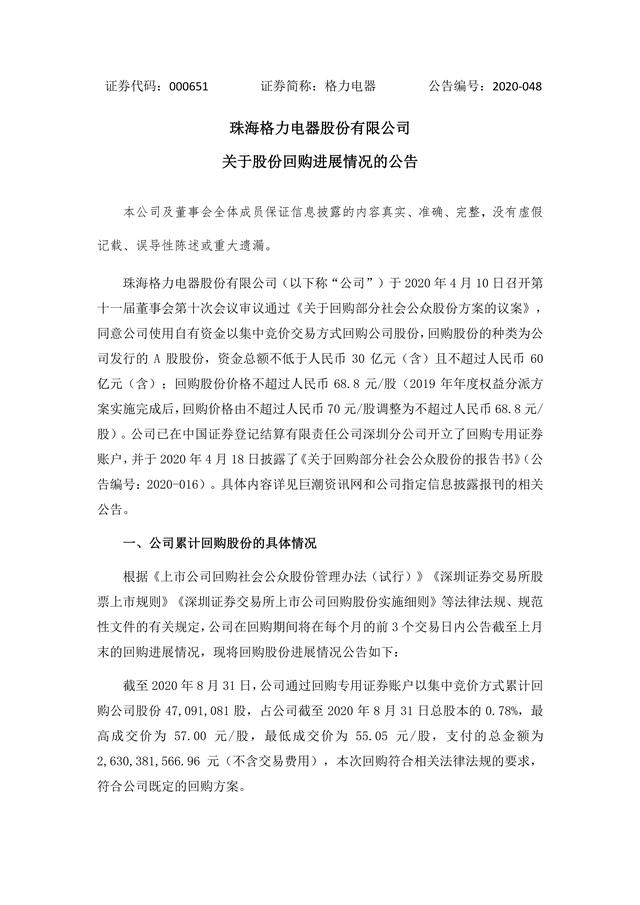

厚朴投资早期的成名之作,是在 2008 年金融危机之后大胆接盘中资银行。

2009 年 1 月,厚朴投资为首的财团耗资 6.5 亿美元,从英国皇家苏格兰银行手中购入 32.4 亿股中国银行的股份,占其总股本的 1.278% 及 H 股的 4.26%。

2009 年 12 月,厚朴投资又组织财团,以 73 亿美元从美国银行手中接下 135.09 亿股中国建设银行 H 股,占建行总股本的 5.78%。

方风雷在 2009 年的一次小型研讨会上表达过投资中资银行的逻辑。他说:「在曾经盛极一时的金融翘楚泥足深陷,欧美国家的银行体系纷纷出现系统性危机时,中国政府一定不会让中国银行业出问题。」

出手接盘中资银行的同时,厚朴投资还在讲述更广泛的中国故事。

2009 年 7 月,厚朴投资与中粮集团一道成立收购主体,斥资 61 亿港元收购蒙牛 20% 的股权,成为后者的第一大股东。61 亿港元中厚朴投资出资 30%,也就是 18.3 亿港元,剩余的 70% 由中粮集团出资。当时的乳制品行业正处寒冬,2008 年爆出的三聚氰胺事件让蒙牛遭受重创。厚朴投资的这笔投资属于抄底。

这几笔交易让此前几乎未曾公开露面的厚朴投资一下子进入了公众视野,巨大的交易规模也让厚朴投资与一般的中国 PE 划清了界限。在绝大部分中国 PE 还在满足于 Pre-IPO 投资的时候,厚朴投资从一开始的定位就是真正的美国式 PE,要做中国的黑石、KKR。

正如厚朴投资的创始人之一何潮辉谈到厚朴的愿景时所说:「我们要做国际水准的 PE」。在那个时点,称厚朴投资是中国最接近 KKR、黑石的 PE,应当是公平的。当然,厚朴投资能这样做,是因为它是特殊的那一个,其道路在当时乃至现在都没有可复制性。

高开低走

从 2008 年到 2012 年,可以称之为厚朴投资发展的第一阶段。这一阶段的厚朴投资出手次数少,而每笔交易的规模都非常大。

在 2012 年 2 月的「第四届全球 PE 北京论坛」上,方风雷总结了厚朴投资这四年间的工作:我们主要是做了五个项目——

第一,我们在外蒙古投资了铁矿,从头开始做起,从与企业家第一天拿矿产证,建设矿山修铁路开始做起,现在三年时间建成一千多万吨生产能力 (的基地),在蒙古建了一条铁路,几千个铁皮,已经运回来 900 多万吨铁矿石。

第二,在美国我们投资了页岩油,在德克萨斯州。

第三,我们和中粮一起投资蒙牛。

第四,金融危机期间买了中行、建行的股票,特殊机遇的投资。

第五,在阿根廷,我们做单一财务顾问,把阿根廷最大的私人石油公司 50% 的股权,32 亿美元卖给中海油。

这在后来被总结为「四年五笔投资」。实际上,以上提到的投资基本上发生在 2010 年之前,这之后厚朴投资主要在做退出的工作。

从 2010 年开始,厚朴投资传出「合伙人不团结」,将要「拆伙」的消息。方风雷在该年的《财新》年会上承认:「管理团队和投资人在协商之中, 我们在做一些调整。」这之后,三位创始人中的两位——何潮辉和王忠信——先后离开。何潮辉退休,王忠信则创立了自己的基金 RRJ Capital。

2012 年蒙牛引入了新的战略投资者、欧洲乳业巨头爱氏晨曦,厚朴投资将自己的持股以 22 亿港元的价格清仓。厚朴投资三年 20% 回报,折算成年化约 6%。即便考虑到交易规模,这样的回报率也算不上高。

在一期基金募集之后的五年里,厚朴投资都没有募集二期基金。当时业内普遍认为,厚朴投资将会逐渐完成已投项目的退出,然后慢慢淡出市场。在成立初期以疾风骤雨般的大手笔投资一炮而响的厚朴投资,看起来就要成为一颗划过夜空的流星。

转型「独角兽」收割机

然而,在沉寂了两年之后,2013 年方风雷率领厚朴投资募集了一期 11 亿美元的新基金,重返 PE 市场。

再次归来的厚朴投资有了很大的转变,变得不那么像 KKR 或黑石了。实际上,厚朴投资成了中国最活跃的成长期创业公司投资者之一,一头扎进了当时方兴未艾的移动互联网大潮之中。在互联网「独角兽」们中后期的巨额融资中,厚朴投资是最常出现的身影之一。

2014 年 6 月,厚朴投资领投了蘑菇街获得 2 亿美元的 C 轮投资。

2014 年 12 月,厚朴投资参与了小米 11 亿美元的 F 轮融资。

2016 年 6 月,厚朴投资参与了蔚来汽车的 D 轮融资。

2018 年 5 月,厚朴投资参与了商汤科技 6.2 亿美元的 C+轮融资。

以上只是不完全举例。CVSource 数据显示,2014 年至今,仅公开可查的投资厚朴投资就有 23 笔。除了 TMT 之外,厚朴投资的触角还延伸至生物医药、制造业、消费等几乎所有赛道。

当然,这些投资如今看来也是喜忧参半。不少互联网独角兽在 IPO 之后出现了估值倒挂,厚朴投资也频繁中招。例如,小米的 F 轮投资者成本价为 15.82 港元每股,而小米目前的股价仅为 11.64 港元。蔚来汽车的 D 轮投资者成本价 5.35 美元,目前股价仅 5 美元。

收购新加坡「白马股」能否复制到格力

厚朴的上一次大型并购交易,是在 2017 年 7 月参与收购物流巨头普洛斯。这笔交易的总规模达 160 亿新加坡元,约合 790 亿元人民币。

这笔交易与格力电器此次易主颇有相似之处。普洛斯亦是业绩极佳的「白马股」,是亚洲最大的现代物流基础设施提供商,其业务遍及全球 117 个主要城市,拥有并管理约 5500 万平方米 (约合 3.01 亿平方英尺) 的物流基础设施。因为电商的快速发展,物流行业的前景被看好。

普洛斯的原控股股东是新加坡政府投资平台 GIC,持有普洛斯 37% 的股份。因为 GIC 谋求退出而引起了各路资本的争夺。GIC 取得普洛斯的控股权是在 2008 年,当时经受金融危机打击的普洛斯被迫断臂求生,将其最优质的亚洲资产卖给了 GIC。「新普洛斯」在 GIC 的手中脱胎换骨,于 2010 年 10 月在新加坡交易所上市。

2016 年底 GIC 启动出售普洛斯的计划之后,包括黑石、华平投资、苏宁、KKR、RRJ 、TPG、阿里巴巴投资企业等在内的资本方和物流巨头都参与到了竞购中。这笔交易当时是亚洲规模最大的并购交易。

这笔交易的竞争相当激烈,多个财团提交了报价。但包括黑石、华平在内一众国际 PE 巨头或许从一开始就注定要充当背景板。因为由普洛斯管理层以及厚朴、高瓴、万科等投资方组成的中国财团从一开始享有其他竞购者难以匹敌的优势。

英国《金融时报》当时的报道称,黑石集团、KKR、RRJ 和 TPG 等 PE 机构认为,普洛斯 CEO 梅志明本人在中国财团内,「可能使得整个竞购变得毫无意义」。

最终竞购的结果也显示,这场收购是其实是普洛斯中国掌门人、「新普洛斯」的创始者梅志明,发起的一场管理层收购。厚朴投资等投资者则是背后提供弹药的人。在这一中国财团中,厚朴投资占股 21.3%、万科集团占股 21.4%、高瓴资本占股 21.2%、中银集团投资有限公司占股 15%、普洛斯管理层占股 21.2%。

厚朴能拿下格力吗?

如今的厚朴投资依然保持着一贯的低调,它甚至没有对外开放的官方网站。对于投资格力电器一事,投中网尝试电话联系了厚朴投资财务总监、董事长秘书、副总裁等人,但未获回应。这家低调的 PE 意图为何,外界难以捉摸。

格力电器 15% 的股份价值至少 400 亿元。国内有能力筹集 400 亿元的 PE 并不多,而厚朴投资恰好是其中之一。在过往的交易中,厚朴投资已经多次展现了其与央企国企、银行、海外主权基金、顶级投行的关系网络。厚朴投资本身深厚的投行背景,也意味着它非常擅长涉及复杂的交易。

不过,厚朴投资尽管完成过多起大型交易,但并没有真正作为主导者并购过一家市值数千亿元的大型上市公司。从珠海国资委方面释出的消息来看,接盘者能否在战略上为格力电器带来帮助,亦是重要的考量因素。

目前市场普遍预期以董明珠为首的管理层能够主导这次收购,这与普洛斯的并购非常相似。把普洛斯的经验复制到格力电器,对厚朴投资来说或许也是一个选项。

推荐阅读

评论