半导体芯片需求不减 IDM和Foundry厂商如何应对?

导读:晶圆代工台积电、三星代工、中芯国际、英特尔及IDM厂商正在纷纷扩大其生产能力。如果一切顺利,在2023年上半年半导体芯片细分市场断供情况或将得到缓解。不过,放眼当下,IDM和晶圆代工厂商如何应对客户芯片需求?

![]()

TSMC大手笔,反击三星、阻止英特尔

台积电CEO魏哲家在2022Q1季度财报会议上表示,受到国际形势俄乌冲突及新冠疫情持续影响,全球半导体供应链或将承受新的压力。相比较需求稍趋缓和的消费电子市场,汽车电子芯片渠道供应仍然堪忧。未来一段时间,台积电或将与供应商积极磋商解决交付问题,并针对当下市场紧缺产品,采取相应针对措施,如提高芯片产能或优先补充中央处理单位、图形单位和自动驾驶汽车等行业的芯片。

在资本支出方面,TSMC将于2022年计划拨款400-440亿美元用于先进工艺、封装及专业级技术开发。具体包括:1)台南Fab18晶圆厂的P5-P8产能提升,主要用于3nm、4nm和5nm等工艺;2)亚利桑那州Fab21晶圆厂建设,初期将主要生产5nm晶圆;3)南京晶圆厂的加速建设,主要为28nm晶圆;4)台湾地区新津晶圆厂建设,初期主要生产2nm晶圆;5)熊本晶圆厂开建,主要生产28/22nm晶圆;6)高雄晶圆厂开建,初期主要生产7nm。

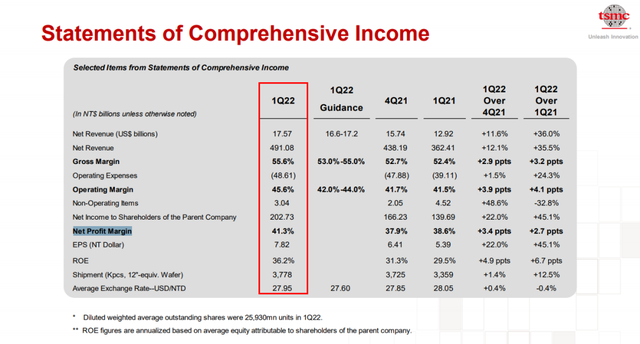

表1:2022年Q1台积电财报数据。来源/台积电

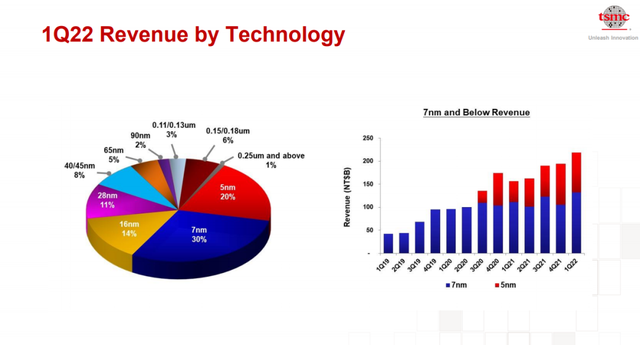

根据该公司2022Q1财报数据显示,台积电净收入达到175.7亿美元,环比增长11.6%,同比增长36%,毛利润达到了55.6%,业绩可谓是实现了惊人的增长速度。值得一提的是,在先进制程工艺技术方面,TSMC的7nm和5nm占本季度销售收入的1/2。按制造技术顺序来看,5nm级的销售额为20%,7nm为30%,16nm为14%,28nm为11%;5nm-28nm的芯片占总销售的75%。

图1:2022年Q1台积电各先进制程工艺技术贡献的收入对比。来源/台积电

据笔者获悉,在今年5月,该公司已通过董事会决议,拨款167.5767亿美元,用于:1)安装和升级先进技术能力;2)安装成熟和专业的技术能力;3)先进包装能力的安装和升级;4)资本化的租赁资产。

同时,台积电已未雨绸缪,芯片制造工厂进军日本和美国。在日本,台积电将与索尼合作建设半导体代工服务生产工厂。生产线采用28nm和22nm一代特殊工艺,300mm(12英寸)晶圆的预加工生产线。300mm晶圆的产能相当大,为45,000张/月。计划于2022年动工,2024年底开始生产产品。在美国,该公司计划建立5nm的加工生产线,月产能2万片,预计2024年投产。

![]()

拼产能、拼成熟工艺,SMIC积极卡位

中芯国际(SMIC)管理层表示,针对半导体制造产能结构性紧缺在短期内的加剧,该公司根据规划部署,围绕市场缺口,通过加强与客户、供应商紧密合作,及早布局调整产能分配、推动产能建设。

根据笔者查询SMIC官方数据显示,2022年SMIC的预计总支出为320.5亿元(约48.12亿美元),第一季度预计支出55亿元(约8.26亿美元)主要用于持续推进成熟工艺的扩产,小部分用于先进工艺、及三个新厂项目。

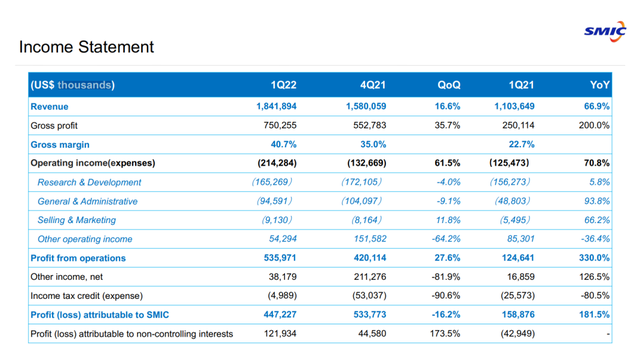

至于进展,从2022年开始,中芯国际产能实现大幅度增长。据一季度财报数据显示,2022年SMIC第一季的销售收入为1,841.9百万美元,相较于2021年第四季的1,580.1百万美元增长16.6%,相较于2021年第一季的1,103.6百万美元增长66.9%。同时,本季度实现产能约65万片/月,2021年第四季约62万片/月;2021年第一季度54万片/月。

表2:2022年Q1中芯国际营收。来源/SMIC

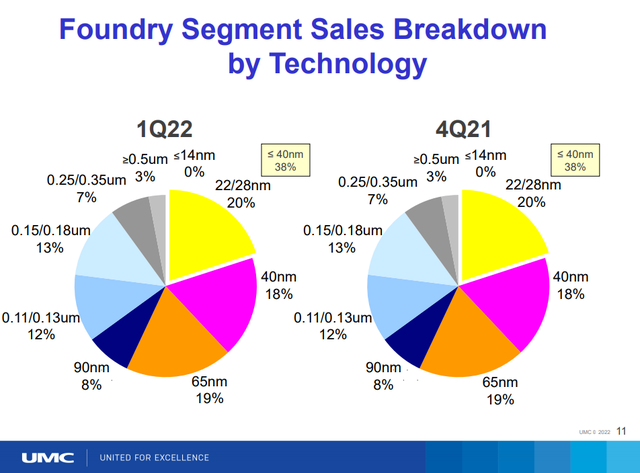

在先进制程工艺方面,代表先进制程工艺的FinFET/28nm只占中芯国际收入贡献的一小部分。该公司营收的主要来源于成熟工艺。其中,0.15-0.18um和55/56nm占据了总营收的1/2以上。

当前,一旦中芯国际在北京京城、深圳以及上海临港的三大新项目满产后,公司的产能将实现倍增。

![]()

海外基地扩产,UMC目标瞄准汽车电子芯片

联华电子总裁Jason Wang表示,针对市场强劲的晶圆需求,该公司在2022年第一季度晶圆厂产能一直保持满负荷运转。即使晶圆出货量小幅下降,但整体抬升的芯片价格提高了该公司的整体收入。如,非易失性存储器、电源管理、RF-SOI和OLED显示驱动器;5G、AIoT和汽车等应用市场,就占其销售营收达到一半以上。

UMC技术节点方面的营收贡献比。40nm以下的先进制程晶圆代工业务贡献营收38%,65nm为19%,90nm为8%。其中22/28nm营收最大。

为支持客户的长期增长需求,不仅UMC Fab 12A P5扩建将在本季度上线,满足客户28nm需求,而且还积极扩充海外基地的产能。宣传将在新加坡工厂建造的新晶圆厂来满足不断增加的22/28nm需求,并已获得从2024年开始的多年客户供应协议。

在业务领域,UMC还宣布与DENSO合作,在USJC的300mm晶圆厂生产功率半导体以满足汽车市场日益增长的需求。此次合作表明了其在汽车价值链受限的情况下支持客户的坚定承诺。作为行业大趋势的一部分,电动汽车的加速采用将成为UMC汽车业务的增长催化剂。

总结:显然,晶圆代工产业是一个充满活力的市场。在半导体细分市场芯片断供部分短缺的情况下。投资扩产、提升先进工艺技术等措施可以有效缓解市场需求。随着更成熟的工艺节点对芯片的需求激增,由300mm过渡至200mm的代工产能企业也正不断涌现,如三星、台积电、SK海力士、美光、铠侠、英特尔、GlobalFoundries、联华电子等巨头正积极应对。

评论