买股票首先要学会看这三个数据!

大家好,童童近期和大家分享了几次基金讲座,在分享过程中呢,发现有不少粉丝相当有上进心,不愿意做一个简单的小白基金定投者,更想了解清楚“基金”涨跌背后深层次的原因。

有这样的探究精神是很好的,了解基金涨跌背后的逻辑和规律,能够更好的让你发现有价值的基金并且掌握好“买点”与“卖点”。

要了解基金,首先我们要了解股票的基础知识,基金和股票是不能分家的,你所卖的基金无非是基金经理统一为你们选的一揽子股票。所以学习基金投资,最好也要对股票有所了解,不管是大盘的、板块的或者是个股的,都多少要知道一些。

了解股票,需要对股票未来的成长性做分析。而分析股票,一般可分为技术派和基本面派。技术派主要借助各种技术指标来判断股价的走势,基本面派则主要通过公司的财务报表来判断公司的好坏。

一般来说,基本面能反映股价涨跌的本质,所以理论上说基本面分析比技术分析更重要。

我们就先说说基本面,学习基本面分析,主要就是要会看懂一家上市公司的财务报表。财报数据很多,对于新涉猎股市的新手来说,一下子面面俱到难度有点大,我们可以先挑重点数据看,哪些是重点数据呢?

1、利润:公司说到底是一个盈利性质的组织,有利润才可以让公司长久的发展下去。拿家庭来打比方的话呢,利润就相当于家庭成员每月的工资收入。收入的高低和增长性直接决定着一个家庭的富裕程度。

收入对于家庭有多重要,利润对于企业来说就有对重要。当然了,这个净利润不是以绝对数量的多少来区分好坏,因为公司的规模不一样,利润总额不同很正常,就好比一家小公司的利润再怎么高,也不可能比得上茅台这家大公司的利润。

例:比如一个小家庭和大家庭收入也是不能比的,单身汉月收入2万,日子可以过得美滋滋的;四代同堂的家庭(8个人)总收入4万,但是考虑到老人和孩子都没有收入,平均到每人才5000元/月的可支配额度,虽然总收入比单身汉家庭多,但是实质生活水平还不如单身汉的。

这样打比方大家看懂了吧,那么甄选上市公司时,怎样最精确的判断每家公司的利润好坏呢?

在股票上,一般以每股净利润来辨别公司盈利能力的好坏。把总利润分摊到每股股票上,就能比较不同规模的公司的盈利能力了(就跟咱们把家庭收入平均分到每个人头上是一个道理)。

看每股净利润指标,应该怎么看,给你一个数据,你就能知道好坏了吗?显然是不行的,只有业内专家,给一个数据就能评估出大致方向,但对于普通投资者来说,我们是无法通过一个数据就火眼金睛看出结果,必须要通过对比,才能比较出好坏。

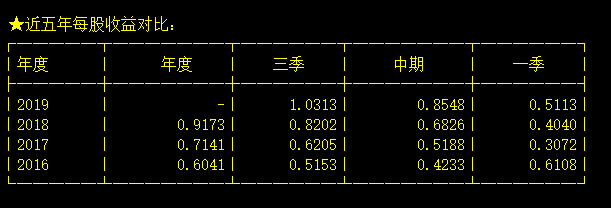

我们看一下这张图,就是一家上市公司的每股净利润对比,图中的每股收益就是每股净利润,我们对比年度每股收益变化,是不断上升的,因此从这个指标看,公司的利润不断向好,业绩相对有前景。

当然了,除了纵向对比,我们还需要横向对比,纵向对比是同一家公司不同年度的数据进行对比,横向对比是同一年度不同公司之间的对。我们要选同行业的多家公司对比,数据才会有意义。不同行业之间对比的话,意义就会弱一些。

2、营收增长率:营业收入增长率是公司发展的动力。有些还在成长期公司,从净利润上看可能不会很高,甚至还会有亏损,但这并不能说明公司就没有成长前景。因为此时,公司可能会把大量的资金投入到公司扩张中,所以公司经营成本高。

例:就比如刚毕业的大学生,作为职场新人收入肯定是低的,甚至可能每月还要拿微薄的收入去进行学习和考证,可支配资金和生活品质都会比较低。但如果因此就判定这位职场人没有前途,就错了。

我们要看他的职业内容是什么,是否有发展前景,同时还要看他拿钱去做了什么,是吃吃喝喝买穿戴,还是进行学习再投资,不同的现金流去向代表着完全不一样的未来。

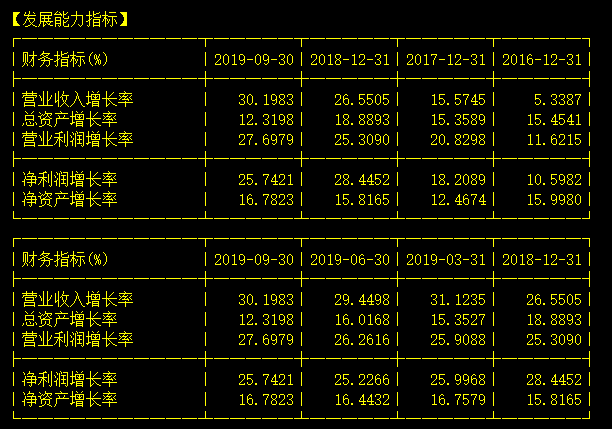

对成长型公司来说,也是一样的道理。利润低不能完全否定一家企业,我们还应该看它的营业收入增长率。成长期的公司都有一个特点,就是营业收入增长很快。公司主营业务的扩张,会为未来赚取更多的利润打下牢固的基础。如果把目光放长远一些,在这类公司中更容易找到黑马。在上市公司的财报中,重点查看营收增长率指标,通过相同行业同数据的对比,可以选到较优质的股票。

我们看这张营收对比表,营收增长率很快,可以判断公司正在快速发展期。

当然了,从成长型公司中找黑马风险肯定比在成熟型公司中挑选要高,但是收益也会更高,因为你可以用更便宜的价格买入成长型公司。

举个开玩笑的例子:找个一穷二白的小伙子谈对象,姑娘你可能给个甜甜的笑容就很容易能拿下对方了,毕竟穷小伙的竞争力有限;但若是等到小伙子事业稳定,成为收入上百万的成熟男性时,你再想拿下他恐怕就要经历与众多优秀姑娘斗智斗勇的“资源争夺战”了,付出的精力和成本也不一样。

所以呢,是花更多成本去买一支蓝筹股,还是堵点儿风险用低成本买一支潜力股,就看你自己的风险偏好了。讲真的,不是所有穷小伙都会变成多金大叔的,有可能以后只是一个穷大叔......

3、现金流:现金流是维持公司正常运营所必须的资金,现金流量比传统的利润指标更能说明企业的盈利质量。

现在各家公司竞争非常激烈,基本上都有一定的负债,用于利用杠杆来增加营收。这种情况下,现金流就尤其重要了!缺少现金流的公司,债务违约的风险会更大,一旦出现债务违约,不管公司经营状况如何,股价都免不了下跌(直接影响到股民的收益)。

对于我们个人来说,现金流危险没有那么大,比如现在疫情期,很多人的收入都降低了,现金流入变少的情况下,我们个人或家庭可以通过“省吃俭用、降低消费”的方式度过难关;但对企业来说,“省吃俭用”这招是行不通的,企业是一部高速运转的机器,一刻也不能停,如果因为资金问题出现了“卡壳”,会导致一系列的连锁反应,严重的可能会使公司破产。美国安然(Enron)公司破产以及新加坡上市的亚洲金光纸业(APP)沦为垃圾公司的一个重要原因就是现金流量恶化,只有那些能迅速转化为现金的收益才是货真价实的利润。

有些公司虽然账面上看净利润很多,但是利润多以“应收账款”的形式存在,学过财务的同学会知道:应收账款可不一定都能收回来,坏账一多就会影响现金流。

例:应收账款有点儿类似我们的股票账户,只是数据而已,钱并没有真正“落袋为安”,搞不好行情一变、几个跌停,原本盈利的账户就亏掉一大半了......

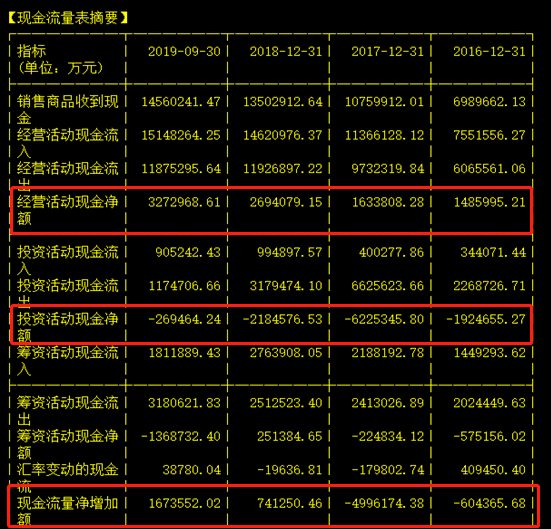

所以我们要注重看公司的现金流量表,看流入和流出的资金情况,是否均衡,如果一段时间内,流出远远大于流入时,就要注意啦。

我们看这张现金流量表,很有意思,我不说这家公司是哪家,但是大家看它的流量表,至少可以分析出,经营现金流净额为正并且逐年增多,说明企业的业绩销售逐年扩大并业绩良好;投资活动现金净额为负数,说明企业一定涉猎很很多投资项目,并且长期投资为主,短期内回报不明显。最后,整个企业现金流状况为正,非常好,这应该是一家优质的蓝筹公司,简单的说,不缺钱。

现金流不好的公司,是不会有这么漂亮的现金流表的,下次我们看到资金紧缺的公司,可以用各项数据考量一下,现金流紧缺不仅影响公司还债,也会反过来影响公司的利润。如果公司发展所需要的研发、投资、营销等活动都没钱开展,收入自然很难有所提升,没有收入又哪来的利润?

以上,是我们今天说的,看一家上市公司要重点关注的3个财务数据指标:净利润、营业收入增长率、现金流。

当然,如果只单独看一个财务指标,不管该指标有多重要,都不能完全反映公司的真实面目。把三个指标联系起来,参考对比就可以了解公司大概的财务情况。

有不少粉丝听课后跟我说,看到上市公司的财报就头晕,根本无从下手,这里和大家分享一个小诀窍,你要知道财报的数据不是用来看的,是用来对比的。单一个数据对于普通投资者来说根本判断不出什么,但当我们拿着这个数据进行横向纵向比较后,你就会发现很多有意思的事了。

对于股市新手来说,挑选股票,避不开对上市公司财务报表的核查工作,如果是想简单拍个脑袋就下单,恐怕是不能获得好收成的,必须仔细研究过目标公司的财务状况,指标过关的情况下才投资,才是理智科学的理财方法。下次,我们给大家分析如何从技术面分析股票,祝大家在股市和基金投资中,获得好收益。

公众号:小生爱财

评论