衣拿智能拟登科创板,对赌协议风险“泰山压顶”

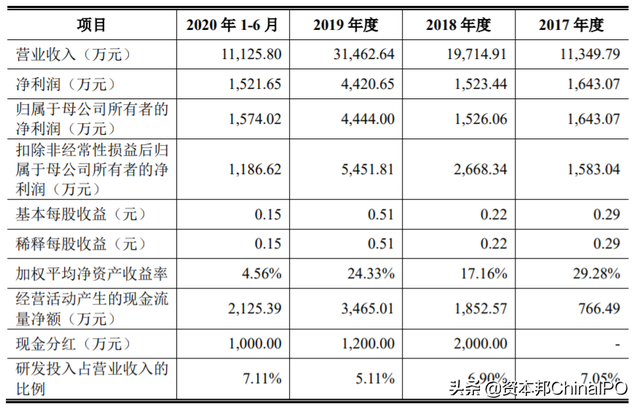

浙江衣拿智能科技股份有限公司(以下简称:衣拿智能)的科创板IPO申请已于12月25日获上交所受理,国元证券股份有限公司担任公司保荐机构。2017年至2020年上半年,衣拿智能分别实现营业收入1.13亿元、1.97亿元、3.15亿元、1.11亿元;实现归母净利润1,643.07万元、1,526.06万元、4,444.00万元、1,574.02万元。

12月28日,资本邦获悉,浙江衣拿智能科技股份有限公司(以下简称:衣拿智能)的科创板IPO申请已于12月25日获上交所受理,国元证券股份有限公司担任公司保荐机构。

图片来源:上交所网站

衣拿智能是一家专业的智能物流系统供应商,主要从事智能物流系统的研发、生产、销售以及相关服务,为用户提供自动化、数字化、智能化的软件、硬件配套设备及智能工厂整体解决方案。公司产品主要包括智能吊挂系统、智能输送和分拣系统、智能仓储系统等智能化生产系统及核心部件,主要应用于纺织服装、新零售、家具家居、汽车零部件制造等相关领域。

财务数据显示,2017年至2020年上半年,衣拿智能分别实现营业收入1.13亿元、1.97亿元、3.15亿元、1.11亿元;实现归母净利润1,643.07万元、1,526.06万元、4,444.00万元、1,574.02万元。

图片来源:衣拿智能招股书

衣拿智能按照《上海证券交易所科创板股票上市规则》第2.1.2条选择的具体上市标准为:预计市值不低于人民币10亿元,最近两年净利润均为正且累计不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

公司2018年、2019年实现净利润(扣除非经常性损益前后孰低)1,526.06万元、4,444.00万元,累计实现净利润(扣除非经常性损益前后孰低)5,970.06万元;2019年,公司的营业收入为31,462.64万元;同时结合公司报告期内外部股权融资估值以及同行业可比公司在境内市场的近期估值情况,预计公司发行后总市值不低于人民币10亿元。

综上,衣拿智能满足自身所选择的上市标准。

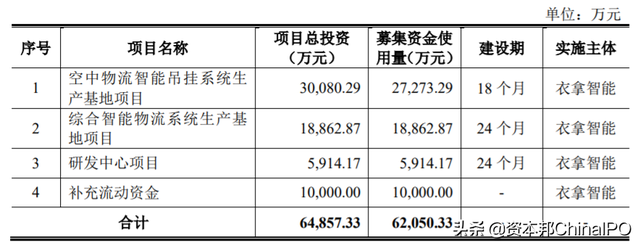

衣拿智能本次拟发行股份不超过3,582万股,占本次发行后总股本的比例不低于25.00%。公司本次拟募集资金总额为6.21亿元,全部用于投资空中物流智能吊挂系统生产基地项目、综合智能物流系统生产基地项目、研发中心项目和补充流动资金。

图片来源:衣拿智能招股书

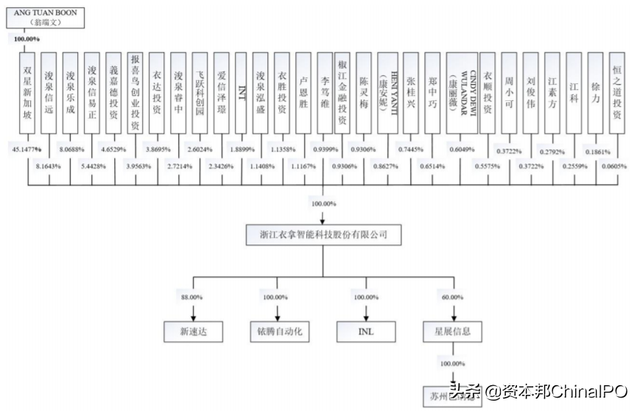

截至招股说明书签署日,双星新加坡持有衣拿智能45.1477%股份,为公司控股股东。公司实际控制人为ANG TUAN BOON(翁端文),其通过双星新加坡间接持有公司4,851.5760万股,占股本总额比例为45.1477%。

图片来源:衣拿智能招股书

本次科创板IPO,衣拿智能坦言公司存在下列风险:

(一)技术升级风险

智能物流系统解决方案提供商需要以技术研发推动业务发展,衣拿智能所从事的业务集合机械、电气、自动控制、软件、算法、信息、通讯等方面的技术,需对技术和产品不断进行升级以满足下游用户的需求。如果公司不能正确判断和及时把握行业的发展趋势和技术的演进路线,并投入充足的研发力量布局智能物流系统技术研发,可能导致公司无法保持当前的技术优势,从而对公司未来生产经营产生不利影响。

(二)客户订单不持续的风险

智能物流系统具有投资规模较大、使用期限较长的特点,不同于日常或经常品的采购,单一主体客户短期内通常不会重复购买智能物流系统,若下游纺织服装、新零售、家具家居、汽车零部件等行业主要客户订单下滑或不持续,公司不能及时开拓新优质客户或拓展其他行业客户,则公司的经营业绩可能会受到不利影响。

(三)原材料价格波动风险

衣拿智能产品的主要原材料为电子电器件、传动气动件、铝型材、五金件、塑料件等,报告期内,公司直接材料成本占主营业务成本的比重分别为73.32%、75.69%、69.18%和65.32%,占比较大。

假设直接材料价格上涨1%,在其他条件不变的情况下,报告期内,公司的营业利润将分别减少44.78万元、81.60万元、109.26万元和39.68万元,降幅分别为2.47%、4.39%、2.07%和2.36%;公司的主营业务毛利率将分别下降0.40个百分点、0.41个百分点、0.35个百分点和0.36个百分点。原材料价格上涨将会对公司盈利能力产生一定的影响。

(四)应收账款坏账风险

报告期各期末,衣拿智能应收账款账面余额分别为4,686.58万元、6,924.78万元、1.02亿元和7,826.95万元,计提坏账准备金额分别为888.19万元、2,082.02万元、2,142.78万元和1,989.83万元,坏账准备占应收账款余额的比例分别为18.95%、30.07%、21.05%和25.42%。如果未来公司主要客户财务状况恶化导致无法支付货款,则公司会面临应收账款发生坏账的风险。

(五)存货减值风险

报告期各期末,衣拿智能存货账面价值分别为5,115.03万元、6,884.68万元、9,943.54万元和1.06亿元,占公司总资产的比例分别为26.77%、25.00%、23.84%和19.32%。公司的生产模式主要为订单式生产,根据客户订单情况合理组织生产,并保持一定规模库存,如果市场需求发生不利变化,或者客户订单无法执行,可能导致存货呆滞或可变现净值降低,出现存货减值风险。

(六)商誉减值风险

截至报告期末,衣拿智能合并资产负债表中商誉的账面价值为1,821.97万元,公司商誉系2019年1月收购新加坡INL时所产生。报告期各期末,公司对商誉进行减值测试,经测试上述商誉未发生减值。

如果未来INL受到宏观经济、政治环境、市场条件、产业政策或其他不可抗力等因素的不利影响,经营状况不佳,盈利能力大幅下降,可能使公司面临商誉减值的风险,从而对公司经营业绩产生不利影响。

(七)收购无形资产发生减值风险

2020年3月,公司以1,220万美元(合计人民币8,450万元)的价格购买瑞典ETON公司知识产权。若宏观经济及公司所处行业发生重大不利变化,上述收购的无形资产未能为公司带来预期的经济利益,可能导致公司发生无形资产减值风险,从而对公司经营业绩造成不利影响。

(八)公司部分募投用地尚未落实的风险

衣拿智能“空中物流智能吊挂系统生产基地项目”、“综合智能物流系统生产基地项目”和“研发中心项目”三个募投项目建设选址地位于台州市椒江区。截至招股说明书签署日,衣拿智能尚未取得“综合智能物流系统生产基地项目”和“研发中心项目”的建设用地使用权。

公司已与台州湾循环经济产业集聚区椒江分区管委会签署了《入区项目投资合作协议》,约定相关建设用地符合椒江区土地总体规划,已在椒江区国土资源数据库备份,目前正在履行土地出让的前期工作,完成后将启动土地挂牌出让程序;若由于不可抗力等原因导致公司无法及时取得相关建设用地使用权,台州湾循环经济产业集聚区椒江分区管委会将在台州湾循环经济集聚区椒江分区辖区内协调其他建设用地,以确保项目的按时、顺利建成并投产。如公司未能如期取得募投项目建设用地使用权,可能会对募集资金投资项目产生不利影响。

(九)新冠疫情对公司经营业绩影响的风险

2020年以来,新型冠状病毒肺炎疫情对衣拿智能生产、销售、物流运输等环节造成了一定程度的不利影响。

2020年3月以来,国内新冠疫情得到有效控制,公司境内生产经营逐步恢复正常。但国外新冠疫情持续蔓延,截至目前公司境外生产经营和市场需求仍未完全恢复。若未来新冠疫情出现进一步持续、反复或加剧,导致公司及上下游企业生产延期复工、复工率不足或停工,进而影响公司采购、生产和销售,可能对公司的生产经营和盈利水平产生不利影响。

(十)对赌协议的风险

2017年12月,浚泉信远、双星新加坡、飞跃科创园签署《有关浙江衣拿智能科技有限公司的股权增资协议》,就特定情形下回购事宜进行了约定。2019年5月,浚泉乐成、爱信泽璟和衣拿智能签署《浙江衣拿智能科技有限公司投资协议》。同日,浚泉乐成、爱信泽璟和衣拿智能签署《投资协议之补充协议》,就特定情形下回购事宜进行了约定。

2020年11月,浚泉信远、浚泉乐成、爱信泽璟分别出具《确认函》,确认自衣拿智能向上海证券交易所递交首次公开发行股票并在科创板上市申请之日起中止上述回购条款。但若衣拿智能未能成功上市,则公司及控股股东存在恢复执行补充协议并溢价回购浚泉信远、浚泉乐成、爱信泽璟持有的衣拿智能股票的风险。

评论