“问诊”特步:如何在安踏李宁的夹缝中求生

2021年对于 特步国际 ( HK:01368 )来说是收获满满的一年:公司营收突破百亿大关,坐稳国内运动鞋服的第三把交椅,吃到了“国潮”大环境的红利,成功入选了MSCI中国指数,股价突破上市后横盘多年的颓势。

在一片叫好声中,我们也不能忽视其目前不上不下的尴尬处境。虽然比之361°、贵人鸟和鸿星尔克等公司的状况要好很多,但与第一梯队的安踏和李宁相比,则是看不到赶上的希望,而且差距越拉越大。

我们认为特步的未来可以用一句化概括,那就是——逆水行舟不进则退。让我们从多个视角来分析一下特步尴尬的处境,以及应该如何破局。

01 曾经的“晋江系一哥”

1987年是特步“元年”,17岁的丁水波和两个结拜兄弟一人出资500元,创办了三兴体育用品公司。

当初丁水波本身创业只是想弥补家用,没想到市场要远远比他想的广袤,仅一年时间产销量就从两千双上涨到了四五万双。在参加边贸活动中丁水波发现自己的鞋子在国际上也很受欢迎,于是在多国成立办事处,产品远销海外成为了当时的晋江“外销王”,在第一批代工的晋江鞋厂中坐稳了头把交椅。

千禧年后,伴随着美国市场的疲软和欧洲国家逐渐加大力度的反倾销力度,外贸生意越来越难做。而此时,晋江系的晚辈安踏,91年才回乡创业的丁世忠,却通过提前布局专卖店渠道,签约体育明星孔令辉代言,在国内市场的运动鞋领域,占有率开始直追李宁。

看到“晚辈”在国内市场如鱼得水,丁水波也主动放弃了沃尔玛的代工订单,杀入国内市场,创立了特步品牌。而杀回国内市场的特步,并没有走安踏的老路,选择了定位运动时尚市场,请年轻人受众更多的明星做代言,走上一条不同于传统运动品牌的路。经过多年发展我们回看现在的特步和安踏李宁,结局却不尽相同。

根据特步国际发布的2021财年年度报告来看,特步国际全年营收第一次突破百亿大关,成为继安踏、李宁之后第三家突破百亿营收的体育运动鞋服企业,在国潮叠加运动潮风口下,企业看似增长美妙,但是不上不下的尴尬却始终存在。

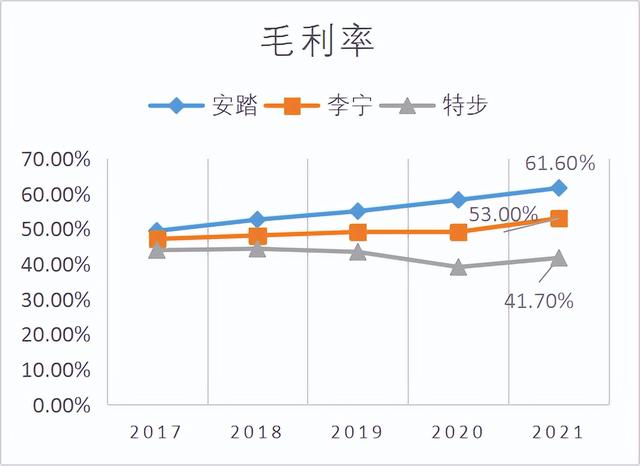

对比安踏李宁和特步三家企业财务数据,五年营收CAGR分别为31.11%、26.29%、18.3%。再看毛利率,2021年安踏李宁和特步分别为61.6%、53%和41.7%。 历史财务数据显示,特步和安踏李宁的差距越来越大。

图:安踏李宁特步财务数据对比,来源:企业年报

再来看市场走势,2012年行业达到周期顶点之后几年,安踏和李宁也横盘过过一段时间,但相继从2017年、2018年开始大涨。而特步则是从上市之后的第二年开始横盘,2010年-2020年,十一年的时间特步股价几乎是一根直线。

2017年运动鞋服企业周期翻转了,但市场仍然不看好特步,直到去年一季度的新疆棉事件,特步的股价才有一个重估。 目前特步市值280亿港元左右,大约是李宁的1/5,安踏的1/10。

图:特步股价走势,来源:wind

02 财务数据中的玄机

为什么特步与安踏和李宁相比,差距越来越大?因为相比之下,它没有进入一个财务正反馈状态。

1)研发费用层面的正反馈

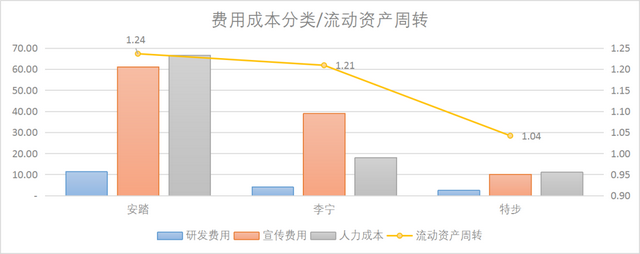

安踏李宁特步的营运支出结构基本一致,其中研发占比都在2%左右,看似合理,实则研发费用是绝对能力,乘以营收后三家公司的差距就很明显, 李宁的研发费用是特步的将近两倍,而安踏甚至达到特步的五倍。

研发费用带来的产品横向纵向的市场力也会反作用于其他方面,较强的产品力,较高的自发性宣传,从而带来更多的营收净利,再次投入新的研发中。 显然如果维持目前的研发支出结构,特步在研发层面很容易被安踏李宁拉开差距。

图:安踏李宁特步成本分析,来源:企业年报

2)营销费用所带来的品牌价值层面的正反馈

同样的道理,良好的宣传也能提升品牌价值以及加价率。道理很简单,在产品没问题的前提下,知名品牌的价格能卖得更贵,知名度低的极致是“白牌”,就赚个加工费而已。晋江系企业深谙其中之奥义,CCTV5曾一度被戏称为“晋江频道”。

2021年,安踏李宁和特步的销售费用分别为35.9%、27.1%和18.8%,三者的毛利率分别为61.4%、53.3%和41.7%,差距很明显,而且净利率也差距明显,特步大概只有安踏李宁的一半。

也就是说,安踏和李宁打了更多的广告,带来了更大的品牌知名度以及利润率。 更高的毛利也反作用于新一轮的营收增长和营销投入中形成正循环,显然特步未能实现这一层面的正反馈。

图:安踏李宁特步2021年的销售费用和利润率情况,来源:锦缎

3)现金流层面的正反馈

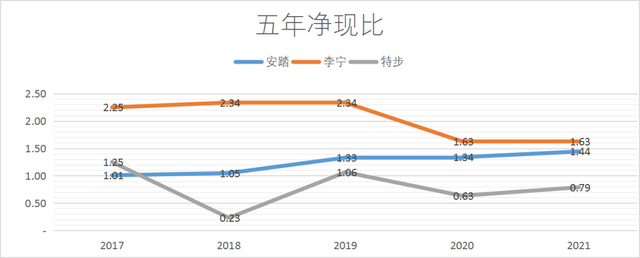

根据年报显示,安踏李宁的现金流周转率分别1.24、1.21次,而特步仅有1.04次。我们来看净现比,净现比往往能体现一个企业盈利质量,大于1的净现比代表企业在同行业及上下游话语权较足,能够有效的提升整个企业的营运水平。

李宁和安踏的净现比分别为1.63和1.44,特步仅有0.79,近五年逐渐落后于第一梯队。

图:安踏李宁特步净现比,来源:Choice

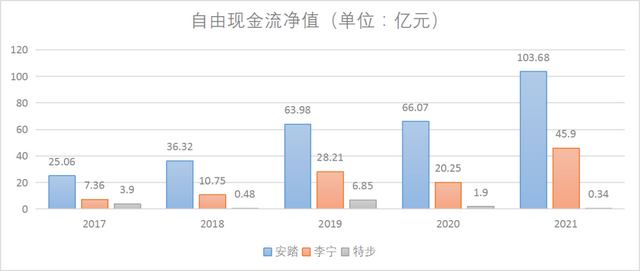

再看自由现金流层面,自由现金流就是企业经营活动产生的,在满足再投资需求后的剩余现金流( 本文取经营现金流净额-投资固定资产、长期资产、无形资产 ),代表着企业可以自由支配的现金流,如上图所示 安踏李宁的自由现金流逐年提升,而特步却显得有点捉襟见肘。

图:安踏李宁特步自由现金流,来源:Choice金融客户端

现金流宽松代表着企业有更多投资,转型发展的资本,而更多元化的投资才能带了远远不断地现金流,这是一个正循环。反观特步的现金流情况,即使有再好的运营策略,也是巧妇难为无米之炊。

03 特步的“名与实”

安踏、李宁和特步这三家公司,都有各自鲜明的标签。但有时候,名与实并不一定相符。

安踏 的多元化做得好,运营能力强。

比如说安踏旗下的FILA品牌,后者作为地地道道的国际品牌,拥有110年的历史,2005年进入中国,2007年在高瓴的推动下,百丽国际拿下了FILA的经营权,但是连续多年的亏损,最终让百丽贱卖了这个烫手山芋。

安踏接下FILA后,经过一些列运作,2020年FILA的营收首次超过主品牌达到了174.5亿,占总营收的49.1%。近4年,FILA的CAGR达到了37%,成为名副其实安踏的现金奶牛。

李宁 接近坐实国潮龙头的地位。

2018年中国李宁横空,主打“国”字,掀起复古风,定义新的品牌LOGO,登上纽约时装周,先后与迪士尼、敦煌研究院等进行联名,收购电竞俱乐部。通过一系列的操作来提升品牌形象,并于今年发布了LINING1990,如此多的宣传造势带给李宁充足的定价空间,单品价格越来越高,新品牌LINING1990,均价都突破了上千元。这让李宁与国际潮流单品在价格上形成微妙的联系,让年轻消费者对其潮流属性毋庸置疑。

特步 则是跑鞋专精,有个说法是特步占中国跑鞋的半壁江山。

不得不承认,特步在跑鞋圈确实收割了自己的一亩三分地。2021年特步鞋子收入59亿元,因为没披露跑鞋的销售额,我们大致推测一下:特步一年卖4000万双鞋,休闲和专业鞋五五开,专业鞋六七成是跑鞋,也就是说销售的鞋子中有1/3是跑鞋,跑鞋的平均单价比休闲鞋高,我们就算鞋子收入2/3来自跑鞋,就是39亿的跑鞋收入。

根据国家国民体质监测中心发布《2020年全民健身活动状况调查公报》,中国跑者的规模是3740万。根据咨询公司报告,每年跑者平均购买3双跑鞋,若平均单价为400元的话,市场规模为449亿元,特步的市占率可能在9%左右。而实际上,Nike等巨头跑鞋破圈做的是比较好的,算上这一块,特步跑鞋的市占率可能在5%-9%之间。谈不上半壁江山。

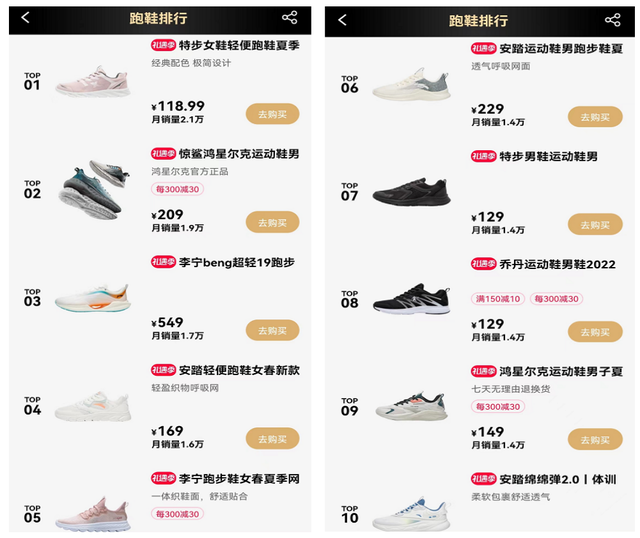

此外,特步跑鞋的占有率并没有绝对领先于同行,也有微观数据的支撑。从天猫数据中统计跑步鞋当月销量,发现虽然特步“动力巢”鞋名列第一,但是销量前十的款式只占了一种,而361度有两种,安踏更是高达三种。

图:跑鞋销售排名,来源:天猫商城

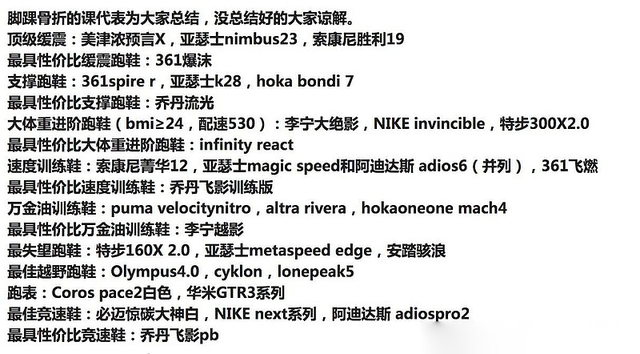

跑鞋市场目前还没有绝对的龙头,跑鞋市场的竞争是非常激烈的,特步并没有一些券商研究员说的那么强, 可以看看UP主“鞋吧Sneakersbar”总结的各类跑鞋代表。不像篮球鞋,国内市场上Nike、安踏和李宁是龙头。

图:跑鞋之最,来源:UP主“鞋吧Sneakersbar”

可以这样说,如果特步不想想办法,未来跑鞋格局从分散到集中的过程中,它未必还能处于领先位置。所以我们才会说特步的未来是逆水行舟不进则退。

04 该如何弯道超车?

作为目前中国运动服装鞋饰的行业老三,特步处于不上不下的尴尬当中。如果说安于目前的发展形势,也许迟早会被行业龙头挤占市场。当初,鸿星尔克作为第一支登上资本市场的鞋服企业,也因为自身对市场的判断不够敏锐逐步掉队,贵人鸟则更是转型失败,市场空间都被挤压的很小。那么特步应该怎样跳出舒适区,试图去弯道超车?下面我们抛砖引玉。

1)充分发挥所长,加大研发力度为重中之重

特步优于老大哥们的地方是研发产出能力,虽然目前看来,特步研发投入的绝对值不及行业龙头,但是就像我们在《鞋狗启示录》里面分析的一样,特步在更小的研发投入前提下,做出了动力巢跑鞋以及竞速160X跑鞋这两个爆款,说明研发能力确实有自己的过人之处。

那么对于特步来说发挥自己的优势,在技术研发的绝对值和相对值上进一步的倾斜,或许有可能别开生面降维打击。用经济学模型讲,就是从注重人力和资本投入的索洛模型,切换到注重技术研发投入的罗默模型。

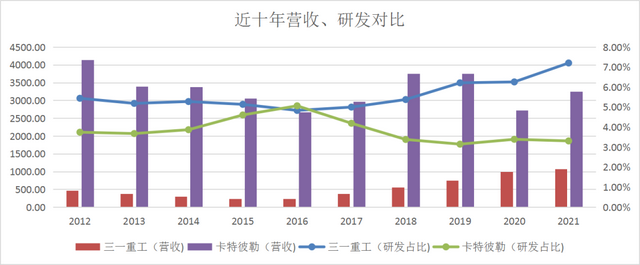

三一重工就是很好的例子,面对国际工程机械巨头卡特彼勒,其通过加大研发投入实现快速追赶的。卡特彼勒研发投入维持在3%-4%之间,而三一重工逐年提升到今年已经达到了7.2%,绝对值也提升到了60亿,要知道彼时三一重工的净利润也才60亿元。

近十年三一重工的CAGR达到了9.6%,而卡特彼勒CAGR则为-2.66%,它成功挤占了国际巨头的市场空间。而且研发投入的扩大,让三一重工有了自己的“灯塔工厂”——北京桩机厂,人均产值高达1072万,是行业平均值的四倍,已经有降维打击大的趋势。(详情请参照《人均1000万产值,三一重工“灯塔工程”的秘密》)。

图:三一重工卡特彼勒营收研发分析,来源:Choice金融客户端

这个榜样的力量可以很好地运用于运动鞋服行业,如果特步能够拿出魄力加大研发投入,向三一重工学习,也许有一天能走出一条完全不同的路。你能想象一下国内运动鞋服公司未来能够通过3D打印现场给消费者制鞋吗。

2)把路走宽才能突破现状

说到鞋服的成功,那就不得不提行业领军者NIKE,其发展史就是一部“破圈史”,它把自己的路越走越宽。

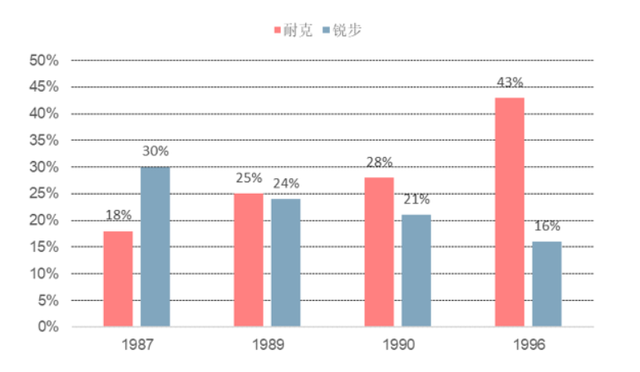

早期华夫鞋和阿甘鞋让其从专业运动鞋走向休闲鞋,业绩一飞冲天。后来,锐步进入美国市场,精准把握三大趋势“健美运动兴起、妇女运动热情高涨、田径鞋转向休闲鞋”,迅速超越耐克。80年代末,NIKE开始新的破圈思考,于1988年推出新的“Just Do It”广告语,突出年轻人的自我意识,也让NIKE鞋不拘泥于运动本身,另外加快拓展服装品类,推出健身鞋,打破了年轻人对专业鞋的认知,再次破圈。Nike把早期NBA球员穿的匡威球鞋,完完全全的拧巴成休闲鞋,足可见其破圈能力。

图:NIKE、锐步美国市场占有率历史,来源:中信建投研究院

特步目前的状态,感觉是把路走窄了。一味的在营销端强调跑步属性,赞助多少马拉松赛事,有多少运动员穿自己的鞋得到马拉松名次……市场确实认可特步跑鞋的能力,但跑鞋整个的市场大,还是整个运动鞋服市场大呢?

看看四周,Nike、安踏和李宁要么是扩品牌要么是扩品类,把自己的定义做的越大才能获得更大的市场。20世纪最伟大CEO之一的杰克韦尔奇,不就是持续的重新定义产品能触达的市场,才有通用电气的辉煌吗?由此,我们感觉特步的品牌定性需要再思量。

3)管理层需要与时俱进

我们在分析国内运动鞋服企业时,能看到家族式企业的情况普遍存在。安踏和特步是其中的代表,翻一下它们的董事会和高管成员就能明白。

如果家族企业的管理效率高,那么外界也无话可说,反之,则应该多考虑考虑职业经理人的引入。管理效率直接可见于利润表里的管理费用率, 特步的管理费率是安踏和李宁的两倍之多。

图:费用分析,来源:同花顺金融客户端

在引入外部人才方面,安踏率先在晋江系企业中引入了职业经理人的概念,放权品牌营销给叶双全,最终请孔令辉代言,成为第一个吃到螃蟹,以及唯一吃到螃蟹的晋江系公司。

而李宁上一个周期遭遇危机时,直接换帅。2012年4月,公司引入战略投资者。私募股权投资公司TPG和新加坡政府的投资公司GIC。由私募股权投资公司TPG合伙人金珍君带领新的脱困团队入驻公司,领导公司开始进行深刻变革。从批发向以消费者为中心的战略转变,为“国潮龙头”地位打下了坚实基础。

特步也可以思考一下,引入外部智力的事情 。就目前看来,特步管理层并没有什么让人耳目一新的东西,包括提出的“五五计划”( 2025年实现240亿的收入 )——折算5年的年复合增长率为23.9%,就是说维持2018年、2019年和2021年的增长水平,比较的保守。

在行业竞争日益激烈,同行大踏步拉开领先优势( 安踏和李宁财务上建立了正反馈,标签也更加的名副其实 )的今天,守成必然会久守必失。取乎其上,得乎其中;取乎其中,得乎其下;取乎其下,则无所得矣。特步,应该更加的进取。(作者:耀华)

评论