浅析新加坡终身寿险-资产传承之道

何为终身寿险时代?

保险产品供给端保险公司主推的方案和产品,都会随着社会需要而发生改变,目前社会背景下,中产阶级为主,家庭责任大,现金流不充足,发生风险的治疗及经济补充为刚需,因此保险主流无疑是重疾险和医疗险。

然而,随着高净资产客户的比例攀升,市场上对于除普通疾病人寿产品以外有了更多的需求。最直接的需求者,有多少企业主/创业者,就至少有多少对终身寿险的需求或潜在需求,更包含其他各种人士。 经营企业本身就是一件风险较高的事情,企业主/创业者天然就需要能帮他们转移风险的工具,像海外信托、家族办公室等。

那么终身寿险,则可以利用其现金价值高、分红收益稳定的特点,通过设置投保人、受保人和受益人,来部分或全部做好他们自身家庭与企业之间的相对的债务隔离。这样即使以后企业经营不善,陷入债务麻烦中,他们的自身家庭也起码会有一笔生活费,多年经营不至于一穷二白;同时,终身寿险又具有高杠杆的特性,其天然也能完美满足投保人转移人身风险,完成定向安全传承的需求。

虽然终身寿险的产品结构非常简单,但其实现在能真正通晓终身寿险的从业人员却很少。因为在它金融的外表之下,本质上是一种法律工具,涉及到保险、法律、信托等多个方面。自然,这也需要一个专业团队的全力支持,而一般的保险从业人员或是一般的团队根本就不能提供相应的配套设施。

所以,终身寿险的市场广,潜力大,现在却并没有多少人参与其中,而随着现存的需求被逐渐解决,潜在的需求被逐渐挖掘,市场进一步扩展,以后必定会是一个终身寿险的时代。

终身寿险的产品结构

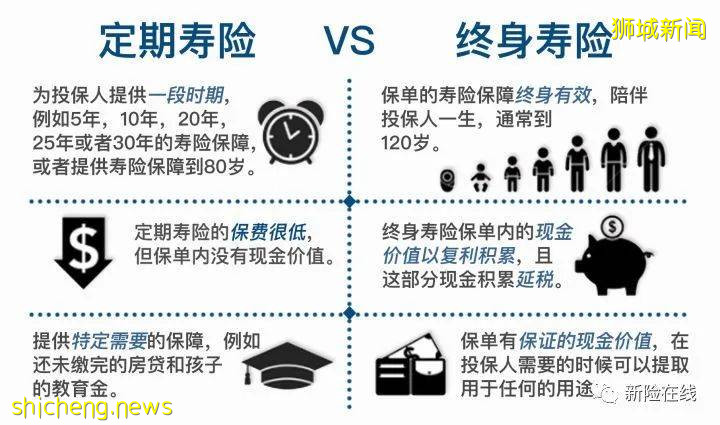

终身寿险,是指不定期的死亡保险。保险合同订立后,被保险人无论何时死亡,保险人均应给付保险金。只要被保险人按期交纳保险费,保险人无权拒绝续保。按交保险费的方式不同,终身保险分为终身交费之终身保险,定期交费之终身保险和一次交费的终身保险三种。终身寿险可以在被保险人生存期间可以部分退保领取部分现金价值,可以解决养老问题。

在终身寿险里需要重点关注的几个部分,即产品框架、投资分配及法律应用

产品框架:终身寿险的保险给付条件非常简单明了,即理赔身故。所以其相应的产品框架(产品结构)非常简单,主要就包括两个部分,杠杆和分红.

A. 杠杆部分是保险公司通过一系列精算,提供给我们的一个远高于实际保费的保额,其能放大我们所得到的实际保障。所以无论我们是想给家人一个更好的保障,或是想完成安全且隐私的财富传承,我们都可以用较少的钱,去安全地完成一件具有较大意义的事情。举个例子,如果一位30岁的健康女士在新加坡投保终身寿险,一次性缴交20万新币(寿险都有保费评级,具体的保费依评级而定)的保费,他的保额就有133.7万新币,人寿杠杆能达到6.7倍。如果他选择年缴保费的方式,那么他在交款期间的人寿杠杆会更高。

B.分红部分则是保险公司通过运营管理相关的保险资金,从所得的投资收益和资本增值中,分派给保单持有人的红利。终身寿险分红的收益并不高,趸交版本终身寿险的IRR(内涵报酬率,可以理解为纯复利)在3%-3.5%之间,期缴版本终身寿险的IRR则在4%-5%之间。但分红风险较低,安全稳定,历史分配数据可查,且新币/美元本身通胀率较低。所以其足以为终身寿险这样的长期保险提供较强的抗通胀能力。

趸交保诚恒生

5年期保诚恒生

同时,分红也能为保单持有人提供一个更灵活的选择。可以选择一次性退保,提取所有的分红,也可以选择每年提取一定的资金,来构成生活费的补充。

投资分配:终身寿险的总体风险较低,分红稳定。一方面,终身寿险本身投资标的的构成就以稳定固收类工具为主,权益类工具为辅,其风险总体较低。

趸交新币恒生

5年期新币恒生

另一方面,新加坡保险公司整体的投资分配和运营情况良好。根据Prudential 2019年度投资者简介:

法律应用:主要涉及到税务、债务、传承和婚姻方面。

a.税务:终身寿险不会存在税的问题。关于所得税,新加坡和内地现阶段都不会征收保单分红部分的利得税;关于遗产税,新加坡早已废除遗产税。随着国内各种税制改革的实行,CRS和FATCA的推动,强行避税的时代注定将要过去,以后资产配置的主流也必然是“免税”或“低税”投资品。

b.债务:终身寿险也能解决一部分关于债务的问题。因为我们可以通过合理地设置投保人、受保人和受益人,完成一定程度的“债务隔离”。比如企业主本人面临的债务风险较大,理论上讲就不太适合做保单持有人。这个时候我们可以通过设置和签订“赠与”协议,把保单持有人设置成债务风险小的人,比如企业主的父母,而他自己做受保人,孩子作持有人。另一方面,因为海外保单隐私性较强,且与内地存在较大的法律鸿沟,所以其也能够帮助我们保全财产。当然,恶意避债,是绝对不可能获得任何法律的支持的。

c.传承:在终身寿险里,因为有杠杆的存在,所以我们可以用较少的资金去完成一份较大的传承。同时,只需指定受益人即可定向传承,隐私安全,也无需进行复杂的遗嘱公证。举个简单的例子,比如X先生经历过两段婚姻,有了继子继女,如果他在身故前没有做任何财产安排的话,他继子继女也会成为他财产的第一顺位继承人,继承他的部分财产。同时,如果他意识到了这个问题,想要做类似遗嘱公证之类的安排,在实际操作中也很难让每个人达成一致。而通过终身寿险定向传承,无需复杂的程序,且资金绝对安全隐私。

d.婚姻:终身寿险还能解决一部分的婚姻问题。在婚姻中弱势的一方,可以选择配置终身寿险来防止财产被分割,如女方自己作持有人和受保人,但设置受益人为其子女。同时,用终身寿险作为自己的婚前财产配置,或者是作为自己子女的婚前资产配置(父母做持有人),也能解决在婚姻中可能潜在的财产分割风险,以防止人财两空的情况发生。

Prudential终身寿险缴费方案

保诚新加坡“恒生达志计划”有新币和美金两种币种可供选择,多元化配置海外资产。同时可以加保残疾利益。支持私人银行融资、保单抵押;有专属的后勤部门支持整个投保。

一笔趸交方案:人寿杠杆最高(具有保费评级,身体越好,保费越便宜);绝对的安全(现金价值高,一开始就能达到所交保费的80%);收益稳定且高。

期缴方案:配备3/4/5年及以上缴费期选择,同样也安全,收益稳定,经历了时间的检验,历史分红实现率优秀。

所以想拿到最高的杠杆,无现金流的压力,那么趸交方案是最适合的。如果说可以愿意牺牲一部分杠杆,来换取现金流的缓解,那么期缴方案更为合适。

评论