券商“出海”从哪起步

来源:经济日报

设立境外子公司条件大幅“松绑”——

券商“出海”从哪起步

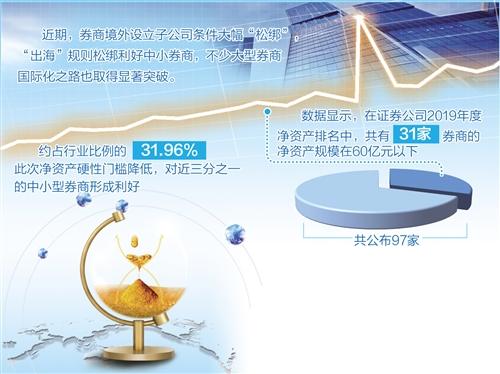

当前我国资本市场的对外开放不断推进,在开放的进程中,不只包括“引进来”,也要包括“走出去”。近期,券商境外设立子公司条件大幅“松绑”,港股IPO市场亮点频频,“出海”规则松绑利好中小券商,不少大型券商国际化之路也取得显著突破。不过,应该看到的是,券商国际化扩张之路也并非一路平坦,应多措并举促进跨境业务“全面开花”。

“出海”规则松绑利好中小券商

1月15日,中国证监会新闻发言人高莉表示,为落实好新证券法及国务院“放管服”改革要求,证监会于1月15日发布《关于修改、废止部分证券期货规章的决定》《关于修改、废止部分证券期货制度文件的决定》,包括将证券公司在境外设立、收购子公司或者参股经营机构的管理方式由行政许可改为备案管理。

该修改涉及的原法规文件为证监会2018年发布并施行的《证券公司和证券投资基金管理公司境外设立、收购、参股经营机构管理办法》,其中第八条提到针对券商设立境外子公司相应符合的5个条件,包括“财务状况及资产流动性良好,证券公司净资产不低于60亿元人民币”等硬性门槛。券商境外设立子公司条件大幅“松绑”,流程也由审批制变为备案制。而新规对于财务状况要求,则未提及券商“净资产不低于60亿元”这一前置条件。

记者查阅发现,中国证券业协会2020年7月10日公布的《2019年证券公司经营业绩排名情况》数据显示,在证券公司2019年度净资产排名中,共有31家券商的净资产规模在60亿元以下,约占行业比例的31.96%(共公布97家)。也就是说,此次净资产硬性门槛降低,对近三分之一的中小型券商形成利好。

“我国内地的中小型券商国际化水平较低,无法为中国企业走向全球提供跨境并购等配套服务。”在北京理工大学公司治理与信息披露研究中心主任张永冀看来,流程由审批制变为备案制,未提及“净资产不低于60亿元”这一前置条件,不仅为券商“出海”松绑,也利好促进境内券商“走出去”,中小券商未来发展趋势可期。

大型券商扎堆香港市场

2020年12月2日,恒大物业集团有限公司成功于香港联交所主板成功上市。每股定价为8.80港元,基础发行规模为142.7亿港元。中信证券与中信里昂证券担任了此项目的联席保荐人、联席全球协调人、联席账簿管理人。

无独有偶,同日,中国国际金融股份有限公司的全资子公司中国国际金融香港资产管理有限公司宣布推出中金港元货币市场ETF。中金公司表示,该ETF的目标是投资于短期存款及优质货币市场工具,寻求与现行货币市场利率一致的港元回报,主要是考量为资本保值及流动性。这也是中金公司在香港发行的第一只主动管理型的港元ETF产品。

不难发现,内资大型券商“以中国香港为桥头堡”的国际化之路取得显著成效,“立足香港、辐射全球”是当前内资券商国际化的主要途径。

内资券商的国际化之路始于中国香港,标志性事件为1992年万国证券(现申万宏源证券前身之一)与中创和长江实业公司合作收购了香港大众国际投资有限公司51%股份,后更名为“上海万国(香港)证券有限公司”。2014年11月17日,沪港通试点启动,开创了操作便利、风险可控的跨境投资新模式。2016年12月5日,深港通继沪港通之后顺利推出。截至2020年9月,在香港运营的内资券商已超过30家。

海通证券总经理瞿秋平表示,中国香港作为内资券商国际化的桥头堡有天然优势,是内资券商学习规则、积累经验的首选之地。内资券商充分利用香港资本市场积极筹资,提升综合实力,不断增强在香港市场的竞争力和影响力。截至目前,在香港市场上市的内资券商已有15家,其中在A股和H股同时上市的有14家,在香港市场单独上市的有1家。此外,内资券商的香港投行子公司单独上市的有5家。

少数券商的国际化已实现深耕香港、进军亚太。之前广发证券董事长孙树明与新加坡交易所首席执行官罗文才签署了合作备忘录,以促进中国和新加坡资本市场之间更深层次的联通合作。根据该备忘录,广发证券将与新交所合作,扩大在新加坡和本地区的覆盖及服务,包括计划在现有新交所衍生产品(如人民币期货)分销的基础上进行拓展,为投资者进入新交所证券市场提供便利。

国际化路途充满荆棘和挑战

近年来内资券商国际化战略实施正在加速,但他们的扩张之路并非一路平坦。

记者采访的多位业内人士直言,中国内资券商国际化之路充满荆棘和挑战,面临一些瓶颈和困难。主要有:一是资本金实力相对较弱。内资券商在成立之初,大都存在注册资本少、规模相对小、资本金基础薄弱的问题。即便是龙头券商,如截至1月26日中信证券市值约3720亿元,与美国高盛集团相比市值差距明显。二是经营业务、“走出去”地点等相对较为单一。内资券商的经营业务主要集中在经纪、承销、自营等传统领域,虽然近年来在财富管理等领域也有发力,但在企业并购、风险管理和金融创新等领域仍有非常大的提升、开拓空间;“走出去”大多依赖我国香港,在欧美市场布局相对较弱,甚至有些“水土不服”。三是少数券商仍存在内部管理粗放、管理方式陈旧、风险合规意识不强等问题。

那么,如何进一步促进券商“走出去”,增强与世界一流投行竞争的能力?川财证券首席经济学家陈雳告诉经济日报记者,一是兼并重组龙头券商,打造航母级券商“走出去”。证券行业是一个强者恒强的行业,以高盛为代表的航母级券商无论在资产总量、制度框架和人才储备上都遥遥领先于其他企业,只有我们打造出龙头级别的券商,才可能在海外竞争中突围。

二是应苦练内功,多种形式地熟悉海外不同市场的业务。建议拓展海外市场的区域应优先选择文化市场相近或关系紧密的区域,不仅可以为本土券商进入境外市场和开展后期管理节省工作费用,还有利于与熟悉境内资本市场的当地投资者展开合作。

三是加快开辟新兴业务并完善风险管理制度。当前境内证券产品仍然相对偏少,同质化竞争在一定程度上阻碍了券商国际化进程。内资券商可积极培养一批熟悉海内外资产管理以及投融资业务的国际型人才团队,推出差异化产品服务,业务上逐步向国际龙头券商靠拢。此外,券商内部也应该增强风险意识,建立和健全内控机制,做好国际化和本土化相结合工作。

券商对“出海”也要有较为清醒的认识,审慎做出决定,根据实际情况做出战略布局。“面对复杂多变且波动率高的市场环境,本集团将会采取更审慎的态度开展业务。”兴证国际相关负责人表示,其中包括加快业务转型,构建财富管理与大机构业务双轮驱动的业务体系,以及审慎发展资本消耗型业务。同时,也将继续完善全面风险管理治理架构,持续优化全面风险管理制度体系。

瞿秋平则认为,“中国元素、科技赋能、政策支持”是培育本土国际一流投行缺一不可的三大基石。首先,内资券商要服务好“中国元素”,做好所在地业务,是提升跨境业务联动的基础和关键;其次,要加大金融科技投入,以科技赋能国际化业务创新,助力跨境管控能力提升;最后,政策积极扶持也是内资券商国际化发展必不可少的一环。(记者 温济聪)

【纠错】【责任编辑:李学磊 】

评论