坐拥万亿消费的本土市场,中国零食企业为何逆流出海?

文章导览

中国零食企业出海寻路

中国经济的外向型增长与文化的对外影响力提升、中国留学生的增长、海外华人对于中国品牌产品的认同与选择共同塑造了超过华人圈范畴的更多的海外市场。

走出去的挑战

欧洲和北美就占到了78%的全球零食消费份额,而其各自最受欢迎的品类并不是中国零食企业最为擅长的,且聚焦这些相关产品要面临与国际顶级食品企业的竞争。

前景与建议

同质化竞争最终只会导致价格战以及大量的市场推广费用,而真正对于企业经营的回报贡献很低。

全文约4100字,预计阅读时间8分钟

文 / 华晓亮、曹文静

华晓亮系普华永道食品行业数字化转型及大数据分析负责人

曹文静系普华永道食品行业中国区主管合伙人

日前有媒体报道,洽洽的泰国工厂将于今年6月正式投产,这将是洽洽海外的第一个工厂。

目前洽洽的海外市场份额据称占其销售额的10%左右,未来的目标是30%-40%,国际市场已拓展至俄罗斯、中亚、美国、东南亚等40多个国家和地区,在东南亚市场已经完成了所有国家的经销商开发,客户群也在近几年的渗透和品类教育中由起初的海外华人扩展至国外当地消费者。其他零食企业,如百草味、良品铺子等也已开始进军国际市场……

中国零食企业出海寻路

根据商务部流通产业促进中心的统计,2012年-2016年我国零食行业出口呈现出平稳增长的态势,5年间增长了15.12%。至2016年,零食行业出口交货值为1574.67亿元。

近几年,洽洽、盐津铺子、良品铺子、好想你等零食企业非常活跃,纷纷迈出国际化的步伐(如下图所示)。

图表:部分主要零食企业的国际化布局动向

中国零食企业加快布局海外市场,一方面与中国经济的外向延伸、“一带一路”的政策利好和中国文化的世界影响力不断提升有关,另一方面有三个因素也是更多零食企业极为看重的:

一个因素是中国出国的留学生数量过去十多年直线攀升。根据教育部的统计,2017年的出国留学生数量就已超过60万,达60.84万人,其中赴美留学生超过35万,位列第一。

大学生、研究生是最为活跃的零食消费人群,随着教育的全球化,更多中国年轻人走出去,不仅自身是零食购买的主力军,同时还将消费习惯、消费偏好带向全世界,影响更多当地的学生及朋友。

2019年春节在美国加州洛杉矶的一家名为Wanderlust Creamery的冰淇淋店推出了大白兔奶糖口味的冰淇淋。本来店主仅仅是想借中国农历新年推出一款应季单品,计划销售9天。

结果经当地华人关注及自发通过社交平台进行传播后,对此产生好感的还有更广泛的人群,迅速将其推成网红产品,一下变得供不应求,店主于是加紧调整供应计划,将大白兔奶糖冰淇淋持续销售到3月以后。

这一网红单品的出现多少有些意外。尽管大白兔奶糖的归属企业上海冠生园坚称未授权任何第三方出品该冰淇淋,该美方冰淇淋店是否涉及侵权也还有待裁定,但这一现象背后会给中国的零食企业带来很大启发。

正像我们关注到雀巢北美公司的一项研究,即美国52%的千禧一代具有跨文化的背景(由于美国的移民环境、教育的全球化以及互联网与跨境游的普及),60%的千禧一代愿意尝试新的来自异国他乡的食品口味。

第二个因素是目前海外华人数量已然超过6000万,其中海外华人最多的6个国家里有四个在东南亚,分别是印尼、泰国、马来西亚和新加坡,这四个国家集中了海外华人的约31%;其中单印尼一个国家的华人就有1000多万人,相当于整个巴黎的人口数量,比伦敦的还要多(890万,2017年)。

这些东南亚华人在生活习惯与消费偏好上一定程度保持了与国内近似的情况,对国内的一些经典零食(如肉干、坚果、糕点等)仍带有很多感情。

这些会是国内零食企业进入海外市场优先会考虑的区域,包括像阿里巴巴这样的零售平台型企业也在近几年大力布局东南亚市场,也会为更多中国消费品企业带来业务协同价值。

第三个因素是各类零食原料的全球化寻源、供给与本地化生产。有公开报道显示,洽洽在全球拥有100多万亩坚果原料种植基地和国际标准的9大自有工厂,从原料产地到工厂布局,坚持全产业链布局。

随着零食行业竞争的加剧、消费升级及年轻一代对各类原料的自然、健康的追求,品牌化的企业更为重视在全球范围内做供应商寻源,如新西兰作为优质奶源的属地化标签已是公认,生产奶制品的企业也是各行其道争抢新西兰当地的优质原料供应。

与此同时,为保证原料新鲜加工或供应链周期更短,零食企业无疑在海外原料地直接生产加工最便捷,例如一些零食企业在东南亚建厂,从田间到生产线乃至上市也不过一周的时间。结合当地政府的招商引资政策,及本地劳动力的低成本,总体的供应链成本也是比较经济的。

因此,中国经济的外向型增长与文化的对外影响力提升、中国留学生的增长、海外华人对于中国品牌产品的认同与选择共同塑造了超过华人圈范畴的更多的海外市场,这为中国零食企业走出去塑造了同样有吸引力的市场。

另一方面,在海外消费市场,特别是成熟的经济体,比如欧盟、北美市场,由于其具有更高的食品安全质量标准与更为严格的政府监管,如果国内的零食企业能够在这些成熟市场经受住监管考验,同时获得消费者的青睐,将传递更为可信的质量信号,对构建国内消费者信任和品牌影响力的提升颇有裨益。

走出去的挑战

中国零食企业走出去所面临的挑战,至少可以从两个方面来理解:

一个是在我们有传统优势,并且也深受国内消费者喜爱的品类,如坚果、果干/果脯、肉干,如何持续地提升产品品质,并且从供应链管理、质量控制、食品安全可追溯方面做更多符合国际标准的基础工作和能力建设?

这样来持续构建海外消费者的信任,特别是改变非华人圈对于中国包装食品的固有印象。包括这些食品也都是初级加工占多数的产品,因为附加值不高、毛利低,要做好这些供应链能力的建设,如何平衡投资与市场回报也是需要考虑的问题。

那么,企业应该更积极地做自我提升,也只有通过能力建设、附加值提升,产品的品质才可能获得海外市场的更好认可。

另一个是,根据尼尔森市场研究机构的统计,从全球的零食市场看,约45%的零食消费在欧洲,33%在北美。零食消费最大的区域市场欧洲,哪类零食最受欢迎?

答案是含糖类的零食,如巧克力、硬糖果、口香糖等,贡献了在欧洲近三分之一的零食消费。含盐的零食在北美贡献了约22%的零食消费,比如在美很流行的坚果品牌Kirkland,它的混合坚果就是带盐的,而我们在国内常吃的三只松鼠坚果,很多单品都是含糖的,这个口味差异也很明显。

那么,欧洲和北美就占到了78%的全球零食消费份额,而其各自最受欢迎的品类并不是中国零食企业最为擅长的,且聚焦这些相关产品要面临与国际顶级食品企业的竞争。

举个例子,雀巢近些年在推行其产品开发的60/40+的举措,60/40意思是雀巢的新产品与其主要竞品进行盲测,消费者自然选择雀巢的产品要达到60%,“+”带代表更营养,这个营养是要建立在天然与健康基础上的——这种对自我的要求是极为苛刻的。

对标行业巨头,我们的本土企业如果不在产品开发创新与质量管理上下功夫,要在国际市场真正崭露头角会面临非常大的挑战。

前景与建议

近几年开始在海外布局的零食企业,还处于市场培育期,尤其更多依赖海外的华人与留学生市场,谈不上真正意义能够在当地市场树立品牌,因此经营业绩贡献对母公司来说还比较有限。

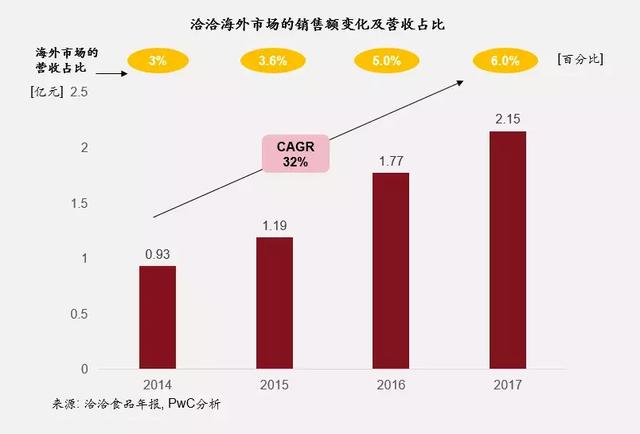

如下图,洽洽食品连续超过四年发布其海外市场的销售收入,至2017年仅2.15亿元,占其总体营收的约6%,占比较小但增速显著。其他很多零食企业由于收入贡献有限,甚至并未明确发布其海外市场的销售收入数据。尽管如此,零食企业走出去从长期来看其战略价值不言而喻。

中国企业出海具有三重意义:

- 接受海外市场,特别是成熟经济体更为严苛的食品质量检验与安全标准,倒逼自身的能力提升。

- 借助华人圈与中国经济文化的影响力提升做大海外市场,贡献销售成长。

- 基于海外市场的试错与检验,反向带动国内消费者对其品牌认知和产品质量感知的提升,进一步有利于做强本地消费市场。

基于以上这三点考虑,中国零食企业走出去的前景还是非常广阔与光明的,但要真正达成这种美好的期许与战略布局,这些企业还有很多道坎要过。

首要的还是做强内功,具体一点说,食品企业如果没有持续的产品开发能力支撑,在海外主流市场的竞争将会变得极其困难。

一方面来自于消费者口味的变化,当前主流的零食消费人群在全球都是千禧一代,他们既愿意尝试新的、多元的口味,又对食品的天然、健康等有很高的要求,不理解不同区域市场的目标人群的特定偏好与变化,想要“一招鲜吃遍天”几乎不可能。

另一方面,不做产品开发,去求新、求变,很容易陷入同质化竞争。据我们统计,对比国际多家顶级的零食企业(如雀巢、达能等),其营运利润率(Operating Margin)近几年大都在13-18%之间,而国内目前一部分主要的零食企业的营运利润率只有个位数(基于有年报或财务数据在近三年左右的披露计算),相当于外资同行的三分之一到二分之一。

同质化竞争最终只会导致价格战以及大量的市场推广费用,而真正对于企业经营的回报贡献很低。

要实现产品研发的升级,通过更多适销性强的单品做大市场,国内零食企业需要真正思考的是体系化的研发管理建设,以及坚持持续的研发投入来做产品创新,或哪怕是改良升级的突破。

我们对比过十家上市的国内食品企业,其中居然有5家的研发投入/收入比不及1%,而国际规模化同行通常至少普遍在1-3%研发/投入比。

在执笔本文时,笔者听闻雀巢集团刚刚传出升级其中国研发中心的消息,除了加强产品开发与本地消费需求的关联性,“速度”成为雀巢本土化的又一关键词。

在国际食品巨头加码中国市场之际,中国企业面对国内、国外两个市场应该学会选对方向、坚持不懈做差异化、产品开发与渠道营销双驱动的市场参与,获得更大的投资回报。

更多精彩文章,请关注“管理与创新案例研究院”微信号“底层设计师”(ID:Bottom-updesigner)

评论