老龄化社会到来——按摩器行业龙头奥佳华的崛起

欢迎关注我们的微信公众号:房杨凯的投资世界

行业及企业概况

按摩器具行业20世纪60年代兴起于日本,90年代迅速扩张至北美、欧洲,同时在较为富裕的东南亚国家迅速普及,中国改革开放后,全球的产能迅速向中国这个世界工厂转移。下图是近五年按摩器具全球市场和中国市场的大体规模,目前全球规模为138亿美金,中国市场规模为129亿人民币,两者近年同比增速都在10%左右,且国内增速始终高于全球增速。国内的按摩器具厂商大多从事OEM贴牌业务,将半成品出口到海外,但奥佳华、荣泰健康等头部企业2013年以来逐步布局自有品牌,自有品牌模式下的按摩器具毛利率显著高于贴牌模式下的毛利率。

按照国家统计局给出的数据,2018年中国按摩器具出口额为26.13亿美金左右,在全球按摩器具贸易额中占近一半,而奥佳华外销40.1亿人民币,占比在22.9%,行业内规模较大的荣泰健康外销9.49亿人民币,所占比例在5.4%左右。2018国内按摩器具规模在129亿上下,奥佳华内销12.7亿人民币,占比9.8%,荣泰健康剔除其共享按摩服务后内销收入为9.64亿人民币,占比7.5%。从两家行业内龙头企业市占率情况可以看出,奥佳华在出口方面已经占据重要地位,但无论是国外出口还是国内销售,龙头企业累积的市占率情况尚不足以达到寡头竞争阶段。

就整个国内市场而言,日本与新加坡合资企业傲胜拥有较高知名度且占有较大的市场份额,是国内优秀企业的最大竞争对手。同位于第一竞争梯队的奥佳华与荣泰健康近年来大力发展自主品牌,营销重点转向国内,这些策略使其在国内积累了较大知名度与一定的市场份额。松下、富士、稻田等日企在国际上知名度虽然很高,但发力点不在中国,而国内规模较小企业还在以代工出口为主,没有建立自己的品牌,互相之间竞争激烈。

按摩保健器具属于典型的可选消费,与居民生活消费水平有很强的相关性。目前我国按摩器具渗透率只有1%到1.5%,远低于东南亚主要发达体,假设东南亚国家有着相近的消费习惯,那么随着中国大陆人均可支配收入的提高,国内的按摩器具消费渗透率还有极大的提升空间。考虑到中国老龄化问题越发严重,且中老年群体有较大消费按摩器具的潜力,那么渗透率的提升可能会非常迅速。

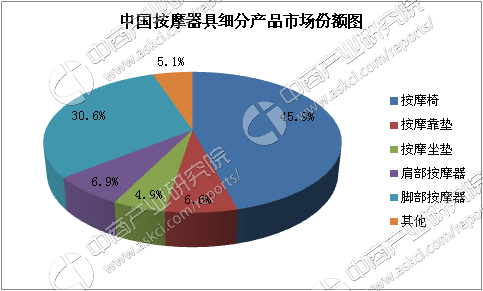

按摩椅有各部位综合按摩功效、单体体积较大且单价较高的特点,按销售额来算,在按摩器具行业内,按摩椅占比高达46%。脚部按摩、肩部按摩等局部按摩产品统称为按摩小器件,按摩小器件占到超过一半的市场份额,其中脚部按摩器占比最高。

奥佳华的主营业务按产品分为家用按摩椅、按摩小电器、健康环境及家用医疗几类。公司拥有奥佳华“OGAWA”、“FUJI”、“FUJIMEDIC”、“COZZIA”和“MEDISANA”五大自主品牌,不同品牌对应不同的市场需求,同时采用不同的销售渠道。奥佳华“OGAWA”布局于中国、马来西亚、新加坡、香港、菲律宾、越南、中东等亚洲市场,主要聚焦于高端百货和商超渠道,拥有线下门店846家,其中国内573家;“FUJI”布局于台湾市场,主要聚焦于大卖场、百货公司渠道,拥有线下门店75家;“FUJIMEDIC”布局于日本市场,主要聚焦于电视购物、线下量贩渠道,销售渠道300余个;“COZZIA”布局于北美市场,主要聚焦于家居渠道,销售渠道800余个;“MEDISANA”为公司2016年底收购的德国家用医疗品公司,布局于欧洲市场,主要聚集于 LIDL、麦德龙、Amazon渠道,已入驻超10万个线下渠道网点。

公司披露的报表比较规整,下表为自2012年以来按摩椅、按摩小电器、健康保健产品(新风、空气净化产品与MEDISANA的家用医疗产品)各年份的销售量,可以很清楚的看到按摩椅是最近两年才开始发力,增长幅度比较大;按摩小电器销量比较稳定,2016年到现在几乎没有变化;健康保健产品也增长较快,2016年底并购了德国MEDISANA后,近两年保持了两位数的增长。

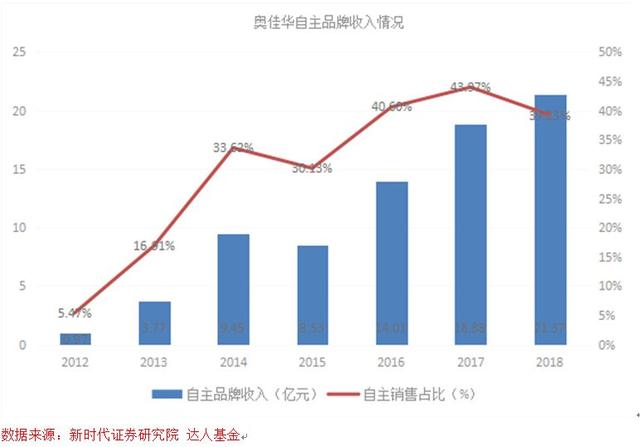

奥佳华的自主品牌业务自2013年真正开始发力,与贴牌业务相比,自有品牌的培育与发展耗资较大,会产生大量营销费用,但是自有品牌更容易管理,且毛利率更高,参考家电龙头美的集团走过的道路,如果奥佳华管理与营销双管齐下,自有品牌的培育壮大是其走向卓越的唯一途径。从下图可以看出公司自有品牌销售占比由2012年的5.47%上升到2018年的39.23%,取得了很大的成绩。

相比荣泰健康几乎已经退出按摩小电器业务,奥佳华目前按摩椅与按摩小电器双主业特征明显,得益于公司大力发展自有品牌。从下图奥佳华各产品收入情况和毛利情况来看,2013年至今按摩椅收入由5.8亿增长到20.96亿,毛利率由29.5%增长到49.1%,同时期按摩小电器收入由9.32亿增长到20.66亿,毛利率由17.6%增长到28.3%。目前奥佳华按摩椅业务毛利率显著高于荣泰健康的36.62%,按摩小电器毛利率也高于荣泰健康的22.1%。2017年奥佳华按摩椅业务毛利超过小电器,2018年营收方面也实现了反超,公司在最近一期的年报中明确指出按摩椅业务是其业绩增长的强劲动力。

为了扩大国内影响力,提升市场占有率,公司策划推出第二品牌——ICOHO来争夺相对于主品牌奥佳华而言更低端的市场。公司连续十年为按摩器具最大出口企业,近两年奥佳华主品牌在国内发展较好,所以国内收入占比有所提升,2018年这一比例达到23.4%,在经过公司整体毛利率大幅上升后,目前国内外业务毛利率水平相差不大,国内市场的增长值得密切追踪。

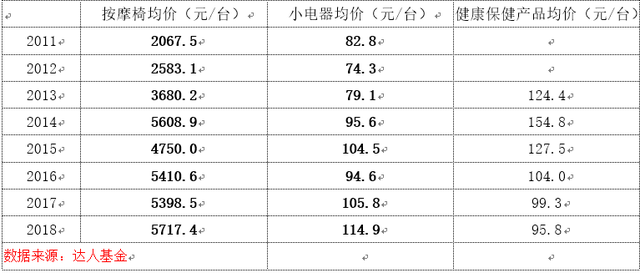

前文中给出了奥佳华各类产品不同年份的销量与销售额,下面将其产品均价罗列出来,由于公司中途进行过一次健康保健类产品企业的收购,所以按摩椅与按摩小电器的均价更具有参考意义。

从下表可以看出,两类产品均价都呈上涨趋势,但按摩椅均价提升更快一些,2018年奥佳华按摩椅均价5717元/台,按照同样方法计算荣泰健康按摩椅均价,为6651元/台,对比发现定位更加高端的奥佳华按摩椅均价没有荣泰健康高,这可能与其自有产品率与出口比率有关,具体原因有待进一步研究。

公司财务状况

资产负债表:

上表为奥佳华近三年资产负债表。从资产端来看,2018年公司总资产59.6亿,其中流动资产42.4亿,为资产构成的主要部分。流动资产的主要构成是货币资金、应收账款、其他应收款、存货以及其它流动资产。公司其它流动资产中几乎全是银行理财,所以把这个科目当做现金看,公司近三年现金类科目总额增长两亿;应收账款和外币应收款差异过大(财务报表附注显示公司2018年应收外币账款为4.7亿美金,但2018年年报中奥佳华应收账款为9.2亿人民币),初步判断是由于公司关于外币的财务附注披露出现纰漏。公司计提坏账准备较严格,一个季度内的应收占比始终在90%左右,应收账款周转天数为62天,在正常范围内;公司其他应收款主要是保证金与出口退税,不存在较大问题;另外目前公司的存货周转天数为90天,虽处于正常水平,但逐年递增的存货还需留意。非流动资产主要由固定资产、在建工程、无形资产以及商誉构成。近三年固定资产增加额较在建工程和无形资产低,这一现象可由以下情况来解释:公司目前产能为30万台按摩椅,1700万台按摩小电器,2018年公司产能利用率基本已经达到上限,所以打算发行12亿可转债新建厦门与漳州两个产业园区,合计50万台智能按摩椅、1500万台按摩小电器产能,预计2021年正式生产,但购买工业用地,前期土木建设已经开始进行,所以在建工程与无形资产增长较快;公司的商誉绝对值并不大,由多家公司组成,德国家庭医疗用品公司MEDISANA占其中一半,潜在雷点不大。

从负债端来看,公司的主要负债为流动负债,流动负债主要由短期借款、应付票据以及应付账款构成,公司短期借款中超过75%都是外币负债,但公司2018年年报中外币应付账款数据也非常奇怪,报表中的应付账款还没有公司应付外币多,查阅2017年报表,发现各种外币指标都正常,具体什么原因,是否涉及违规披露有待向上市公司考证。假设公司财务报表准确,只是附注出现了纰漏,用应付票据、应付账款、预付账款表示公司对上游供应商的资源占有,而用应收账款、应收票据、预收账款表示下游客户对公司的资源占有,那么可以看出公司在产业链中的地位在逐年强化。

整体而言,公司资产负债表中等偏上,以公司目前的经营状况如果拿自有资金12亿来扩张产能,会有一些压力,发行可转债是一个不错的选择,外币方面财务附注存在的离谱问题有待向公司问询,提示注意报表是否有瑕疵。

利润表:

由于奥佳华国外业务占比大,且公司还有不少资产以外币计价,所以其很早就进行了外汇套期保值业务,因此公司归母净利润基本可以反映公司实际经营情况,但需要注意公司在2018年有1亿左右的资产处置收益,如果扣除这笔投资收益,奥佳华2018年业绩几乎没有增长。

下图为奥佳华近十年营收及归母净利情况,由于公司2013年开始发力自主品牌并真正开始放量成长,所以从2014年开始统计营收及归母净利同比增长情况。可以明显看出,除2015大环境不好,公司业绩受到拖累外,最近五年公司成长能力很强(2018年公司实际上增长不好)。

公司注重技术研发,技术总监张云龙博士曾任吉林大学机械工程学院副院长,奥佳华高档按摩椅已经应用第六代智能芯控技术,而市面上大多数产品还仅停留在在四代技术,无法突破。公司2018年1.83亿的研发费用远高于荣泰健康的1.09亿。自2013年以来,公司毛利率、净利率、销售费用率都有明显提升,这与公司加大培育自有品牌策略密不可分,管理费用率(包含研发费用)在此过程中增长小于销售费用率,公司目前8%左右的净利率略高于家用电器行业的整体净利率水平。由于公司几乎没有有息负债,且财务费用受汇率影响较大,所以财务费用率不再做具体讨论。

现金流量表:

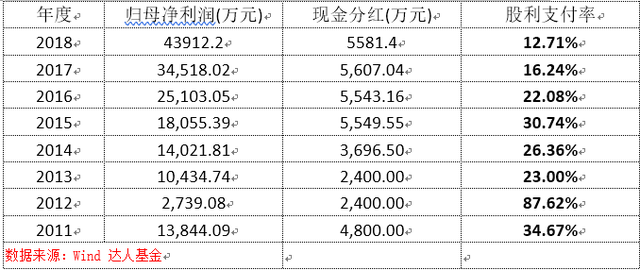

最近五年公司经营活动产生的净现金流与归母净利润变化基本一致,但要注意奥佳华正处于发展成长期,每年都要在固定资产和其他长期资产的购置上投入很多,另外公司近期计划发行可转债募集12亿扩大产能,所以可以想象到奥佳华的分红比例不会很高。

公司自上市以来持续分红,但由于资本支出一直较大,所以公司分红比例不太稳定,甚至最近两年分红比例没超过20%,而公司目前正值成长期,所以未来几年主动提高分红比例的可能性较小。

净资产收益率:

用杜邦分析法研究公司最近五年净资产收益率,发现公司五年间ROE稳步增长到14%左右,期间销售净利率、资产周转率、权益乘数都有所增长,且可以明显看出净利率的提升对ROE贡献最大。

奥佳华14.31%的ROE算不上优秀,其毛利率水平较高,但由于期间费用较大,所以净利率没超过10%。我们认为在行业开始发展阶段,公司当务之急应是打品牌、推产品,所以在毛利率无法提高的情况下,公司净利率也很难提高,公司在未来想要显著提高净资产收益率,最好的办法是迅速扩大营收,提高资产周转率,并强化自身产业链地位,像格力、美的那样提高权益乘数。

前景及注意事项

前景:

1.按摩器具在中国大陆渗透率低,随着居民生活水平的提高,渗透率有大幅度提升的空间,且中国老龄化问题可能会加速这一过程。人口因素与渗透率因素是按摩器具行业在我国有较好发展的最强逻辑,长远来看这个行业潜力很大。

2.奥佳华在国内外按摩器具市场上均积累了一定知名度,占有了一定市场份额,公司重技术的同时在营销渠道方面也下了很大功夫,因此看好其按摩椅在国内市场的迅速扩张,在技术优势与营销优势双剑合璧下,公司ROE 还有提升空间。

3.二级市场对公司关注度较高,市场流动性较好,公募、社保、港资均有持仓,目前港资持股占流通股比例为10.74%。

风险提示:

1.2018年公司出口美国总额为11.8亿元,占销售收入的21.6%,虽然公司产品目前未被列入贸易清单,但贸易战还存在一定不确定性,在贸易战阴影下公司估值恐受压制。

2.公司去年出售给联营共享按摩企业云享云共计7812万元商品,共享模式在去年遭遇巨大挑战,公司的供货金额和参与深度虽不像荣泰健康那么大,但也要关注共享按摩方面的不利事件。

3.扣除去年处置资产的收益后,公司目前动态PE26倍左右,这是一个不算便宜的估值。

评论