打新的哭了!刚刚,新股上市首日破发,暴跌22%!中签的亏大了

港股打新再现血亏股。

9月29日挂牌的两只新股——生物制药公司创胜集团(6628.HK)和东莞农商银行(9889.HK)均是开盘就破发,股价直线下挫,早盘分别暴跌22.38%和5.3%,均超过昨日暗盘跌幅17.62%和4.8%,一手分别亏损1790港元和420港元。

明星机构扎推

创胜集团的首日表现,与上市前的市场热情形成鲜明对比。

招股期间,创胜集团在香港公开发售部分共有5.9万人认购,超额认购59.7倍,一手中签率15%,即抽40手(20000股)才可稳获一手,国际发售部分超额认购1.1倍。发行价16港元,也是定在了招股价区间15.8至16港元的上限。

创胜集团是一家集发现、研究、开发、制造及业务拓展能力为一体的临床阶段全球生物制药公司,在苏州设有药物发现、转化研究和临床研究中心,在杭州设有工艺与产品开发中心和药物生产基地。

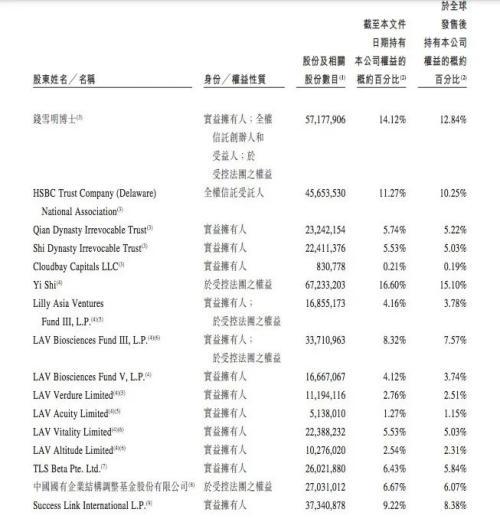

上市之前,创胜集团曾在2015年至2020年进行多轮融资,投资者名单中不乏全球大型明星投资机构,包括礼来亚洲、新加坡投资公司淡马锡、高瓴资本、红杉资本、中信建投、招商局资本国调招商并购基金、碧桂园(2007.HK)、新世界发展(0017.HK)、卡塔尔投资局等。

其中,礼来亚洲是最大的机构股东,IPO之后持有约15.1%的股份,国有企业结构调整基金持有6.07%的股份,淡马锡则通过TLS Beta Pte Ltd.持有5.84%的股份。

基石认购超80%

此次IPO还引入了4名基石投资者,共认购总额约6800万美元的股票,包括礼来亚洲、淡马锡、卡塔尔投资局、中国国有企业结构调整基金,以发行价计,基石认购比例高达81.89%。

招股资料显示,创胜集团现已自主开发9个肿瘤及肺肿瘤候选药物中的8个药物,涵盖已验证的、部分验证的及新型生物通路,其中备受关注的是靶向Claudin18.2抗体的研发工作,是近年来新药研发领域的前沿突破方向。

不过,目前创胜集团尚无获准可进行商业销售的产品,并未产生任何产品销售收益。招股书显示,创胜集团2019年和2020年营收分别为人民币4414万元、8098万元,年亏损分别高达人民币4.37亿元和3.22亿元。

招股书显示,创胜集团此次IPO所得款项净额将主要用于4款主打产品的开发和商业化,尤其是核心产品MSB2311和主要产品TST001,余下8%将用于为扩充在研产品及开发技术的业务发展。

东莞农商行:近期热度最低新股

相比之下,东莞农商银行的IPO热度就比较低了。

根据招股书资料,东莞农商银行是东莞市商业银行中拥有最多网点(505个)的银行。根据中国银行业协会2021年发布的《2021年中国银行业100强榜单》,以截至2020年12月31日的总资产统计,东莞农商银行是中国第五大的农村商业银行。

但投资者对于东莞农商银行的兴趣并不高,该行香港公开发售部分认购不足,仅获22%认购,一手中签率100%,国际发售也只获得少量超额认购。发行价最终定在招股区间下限,全球发售所得款项净额大约为88.82亿港元。

相比创胜的明星投资机构阵容和超高的基石投资认购比例,东莞农商银行的IPO只引入了1名基石投资者福民发展,认购价值约10亿港元的股份。福民发展由东莞国资委间接全资拥有。

2018年至2020年,东莞农商银行的营业收入分别为人民币97.77亿元、117.95亿元和120.47亿元。招股资料显示,IPO募集的资金将主要用于强化资本基础以支持业务持续增长,补充核心一级资本充足率等资本充足指标,不过,过去三年,改行的资本充足率已经维持在较高水平。

本文源自中国基金报

评论