新业受阻重拾旧业,转亏的泰和诚医疗何时迎来“暖春”?

图片来源@视觉中国

文 | 智通财经

近年来分级诊疗强基层的建设潮中,作为高发病、慢性病、大病的肿瘤医疗服务成为了基层公立医院短期内很难弥补的短板,因此也给市场化办医提供了一片蓝海市场。而泰和诚医疗(CCM.US)正是这片蓝海市场的“冲浪者”之一。

虽然当前国内肿瘤医疗服务市场中,公立医院仍占据主导地位,但伴随着肿瘤患者的不断增加,民营肿瘤专科医院也正不断壮大,其中便不乏“半路出家”的企业。以港股企业海吉亚医疗为例,这家公司通过2009年收购伽玛星科技,以放疗起家,向合作放疗中心提供放疗业务。随后通过“自建+收购”拓展以肿瘤为核心的综合性医院,目前已成为全国最大肿瘤医疗集团。

泰和诚医疗的发展路径与海吉亚相似,其早期主营业务为通过医疗设备租赁与公立医院合作管理肿瘤治疗中心,2009年纽交所上市后,泰和诚才开始向肿瘤医院方向进军。

然而,与海吉亚医疗蒸蒸日上的业绩相比,近年来,泰和诚连年遭遇亏损,并且在近期公司发布的2021年上半年财报中,泰和诚仍处在亏损状态。通过分析最新出炉的财报,投资者或能对这家公司的业务发展情况有一定了解。

双轨发展路径还能走多远?

与海吉亚走的“抓住医疗服务供给缺口布局三四线城市”发展路径不同,由于从合作中心模式转型肿瘤医院市场,因此,在泰和诚的发展路径中,合作中心是一道跨不过去的坎。这也是其与海吉亚在市场定位上的区别所在。

智通财经APP了解到,在美股上市后,泰和诚开始从合作中心模式向肿瘤医院模式转型,降低对公立医院医生资源和客户资源的业务依赖。其中合作中心和合作医院的数目,从2008年的83、55家,降至2018年的31、21家。与此同时,该业务毛利率也从85.07%大幅降至36.56%。

不难看出,在宣布业务转型后,泰和诚合作中心业务10年后的整体规模和盈利能力都较IPO时有了较为严重的下滑。究其原因,在于近年来多家医院选择通过买断设备的方式与泰和诚结束合作关系。

而在这一现象的背后,是国内市场放疗设备数量增长,让放疗中心年均治疗肿瘤患者数目逐年下降。在愈发激烈的市场竞争下,医院在收益分配上的话语权不断加大,间接导致了泰和诚合作中心业务的盈利能力下滑。

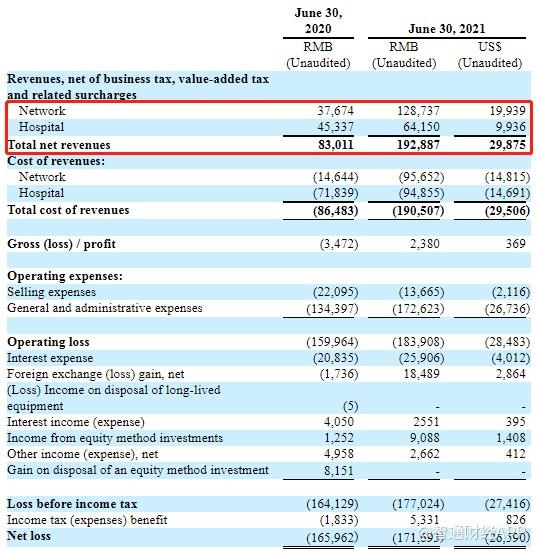

通过以上背景解读,投资者便不难理解为何在2020年上半年,公司合作中心业务收入大幅降至3767.4万元。不过,受疫情缓和以及公司开发医疗器械云系统解决方案,用于其现有的医疗设备和消耗品销售服务的正向因素影响,泰和诚合作中心业务在今年上半年再度实现大幅提高,实现收入1.29亿元,同比增长241.4%。

与大幅增长的合作中心业务相比,泰和诚的肿瘤医院业务收入增长虽稍显乏力,仅有41.7%。但是与同行横向对比来看,海吉亚医疗的2021年中报预告收入同比增长47.7%,信邦制药2021年Q2季度收入同比增长14.6%,盈康生命2021年Q2季度收入同比增长5.42%,可见泰和诚医院业务收入增速尚在行业前列。

但利润方面,海吉亚和信邦的归母净利润增速分别达到8287.27%和326.95%,相比之下泰和诚当期却同比转亏,净亏损为1.72亿元。

从泰和诚的成本端来看,造成公司净亏损的原因在于其重启了合作中心业务发展以及医院扩张。从财报中不难发现,在成本端,合作中心业务的成本从2020年同期的1464.4万元,大幅增至今年同期的9564.2万元,同比增长5.5倍,原因在于公司在消耗品销售服务方面的业务扩张。而医院业务成本的增长则在于为广州医院的开业做准备,该医院已于今年6月开始运营。

从业务收入增长曲线不难发现,泰和诚在疫情缓和的情况下选择了重启合作中心模式,与医院模式共同发展的双轨发展路径。虽然这意味着相比ALL-in肿瘤医院模式,双轨模式让泰和诚多了一条业绩增长曲线,但从2009年官宣转型医院模式到如今重拾旧业,是否也说明了泰和诚10几年的转型之路仍经历着阵痛期?是否意味着公司在医院方面的大规模投资并未能弥补其合作中心业务下滑所带来的的损失?

如何在强竞争的蓝海泛舟?

从市场的角度来看,国内肿瘤医院无疑是一个较大的蓝海市场。

正如上文提到,虽然当前国内肿瘤医疗服务市场中,公立医院仍占据主导地位,但伴随着肿瘤患者的不断增加,民营肿瘤专科医院也正不断壮大。

从数量上看,民营肿瘤专科医院从2009年的42家上升到2019年的74家,占比从36%提升到50.7%;而从民营肿瘤医疗收入增速看,2015年至2019年的CAGR为23.7%,高于公立医院的11.7%。

之所以国内放开民营肿瘤医院的入局,与适应症市场不断扩大有密切关系。据智通财经APP了解,近年来,中国癌症发病率整体呈上升趋势,癌症新发患者人数将逐年增加。

庞大未满足治疗需求加速市场规模不断增长。肿瘤医疗服务市场也由2015年的2331亿元增加至2019年的3737亿元,年复合增长率为12.5%,预期2020年至2025年将按11.5%的复合年增长率进一步增长,到2025年肿瘤医疗服务需求将达到7100亿元。

由于肿瘤下沉市场供给不足、需求旺盛,加之肿瘤患者在本地进行后续治疗是刚需,因此肿瘤服务的下沉市场显然存在更大的机会。

数据显示,三线及其它城市相较于中国一线城市和二线城市占中国癌症发病人数较大比例。预计2025年底,三线城市患癌人数增速高达2.77%,而一线、二线患癌人数增长率预计仅为0.93%和2%。加之一、二线城市患病人群支付能力相对较强,且更愿意去公立医院就医,导致民营医院在市场竞争过程中并不占优势,仅作为市场供需紧张后的供给补充。

相较之下,三线及其他城市每百万人口医院肿瘤科室的营运床位数目为147张,而二线城市为180张,一线城市为197张。下沉市场显然是强需求市场。但从泰和诚的医院布局来看,其主要实行的是,在北上广自建肿瘤医院的策略。

从目前看,泰和诚的“中端+高端”品牌战略尚处于建设期,一方面收购的两家医院都已转让(长安医院和新加坡泰和国际医院),另一方面寄予厚望的高端医疗机构仍未成为收入主力,因此对于泰和诚而言,待其高端医疗机构投入运营并产生稳定收益后,公司才有望在后续扭亏为盈,因此市场对其的投资仍需向后观望。

评论